Max drawdown(MDD)是什麼?最大回檔幅度的4個注意事項

本文市場先生會告訴你:

Max drawdown(MDD)是什麼?

Max drawdown大多簡稱為MDD,MDD中文是最大回檔幅度,又稱最大交易回落、最大交易回撤,

MDD意思是指帳戶淨值在過去一段時間內的最大跌幅,通常會以百分比顯示。

知道MDD的意義在於:讓我們知道從任一時間點進場後可能遇到的最大虧損。

MDD計算公式

最大回檔的計算方式要分為兩步驟進行:

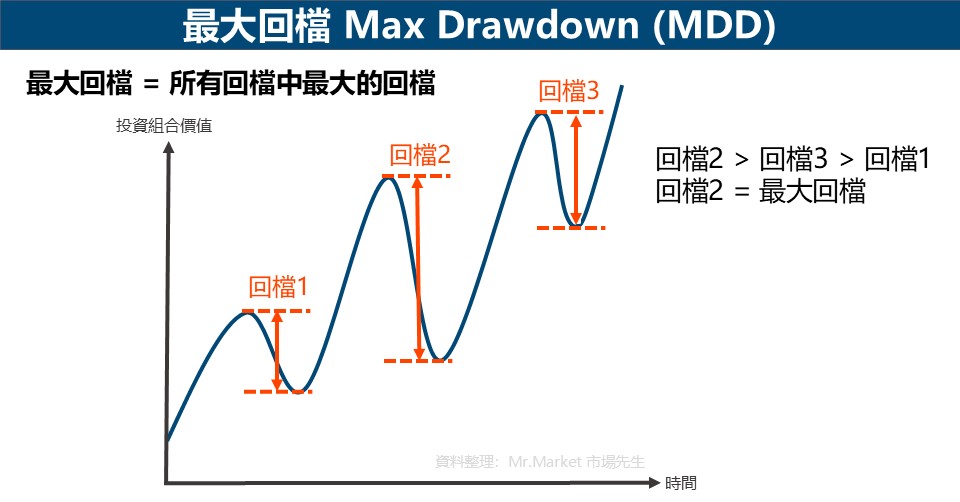

1. 計算「回檔 (Drawdown,也簡稱DD)」,回檔由投資組合的最高值和最低值所組成。

回檔的計算公式 = (投資組合最高價值 – 最高價值出現後的投資組合最低價值) ÷ 投資組合最高價值 × 100%

當投資組合價值有新高出現,就要另外計算一個新的回檔值,一段特定時間內,會存在許多不同大小的回檔。

回檔是一個會隨著股價變化,在不同時間點有所不同的值。

2. 找出所有回檔中跌幅最大的回檔數值,就是「最大回檔」。

最大回檔計算公式 = MAX(特定時間內的所有「回檔」)

以上圖為例,假設你的投資組合經過三次回檔,分別是回檔1、回檔2及回檔3,

最大回檔就是回檔2,因為回檔2是三次回檔中最大的回檔(跌幅最大)。

各資產類別的MDD是多少?

以下以全球市場為例,列出各資產類別最大回檔幅度 (採月資料計算、美元計價):

| 各資產類別最大回檔幅度(MDD) | |

| 資產類別 | MDD |

| 美國大型股 | -50.9% |

| 美國小型股 | -54.0% |

| 非美國已開發市場股市 | -57.1% |

| 新興市場股市 | -62.7% |

| 短期美國公債 | -6.3% |

| 10年/中期美國公債 | -23.2% |

| 長期美國公債 | -45.3% |

| 不動產REITs | -68.3% |

| 黃金 | -61.8% |

| 商品類 Commodities | -88.7% |

| 資料來源:portfoliovisualizer 月資料計算,與日資料的MDD會略有誤差 回測時間:1972+ ~ 2024,美元計價 資料整理:Mr.Market市場先生 |

|

知道各類資產的最大回檔幅度後,就可以看出資產配置的重要性,

詳細可閱讀:資產配置投資策略是什麼?資產類別有哪些?比例分配怎麼做?

使用MDD時的注意事項

以下是市場先生對於使用MDD的一些經驗談:

1. MDD數值與未來最大回檔無關,未來MDD可能比過去更大

MDD只能根據歷史得到過去的最大回檔概念,

但歷史MDD數值本身,與未來MDD大小毫無任何關係,

例如在2022年以前,長期公債的MDD僅有 -23.1%(月資料),但在2022年因為疫情後導致通膨,進而快速升息抑制通膨時,長期公債MDD突破歷史新高,來到-45.3%。

直接用過去的MDD來評估未來準備資金或槓桿程度,也可能會導致過度槓桿。

2. MDD呈現的可能是某些極端市場狀況,在未來短期並不一定會重複

某些MDD,可能並不是DD的常態,而是符合某些特定條件。

舉例來說,黃金在1980-2000年產生的MDD,主要源自於1970年代結束了美元金本位固定錨定黃金美元價格,以及隨後國際動盪和石油危機導致的高度通膨,讓黃金一路高漲到1980年,再加上隨之而來1980年代之後因為通膨進行高利率政策的通貨緊縮時期。

如果沒有前面黃金價格的劇烈高漲,以及後面經濟環境轉折,如此大的MDD就很難在未來一再重複發生。而這些事件,在未來很難再次被複製,如同美元金本位改變只會發生一次一樣。

再例如長期公債主要風險為利率風險,大多數時期的MDD大約落在-30%以內,於2022年因為通膨因素快速從零利率升息,導致長期公債出現歷史上最大的回檔接近-50% (月資料為-45.3%)。

未來長期公債如果要再次複製類似大小的MDD,除非同樣再次發生低利率並且急遽升息的情境。雖然不是不可能,但要滿足這條件的情況也並非經常會出現。

也因此除了參考MDD極端值以外,觀察歷史上「常態的DD」,也可以作為一個參考指標。

3. 管理MDD的重點在於控制部位大小

影響MDD的要素有:持有時間長短、交易頻率、部位大小、市場波動程度、災難或特殊事件,

我們無法100%控制所有要素的影響程度,因此當未來某些因素改變時,DD可能也會變得更小或更大。

因此如果要管理MDD,重點並非改變策略(改了不一定更穩),而是在於控制部位大小。

例如在資產配置上控制部位比例大小,或者在交易上的投入資金比例及加減碼資金控管,都有助於管理MDD。

4. MDD不一定是一筆交易造成的,停損不一定能改善MDD

有個迷思是以為只要有設定停損就能改變MDD,這是個誤解,

原因在於MDD不一定是一筆交易造成的,也常常是連續幾筆虧損造成的,

即使你設定更緊的停損,但只要連續虧損發生,依然可能產生較大的DD,

而且當停損設的越緊,就越容易觸發,導致虧損越容易發生。

5. 任何策略只要執行夠久,都有機會遇到更大的MDD

理由在於市場總有可能變得比以往更極端,或者會發生各種新情況,

因此不應該拿MDD去做任何槓桿最佳化,當計算的越精,意外發生時傷害就越大。

簡單來說,它就跟未來10年內的某次大地震一樣,事前不知道規模,事後也不會再發生一次一模一樣的事情。

雖然不知道未來會有多大規模,但不可能只做同樣程度的準備。

釐清導致較大DD的情境、了解可能的影響因素,並且把計算出的MDD再略為高估,我認為這對正確評估策略未來風險會更有幫助。

關於MDD就先分享到這囉。

本文為資訊整理與觀念教學分享,無任何投資推薦之意,投資必定有風險,投資前務必自行研究分析判斷。

一般留言