央行貨幣政策是什麼?對投資人有什麼影響?

2020年初,新冠肺炎在全球蔓延,造成市場恐慌,美股在一個月內出現前所未有四次熔斷,

但股市很快反彈回來,主要原因是各國央行採取極度寬鬆的貨幣政策,透過快速降息、購債來維持市場穩定。

不久以後隨著通膨升溫,央行又改採取相對緊縮的貨幣政策,保持升息對抗通膨。

央行的貨幣政策跟整個投資市場都有密切的關係,所以它的一舉一動備受投資人關注,

但到底什麼是貨幣政策呢?這篇文章市場先生介紹央行貨幣政策,以及對投資人的影響是什麼。

本文市場先生會告訴你:

貨幣政策是什麼?

貨幣政策(英文: Monetary policy)是指一個國家透過控制貨幣的供給量,來達到影響其他經濟活動的手段。

多數國家是由中央銀行(簡稱央行)來執行這項業務。

不過跟大家想像不一樣的是,並不是每個國家的央行都像台灣一樣是屬於政府所有,有些國家的央行股份甚至是私人所有,

像美聯儲(Fed)是美國的中央銀行系統,但是它的結構非常複雜,並非完全屬於政府所有,部分股分甚至掌握在私人銀行手上,許多決策也是獨立於政府之外。

經濟學家、投資分析師及一般投資人都會密切的關注央行貨幣政策的決定,因為這會對整體經濟及特定行業產生長期的影響。

貨幣政策的目標

央行在執行貨幣政策時,通常會被賦予以下目標:

貨幣政策有哪些類型?

貨幣政策主要分為以下兩種類型:寬鬆貨幣政策、緊縮貨幣政策。

貨幣政策類型1:寬鬆貨幣政策

- 別稱:又稱為鴿派立場(Dovish)

- 時機:當經濟放緩或衰退,面臨失業率攀升時

- 手段:調降利率(降息)、購買債券、增加貨幣供給量

- 目的:透過調降利率,使民眾儲蓄失去吸引力,進而會把錢拿來做投資或消費使用

- 例子:2020年3月全球爆發新冠肺炎,股市崩盤,失業率急速上升。美國於3月15日宣布規模達7,000億的量化寬鬆(QE),並於3月23日擴大QE規模至無上限。

- 後果:貨幣供給量快速增加,容易造成通貨膨脹。

寬鬆貨幣政策,就是讓市場的利率降低、流動資金增加。當利率降低,人們與企業借錢的成本更低,金錢存銀行也只能得到較低的利息,相對會提升投資意願、促使人們把資金拿出來運用。

貨幣政策類型2:緊縮貨幣政策

- 別稱:又稱為鷹派立場(Hawkish)

- 時機:當通貨膨脹過高或經濟過熱時

- 手段:調升利率(升息)、賣出債券、減少貨幣供給量

- 目的:透過調升利率以減緩貨幣的供給量並降低通膨

- 例子:2022年3月,美聯儲的貨幣政策會議決議,將聯邦基金利率目標區間上調25個基準點,為2018年12月以來首次升息。市場並預期至2023及2024年貨幣政策都會進一步緊縮,進入升息循環,這個動作主要是抑制美國的高通膨。

- 後果:升息可能會帶來經濟放緩甚至增加失業率,不過這被認為是抑制通膨、冷卻經濟所必需的。

緊縮貨幣政策,就是讓市場利率上升、流動資金減少。當利率上升,個人與企業的借貸成本提高,錢存銀行就可以得到較高報酬的話,人們便不會願意讓資金去承擔更多風險,會使市場上流動資金減少。

實施貨幣政策的工具有哪些?

央行通常使用以下工具:存款準備率、重貼現率、公開市場操作(購買債券)、換匯交易、非常規的貨幣政策

透過這些工具來制定和實施貨幣政策。

其中,換匯交易是用來控制外匯市場,而非常規的貨幣政策是結合各種工具的操作方法。

寬鬆貨幣政策 vs 緊縮貨幣政策 |

||

| 工具 | 緊縮貨幣政策做法 | 寬鬆貨幣政策做法 |

| 存款準備率 | 提高存款準備率 | 降低存款準備率 |

| 重貼現率 | 提高重貼現率 | 降低重貼現率 |

| 公開市場操作 | 央行賣出債券 | 央行買入債券 |

| 資料整理:Mr.Market 市場先生 | ||

貨幣政策工具1:存款準備率

存款準備率是央行要求商業銀行要保留客戶部分存款的比率,以確保銀行能夠償還債務。

- 「提高」存款準備率:銀行能夠使用及放貸的金額就會減少,會減少貨幣的供給量,這是緊縮的貨幣政策。

- 「降低」存款準備率:銀行能夠使用及放貸的金額就會增加,會增加貨幣的供給量,這是寬鬆的貨幣政策。

貨幣政策工具2:重貼現率

重貼現率指的是銀行以合格票據為擔保品,向中央銀行融資短期資金的利率,白話來說就是銀行向央行借錢的利率。

一般我們在說央行調升或調降利率,指的就是重貼現率。

- 「提高」重貼現率:銀行就會減少跟央行的貸款,市場上流通的貨幣也會因此降低,這是緊縮的貨幣政策。

- 「降低」重貼現率:銀行跟央行借錢的成本降低,會增加借款,市場上流通的貨幣也會因此增加,這是寬鬆的貨幣政策。

貨幣政策工具3:公開市場操作

公開市場操作指的是央行在公開市場上買賣短期債券,進而達到控制貨幣流通的數量。

在美國,央行透過公開市場操作買賣債券來影響利率,

例如聯準會想要降低利率時,就拿出資金在公開市場上大量買進債券,這些資金會進入銀行體系,讓銀行資金更充裕,降低銀行間的借貸利率,

如果聯準會想要升息,就賣掉手上的債券,從市場回收資金,利率就會上升。

台灣並非用此方式調整利率,

在台灣會透過公股行庫的利率調整來帶動金融業的利率變化,由於台灣的利率一定程度也是跟著國際走,因此在此先不討論。

也是做為控制利率落在目標範圍的一種手段。

- 央行向民間「賣出債券」:市場上流通的貨幣會因而減少,這是緊縮的貨幣政策。

- 央行向民間「買入債券」:市場上流通的貨幣會因而增加,這是寬鬆的貨幣政策。

公開市場操作透過購買特定數量的資產,增加貨幣供給量,讓銀行更容易放貸,這就是被稱為量化寬鬆(QE)的過程,白話來說,也可以理解成央行大量印鈔。

貨幣政策工具4:換匯交易

央行一般會透過換匯交易等工具來控制匯率。

根據台灣中央銀行的定義:換匯交易(FX Swap)係指分別持有不同幣別之交易雙方,因暫時性需求,約定在承作期間之期初與期末互換所持有幣別之資金。

貨幣當局透過此種交易於期初拆入本幣、拆出外幣,具有收回本幣流動性、釋放外幣流動性之效果;反之,則是收回外幣流動性、釋放本幣流動性。

簡單一點來說,台灣的央行想要讓台幣相對美元貶值時,可以在國內商業銀行想要美元換台幣(賣出美元買進台幣)時,央行就跟商業銀行買入美元(變成外匯存底)、並供應台幣,避免台幣升值。

反之,如果想讓台幣升值時,央行可以在國內商業銀行想要台幣換美元(買進美元賣出台幣)時,由央行供應美元並收回台幣。

這些方式都是讓一些交易不會流入公開市場上,而是與央行的儲備資產做交易,藉此影響匯率市場供需,來達成影響匯率的目的。

換匯工具同樣是提供類似上述功能,達到控制外匯市場的目的,因此換匯交易也是屬於貨幣政策工具操作的一環。

貨幣政策工具5:非常規的貨幣政策

非常規的貨幣政策,是指上述幾種方式以外的政策,在近年來也愈來愈受歡迎,

舉例來說,在2008年金融海嘯時,美聯儲在其資產負債表增加了數萬億美元的國庫券、抵押貸款支持證券(MBS),並推出了新的貸款和資產購買計劃,這些計畫結合了貼現貸款、公開市場操作、量化寬鬆,讓全球其他主要的經濟體也紛紛效法。

Fed近年來的貨幣政策有哪些?

美國聯準會Fed是以聯邦基金目標利率(Fed Fund Target Rate)做為官方的調整利率。

聯邦基金利率指的是美國商業銀行間隔夜貸款的利率,Fed不是直接訂定利率,而是設定一個區間,如0.25%~0.5%之間。當利率不在這區間時,Fed會透過公開市場操作(購債或賣出債券)來讓利率會到目標區間。

從下圖的FED基金利率歷年走勢可以發現:

- 自2008年金融海嘯以來,Fed將利率從5%以上一路降到0%~0.25%之間,後來連續好幾年的低利環境,一直到2015年才再次進入升息循環。

- 到2018年底,因中美貿易戰導致經濟下滑的疑慮,停止升息,並且於2019年中開始降息。

- 2020年初發生的新冠肺炎危機更讓利率再次回到0%~0.25%之間,直至2022年3月因高通膨的因素再次啟動升息循環。

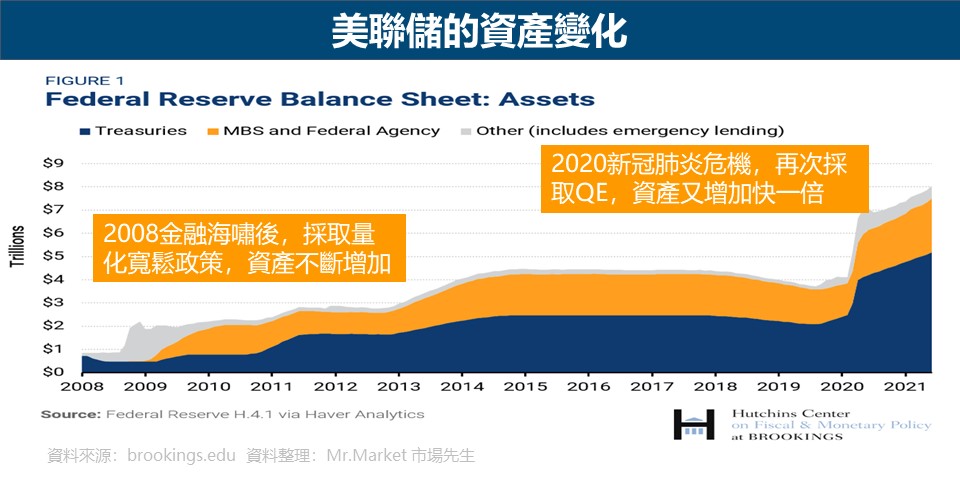

下表是美聯儲的資產變化,也可以很清楚看到它的貨幣政策。

- 自2008金融海嘯後,採取量化寬鬆政策,向市場大量買入債券,造成資產不斷增加,至2017年才稍稍放緩。

- 但是2020新冠肺炎危機爆發後,再次採取QE,大量印鈔買入債券,資產增加了快一倍,至2021已達8兆美元。

實施貨幣政策的優缺點有哪些?

政策都是一體兩面的,可以達到想要的目標,也可能會造成某些問題。以下是實施貨幣政策的利弊。

實施貨幣政策的優點與缺點 |

|

| 優點 | 缺點 |

| 1. 透過調整利率可有效控制通膨 2. 透過控制匯率讓貨幣貶值有助於出口 3. 實施上相當容易 4. 央行通常是政治中立的,決策不受政治因素影響 |

1. 從政策實施到對經濟產生影響中間會有時間差 2. 利率上的限制。利率名義上最低只能降到0%,如果一個國家長期處於低利率,那麼降息的效果就會十分有限。所以貨幣政策往往在經濟擴張期間比經濟衰退期間有效。 3. 貨幣政策的影響是國家全面性的,因此無法解決特定區域的問題,例如某個州失業率太高。 4. 利率太低時可能會出現惡性通膨的風險 |

| 資料來源:Investopedia 資料整理:Mr.Market 市場先生 | |

貨幣政策對投資人的影響是什麼?

央行的貨幣政策會全面影響主要的資產類別,包含現金、股票、債券、房地產、大宗商品、貨幣等。

貨幣政策對於每種資產類別都會產生影響,只是何時發生影響難以預期,透過了解其中的因果關係,可以適時調整自己的資產配置,從政策變化中受益。

各資產在寬鬆貨與緊縮貨幣政策的表現如下:

各資產在寬鬆貨與緊縮貨幣政策的表現 |

||

| 資產 | 寬鬆貨幣政策 | 緊縮貨幣政策 |

| 現金 | 低利率使得儲戶不願意把錢放在銀行儲蓄,更願意把錢放在回報更高的地方 | 高利率會誘使消費者更喜愛儲蓄勝過消費,此時短期存款會受到青睞 |

| 股票 | 低利率使得借貸成本低,民眾更願意把錢拿來投資股票追求更高的回報,因此對股市有利 | 高利率時通常股票表現較差,因為利率較高限制了風險偏好,且以保證金購買證券的成本相對昂貴。 但是從央行開始收緊貨幣政策到股市高峰之間通常會存在很大的時間差,例如Fed於2003年6月開始提高短期利率時,美國股市在2007年10月才達到高峰,這種滯後效應主要歸因於投資者的信心,相信經濟增長足夠強勁 |

| 債券 | 降低利率會使得債券的價格上揚 | 較高的短期利率對債券來說是比較負面的,因為投資者對更高收益率的期待會降低債券的價格 |

| 房地產 | 低利率時期房地產的表現通常不錯,因為借貸成本低造成民眾持有房屋的成本變低 | 利率上升對於房地產較為不利,因為償還貸款的成本變高,導致屋主及投資人的需求下滑 |

| 大宗商品 | 低利率刺激了經濟增長,使得對大宗商品的需求強勁,因此商品在寬鬆政策下一般有不錯的表現 | 在緊縮時期大宗商品以類似股票的方式進行交易,隨著利率的提高減緩了經濟成長速度及對大宗商品的需求,但在緊縮初期仍可能保持上升的趨勢 |

| 本國貨幣 | 寬鬆的貨幣政策代表增加本國貨幣流通量並降低利率,會導致本國貨幣大幅貶值 | 緊縮的貨幣政策使得本國貨幣供給變少,並且提升利率,有助於本國貨幣升值 |

| 來源:Investopedia 資料整理:Mr.Market 市場先生 | ||

快速重點整理:貨幣政策是什麼?

- 央行的貨幣政策是透過控制貨幣的供給量,來達到影響其他經濟活動的手段。目的是維持經濟成長、控制通膨、保持低失業率、促進金融穩定、健全銀行業務以及維護對內及對外幣值穩定。

- 貨幣政策主要分為寬鬆貨幣政策(又稱鴿派)、緊縮貨幣政策(又稱鷹派)。

- 央行用來實施貨幣政策的工具包含:存款準備率、重貼現率、公開市場操作、換匯交易及非常規的貨幣政策等。

- Fed從2008年金融海嘯以來,採取量化寬鬆的貨幣政策,大量買入市場債券,造成Fed資產負債表上的資產不斷增加,2020年新冠肺炎危機更是大量印鈔,至2021年資產已達8兆美元。

- 一般來說,寬鬆的貨幣政策下,民眾更願意把錢放在回報高的地方,如股票、債券、房地產、大宗商品等,而較不願意把錢放在銀行儲蓄,本國貨幣也因為貨幣的供給量增加及利率降低,導致貶值。反之,緊縮的貨幣政策下,民眾會更願意把錢放在銀行,因為無風險利率提高了,同時因貨幣供給量減少,本國貨幣傾向升值。

- 貨幣政策對於資產的影響雖有因果關係但中間仍然會存在時間差,難以預期,建議了解因果關係後,可以適時調整自己的資產配置,從政策中受益。

市場先生提示:任何政策都是一體兩面,並且有它的極限

當市場面臨通膨、失業、衰退等問題時,貨幣政策的變化通常是人們首先最常關注的重點,

但貨幣政策雖然會帶來某些想要的結果,但也會有些反效果。例如寬鬆的貨幣政策,看似刺激經濟,但也很容易就帶來通貨膨脹的可能。

此外貨幣政策有時候也會有它的極限,除了貨幣政策以外,財政政策也是另一個因應經濟變化重要的方法。

下一篇會繼續來介紹財政政策,

待續…

關於聯準會對於未來利率的看法與決策,會透過每次的公開的FOMC會議傳遞到市場上,

而市場上對利率的看法則會反映到一些債券商品的價格上,

想了解市場對聯準會未來利率調整的看法,

可閱讀:如何用FedWatch觀察未來利率看法?

專欄作者:牟均俞 主編:市場先生本文為資訊整理與觀念教學分享,無任何投資推薦之意,投資必定有風險,投資前務必自行研究分析判斷。

延伸閱讀:

2. CPI消費者物價指數是什麼?CPI對股市有什麼影響與關聯性

加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,解決投資的煩惱!

市場先生開了一堂的「用美股ETF創造穩定現金流」教學課程,

這堂課程會從基礎入門、資料查詢到實際操作,

教你學會建立一個穩定的全球ETF投資組合,目前累積已經有將近2000位同學上課。

線上課程》美股ETF創造穩定現金流線上課程連結

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

2008的寬鬆貨幣政策,還可以說是救經濟。

2020年後的寬鬆貨幣政策,應該就是無恥了!