售後回租是什麼?對企業有哪些優缺點?需注意的地方?

售後回租是指企業把手上的固定資產賣出,改成再租下這些資產,用低成本繼續租用資產,藉此回收資金,提升資產的使用效率。

在國外售後回租是一種常見的企業融資方式,在台灣則多數用在房地產買賣後的延後交屋。

這篇文章市場先生介紹售後回租是什麼,有哪些優缺點,需要注意的地方。

本文市場先生會告訴你:

售後回租是什麼?

售後回租(英文:Sale-Leaseback),簡稱「回租」,是指企業出售自身資產後,再回租使用,交易資產通常為固定資產,例如土地、房屋、飛機、大型生財器具等,是一種企業融資方式。

售後回租在會計上列為資產處分,它不是債權融資,公司不會因此增加債務,反而可以用出售資產資金來還負債,調整財務結構。

售後回租主要參與者會有買方、賣方,雙方同時也是出租人、承租人的角色,而每個企業都能成為買賣方角色,運用售後回租等同提高財務靈活性。

賣方企業透過這樣的方式,最大目的是融資,改善公司的財務狀況,提高資產流動性、資金靈活度、降低債務及稅務,能用低成本的方式繼續使用重要資產等好處;對買方企業來說則屬於一種投資機會,可以得到穩定現金流入。

要留意一點,企業想要使用售後回租,資產整體狀況不能太差,

換句話說,並不是在財務狀況不佳時被迫出售並回租資產,這樣最終出售時才能獲得一個好價格。

延伸閱讀:企業有哪些融資方式可以使用?股權融資/債權融資完整介紹

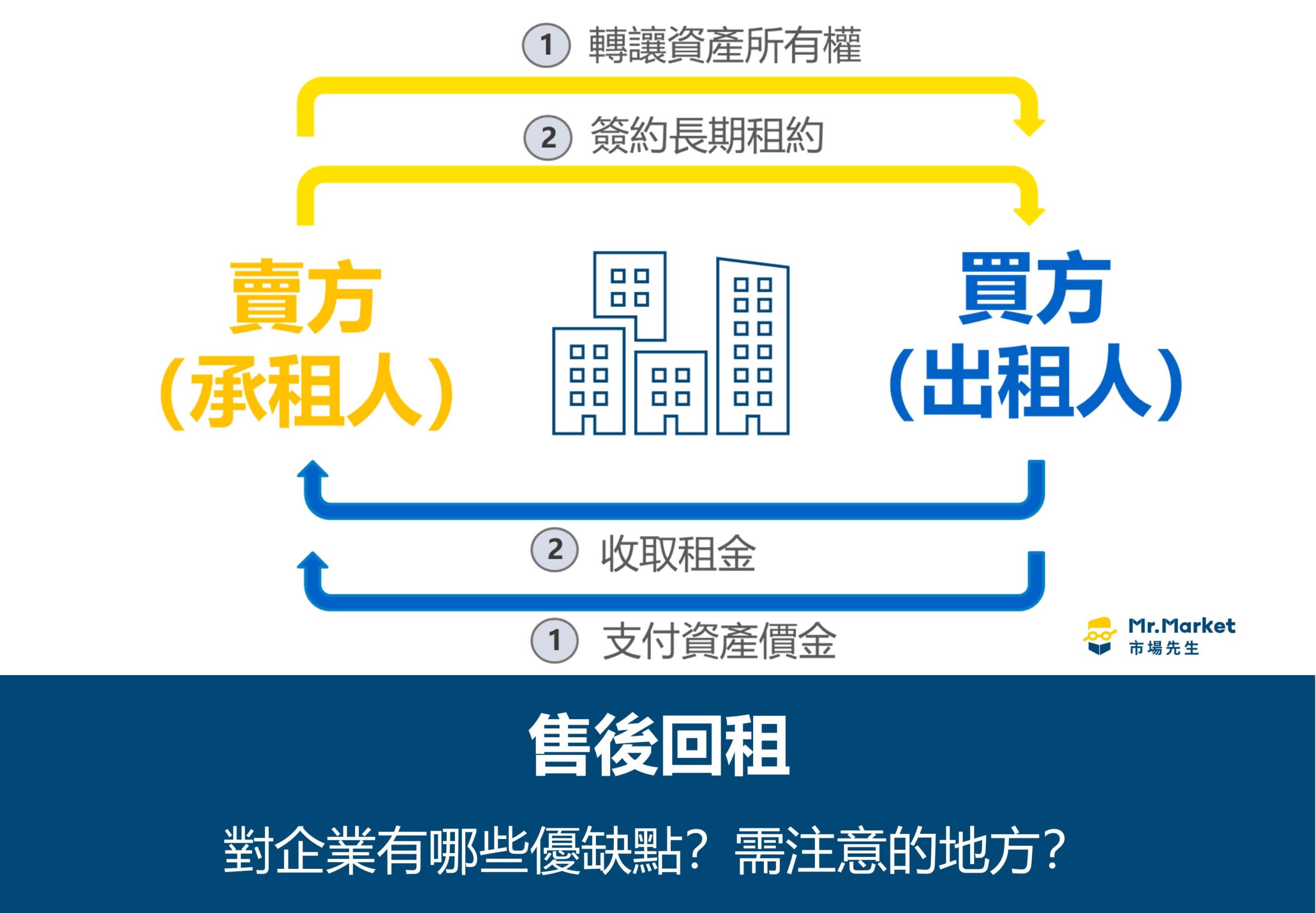

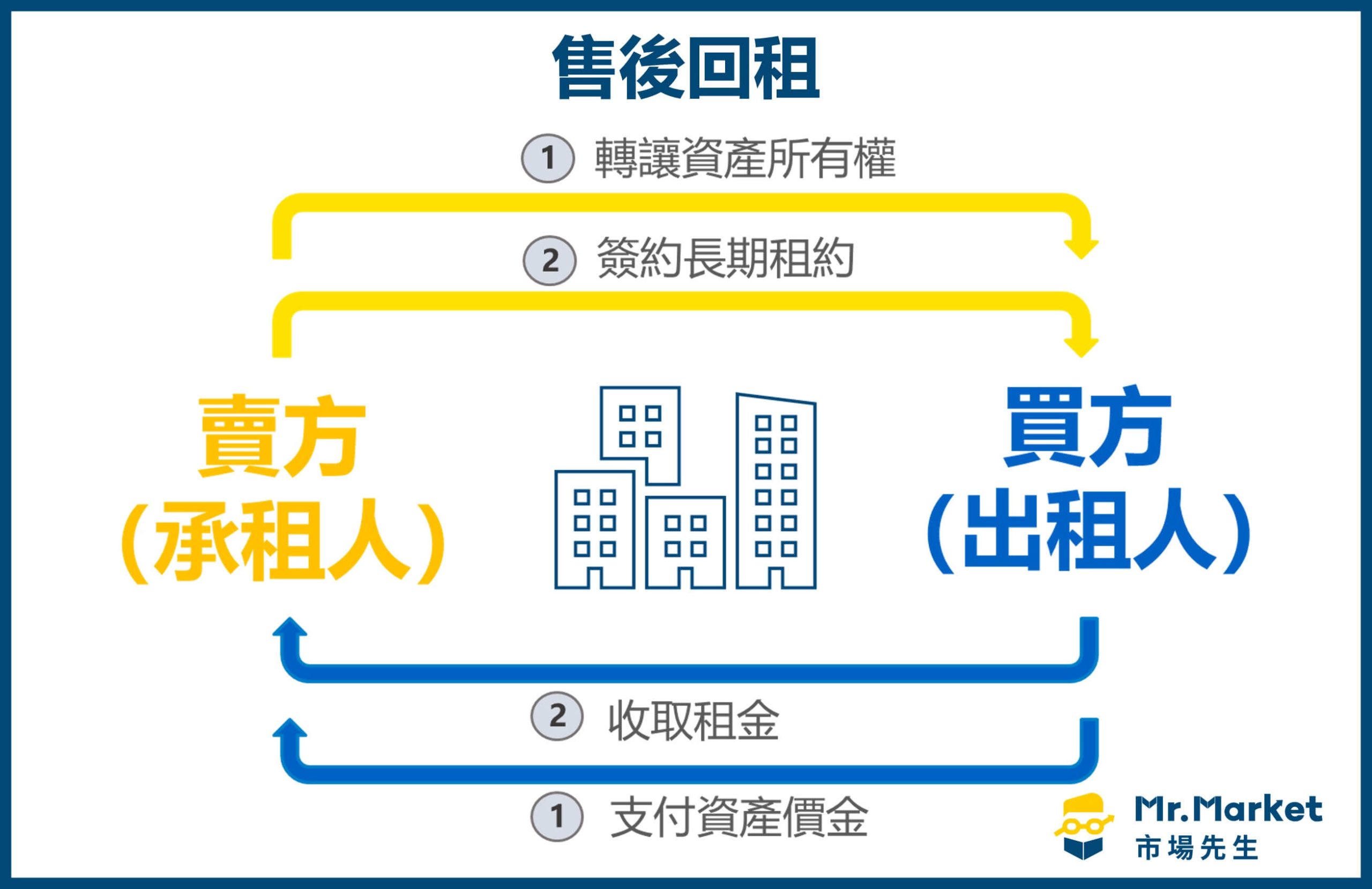

售後回租流程的運作流程

售後回租交易時,會有賣方(承租人)、買方(出租人),進行方式是先資產買賣交易,後簽立租約。

售後回租有2個進行階段:

1.資產買賣協議:首先進行資產買賣交易,賣家將資產所有權轉讓給買家,而買家支付資產價金。

買賣過程中會包含資產估價、協商買賣價格、最後是所有權轉讓。

2.租賃協議:買家(出租人)同意將資產租回給賣家(承租人),並簽定租賃契約。

簽定的租賃協議內容要有租賃期限、租金支付、雙方責任義務。

售後回租優點

對賣方(承租人)的優點包括:

賣方優點1. 快速取得現金

售後回租讓公司能快速取得現金流,支應短期營運資金、或是轉投資其他項目。

假使資產出售價,遠高於當初購買成本,對公司而言也是有利的交易。

賣方優點2. 優化資產負債表

企業透過售後回租能優化資產負債表,之後如果有銀行貸款需求或是預計上市櫃,也會讓企業徵信分數加分。

資產負債表可從以下三點獲得改善:

- 固定資產減少、流動資產增加:透過售後回租,公司可把固定資產轉化成流動資產(現金)。

- 負債減少:當企業的現金流增加,可用這筆錢來償還負債,進而減少負債金額。

- 資產週轉率提高:隨著固定資產減少,資產週轉率會提高,但公司仍保有資產的使用權。

賣方優點3. 企業會具備更好的融資條件

想用資產換取現金,有售後回租、資產抵押貸款等2種方式,

售後回租是出售資產取得100%的現金收益,它不是債權,不會讓資產負債表上負債增加,反而減少,是調整財務結構方式,讓銀行在評估企業還款能力時會是加分,另外已貸款的資產,也是能透過售後回租再取得資金;

反觀資產抵押貸款就是借款,只能提供約60-80%的融資價值,不過當企業負債比過高時,就不容易拿到資金。

賣方優點4. 取代高額貸款利息

當貸款利息高於租金費用時,就可以考慮使用售後回租,來降低成本,讓現金流不至於太緊迫。

賣方優點5. 活化資產、低成本持續使用資產

企業資產進行售後回租策略時,在不影響使用的前提下,可用更低的成本(租金)取得資產使用權。

傳統方式都是先用大筆金額購入資產(土地及其他設備),這筆資金、資產對企業都是一項極大的成本,

現在企業只需支付小額租金,就能同樣使用資產,不但提高資產的使用效率,同時也能活絡資金。

賣方優點6. 有稅務優勢

當出租資產轉為租賃時,會產生租金費用,提高營業成本,能降低企業所得稅。

賣方優點7. 取得資金不需擔保品、信用審核

同樣是取得資金,售後回租不需擔保及信用額度審核,能取得100%的資金;

而一般貸款會要通過審核才能放貸6-8成資金,還有可能拿不到資金。

賣方優點8. 避開資產波動風險

資產會有市場價格波動,不是一成不變,當公司出售資產後就不需要擔心價格風險引起的增值、減值狀況。

對買方(出租人)的優點包括:

買方優點1. 資產價值有可能會上漲

根據seekingalpha的統計數據,售後回租的房價,比起非售後回租房價,溢價幅度達13%。

許多金控公司會利用這點來操作房價,提高房屋市價,例如金控母公司出售房屋給子公司,再回租,藉此拉抬房價。

買方優點2. 長期性現金流入

出租人透過售後回租,找到長期可靠的租戶,並可定期收取租金,獲得穩定的現金流。

買方優點3. 短期內無需另找租客

售後回租進行當下,就會簽訂長期租賃契約,出租人省去要再找租客的麻煩。

售後回租缺點

對賣方(承租人)的缺點包括:

賣方缺點1. 資產過於老舊、狀況不佳,無法取得足夠的資金

資產狀況會影響出售價格,過於老舊或狀況不佳,就無法用很好的價格賣出。

當公司資金需求大過出售的價格,售後回租的效果對公司幫助就很有限了。

賣方缺點2. 無法得到資產價值上升的優勢

一些房屋土地類的售後回租,可能會失去資產本身升值的空間。

賣方缺點3. 受到長期合約限制

售後回租一般會需要簽立長期合約,這代表如果原本資產品質下降、有其他更低成本的資產時,企業也沒辦法輕易的改變與降低成本,或者需要付出一些代價。

對買方(出租人)的缺點包括:

買方缺點1. 出租人需負擔所有成本

出租人除了收取租金,也要付出相應的成本。

例如出租房屋收取租金,但也要支付房屋稅、維修費等。

買方缺點2. 資產價值隨時間遞延

資產並非永久可持續使用,要考慮資產的使用年限,折舊問題,且資產價值勢必隨著時間而逐漸遞減,公司的租金收益也會隨時間逐漸減少。

售後回租應注意的地方?

企業進行售後回租需留意以下幾點:

1.除了買賣合約,也要簽訂租賃租約

售後回租除了簽訂買賣合約之外,須要另外簽訂租賃租約,簽約時,建議要有律師陪同公證比較好,才可保障雙方權益。

此外,如果是房屋買賣,交屋當下也建議要點交、確認房屋狀況,避免日後發生爭議。

2. 找知名、規模大、合法的金融機構

售後回租盡可能找品牌知名度高、規模較大的金融機構或公司合作,避免找來路不明的業者或民間機構,避免有些不肖業者會惡意拉抬租金,或是在承租人買回時提高售價。

哪些企業會使用售後回租?

當企業擁有高成本的固定資產(土地、昂貴設備等),並且有資金需求時,就能使用售後回租作為籌措資金方式之一。

符合以上特徵的行業如下:

航空業

航空業主要的生產設備是飛機,且需要大面積的土地來放置飛機,飛機及土地都是高成本資產,所以航空業在不影響土地使用權之下,透過出售土地後,取得資金做更有效的運用。

製造業

製造商經常使用大型、昂貴的設備來製造產品,透過售後回租,這些公司可把固定資產轉換成資金,並用這筆資金來投資。

零售商

零售商使用售後回租的目的是融資,

特別是當他們擁有黃金地段的土地、房地產時,可藉此提升資產的使用效率和價值。

飯店業

飯店的收購、建造的成本很高,售後回租可幫飯店業者提供更多資金。

醫療保健

醫療保健公司擁有不少高價的設備,透過售後回租,可提升固定資產價值和流通性,

也可為醫療設備的採購、翻新提供資金。

REITs不動產投資信託

REITs很常使用售後回租,REITs中文名稱是「不動產投資信託」,

主要投資不動產,而REITs很大一部分的現金流就來自:租金收入、管理維修費用及承租率等,包含各種可以有出租收入的土地或建物含其上設備。

市場先生提示:對於上述產業在投資閱讀財報時,要注意是否大量使用售後回租

當企業使用售後回租,財報資產負債表、損益表、現金流量表,都會發生變化,某些財務比率可能會改善。

例如總資產大幅減少、負債大幅減少、利息支出減少、成本費用增加,這可能讓某些財務比率上升導致、財報美化。

要記得關注企業經營的本質,而不是完全只靠財務比率變化來做判斷。

售後回租總結

售後回租是國外企業很見的一種融資方式,如果你的公司是想要改善資產負債表、創造現金流、將資金更有效運用,在實務上已被驗證對公司有正面的效果。

整體來說,售後回租可以為公司提供低成本的融資方式,並提高財務靈活度,有更好的資產管理。

其實一般人也能使用售後回租,最常出現在買賣房屋後,可能因為新房正在裝潢或其他原因暫時沒地方住,就能以短期租屋的方式繼續使用原房屋;

另外有債務整合也能透過售後回租獲得資金來解決問題,有需要的人可以自行研究。

最後,

售後回租,只是企業融資方法之一,下一篇還有更多取得資金方法整理

待續…

編輯:Sammi 主編:市場先生

一般留言