股票長期投資報酬比較高,所以都投資股票嗎?湯姆和傑利的小故事

股票投資報酬率以長期歷史回測數據來看,是遠比其他資產高,

但將所有資產100%重押在股票上,又好像不太對?

市場先生今天先來說2個小故事,會讓你更容易理解。

本文市場先生會告訴你:

靠著長期投資股票成功退休的 湯姆

湯姆出生1945年的美國,那年是二次世界大戰剛結束的混亂年代,個人電腦、手機,都還沒被發明,

湯姆的家庭並不富裕、也不算貧困,湯姆從小也並非聰明的孩子,

但他個性誠懇務實,即使時局充滿混亂,他仍然順利的就學與成長,並且長大後在政府機構找到一份穩定的工作。

1975年,湯姆這時正好滿30歲,

這幾年發生了許多事,美國放棄金本位,也爆發石油危機,當時越戰也才剛告一段落,

雖然湯姆很幸運的工作沒有受到影響,但國內劇烈的通膨讓他也逐漸有危機意識,

他決定開始研究投資,這時他收入算是穩定,也有了一點小積蓄,

做了許多功課以後,他發現股市長期表現十分不錯,

儘管當年股市其實位於歷史高點,

但湯姆仍毅然決然將資金投入股市,盡可能分散投入大型股,並且目標長期投資20年以上,

並且持續將配息再投入,以達成複利效果。

當年美國年收入中位數大約6000美元左右,湯姆的薪資也就略比平均高一些,

除了一開始投入1萬美元積蓄,往後每一年他都努力挪出2000美元閒餘資金持續投入。

(1975年1萬美元約相當於今天5萬美元)

當年並沒有簡單的分散投資工具、指數型基金也剛剛問世,並不廣為人知,

不過湯姆仍然盡可能的透過基金以及買進許多股票,達成分散投資。

很幸運的,在投資第一年,市場大漲+37.8%,第二年+26.4%,

這讓湯姆感受到自己的決定很正確,也堅定了他持續投資的信念。

到1984年底,是湯姆投資的第10年,期間累積投入約3萬美元,帳戶淨值則來到了約9.7萬美元,這讓湯姆對提前退休十分有信心。

從1975年一直到1996年共22年時間,湯姆過程中累積一共投入了約5.4萬美元,

他的報酬大致與指數報酬相當,這段期間美國股市整體年化報酬率約15.7%。

而他的投資帳戶,則成長到70萬美元(相當於今天125萬美元),

扣除各種成本與稅金之後,湯姆的投資組合價值仍有接近50萬美元,

雖然不算多,但加上這些年額外的一些儲蓄,對湯姆也很夠用了,

在1996年這年湯姆52歲,他計畫在未來幾年陸續出清一半的持股當成退休資金,提早退休。

往後多年後,親友們問起湯姆財務成功的秘訣,湯姆都會微笑著回答:「長期投資股票就對了!」

靠著好運氣成功退休的 傑利

傑利出生在1969年的美國,那年代是個混亂的年代,傑利出生不久後,發生了美國放棄金本位、石油危機等等動亂。

傑利的家庭並不富裕、也不算貧困,傑利從小也並非聰明的孩子,但他個性誠懇務實,即使時局充滿混亂,

他仍然順利的就學與成長,並且找到一份穩定的工作。

1999年,這年傑利將要滿30歲,

股市在過去幾年上漲了很多,個人電腦、手機,都逐漸在被普及到一般人生活中,

時下最熱門的股票則是網路股,許多漲幅驚人股票不斷出現在媒體報導上,

這引起傑利對投資的興趣,傑利決定開始研究投資,

這時他收入算是穩定,也有了一點小積蓄,做了許多功課以後,他發現股市長期表現十分不錯,

儘管當年股市其實位於歷史高點,

但傑利仍毅然決然將資金投入股市,但他並沒有像當時大多數人一樣去追逐熱門的網路股,

而是選擇盡可能分散投入大型股,並且目標長期投資20年以上,並且持續將配息再投入,以達成複利效果。

當年美國年收入中位數大約2萬美元左右,傑利的薪資也就比平均略高一些,

除了一開始投入3萬美元積蓄,往後每一年他都努力挪出6000美元閒餘資金持續投入。

(1999年3萬美元約相當於今天5萬美元)

當年ETF已經被發明,雖然懂得使用的人仍然不多,

但人們已經擁有低成本的分散投資工具,於是傑利決定透過ETF來分散投資美國大型股。

好景不常,傑利才剛開始投資,就迎來了網路泡沫破裂,從2000年剛開始投資,到2002年底為止,3年的時間美股市場共下跌了-37%,有許多股票甚至跌到下市,市場面臨巨大的衝擊,

所幸傑利是持股十分分散,他沒有在這時失業,

雖然投資組合已經損失了約兩三年能存下的錢,但他仍繼續堅持投資計畫。

市場也隨後迎來反轉,在2年後終於回到損益兩平,隨後2004~2007年市場回升,傑利的心也漸漸安定下來。

可是又好景不常,2007年底次貸危機爆發、全球金融風暴爆發,在2008年股市從高點一路下跌接近 -40%~ -50%、失業大幅增加。

這年傑利39歲,雖然很幸運的沒有失業,也因為分散投資沒有受重傷,

但帳戶這幾年的投資獲利幾乎回吐,淨值比先前高點少了4~5萬美元,甚至還微幅虧損,

這數字幾乎接近他帳戶淨值的快一半,他得工作7~8年才能累積下這麼多儲蓄。

不過傑利根據自己做過的功課與了解過的歷史,因此仍然堅持繼續投資,

最終,他等來了2009年後的股市反彈,到2009年底,是傑利投資的第10年,期間累積投入約9萬美元,帳戶淨值則來到了約10萬美元。

「還不如定存呢….不過至少是正的,看來要晚點退休了。」傑利自嘲著說。

隨後傑利幸運的迎來了2010~2020年的股市大多頭。

最終從2000年一直到2021年共22年時間,傑利過程中累積一共投入了約16萬美元,

他的報酬大致與指數報酬相當,這段期間美國股市整體年化報酬率約7.7%,

而他的投資帳戶,則成長到81萬美元,扣除各種成本與稅金之後,傑利的投資組合價值仍有接近50~60萬美元,

雖然不算多,但加上這些年額外的一些儲蓄,對他來說也很夠用了。

在2021年這年傑利52歲,他計畫在未來幾年陸續出清一半的持股當成退休資金,提早退休。

往後多年後,親友們問起傑利財務成功的秘訣,

傑利都會不禁回想起自己前10年的投資經歷,笑著搖搖頭說:「都只是運氣好而已。」

你想成為湯姆,還是傑利?

看完這兩個故事,你想到什麼呢?

先想想看:你比較想成為湯姆,還是成為傑利?

在兩個故事中,湯姆與傑利,無論投資方法、策略,以及對長期投資的堅持完全相同。

但我想大多數的人,可能都比較想成為湯姆,不僅僅是因為湯姆的投資成果比較好,也因為他所經歷的過程相對更加平順。

遺憾的是,如同湯姆無法選擇自己出生在1945年、傑利無法選擇自己出生在1969年一樣,

我們其實並沒有辦法選擇自己要哪一種報酬及過程,

我們可能會遇到豐盛的年代,也可能會遇到艱難的年代。

投資人最簡單能做的選擇,就是拉長投資時間,就有機會得到相對確定性高的結果,

而無論怎麼提高結果的確定性,過程依然可能經歷劇烈起伏。

股票長期投資報酬比較高,所以都投資股票嗎?

談談一開始的問題:股票長期投資報酬比較高,所以都投資股票嗎?

長期投資可以all in 像是 0050 ETF(全台灣市場)、VTI ETF(全美國市場)、VT ETF(全球股票) 這樣就好嗎?

我先把這個問題細分成兩部分,

問題一:先確定,股票長期投資報酬比較高嗎?

故事中,湯姆和傑利都是100%投資股票,也都透過股票獲得了不錯的投資成果。

如果你問我,哪一類型資產長期投資報酬比較高,我也會回答你是股票。

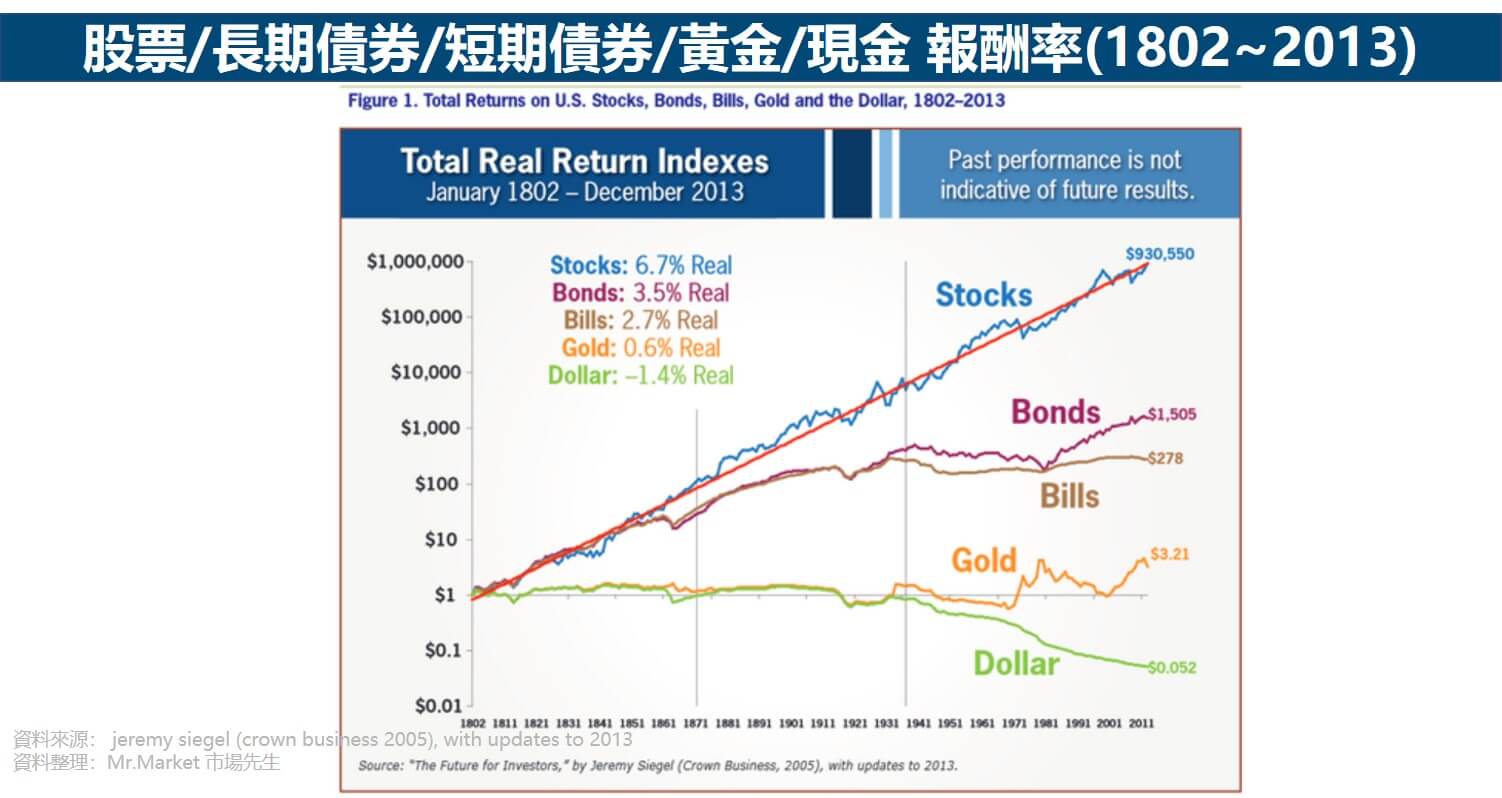

席格爾教授(Jeremy Siegel)曾經統計各類常見資產過去200年的數據,得到長期投資扣除通膨和扣除通膨的報酬如下:

- 股票stock 6.7%

- 長期債券bonds 3.6%

- 短期債券bills 2.7%

- 黃金gold * 0.7% (3.5%)

- 現金cash -1.4%

(以上都是扣除平均3%左右通膨後的數字)

股票(美國股市)是長期報酬一直保持最高的,未扣除通膨長期報酬約8%~10%,扣除通膨則約6.7%左右,

在過去200年間如果拉任意長時間尺度都是如此,6.7%也被成為席格爾常數(Siegel constant)。

黃金因為1971年才廢除金本位,在那之前美元和黃金是固定匯率,所以統計那200年的黃金長期報酬率0.7%,我覺得對現代人沒有意義。1972年後至今黃金長期年化報酬約7.5%,扣除通膨約3.5%。

(溫馨提醒:過去報酬不等於未來報酬,只是做為參考。)

股票之所以長期報酬高,背後的原因包括企業的盈餘與成長、科技與經濟進展、產品服務漲價對抗通膨、股價價格風險較高等等多重因素。

儘管故事中湯姆和傑利最終的報酬結果不同,但在相同時期,他們投資股票的報酬的確也高過其他種類資產。

問題二:股票長期報酬比較高,所以投資股票比較好嗎?

這問題,如果問故事中的湯姆,我想他會給你肯定的回答,

但如果你問的是傑利,大概就不一定了。

對湯姆來說,他的長期投資體驗是一帆風順、高歌猛進,

但對傑利來說,他的體驗則是十分挫折,先是10年間上沖下洗、寸步難行,撐到後面10年才雨過天晴。

- 股票長期報酬雖高,但過程波動劇烈

在故事中,傑利能忍受帳戶上下波動40%~50%,但現實中,也許並不是每個人都能承擔這樣的劇烈波動?

當帳戶從100萬變50萬,我們可能還覺得可以承受,

但如果是1000萬剩下500萬、2000萬剩下1000萬呢?

現實的狀況是,許多人可能甚至10%~20%的虧損回檔都承擔不起。

這種情況下,有多少人能像傑利一樣,選擇堅持計劃,不會因為恐慌、帳面損失放棄和改變計劃?

- 長期統計結果,越短期內越不適用

前面提到股票長期報酬最高,一般至少也都是用50年、100年的”長期”資料去統計,所得出的結論,

例如席格爾教授統計了近200年的資料,為此他還試著去還原出早期的股價指數。

但大多數人其實沒辦法投資50年、100年,如果將時間限縮到30年、20年,甚至10年、5年呢?

例如,故事中傑利前10年的投資成果,就落後債券和其他商品不少,成果僅跟定存差不多,

不過幸運的是他堅持了20年,加上後面10多年多頭,股票報酬仍是高於其它資產。

在更短的時間內,雖然股票報酬高的機率還是不低,但時間越短、不確定性越大。

舉例來說,在過去70年裡(先不考慮大蕭條時期之前的狀況),

如果是任意投資連續10年,最差的10年年化報酬率則是約 -3.2%,

但如果只是投資任意連續3年,其中最差的3年可能是 -13.5%年化報酬率,

當時間越短,報酬的高低好壞就越不一定,長期投資的平均結果並不能用來判斷短期內的成果。

- 每個人對「長期」的定義不同

你可以試著問問身邊的人,問他們對「長期投資」的定義是多久?

長期對每個人意義都不同,對湯姆和傑利來說,長期是20年以上,

但對某一些人來說,10年,甚至5年很可能就已經是長期。

想像一下今天你是傑利,在忍受將近10年資產沒有顯著成長、甚至可能還不如定存之後,你有能力和他一樣繼續堅持嗎?

回到一開始的問題:股票長期投資報酬比較高,所以都投資股票嗎?

長期投資股票的確報酬最高,但長期投資100%都投資股票,我認為並不是最好的答案,

100%股票也許適合某些人,但至少並不適用於每個人,而是因人而異,取決於:

- 你可以投資多久?能超過15~20年嗎?還是只有5~10年?

- 你能承擔多大的波動?能承受 -50%嗎?還是-30%、-20%?

如果沒有足夠長的投資時間、或者無法承受大波動,那麼100%股票就不是最適合你的答案。

將股票資產配置比例降低,例如到80%、60%,甚至有些人得更低,

剩下的配置其他也許報酬沒那麼高、但波動相對穩定的資產類別,這樣得到的結果確定性會提高,也更符合個人狀況。

每個人最終的標準答案不一定相同,但我想這會比單純100%只投資股票並期待得到高報酬還要好得多。

故事裡額外學到的3個觀念

從故事中,我們還可以額外學到幾個觀念:

1. 做足功課和做好計畫,再開始投資

無論湯姆或傑利,他們在開始投資前都有做足功課,而且有明確的投資計畫。

想想看,

如果湯姆沒有充足的功課和計畫,是否會覺得高點不敢進場,或前幾年一遇到大賺就停利、獲利了結呢?

如果傑利沒有充足的功課和計畫,會不會跑去追逐當年最熱的網路股,或者遇到幾次大跌,心灰意冷就停止長期投資計畫了呢?

最近這幾年行情很好,很多人進場想開始投資,

但我想說的是:不要急。

先花點時間做足功課、做好計劃,長期而言其實更有利,沒有差這一兩年。

2. 比空頭市場更可怕的是失業、收入中斷

歷史上許多股市大跌,往往伴隨著著高失業率與經濟衰退。

在故事中,傑利的運氣比較差,遇到了兩次經濟嚴重衰退的時期,不過很幸運的他都沒有失業,

可是一但運氣不好失去工作,可能得在股市低點被迫賣出變現資產來應付生活所需,

這時即使有堅強的意志力以及充足計劃,投資計畫依然會被迫中斷。

我們常說存緊急預備金很重要,但對很多剛出社會的年輕人會覺得等存夠再開始投資太慢、太久,

有句話說:「今天你會說可惜,明天你會說好險。」

我想就是最好的註解。

3. 適度的分散投資

在過去網路泡沫與金融海嘯時期,許多知名企業下跌超過80%~90%,甚至直接下市倒閉。

故事中無論湯姆或傑利,都有運用各種工具做適度的分散投資,

分散投資後,空頭來臨時依然會遇到波動和帳面虧損,

但分散投資讓他們長期投資過程,不至於因為重押押錯某一檔股票,因而受到嚴重的傷害。

分散投資和選股,我認為取決於自己的了解程度,並沒有標準答案,也不是二選一的問題,

例如:在股票類資產的部位中,你可以80%廣泛分散投資+20%選一些自己有研究且看好的個股,

比例根據自己熟悉的程度增加或減少,只要包含一定程度的分散投資,都可以很大的增加我們投資的容錯度。

快速總結:股票長期投資報酬比較高,所以都投資股票嗎?

最後幫大家快速總結幾個重點:

1. 股票長期投資報酬比較高沒錯,但不是每個人都適合長期100%投資股票。

2. 該放多少比例股票,應該根據自己可以投資多久、能承擔多少風險決定,因為中短期仍可能出現很差的結果以及劇烈的震盪,導致許多人註定無法等到長期的到來。

3. 做足功課和做好計畫,再開始投資,不要急,不差那一兩年。

4. 投資前應該準備充足預備金,以免失業、失去收入,導致投資計畫中斷。

5. 適度的分散投資,可以增加容錯度。

在談投資工具方法時,許多人常常會問:買什麼最好?

即使經過長期嚴格的統計資料,人人往往會很直覺去選長期報酬最高的工具方法,

而且對高報酬的想像通常是績效從左下到右上一路穩定獲利向上,對過程過於樂觀。但往往被人們忽略的是,過去報酬不一定等於未來報酬,

我們心中期待的是和故事中的湯姆一樣一帆風順的體驗,可是現實中,也許我們真正遇到的,其實是和傑利一樣載浮載沉的體驗,

大多數投資人並沒有經歷過歷史上一些劇烈變動的時期。前面之所以要說這麼長的故事,

也是希望閱讀時,能試著感同身受到故事中角色的心路歷程。很多事情,我們事後看都很簡單,也容易做出過於簡化的結論,

但是如果自己身歷其境、經歷過程,也許並非如此。

原文發表於市場先生FB粉專

故事中提到幾個財經知識與投資方法,

以前也有一些文章有更完整的教學和數據,以下整理想學習的人參考:

1. 資產配置要怎麼做?

5. ETF入門教學懶人包

最後,也分享幾個小故事給你,

也許對投資理財與自我成長會有幫助:

【本文為資訊整理與觀念教學分享,無任何投資推薦之意,ETF/基金投資有風險,投資前務必詳閱公開說明書並自行研究分析判斷。】

加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,解決投資的煩惱!

市場先生開了一堂的「用美股ETF創造穩定現金流」教學課程,

這堂課程會從基礎入門、資料查詢到實際操作,

教你學會建立一個穩定的全球ETF投資組合,目前累積已經有將近2000位同學上課。

線上課程》美股ETF創造穩定現金流線上課程連結

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

這圖表現法有問題 應該取LOG 才看得出當下的震盪比例 只看實際數字 晚出生的人一般來說震盪數字會較大

不然傑利退休時剛好是1970年代美國最慘的時期之一 當下感受不一定比湯姆好

謝謝回饋,很專業的建議!

用金額是比較能看出後期的波動,用log則是前期的波動比較明顯。

的確圖表的呈現方法,很多時候會帶給我們一些認知上的侷限。