固定匯率制 vs 浮動匯率制,優缺點比較及採用的國家

一個國家的匯率政策會影響該國貨幣的匯率,也會對整體的經濟、貿易活動造成很大的影響。

這篇文章市場先生整理什麼是固定匯率制、什麼是浮動匯率制,比較它們的優缺點特性,最後也介紹歷史上各國匯率制度的演變。

本文市場先生會告訴你:

固定匯率制是什麼?

固定匯率制(英文:fixed exchange rate),是指一個國家透過行政方式,把其貨幣相對於另外一種貨幣的匯率加以固定,波動控制在一個很小的範圍之內。

例如香港就是實施固定匯率制,港幣以7.75至7.85港幣兌1美元的匯率與美元掛勾。

固定匯率制又分為「金本位制度」和「布列敦森林制度」兩種體系。

金本位制度(英文:Gold Standard system):把貨幣價值跟黃金掛鉤,每單位的貨幣價值等於某重量的黃金,例如1英鎊等於7.32克的黃金。在19世紀末多數主要國家如英國、美國都是使用金本位制度,但1930年代的經濟大蕭條時代,各國被迫終止金本位制,改用浮動匯率制。

布列敦森林制度(英文:Bretton Woods system):1944年7月,44個國家在美國的布列敦森林簽訂了《布列敦森林協議》,實施固定匯率制,使美元與黃金掛鉤,並使得成員國的貨幣與美元掛鉤。這個制度一直到1973年全面崩潰、美元開始與黃金脫鉤,此後世界各國開始採用浮動匯率制。

維持固定匯率的方式,是靠央行的操作

在本國貨幣賣出換成買進外國貨幣時 (例如本國企業進口,向國外採購商品支付貨款,需要支付外幣),原本會導致本國貨幣貶值,但央行可以反向操作,賣出手上的外幣買進本國貨幣,抵銷本國貨幣貶值。這其實意味著需要充足的外匯存底。

在外國貨幣賣出,買入本國貨幣時 (例如本國企業外銷,收取的外幣貨款要換回本國貨幣),原本會導致本國貨幣升值,同樣反向操作,央行賣出本國貨幣,將外幣收取作為央行外匯存底。

另外也可能會透過利率政策升降息調整供給需求、外匯管制、調整儲備資產(外匯儲備或黃金)。有時也會將本國貨幣貶值,來應對一些特殊情況,調節國際貨幣的供需。

浮動匯率制是什麼?

浮動匯率制(英文:floating exchange rate),是指一個國家的貨幣匯率是浮動的,由外匯市場或是自由市場的供需來決定,政府不加以干預,或是干預的程度很低。

例如台灣就是實施浮動匯率制,台幣的匯率並沒有跟任何一個貨幣掛勾,由自由市場決定。

浮動匯率制依人為的干預程度又分為「自由浮動匯率」和「管理浮動匯率」兩種。

自由浮動匯率(英文:freely floating rate):匯率不受任何政府或人為的干預,放任自由市場決定,波動上下無限制。

管理浮動匯率(英文:managed floating rate):有政府干預的浮動匯率,一般央行或外匯機關會使得匯率的波動鎖在一定的區間內,如果超過這個區間,就會出手干預。

固定匯率制 vs 浮動匯率制優缺點比較

| 固定匯率制 vs 浮動匯率制 | ||

| 項目 | 固定匯率制 | 浮動匯率制 |

|

定義 |

本國貨幣對他國貨幣的匯率固定 | 本國貨幣對他國貨幣的匯率浮動 |

|

代表國家 |

香港、歐元區國家 | 美國、英國、日本 |

| 優點 | • 進出口價格穩定 • 國際債務債權清償較穩定 • 國際貿易成本較易控制 • 減少外匯投機活動 |

• 可調節國際收支平衡 • 可避免通貨膨脹在國際間傳導 • 政府不用承擔維持匯率的責任,可減少外匯儲備 • 較靈活彈性,可避免國際金融恐慌 |

| 缺點 | • 缺乏靈活性,容易導致國際熱錢的衝擊及國際匯率制度的動盪 • 如果競爭對手國的貨幣大幅貶值,會減弱本國的出口競爭力 • 會在國際間傳導通貨膨脹,因為一國發生通膨時,不能及時調整匯率 |

• 增加國際貿易的風險,貿易成本控制不易 • 國際債務債權清償不穩定 • 無法避免外匯投機活動 • 無法杜絕國外經濟對國內經濟的干擾 |

| 資料整理: Mr. Market市場先生 | ||

是否干預匯率、干預程度,與該國的經濟特性有關

一般來說,政府會希望匯率穩定,穩定的匯率對貿易及吸引投資也很有幫助。

浮動匯率制匯率交由自由市場決定,因此有時可能會出現匯率不穩定的情況,可能是震盪、升值或貶值,

而各國因為貿易和經濟的特性,因此會對匯率有強弱不等的干預。影響因素包括像是:

- 貿易結構:如果國家是出口導向,那貨幣有貶值空間會帶來本國銷售競爭力。而進口導向的國家,則會擔心貨幣貶值帶來的輸入性通膨。

- 外債多寡:如果外債多,但本國貨幣又面臨貶值,很可能造成政府財政惡化。

當受這些因素影響越大,各國央行就越傾向對匯率有更多干預。

發展中國家,多有偏向固定匯率、釘住匯率的傾向

因為發展中國家外債較多,且輸入進口需求多,避免本國貨幣貶值時導致外債增加、進口品變昂貴的輸入性通膨,如果貨幣大幅貶值傷害很大,因此會傾向一定程度對匯率保持控制。

有些雖然仍採取浮動匯率,但央行與政府也會高度的去干預匯率,並非完全是自由市場來決定匯率。

歷史上各國匯率制度的演變

| 歷史上各國匯率制度的演變 | |

| 時間 | 事件 |

| 1876~1913 | 金本位制度:美國跟英國都採取金本位制度,美國規定20.67美元兌換1盎司黃金,英國規定4.2474英鎊兌換1盎司黃金,藉此可得出美元兌英鎊的匯率為20.67/4.42474=1英鎊兌換4.8665美元。 |

| 1914~1943 | 一戰至二戰期間,各國貨幣價值波動大:美元在一戰爆發前從每盎司20.67美元跌至35美元,使美國在1934年改採用修正後的金本位制度。在二次大戰中,許多貨幣喪失與其他貨幣兌換的功能,美元成為當時可持續兌換的主要交易貨幣。 |

| 1944~1973 | 布列敦森林制度:1944年各國簽訂《布列敦森林協議》,實施固定匯率制,使美元與黃金掛鉤,並使得成員國的貨幣與美元掛鉤。成立國際貨幣基金(IMF)及世界銀行,建立新的國際貨幣體系。 到了1973年,外匯市場投機風氣盛行,導致固定匯率制度瓦解。 |

| 1973~至今 | 固定匯率制+浮動匯率制:目前世界各國部分採用固定匯率制,部分採用浮動匯率制 |

| 資料整理: Mr. Market市場先生 | |

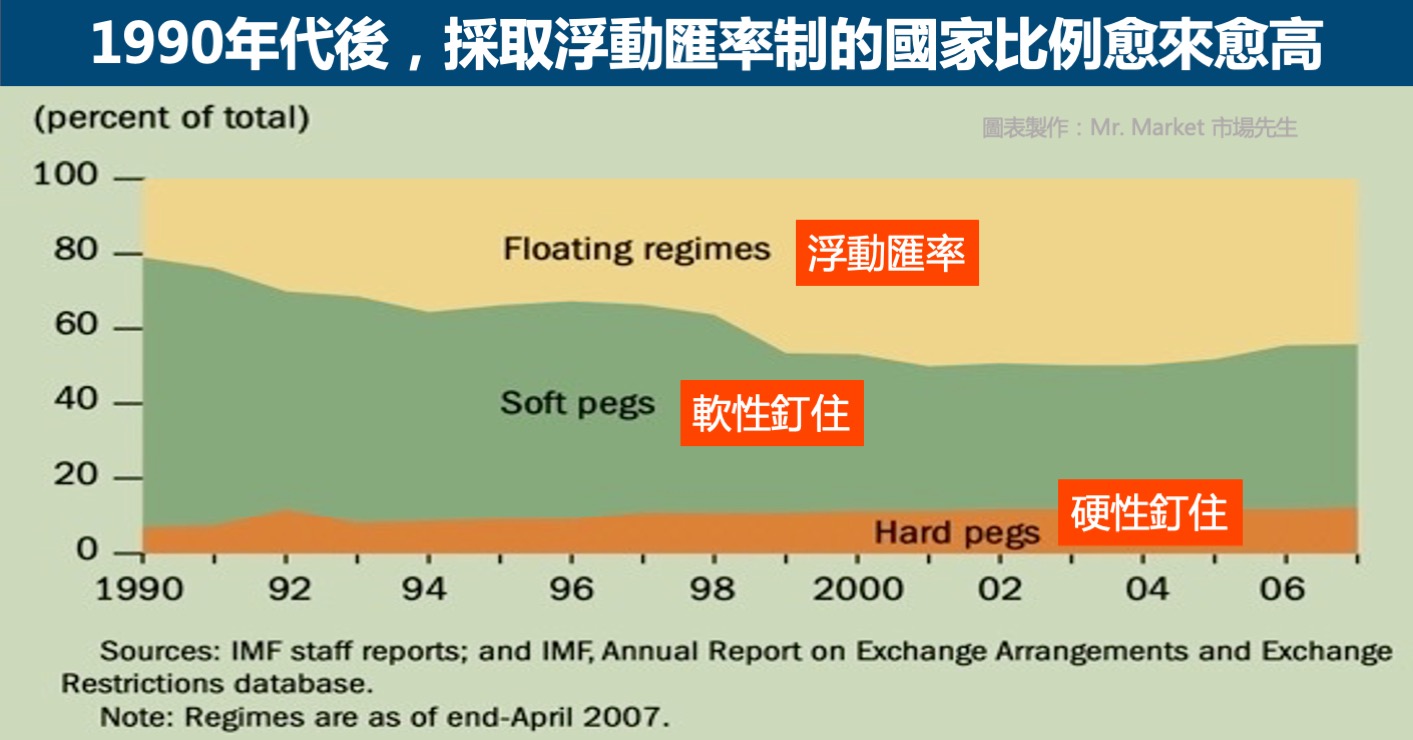

固定匯率如果遇到高通膨會難以維持,因此目前多數國家是偏向浮動匯率制

如果本國高通膨,本國貨幣購買力實質上是下降的,如果強行維持固定匯率,只會出現本國貨幣大量流出的情況,如果外匯存底不足、市場失去信心,最終仍可能被迫放棄固定匯率,甚至導致嚴重的經濟災難。

當然,有些國家會透過限制資本自由流動,也就是進行外匯管制,來控管流入和流出的資金,進而在保持固定匯率之下仍能避免高通膨帶來的傷害,但這些管制也可能造成其他代價。

總之,固定匯率其實是存在風險的,相較之下浮動匯率有較多的彈性,至少遇到通膨時有調整空間。

以下圖為例,可以發現,全球採浮動匯率的國家比率有逐漸增加的趨勢。

歷史上因匯率制度發生的危機

| 歷史上因匯率制度發生的危機 | |

| 時間 | 事件 |

| 1973/02 | 固定匯率制瓦解:美元匯率從每盎司黃金20.67美元一路貶值到每盎司黃金42.22美元,國際匯市在投機的壓力下,關閉近二週,後來主要國家紛紛採用浮動匯率制,固定匯率制瓦解。 |

| 1992/09 | 歐洲貨幣體系(EMS)危機:德國的高利率吸引大量熱錢流入以德國馬克計價的資產,使得義大利里拉(lira)跟英鎊落到EMS的浮動區間之外。後來EMS將全體會員國的匯率波動區間調整為正負15%。 |

| 1994/12 | 墨西哥披索崩盤:在貶值政策的壓力下,墨西哥披索狂跌,短短幾天,披索兌美元匯率從3.46跌到5.5,導致其他主要拉丁美洲國家的貨幣也大跌。 |

| 1997/06 | 亞洲金融危機:因泰國放棄固定匯率制,造成泰銖大貶,之後印尼盧比、韓圜、馬來西亞令吉、菲律賓披索也隨之大貶,亞洲經濟陷入衰退。 |

| 1998/08 | 俄羅斯盧布危機:俄羅斯央行在8/17將盧布貶值34%,接下來幾天又持續貶值,使得俄羅斯經濟陷入衰退。 |

| 1999/01 | 巴西雷奧危機:巴西政府在1//12將雷布貶值8.3%,改採浮動匯率制。 |

| 2002/01 | 阿根廷披索危機:阿根廷自1991年以來採固定匯率制,跟美元匯率1:1,但在2002年1月跌到1:1.4後,改採浮動匯率制。 |

| 2002/02 | 委內瑞拉保利華危機:委內瑞拉自1996年以來採跟美元的固定匯率制,後來政府為了處理日漸嚴重的財政赤字,將保利華(bolivar)兌美元匯率貶值17%,改採浮動匯率制。 |

| 資料整理: Mr. Market市場先生 | |

目前採用固定匯率制 vs 浮動匯率制的國家

國際貨幣基金(IMF)把世界各國現行的匯率制度分為8個種類,其國家數量及代表國家如下:

| 世界各國的匯率制度(IMF分類) | ||

| 分類 | 國家數量 | 代表國家 |

| 沒有單獨法償貨幣(固定匯率) Exchange arrangements with no separate legal tender |

41 | 法國、德國等歐元區國家 |

| 通貨委員會(固定匯率) Currency board arrangements |

7 | 香港、保加利亞 |

| 固定釘住 Other conventional fixed peg arrangements |

42 | 中國、馬來西亞 |

| 區間釘住 Pegged exchange rates within horizontal bands |

5 | 丹麥、匈牙利 |

| 爬行釘住 Crawling pegs |

6 | 哥斯大黎加、突尼西亞 |

| 區間爬行浮動 Exchange rates within crawling bands |

2 | 羅馬尼亞、白俄羅斯 |

| 管理浮動 Managed floating with no predetermined path for the exchange rate |

48 | 泰國、印度 |

| 獨立浮動 Independently floating |

36 | 美國、英國、日本、韓國 |

| 資料整理: Mr. Market市場先生 | ||

固定匯率制度與浮動匯率制度,並不是二分法,而是一個光譜

上述幾種不同的匯率制度,從固定到浮動是一個光譜的概念,根據自由浮動程度、管制干預程度有所不同,也適合不同情況條件的國家採用,

以下是這個光譜的浮動程度與干預程度簡單圖示。

對未來的匯率制度發展的看法

有一種學派認為,多個國家使用單一貨幣(如美元、日元或歐元)的好處是非常巨大,所以獨立貨幣的數量將不可避免地減少,也許會減少到個位數。 這將會簡化跨國交易,但會阻止這些國家實施獨立的貨幣和匯率政策。

另一學派則強調浮動匯率和獨立貨幣政策的好處,並預測大量的不同國家貨幣將繼續存在。這麼多浮動匯率的貨幣是否繼續存在,或者它們是否合併為少數貨幣,對企業、政策制定者將產生截然不同的影響。

快速重點整理:固定匯率制 vs 浮動匯率制

1. 固定匯率制是指一個國家透過行政方式,把其貨幣相對於另外一種貨幣的匯率加以固定,波動控制在一個很小的範圍之內,例如港幣兌美元是固定匯率制。

2. 浮動匯率制是指一個國家的貨幣匯率是浮動的,由外匯市場或是自由市場的供需來決定,政府不加以干預,或是干預的程度很低,例如台幣兌美元是浮動匯率制。

3. 世界各國匯率制度的演變,早期是以金本位制度及固定匯率制為主,後來許多國家拋棄固定匯率制,現在演變成部分國家採用固定匯率制,部分國家採用浮動匯率制,兩者各有其優缺點。

更多延伸閱讀分享:

2. 匯率如何影響基金績效?

專欄作者:牟均俞 主編:市場先生加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,解決投資的煩惱!

市場先生開了一堂的「用美股ETF創造穩定現金流」教學課程,

這堂課程會從基礎入門、資料查詢到實際操作,

教你學會建立一個穩定的全球ETF投資組合,目前累積已經有將近2000位同學上課。

線上課程》美股ETF創造穩定現金流線上課程連結

一般留言