VGSH值得投資嗎?市場先生完整解析 VGSH:Vanguard 1-3年期美國公債 ETF

本文市場先生介紹 Vanguard1-3年期美國公債ETF(代號:VGSH)這檔債券ETF。

VGSH 為1-3年期短期的美國公債,可以說幾乎沒有信用和利率風險,不過相對之下,報酬比起中長期公債較低。

本文市場先生會告訴你:

VGSH基本資料介紹

| Vanguard1-3年期美國公債ETF(VGSH)介紹 | |

| ETF代號 | VGSH |

| ETF全名 | Vanguard短期公債ETF (Vanguard Short-Term Treasury ETF) |

| ETF追蹤指數 | 彭博1-3年美國公債指數 (Bloomberg U.S. Treasury 1–3 Year Bond Index) |

|

ETF總管理費用(%) |

0.04%(含 0.01% 非管理費用) |

| ETF發行時間 | 2009/11/19 |

| 計價幣別 | 美元 |

| ETF規模 | 225億 |

| 投資標的類型 | 美國投資等級AAA |

| 投資區域 | 美國 |

| 風險等級 | AAA以上(RR2) |

| 存續期間 | 1.9 yr |

| 配息頻率 | 有(月配息) |

| 官網連結 | 點此 |

| 資料最後更新為2023/05,數據請以官網最新資訊為準 資料整理:Mr. Market市場先生 |

|

VGSH是由美國Vanguard公司發行,成立於2009年,主要追蹤彭博1-3年美國公債指數(Bloomberg U.S. Treasury 1–3 Year Bond Index),這個指數持有1-3年的美國公債,

美國短天期公債因為受到利率波動的風險較低,適合當作資金短期停泊的標的。

VGSH的資產總規模(Fund total net assets)約251億美元,分散投資持有93檔債券,但在衡量這類債券時,其實數量檔數沒有太大意義,因為種類比較重要。

根據最新資料,平均有效到期日(Average Effective Maturity)為2年,平均存續期間(Average duration)為1.9年,屬於短期債券,這代表利率上升1%,債券組合會下跌1.9%,受到利率波動影響很小。

若對債券不熟悉,可先閱讀:債券是什麼?

若對ETF不了解可先閱讀:什麼是ETF?

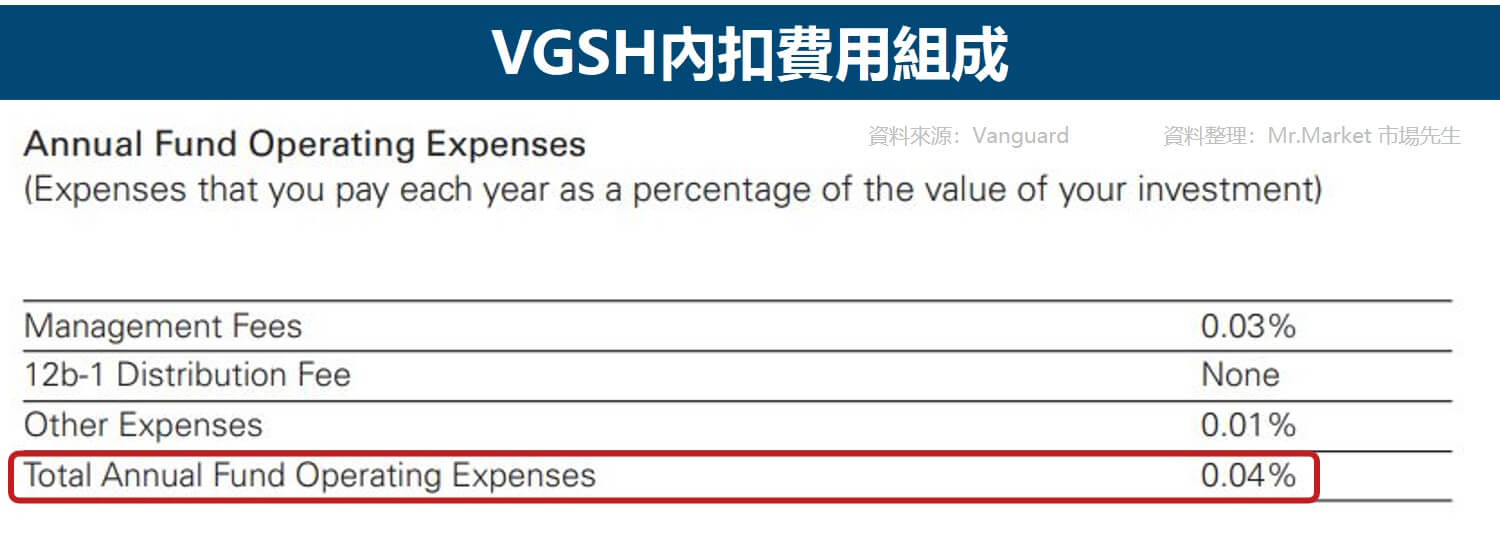

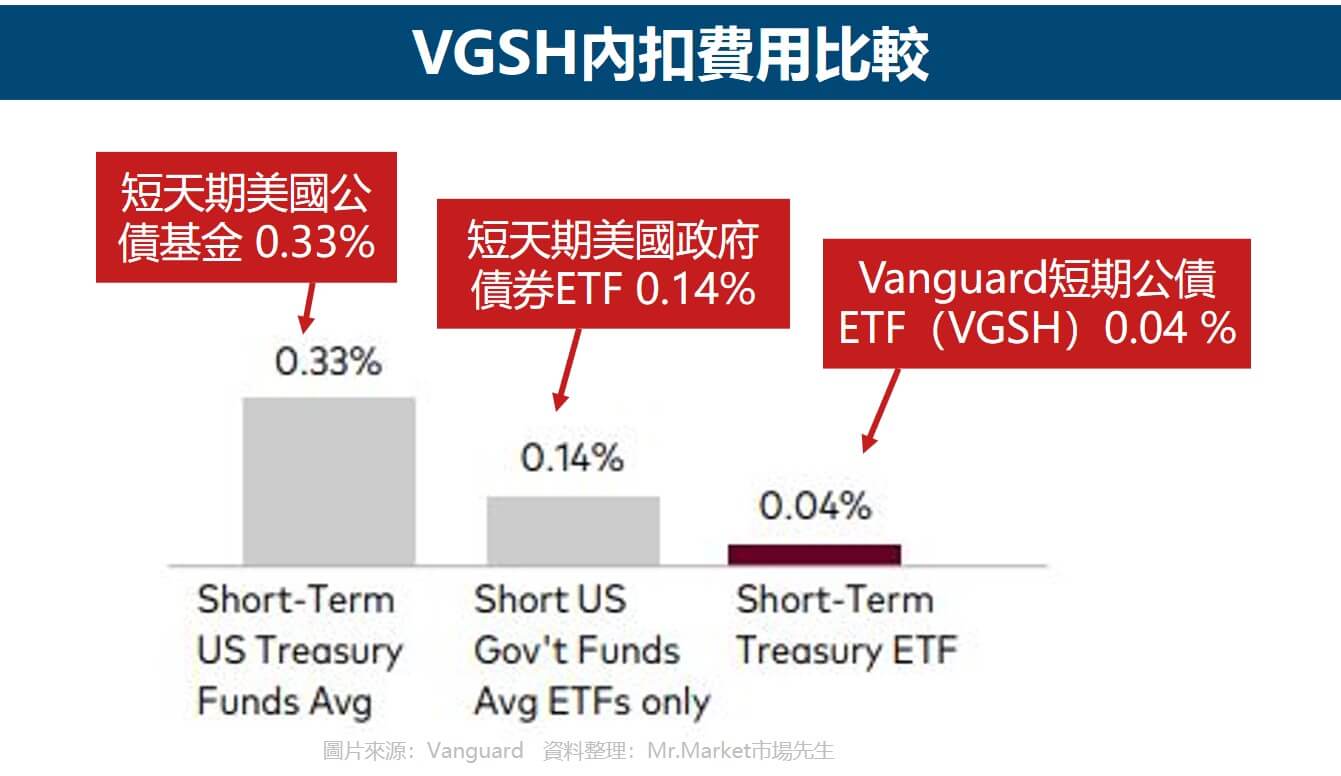

VGSH內扣費用:0.04%

VGSH總管理費用0.04%(含 0.01%非管理費用),

透過下圖可以看到,相較其他同類ETF,VGSH總管理費用0.04%算是非常低的類型。

VGSH的追蹤誤差如何?

VGSH的追蹤誤差可以在Vanguard官網上查到。

下表列出1年、3年、5年、10年的資料,以5年期報酬來看,可以發現追蹤誤差為0.04%,和費用率0.04%差不多,追蹤誤差很小。

| ETF與基準指數的追蹤誤差 | ||||

| ETF/指數 | 1年 | 3年 | 5年 | 10年 |

| VGSH ETF(NAV) | 0.95% | -0.82% | 1.14% | 0.76% |

| Bloomberg U.S. Treasury 1–3 Year Bond Index | 0.98% | -0.79% | 1.18% | 0.82% |

| 資料來源:2023/05 Vanguard 資料整理:Mr.Market市場先生 |

||||

VGSH配息頻率:月配息

VGSH採月配息。

VGSH近12個月殖利率(12-Month Yield):1.70%

配息與殖利率都不是評估此ETF評估的重要指標。

VGSH優點

- VGSH的利率風險與信用風險都很低,是相對穩定的短期資金停泊選擇之一。

- VGSH內扣總費用低。

VGSH缺點

- 美國短天期公債的風險相對較低,但不等於完全沒有風險。

- 報酬低,畢竟是類似定存,報酬相對中長期公債來說低很多,扣除通膨後實質報酬可能更低。

VGSH最新股價走勢

VGSH持股與特性分析

VGSH的債券種類組成權重資料

VGSH的債券組合,幾乎全部都是美國國庫票據/債券(United States Treasury Note/Bond)。

美國國庫票據簡稱T-note,是美國政府發行的債券,到期天數共有四種:2、3、5、10年。

VGSH的投資組合主要是短期國庫票據/債券,如下表:

| VGSH投資組合 | |

| 美國國庫票據/債券 United States Treasury Note/Bond | 97.94% |

| 現金及衍生品 Cash and/or Derivatives | 2.06% |

| 資料來源:2023/05 Vanguard 資料整理:Mr.Market市場先生 |

|

美國公債主要是依據到期年限不同而分類,有分T-bill、T-note、T-Bond這幾種,對於投資人來說,其實重點只需要知道美國公債短、中、長期的差異即可。

一般來說,長天期公債相對報酬較高,但承受更多利率風險。短天期債券則是較沒有信用和利率風險,相對的,報酬較低。

VGSH的債券風險評等組成資料

| Vanguard1-3年期美國公債ETF(VGSH)債券信用評等分布 | |

| AAA | 99.88% |

| AA | 0% |

| A | 0% |

| BBB | 0% |

| BB | 0% |

| B | 0% |

| CCC | 0% |

| 資料來源:2023/05 Vanguard 資料整理:Mr.Market市場先生 |

|

VGSH的組成債券風險評等都是最高信用等級AAA,性質屬於美國公債的債券ETF,因此可以說幾乎沒有信用風險,但缺點是報酬不高。

關於債券信用評等可閱讀:債券信用評等怎麼看?

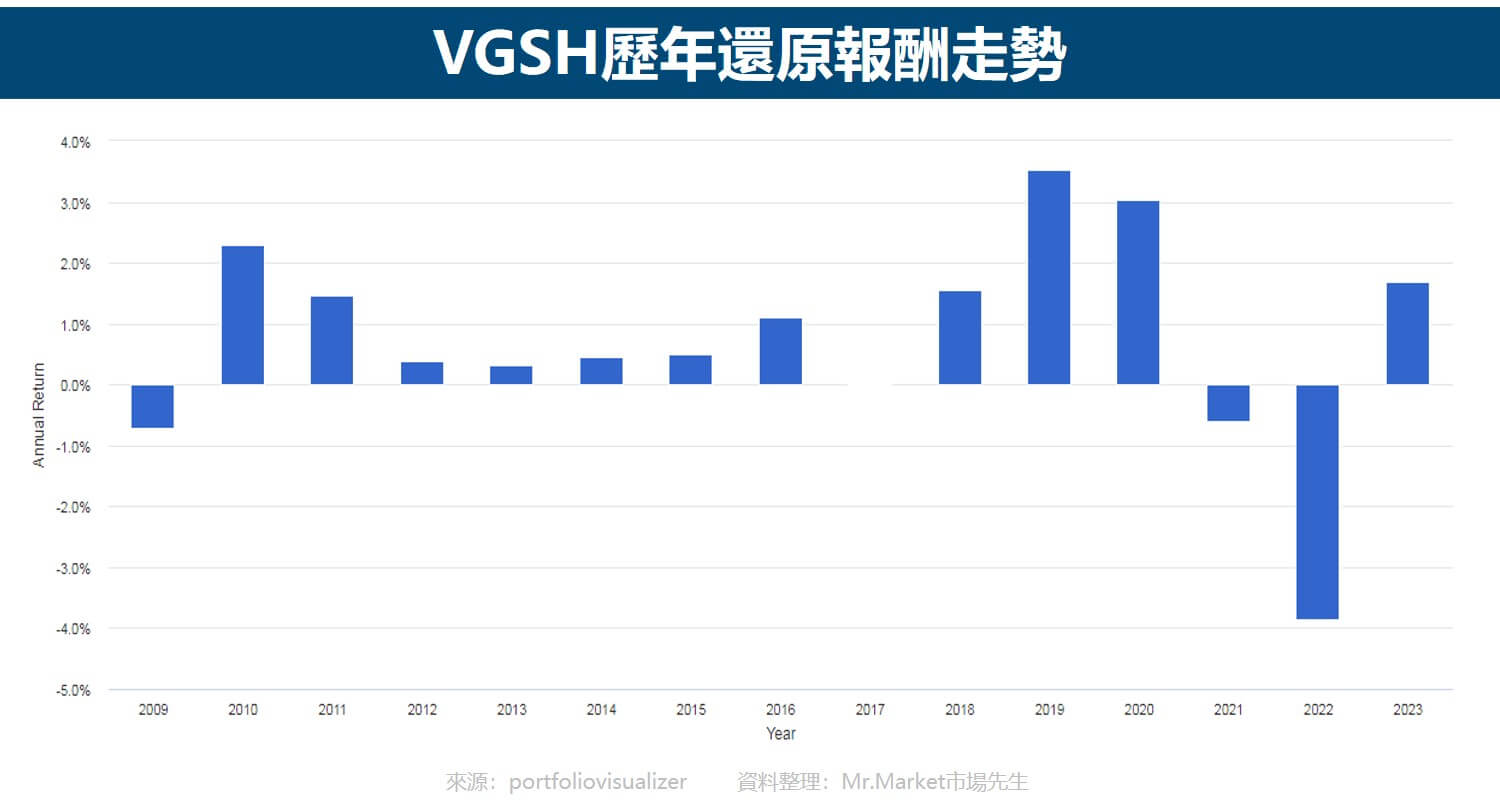

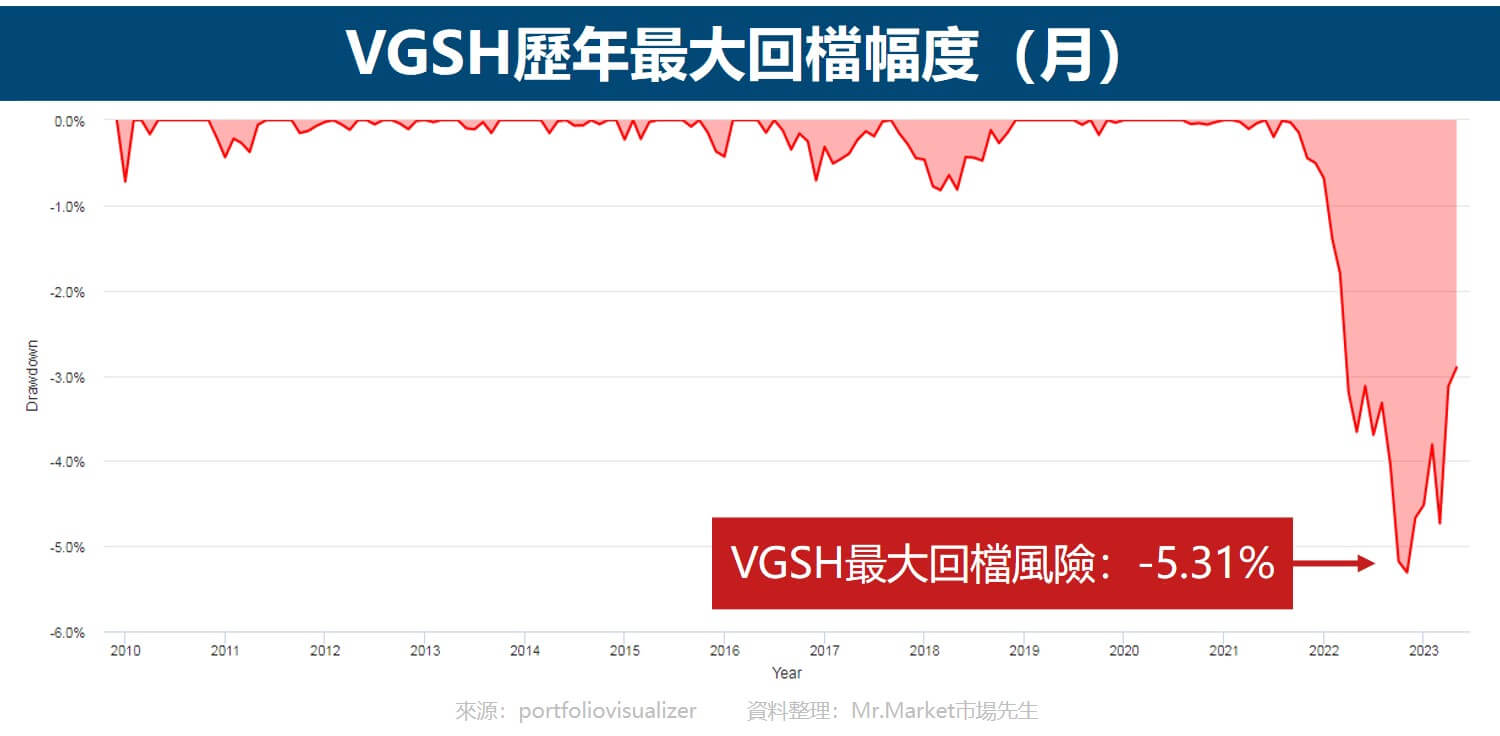

VGSH投資風險報酬走勢特性

最大回檔風險:約-5.31%(月資料),可以發現它的回檔風險相當低,

僅在2009、2021、2022,這些歷史上較特殊的時期出現負報酬,但最多也就是2022年因為聯準會快速升息,當年報酬約 -3%左右,也不多,最大累積回檔 -5.3%,其他多數時候為正報酬。

這種表現很類似於貨幣市場基金,但它的存續期間比貨幣市場基金更長一點。

根據近期歷史資料,3年年化報酬:-0.89%,5年年化報酬:1.10% (2023年5月),

因報酬不高,投資人多半選擇作為短期資金停泊標的,目的並非獲利。

VGSH與類似ETF比較

VGSH 相關ETF:

| VGSH 相關ETF | ||||

| 代號 | 費用率 | 規模 | 平均存續期間(年) | 追蹤指數 |

| VGSH | 0.04% | 225億 | 1.9 | Bloomberg U.S. Treasury 1–3 Year Bond Index |

| SCHO | 0.03% | 135億 | 1.9 | Bloomberg U.S. Treasury 1–3 Year Bond Index |

| SHY | 0.15% | 267億 | 1.86 | ICE U.S. Treasury 1-3 Year Bond Index |

| 資料最後更新為2023/5 數據請以 Vanguard、SCHO 最新資訊為準 資料整理:Mr.Market市場先生 |

||||

VGSH和SCHO都是追蹤相同指數(Bloomberg U.S. Treasury 1–3 Year Bond Index),同樣都是1-3年期的美國短期公債,存續期間都是1.9年,費用率也都很低,

如果有資金短期停泊需求,除了VGSH也可以參考SCHO,但以規模來說VGSH比較大,SCHO則是內扣總費用較低。我認為這兩檔ETF費用都很低的情況差異不大。

另一檔SHY也類似,但費用略高一點點。

VGSH類似相關ETF

| VGSH類似相關ETF | ||||

| 代號 | 費用率 | 規模 | 平均存續期間(年) | 追蹤指數 |

| BSV | 0.04% | 380億 | 2.8 | Bloomberg Barclays U.S. 1-5 Year Government/Credit Float Adjusted Index |

| IEI | 0.15% | 128億 | 4.42 | ICE U.S. Treasury 3-7 Year Bond Index |

| IEF | 0.15% | 282億 | 7.58 | ICE U.S. Treasury 7-10 Year Bond Index |

| 資料最後更新為2023/05 數據請以官網最新資訊為準 資料整理:Mr.Market市場先生 |

||||

這幾檔都是債券ETF,不過到期日及存續期間不太一樣:

- BSV:1-5年期美國國債ETF

- IEI:3-7年期內的美國公債

- IEF:7-10年期內的美國公債

在美國的短中長期公債中,越短期的債券,通常殖利率會比較低,越長期的債券,通常殖利率就比較高。

市場先生評價VGSH

評分最高5★,最低1★,星星只代表程度高低,在分散程度上不一定代表好壞。

- ETF費用率:0.04%費用低廉 ★★★★★

- ETF追蹤誤差:規模大、誤差小、流動性佳 ★★★★★

- ETF風險特性:低風險、高信評的債券 ★★★★★

- ETF重要性:在資產配置中,屬於資金的短暫避風港,是現金而非風險資產的角色 ★★★★

- 市場先生綜合評價:類似定存的產品,可被定存和貨幣市場基金取代 ★★★

市場先生提醒:少數時間(例如2022-2023)因為通貨膨脹,讓央行大幅升息,因此短期債券有可能有較高的報酬率,

但其他歷史上大多時候,尤其是過去20年處於低利率時期,短天期債券報酬並不高,大概就類似於定存的角色。

總結:誰適合投資VGSH?

VGSH適合對象:有短期資金停泊需求、想投資美國短期公債,擔心利率風險的人。

如果更為保守的投資人,擔心利率風險的話,可以另外參考BIL(SPDR彭博1-3月美國國庫券ETF),這檔ETF到期天數更短,是未來1-3個月的公債,但市場先生認為1-3年已經夠短了,更短周期的通常是機構法人才會用到,對一般人意義不大。

前面有提過,越短期的債券,通常殖利率會比較低,所以它的報酬較低,如果美國聯準會利率接近零時,扣掉內扣總費用之後,甚至還有可能出現負報酬。

因為短期債券是類似現金的角色,所以功能本來就不是追求報酬,而是類似於定存或者迴避風險時優於活存的選項,

其他如貨幣市場基金、銀行定存,都是類似可以替換的角色,彼此差異不會太大。

但如果重視報酬,同樣是美國公債,中長期債券(像是:IEI、IEF)的報酬,有些風險但也不大,報酬會比短期公債好很多。

VGSH怎麼買?

目前購買美股ETF有2個管道,分別是國內券商與海外券商,差異比較如下:

- 國內券商複委託:如何用複委託買進美股ETF?

- 海外券商比較:美股ETF怎麼買?知名美股券商與複委託比較

更多ETF教學可閱讀:ETF完整教學懶人包

本文為資訊整理與觀念教學分享,無任何投資推薦之意,投資必定有風險,投資前務必自行研究分析判斷

額外分享幾篇ETF文章:

1. ETF完整教學懶人包

編輯:Jessica 主編:市場先生

加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,解決投資的煩惱!

市場先生開了一堂的「用美股ETF創造穩定現金流」教學課程,

這堂課程會從基礎入門、資料查詢到實際操作,

教你學會建立一個穩定的全球ETF投資組合,目前累積已經有將近2000位同學上課。

線上課程》美股ETF創造穩定現金流線上課程連結

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

一般留言