前手息是什麼?如何計算/何時支付,對所得的影響?

前手息 會發生在買賣債券時,

主因是發行商在債券每年特定時間才會支付利息,

但假設債券在這期間轉換手時,前一個債券持有人並沒有實際拿到持有期間的利息,

因此,債券交易為了公平起見,買方必須支付前手息給賣方,補償賣方這段期間未領息的損失,這就是前手息的由來。

例如某債券一年配息2次,在每年5月和9月的第2天配息,

但債券在7月時交易轉手,因此買方就要補償賣方在5月到7月間的利息收入,如此雙方才能公平的得到持有時間應得的利息,這個補償的利息就稱為前手息。

本文市場先生介紹前手息是什麼?如何計算?對利息所得又會有什麼影響。

前手息是什麼?

前手息(英文: Clean Price) 的意思是,買方需要支付「賣方持有期間的利息」給賣方。

申購債券就是你把錢借給發行債券的人,發行人會承諾你在約定的日期還你錢,同時支付你利息。

利息是會在特定日期週期性支付,例如每半年、每季、每月支付一次,

在你持有債券期間是可以再轉售給別人,不需要持有到到期日,

把債券從賣方賣給買方,債券計算價值時,現值定價其實假設是賣方持有一整段時間,到下次配息前,配息是由債券新買方領到,

但實際上,這段時間是由買方和賣方各持有一段時間,

所以買方必須支付前手息給賣方,補償賣方這段期間未領息的損失,就叫前手息。

舉個簡單的例子,

有某一個債券,每30天會付一次10元利息,會在30天的最後一天支付利息,

但在第15天時,A把債券賣給B,理論上這30天當中的10元利息,A跟B會各擁有5元,因為他們各自持有一半的時間,

但實際情況是到第30天時,B會拿走全部10元的利息,因為當時債券已經轉到在B手上,所以利息會支付給B。

為了平衡,因此B在和A買債券時,除了買進債券的款項,還要額外要付給A 5元,作為A前面15天持有時的利息補償,這個補償就稱為前手息。

債券交易時,除了要知道期殖利率(YTM)以外,前手息也很重要,因為要確保買賣雙方都能公平地拿到持有期間的利息。

前手息何時支付?

在買賣交割日時支付前手息。

換句話說,買債券的人,在交割時,除了支付債券的款項,也要一併支付前手息給賣方。

前手息 vs. 後手息

後手息就是賣方的應收利息。

相對於買方,債券的賣方將可收到:「前一付息日 – 債券交割日」期間的利息,就是後手息。

後手息是相對的概念,意思和前手息一樣,計算方式也相同,只是對買方和賣方來說,說法不同而已,差別在於:

對買方來說是應付利息(前手息),對賣方來說,則是應收利息(後手息)。

前手息計算

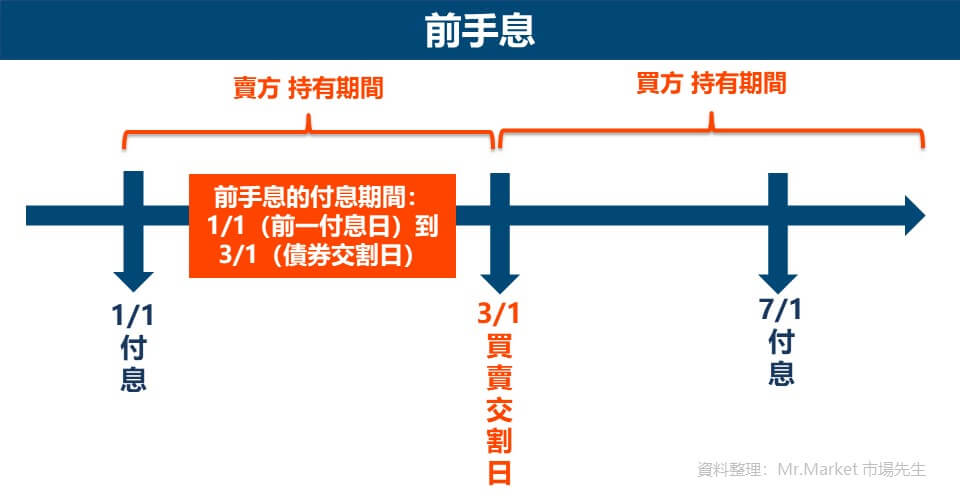

「前一付息日 到 債券交割日」,這段時間按比例計算所產生的利息,就是需要支付的前手息。

債券的交易日,經常不會剛好選在配息日,所以前手息怎麼算就很重要,

以下舉個前手息計算的例子。

A 持有每半年配息的甲公司債券,面額10萬,票面利率4%,也就是一年支付4000元利息,付息日是 1/1、7/1,分兩次支付,每次支付2000元利息

A 在 3/1 賣給 B,A 持有債券2個月(配息日 1/1 到交割日 3/1)

B (買方)必須支付前手息給 A (賣方),付息期間是: 前一付息日到債券交割日

前手息公式:

債券面額 × 票面利率 × 付息期間(前一付息日 ~ 債券交割日)

因此,買方必須支付1/1 – 3/31期間的利息,

100,000 × 4% × 2/12 =666,前手息為 666元。

這兩個月期間,理論上仍是由A持有,A有持有2個月期間應得的利息,但A之後已經領不到了,因此由領到利息的B把這部分作為前手息支付給A。

當債券折溢價時,前手息的計算

無論債券報價金額多少,前手息還是以原始面額計算

同樣用上面的案例來計算,交割日為4/1,以98元成交,

買方必須支付 1/1 – 4/1 (持有3個月)期間的的前手息給賣方,

- 出售金額:100,000 × 0.98=98,000

- 前手息:100,000 × 4% × 3/12=1,000

賣方實收金額是99,000元(出售金額+前手息=98,000+1,000=99,000)。

原因是前手息考慮的只是利息部分的平衡補償,債券定價則又是另一回事。

前手息 vs. 應計利息

應計利息是指發行商支付給債券持有人的總報酬。

一般來說,債券的配息頻率是一年兩次,是以債券的持有期間來計算,也就是說,持有多久就會收到多久的利息。

應計利息計算公式:

應計利息=債券面額 × 票面利率 × 付息期間

假設甲公司發行 A 債券面額為 10 萬,票面利率 4%,採每半年配息,付息日是 1/1、7/1。

那每年的付息日 1/1、7/1,甲公司就要支付這期間的利息(持有6個月)給債券持有人:100,000 × 4% × 6/12=2,000,應計利息為2,000元。

從上面的範例中,可以知道以下的結論,

如果你從1/1持有債券到7/1,就拿到完整的應計利息2000元;

如果你在 3/1賣出債券,拿到的是前手息666元,也就是部份的應計利息。

前手息常見Q&A

Q:實際支付、收取應計利息的時間?

買方需在交割時,先行支付前手息給賣方。

等到下一個付息日,發行機構會將持有期間利息,支付給買方。

Q:想進行債券交易,如何快速計算交易金額?

可以到各大證券網站查詢,這裡以元富證券為例,

只要輸入債券面額、價格、前手息、手續費資訊,就可以估算交易金額。

Q:債券的交易手續費,有包含前手息嗎?

一般來說,手續費不包含前手息,其他費用可能還包含信託管理費、通路服務費。

換句話說,手續費和前手息,是兩個不同的費用,前手息和債券報價是一起的,都屬於債券定價的一部份要支付給賣家,而手續費則是中介機構另外收的服務費。

通常債券的手續費會含在報價裡面,也就是你看到的債券報價,其實已經被加過手續費,不過仍是由一些機構會另外收手續費,會以你買賣交易的中介機構規定為準。

以彰化銀行、土地銀行為例,申購手續費: 信託金額(不含前手息)最高乘以1.5%,在申購時收取。

投資人申購之前要注意的是,交易價格要考量:債券本身的價格、手續費以及前手息,這些都考慮進去後,才是最終的成本。

前手息嚴格來說不算是成本,因為它是把買方之後多領到的利息先還給賣家,但在買進債券時仍是一筆支出。

Q:配息需要繳稅嗎?

根據債券類型及買進管道而定,

例如你在國內銀行買進海外的債券,

海外債券的配息收入或資本利得等,屬於海外所得範圍,若達到相關門檻,才必須申報課稅。

Q:前手息對海外所得有什麼影響?

一般來說,交易價格區分為前手息與債券買進成本,

等下次配息時,配息金額扣掉前手息金額,就是投資人領取的年度海外利息所得,之後的各期配息,會以配息數總額,列入年度的海外利息所得。

海外利息所得計算=全年度海外利息所得-前手息

債券是在資產配置時,很常使用的金融工具,如果你對債券還不了解,可以先從債券新手入門教學懶人包-市場先生帶你買進第一支債券開始閱讀。

或是想對債券的某個主題做深入研究,提供以下債券相關文章:

4.債券票面價值是什麼?一次看懂債券面額vs.帳面價值vs.市場價值

5.美國公債是什麼?怎麼買?T-bill、T-Note、T-Bond有什麼不同?

本文為資訊整理與觀念教學分享,無任何投資推薦之意,投資必定有風險,投資前務必自行研究分析判斷。

編輯:Jessica 主編:市場先生

加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,解決投資的煩惱!

市場先生開了一堂的「用美股ETF創造穩定現金流」教學課程,

這堂課程會從基礎入門、資料查詢到實際操作,

教你學會建立一個穩定的全球ETF投資組合,目前累積已經有將近2000位同學上課。

線上課程》美股ETF創造穩定現金流線上課程連結

一般留言