殖利率曲線倒掛意思是什麼?為什麼和景氣衰退警訊有關?

在美國公債的債券市場上,只要出現「殖利率曲線倒掛」,便會引起市場的高度關注,因為它在過去一直被視為是熊市的預測指標。

這篇文章市場先生各訴大家什麼是殖利率曲線倒掛、對投資人又有什麼影響。

本文市場先生會告訴你:

殖利率曲線倒掛是什麼意思?

殖利率曲線倒掛定義:短天期的債券殖利率高於長天期的債券殖利率。

例如:1年、2年、3年的債券殖利率,高於10年的債券殖利率。

在債券裡面談殖利率,指的都是到期殖利率YTM,是用當下最新債券報價計算出來的殖利率,不同到期時間、不同風險的債券,會對應有不同到期殖利率,

而殖利率曲線 (英文: yield curve)就是把不同期限的美國公債到期殖利率連結成的曲線,呈現出不同天期債券殖利率高低變化。

一般來說,長天期的債券因為不確定更高,會有風險溢價,

因此長天期公債利率通常會比短天期公債高,這屬於比較正常的情況。

但有時候也會有例外,

例如央行因應通貨膨脹快速升息時期,短天期債券的殖利率會在某些時期大幅升高,甚至高過長天期債券。

一旦發生短天期的債券殖利率高於長天期的債券殖利率時,那就叫做殖利率曲線倒掛 (英文: yield curve inversion 或 inverted yield curve)。

發生債券殖利率倒掛的原因很多,

但共通的情況,是代表當下市場存在某些風險因素,導致人們認為短期風險較高、認為未來長期不會像當下一樣有高利率。

市場先生補充:

在長短天期債券的殖利率比較當中,長天期最常被取用的是10年期債券,短天期則是2年期債券的殖利率、聯邦基金利率。

短天期也有些人會用1年期、3年期公債,差別在於敏感度的高低,但意義都相同,時機點並不會差異太多。

正常殖利率曲線 vs 殖利率曲線倒掛

正常情況下的殖利率曲線,以下舉個例子:

- 短天期公債1年、2年,到期殖利率分別為 0.26%、0.6%

- 長天期公債10年、30年,到期殖利率分別為 1.35%、1.69%

這種到期時間越長,殖利率越高,就屬於正常情況。

原因是人們對於越長的債券到期時間,一般就認為違約風險越高、利率風險越大,因此會要求更高的到期殖利率作為補償。

畢竟如果1年公債和10年公債,到期殖利率假如一樣的話,那人們會選一年公債(確定性較高),而不願去選擇承擔十年更長時間的風險,

因此越長期的債券想賣出去,債券價格勢必要賣比較低 (債券價格低,換算下來,債券到期殖利率就會比較高,因為領到的各期利息和到期本金不變,但一開始成本更低)。

殖利率曲線倒掛的例子,例如:

- 短天期公債1年、2年,到期殖利率分別為 5.18%、4.553%

- 長天期公債10年、30年,到期殖利率分別為 3.753%、3.913%

到期日越短的債券,殖利率反而越高,這就是殖利率曲線倒掛的情況,與一般平常情況完全相反。

兩者比較起來,就會看到隨著不同年期,利率走勢是呈現相反的現象:

債券殖利率倒掛怎麼看?計算長短天期利差

債券殖利率倒掛的定義,是長期公債的殖利率,小於短期公債的殖利率。

因此我們可以將兩個殖利率相減,如果長期債券殖利率減短期債券殖利率小於零,那麼就是發生倒掛。(當數字落在零軸以下,就是倒掛發生)

以下以10年期公債和2年期公債為例:

長短天期利差 = 10年期公債殖利率 – 2年期公債殖利率

長短天期利差為負值(落在0以下)代表殖利率曲線倒掛

- 長短天期利差為正值:正常的時候,相減後,長短天期利差應該是正值,代表長天期利率大於短天期利率。

- 長短天期利差為負值:代表殖利率曲線倒掛,短天期利率高於長天期利率,屬於較不正常的特殊情況。

債券殖利率倒掛可能暗示未來經濟衰退

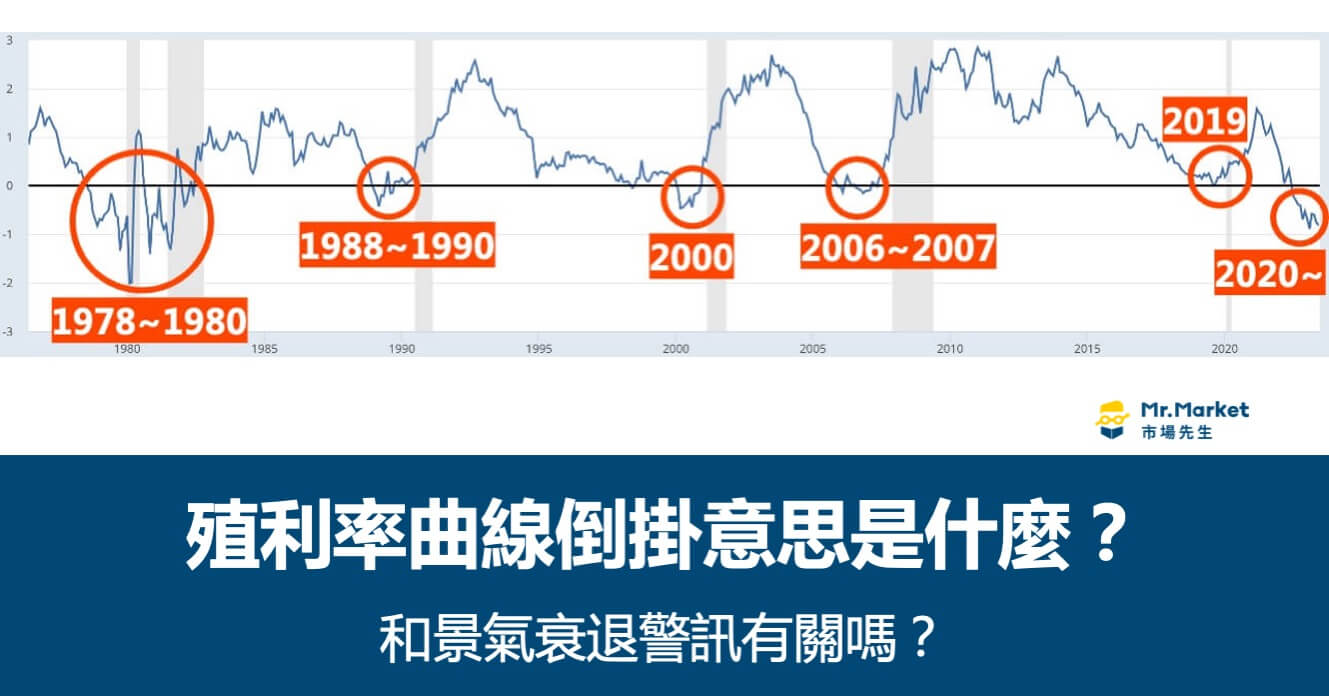

從下圖可以看到,圖上的線是長短天期利差,也就是長短天期利率相減,

標示紅圈的地方代表債券殖利率倒掛(長短天期利差為負值,在零軸以下),在發生倒掛時,往後一段時間相當容易出現經濟衰退(圖上灰色區塊)。

市場先生提醒:

1. 我認為殖利率曲線倒掛,只是「可能」經濟衰退,而非絕對會衰退,

雖然過去倒掛後常常出現經濟衰退,機率蠻高的,但一方面因為導致殖利率曲線倒掛的原因很多,不是每個因素都是造成衰退的理由,

另一方面樣本數也沒有太多,且不同於早年,近年各國央行貨幣政策和政府,也通常對於經濟衰退有很積極的應對,

因此很難說未來債券殖利率倒掛之後就絕對會衰退。

2. 從殖利率曲線倒掛開始,到經濟衰退,中間距離一段時間

通常從殖利率曲線倒掛、利差在零軸以下,到真正經濟開始衰退,中間可能都還有半年或更久的時間間隔,並不是馬上就衰退。

統計下來,從殖利率曲線第一次倒掛,到經濟衰退,中間仍有5~22個月的時間不等。

更詳細的原因分析和統計我整理在下面。

殖利率曲線倒掛的原因

為什麼會發生殖利率倒掛(利差是負數)的狀況呢?

原因可能有很多種,長天期債券殖利率相對偏低,與短天期債券殖利率相對偏高,在不同時期都可能有各自原因,

以下是市場先生整理一些可能的因素:

- 短天期殖利率偏高,原因可能是因為聯準會升息,或者短期債券被市場大量拋售,導致債券價格下降,短期債券殖利率上升,同時長天期債券殖利率並沒有上升那麼多。

- 長天期殖利率偏低,原因可能是因為擔心熊市或擔心通貨緊縮,長天期債券需求提高,導致長天期債券價格上升,長期債券殖利率下降。

以下是影響利差變化、導致倒掛的主要因素,幾種因素可能同時存在:

- 擔心熊市或經濟衰退,或者其他恐慌因素,導致購買中長天期公債避險的需求增加,中長天期債券殖利率下降。

- 因為市場過熱因而人們有升息預期,或者央行正在調高短天期利率,導致短天期債券被拋售、短天期債券殖利率上升。

- 央行為了打擊通膨,維持貨幣緊縮政策,短期債券可能會一段時間內維持在較高的利率,但人們也同時會預期長天期利率較低。

市場先生提醒:

就歷史經驗,升息會同時推升短期殖利率、長期殖利率,正常情況兩個都會隨著升息逐步上升,當然,兩者推升幅度不一定一樣。

可是一但市場恐慌,短期殖利率因為升息預期及恐慌上升,但長期殖利率卻因為資金湧入、沒有更大的上升幅度,最終反應出殖利率曲線倒掛的結果。

要注意的是,當下利率曲線狀態不一定會持續很長時間,隨著貨幣政策變化,殖利率曲線及長短天期利差也可能快速改變,

短天期債券殖利率,除了市場情緒以外,也大幅受到聯準會的利率高低所影響,

而十年期債券則更多是市場機制,受到聯準會利率影響相對較小,反應市場對於債券長期報酬預估及對市場風險的態度。

歷史上的殖利率曲線倒掛事件解析

以下以「10年期公債殖利率 vs 聯邦基金利率」和「10年期公債殖利率 vs 2年期公債殖利率」為例分別介紹。

前面有提到,我們一般用10年期公債殖利率當成長期利率,

至於短天期利率,可以用聯邦基金利率,也可以用1年、2年、3年的公債到期殖利率,週期略有不同,因此殖利率變化高低不同,因此出現倒掛的時機會略有差異,

在閱讀一些報導或者專家評論時,你會看到不同週期的長短天期利差都有人使用。

但我認為意義上是一樣,一般人可以都看,也可以只看其中一個。

10年期公債殖利率 vs 聯邦基金利率利差

10年期公債殖利率(10-Year U.S. Treasury Yield):指投資人買入美國10年期公債持有至到期的投資報酬率,它常被市場當作觀察未來經濟變化和操作貨幣政策的指標。

聯邦基金利率(Federal Funds Rate):美聯儲主要的貨幣政策工具,反映了商業銀行之間彼此拆借的隔夜利率,也代表短期的市場利率水準。

10年期公債殖利率 vs 聯邦基金利率利差(10-Year Treasury Constant Maturity Minus Federal Funds Rate) = 10年期公債殖利率-聯邦基金利率

(10年期公債殖利率 – 聯邦基金利率) 兩者利差一般為正值才對,所以如果出現負值,就是殖利率曲線倒掛。

但從下圖的利差走勢圖來看,會發現從1969年以來,已經出現過至少7次利差為負數的狀況。

最近的一次是從2022/11起利差就進入負數,且至2023/3利差高達-1.58%,已經逼近2000年網路泡沫危機的利差水準,然而這次利差進入負數在寫文當下是現在進行式,我們很難斷定後續是否會發生經濟衰退,需要用時間來證明。

這裡要注意的是:10年期公債殖利率與聯邦基金利率的利差發生負數,並不代表股市馬上要崩盤,

從殖利率倒掛發生負數開始,再到市場發生衰退,中間短則數月,長則達數年,這期間我們無法預測股市的反應。

從事後來看,股市有可能在利差負數期間就崩盤,也有可能是利差轉正後才崩盤,之後會針對10年期-2年期公債利差進行統計,請繼續往下看。

10年期公債殖利率 vs 2年期公債殖利率

10年和2年也是很常用的長短天期利差週期,

如果以美國公債10年期和2年期的利差來看,在過去的50年來共發生了5次殖利率曲線倒掛。

例如下圖,我們可以看到10年債與2年債的利差 (利差 = 10年債殖利率 – 2年債殖利率),一般情況下長期債殖利率都比較高,相減是正值,

但如果出現負值就代表出現殖利率倒掛現象。(但跟上述一樣,殖利率曲線開始發生倒掛,不代表股市馬上要崩盤)

倒掛的期間短則數月、長則達數年,有些倒掛現象僅持續了幾個月,像是上圖標示的1980年,其實最早倒掛從1978年就開始了,一直到1982年才結束。

這期間我們無法預測股市的反應,事後來看,有可能股市在殖利率倒掛期間中就崩盤,也有可能是倒掛期間結束後才崩盤,但每一次的倒掛剛好都與後續的經濟衰退相關。

以下整理美國歷史殖利率倒掛期間 (以10年期公債 – 2年期公債計算),統計開始發生倒掛後多久出現經濟衰退,以及經濟衰退期間整體美國股市最大跌幅:

| 歷史殖利率倒掛時間(10年期-2年期) 多久出現經濟衰退/股市最大跌幅 |

|||

| 殖利率倒掛期間 | 開始倒掛後多久 出現離經濟衰退 |

後續經濟衰退開始年月 | 股市最大跌幅 |

| 2022/7/6~現今 | 未知 | 未知 | 未知 |

| 2019/8/27~2019/8/29 | 約5.1個月 | 新冠疫情 2020/2~2020/4 |

約-33% (與新冠疫情時間接近 但不能判定有相關) |

| 2006/1/31~2006/3/7 2006/3/21~2006/3/29 2006/6/8~2007/3/20 2007/5/3~2007/6/5 |

約22.3個月 | 金融海嘯 2007/12~2009/6 |

約-55% |

| 2000/2/2~2000/12/28 | 約12.9個月 | 網路泡沫 2001/3~2001/11 |

約-26% |

| 1988/12/13~1989/10/11 1990/3/8~1990/3/29 |

約18.6個月 | 經濟衰退 1990/7~1991/3 |

約-21% |

| 1980/9/12~1981/11/5 | 約9.6個月 | 石油危機 1981/7~1982/11 |

約-28% |

| 1978/8/18~1980/5/1 | 約16.4個月 | 通脹與升息 1980/1~1980/7 |

約-19% |

| 資料整理:Mr. Market市場先生 | |||

殖利率曲線倒掛有什麼影響?

對股票投資者的影響

- 短期利率升高,引起市場資金緊俏及流動性短缺,對股票市場不利

銀行等以短期利率借入現金並以長期利率貸款賺取利差的公司,在此時利潤率會下降。

此外,由於短期利率升高,甚至會引起市場資金緊俏及流動性短缺,

一些需要資金周轉的企業,也許它長期是賺錢或能損益兩平的,但只因為短期資金成本上升軋不過去,引起一些體質較差的企業倒閉。

一般認為利率上升是對股票市場不利的恐慌訊號,代表人們開始對風險擔憂,資金也會從積極承受風險轉為更保守的投資,這可能代表股票的估值下降。

當殖利率曲線倒掛發生時,

投資者往往會一窩蜂轉向防禦性的股票,例如食品、煙草行業,這些行業通常受經濟衰退的影響較小,以及不依賴利率的行業影響較小,例如消費必需品及醫療保健行業。

對固定收益投資者的影響

- 風險溢價不見了,短期投資反而有更好的回報,前提是違約不會發生

殖利率曲線倒掛對於固定收益投資者的影響是巨大的,因為一般情況下,長期投資因為有風險溢價,收益是比短期投資更高的,所以投資者願意將他們的資金投入更長的時間。

然而殖利率曲線倒掛時,長期債券的風險溢價不見了,短期債券投資反而有更好的回報,投入長期投資者在機會成本上蒙受損失。

當然,這前提都是債券不會違約,有違約風險的債券即使短期也依然高風險,

美國公債(國債)一般是被視為是無風險投資,跟其他的高風險另類投資的利差處於歷史低位時,通常大家會更傾向投資像國債這樣的低風險工具,

因為在這種情況下,相較垃圾債券、投資等級公司債券、房地產信託投資(REITS)等,短期公債收益率可能差不多,但是風險卻低的多。

對一般消費者的影響

- 固定利率貸款可能比浮動利率的貸款更具吸引力

- 短期利率上升,可支配收入相對減少,對整體經濟產生負面影響

對有房貸的人來說,如果是採取浮動利率,短期的利率提高將會增加其貸款負擔,此時固定利率的貸款可能比浮動利率的貸款更具吸引力。

市場先生提示:一般來說貸款利率是選擇浮動還是固定,通常是由銀行決定,而不是我們能決定的,這就比較可惜。

由於短期利率的上升,對一些需要短期周轉的個人及企業壓力會很大,因為短期利率成本上升,甚至借不到錢,

消費者須將其更多的收入用於償還既有債務,這會使得可支配收入相對減少,對整體經濟產生負面影響。

投資人該如何因應殖利率倒掛?

殖利率曲線倒掛後,空頭有很高的機率出現,問題是我們很難精準預測時機、幅度、轉折點。

在1969年至2020年間,美國共出現過7次衰退,其中殖利率倒掛領先衰退的時間介於11個月至18個月不等,

雖然相關性極高,但是畢竟樣本小,且有明顯的時間差,如果過早賣股可能會錯失漲幅,且我們永遠無法精準預估大跌何時到來。

有些跌幅看似很大,但反彈的也很快,市場很快進入多頭,

例如2020年的新冠肺炎危機,股市雖然跌了25%以上,但不到一個月就反彈,而且後續一路向上,如果進進出出,反而錯失了後面這一段漲幅。

總之,當市場利率發生倒掛,可以提供我們一些警訊,但想透過殖利率倒掛時機,來抓精準轉折點離場或再進場,都相當困難,進進出出也許並不一定能提升報酬。

那麼投資人應該如何因應殖利率曲線倒掛呢?

建議還是要做好資產配置,隨著經濟成長放緩,資產配置上確保自己持有股票與債券及更多類型資產,可以減少單一資產出現大跌帶來的衝擊,

即使發生恐慌,整體資產也不至於震盪的過於劇烈。

殖利率倒掛可以做為資產配置動態調整的參考,但前提是你對經濟以及自己的各類資產風險有足夠了解,否則調整並不一定會更好。

如果對於時機點及選股有看法的人,

也可以進一步減少與景氣循環相關的類股,例如減少能源、原物料、金融類股等,

並可增持與景氣關聯度低的類股,如必需消費品、公用事業、醫療保健等。

可閱讀:資產配置投資策略是什麼?怎麼做?

市場先生提醒:還是再提醒一次,我們很難精準預知時機,無論是衰退的時機,或者衰退恢復的時機,所以也難以保證做出對未來最佳的調整,

不過根據歷史統計數據看下來,殖利率曲線倒掛的確是一個相對有參考意義的警訊。

快速重點整理:殖利率曲線倒掛是什麼意思?

- 殖利率曲線倒掛定義:美國短天期的國債殖利率高於長天期的國債殖利率。

- 殖利率曲線倒掛的成因是長期經濟已經趨緩,但是短期資金仍在緊縮。投資者對經濟衰退的擔憂加劇,傾向買長天期國債,造成長天期國債的利率低於短天期國債。

- 在文中統計期間,美國過去50年來發生的7次殖利率曲線倒掛,都與後續發生的經濟衰退有關,因此殖利率曲線倒掛被視為是熊市即將來臨的訊號。但是殖利率倒掛發生的期間可能長達數年,我們無法預測股市會在何時進入熊市。

- 因應殖利率曲線倒掛,投資人可做好資產配置因應,因為難以預測衰退何時到來及何時結束,應該要避免恐慌的賣股。可以對於資產類型盡量多元化,能力充足也可以適度調整自己的投資部位,減少一些對利率較敏感的投資部位。

市場先生提醒:看後照鏡投資,看起來都很簡單,但實際上沒這麼容易。

雖然無論是統計、圖片,你都可以看到殖利率曲線倒掛與一些大跌都有關聯性,

但有關連性不代表它好操作,我們是從事後看,常常會有一種判斷很容易的錯覺,如果是在當下,其實我們並不一定能精準做出判斷。

賣太早、賣太晚、回補太早、回補太晚,這些其實都是實際會面臨的問題,不可能剛好買最低賣最高。

對有些人來說,如果你撐得過空頭,那也許完全不調整也沒關係,市場許多標的即使空頭之後仍長期向上,而對大部分人來說,做好資產配置,無須調整或僅作一部分的微調,這樣其實就足夠了。

本文僅作教學使用,不代表任何投資建議,投資人需了解任何投資皆有其風險。

債券其實是個很好用的投資工具,但也必須正確使用才行,更多債券文章可閱讀:

2. 什麼是負利率?對經濟、股市債市、金融體系有什麼影響?負利率時該如何投資?

4. 股票與債券一定都是負相關嗎? 總體經濟政策對股債相關性的影響

專欄作者:牟均俞 主編:市場先生加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,解決投資的煩惱!

市場先生開了一堂的「用美股ETF創造穩定現金流」教學課程,

這堂課程會從基礎入門、資料查詢到實際操作,

教你學會建立一個穩定的全球ETF投資組合,目前累積已經有將近2000位同學上課。

線上課程》美股ETF創造穩定現金流線上課程連結

一般留言