道瓊狗股(Dogs of the Dow)策略是什麼?投資績效好嗎?實測績效數據整理

在投資上有一個著名的理論叫做 道瓊狗(Dogs of the Dow),

這個理論是在1990年代由華爾街的基金經理人Michael B. O’Higgins 與 John Downes 所提出,

並出版了一本書名為《戰勝道瓊》(Beating the Dow)。

這個理論之所以風靡全球是因為它非常的簡單易懂,

且當時有人做了1990年代以前的數據回測,證明這個理論確實可以贏過道瓊指數的報酬率。

在1973到1996年間,道瓊工業平均指數的年化報酬率是11.9%,

但是用道瓊狗股投資組合的年化報酬率卻可高達17.7%,聽起來相當吸引人,

令人好奇的是,這樣的投資策略到了21世紀是否仍然適用?

這篇文章市場先生會告訴你:

- 道瓊狗股策略是什麼意思?

- 道瓊狗股策略歷年績效回測

- 道瓊狗選股策略應用在S&P500指數上的研究

道瓊狗股策略是什麼意思?

道瓊工業平均指數(簡稱道指),是由30檔成分股組成,代表了美國最大且最知名的30家公司,

其加權方法是採用「股價加權法」。

雖然指數名稱有工業兩個字,但是現今多數構成企業中不與重工業相關。

道瓊狗股策略就是「在前一年度的最後一天,計算30支道瓊成分股的股息殖利率,

然後將殖利率最高的前10支股票做為投資組合,在新的年度第一天將這10支股票等比例買入,

然後就不做任何動作,一直到該年度的最後一天再將股票賣出」,

簡單來說,道瓊狗策略就是挑殖利率最高的10支股票,年初買、年底賣。

這個策略的中心理念是,因為道瓊成分股都是體質好的超大型企業,

所以它假設這些藍籌股不會根據交易的狀況去改變它的股息,因此股息是衡量公司平均價值的指標。

相較之下,股票價格會在整個商業周期中波動,

所以如果殖利率越高,代表股價越可能被低估,未來有較高的機會可以獲得超額報酬。

此外,還有衍生出的道瓊小狗股(Small Dogs of the Dow)策略,

就是在道瓊狗股的10支股票當中,選出股價最低的5檔股票。

(但我認為樣本小的情況其實統計意義更加薄弱。過去某些時候戰勝指數不代表未來也能如此。)

2021年道瓊狗的成分股如下:

超額報酬是來自權重影響還是殖利率高低?

因為道瓊狗是平均買10檔股票,這10檔是平均權重,而不是像道瓊指數一樣根據股價加權權重去買,

如果道瓊狗的選股策略真的可以獲得超額報酬,那麼我們可以探討一下,

這個超額報酬是完全來自低殖利率嗎?有沒有可能是來自權重影響呢?

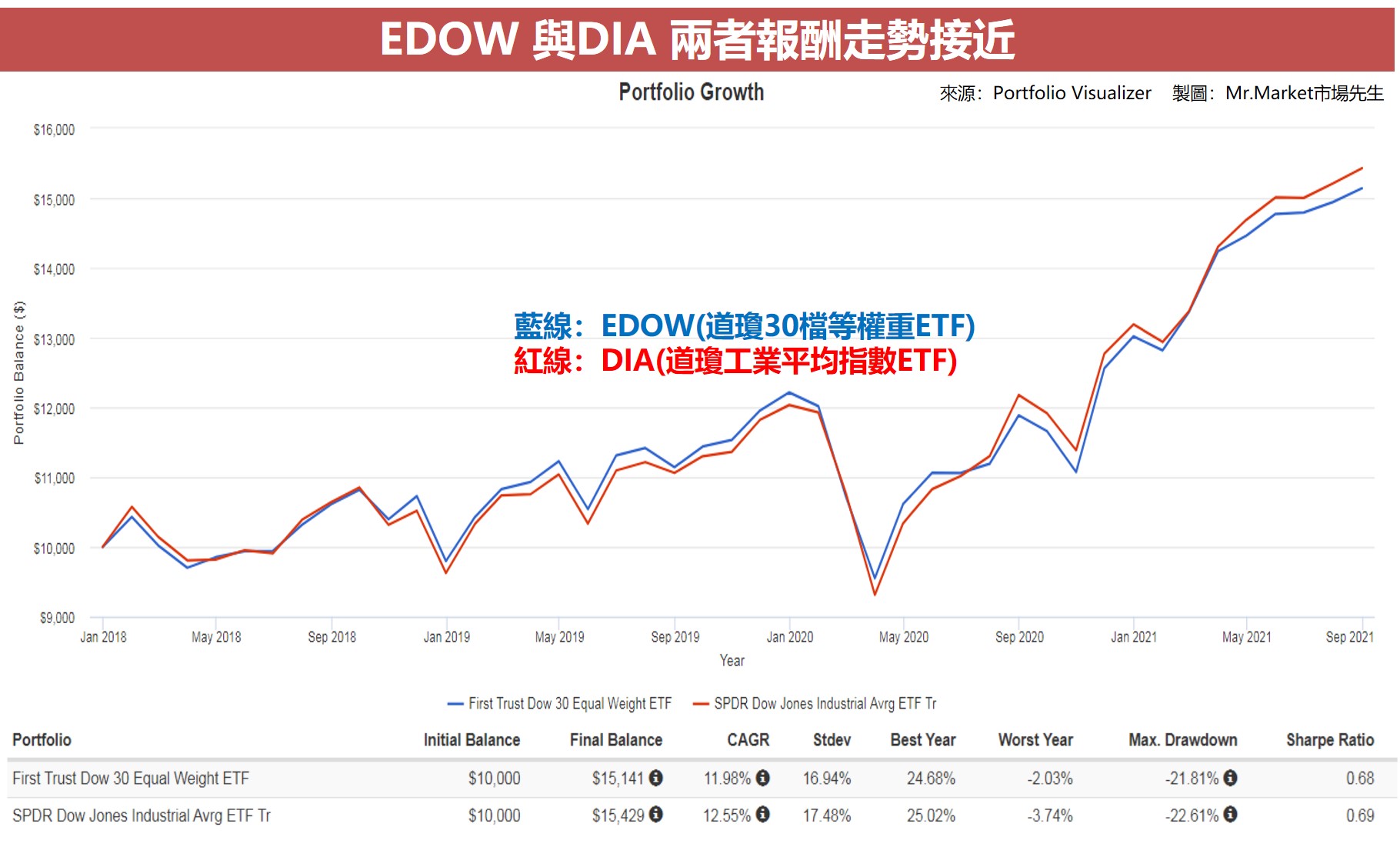

市場先生以EDOW(道瓊30檔等權重ETF,每檔成分股占比1/30,每季再平衡),

跟DIA(道瓊工業指數平均ETF)這兩檔ETF來比較,

結果發現兩者報酬很接近、差異不大(如下圖),

所以這樣就可以排除掉權重的影響。

道瓊狗股策略的正反兩派說法

道瓊狗股策略問世後,有許多學者針對此策略進行研究,

有一派的學者認為這個方法是可以打敗指數的,也有另一派的學者持相反看法,

例如Mark Hirschey在其研究報告The “Dogs of the Dow” Myth (道瓊狗股策略迷思)就提到,

道瓊狗選股策略明顯表現出色的時期被明顯表現不佳的時期所平衡掉,

且如果考慮稅收、再平衡成本去調整此策略的報酬率時,此策略表現並沒有優於大盤跟指數。

道瓊狗股策略歷年績效回測

在2000年以前,道瓊狗股策略可以明顯地打敗大盤,

但這個策略到21世紀後是否仍然有效呢?

在1973到1996年間,道瓊工業平均指數的年化報酬率是11.9%,

但是用道瓊狗股投資組合的年化報酬率卻可高達17.7%,

但2000年之後,成效如何呢?

為了獲得答案,我們擷取了2000年至2020年共21年的數據來看,

分別比較各年度道瓊狗股、道瓊工業指數及標普500指數的報酬率。

道瓊狗股策略歷年績效回測(Backtesting):

道瓊狗股策略歷年績效回測 |

|||||

| 年份 | 道瓊狗股 (A) |

道瓊工業指數 (B) |

道瓊狗股與道瓊工業指數相比 (A)-(B) |

標普500指數 (C) |

道瓊狗股與標普500指數相比 (A)-(B) |

| 2020 | -12.60% | 7.20% | -19.80% | 18.40% | -31.00% |

| 2019 | 15.50% | 22.30% | -6.80% | 31.50% | -16.00% |

| 2018 | 0.00% | -3.70% | 3.70% | -4.60% | 4.60% |

| 2017 | 19.40% | 25.10% | -5.70% | 18.90% | 0.50% |

| 2016 | 16.10% | 13.40% | 2.70% | 9.50% | 6.60% |

| 2015 | -1.20% | -2.20% | 1.00% | -0.90% | -0.30% |

| 2014 | 7.00% | 7.50% | -0.50% | 11.40% | -4.40% |

| 2013 | 30.30% | 28.10% | 2.20% | 31.80% | -1.50% |

| 2012 | 5.70% | 7.30% | -1.60% | 13.40% | -7.70% |

| 2011 | 12.20% | 5.50% | 6.70% | 0.00% | 12.20% |

| 2010 | 15.50% | 11.00% | 4.50% | 12.80% | 2.70% |

| 2009 | 12.90% | 18.80% | -5.90% | 23.50% | -10.60% |

| 2008 | -41.60% | -33.50% | -8.10% | -38.50% | -3.10% |

| 2007 | -1.40% | 6.40% | -7.80% | 3.50% | -4.90% |

| 2006 | 30.30% | 19.10% | 11.20% | 15.80% | 14.50% |

| 2005 | -5.10% | 1.70% | -6.80% | 4.90% | -10.00% |

| 2004 | 4.40% | 5.30% | -0.90% | 10.90% | -6.50% |

| 2003 | 28.70% | 28.30% | 0.40% | 28.70% | 0.00% |

| 2002 | -8.90% | -15.00% | 6.10% | -22.10% | 13.20% |

| 2001 | -4.90% | -5.40% | 0.50% | -11.90% | 7.00% |

| 2000 | 6.40% | -4.70% | 11.10% | -9.20% | 15.60% |

| 資料來源:Money-Zine 資料整理:Mr.Market市場先生 | |||||

從上表可以看出:

- 比較道瓊狗股跟道瓊工業指數,過去21年間(2000~2020),共有10年道瓊狗股報酬率是比道瓊工業指數差的。

- 比較道瓊狗股跟標普500指數的話,過去21年間(2000~2020),共有11年道瓊狗股報酬率是比道瓊工業指數差的。

整體來說,

道瓊狗策略在過去21年間,表現好壞參半,並沒有明顯擊敗大盤的表現,

| 2000~2020 道瓊狗vs道瓊工業指數報酬 | ||

| 策略 | 總報酬 | 年化報酬率 |

| 道瓊狗策略 | 162.9% | 4.7% |

| 道瓊工業指數 | 219.5% | 5.7% |

| 資料整理:Mr.Market市場先生 | ||

從總報酬來看,道瓊狗策略在近21年也略輸大盤。

其中主要影響來自於2020年道瓊狗策略落後道瓊指數-31%,

如果排除不考慮2020年,兩者其實最終報酬是很接近的。

道瓊狗的問題:不夠分散

當遇到市場大跌,如2008年及2020年,道瓊狗股策略的表現會更差。

探究其原因,因其成分股只有10支,分散風險的能力相對較差。

2020年新冠肺炎發生後,許多產業受災慘重,

然而也有些產業受惠於疫情反而表現良好,如果成分股多,風險會較於分散,

但當年度道瓊狗成分股10支中就有2支是能源產業(Exxon及Chevron),

屬於疫情下重創的產業,因此拖累了整體表現。

市場先生提示:2021年時,這些2020年大跌的能源股也出現巨大的反彈上漲,

所以2020年的落後,也許會在2021年補回去,但撰文當下2021年尚未結束,因此沒列出數據。但我們依然可以得到的結論是:道瓊狗策略,表現和道瓊指數差不多,並無顯著勝過指數(也沒有顯著落後)。

道瓊狗選股策略應用在S&P500指數上的研究

既然這個選股策略可以應用在道瓊工業指數上,

那麼如果應用在標普500指數(S&P500)上結果又是如何呢?

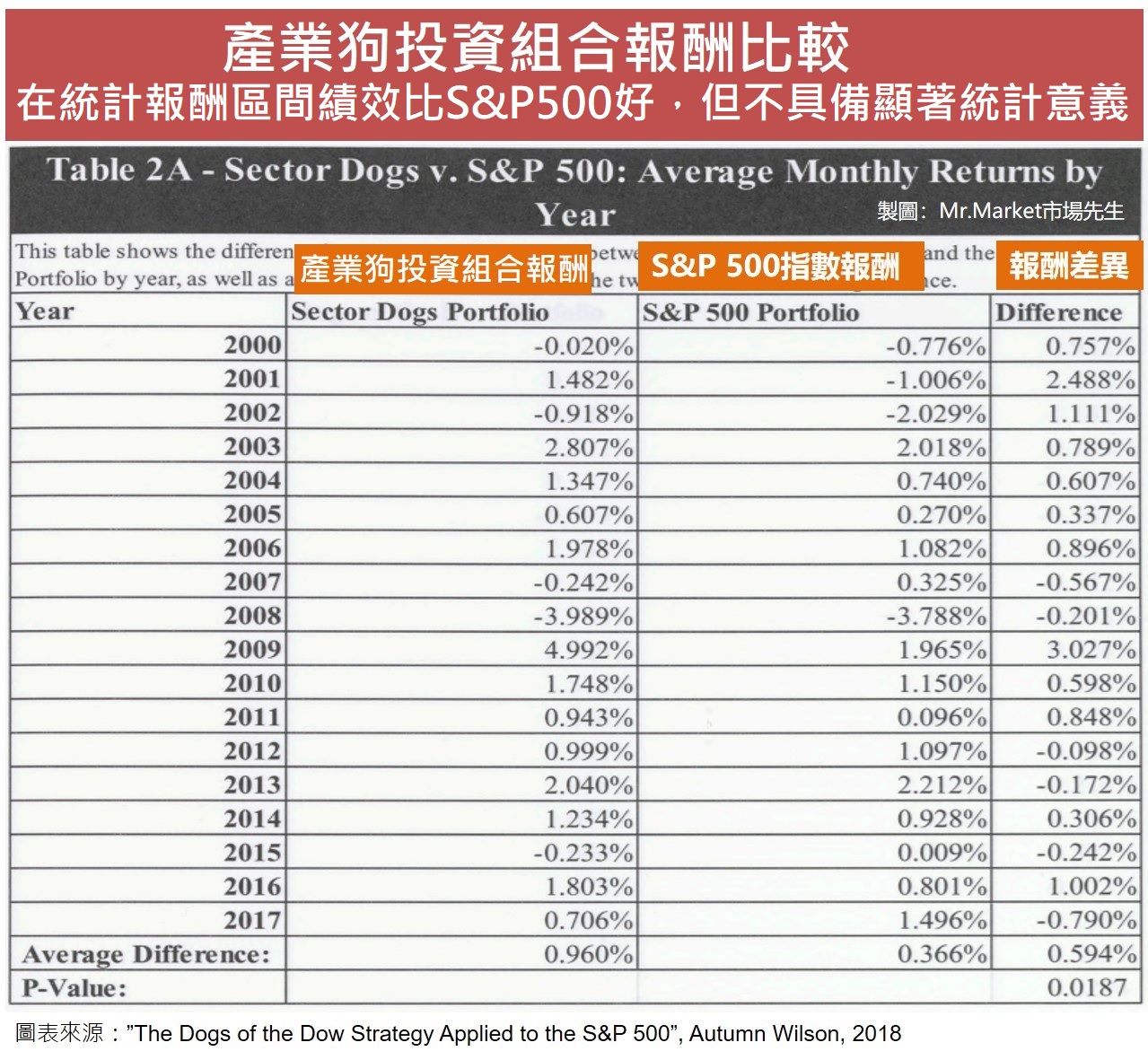

哥倫布州立大學的研究生Autumn Wilson在2018年曾發表一篇論文

”The Dogs of the Dow Strategy Applied to the S&P 500”(道瓊狗股策略應用在標普500指數之研究),

他的研究方式是從S&P500成分股中的11個產業分類類別,

挑出每個產業類別中股息殖利率最高的5檔股票,

因此共有55檔股票,稱之為Sector Dog Portfolio(產業狗投資組合),

然後再拿這個投資組合的表現跟道瓊狗股投資組合及S&P500指數的表現做比較,

研究區間為2000年至2017年,統計結果發現:

- 產業狗投資組合和道瓊狗投資組合在報酬率上比S&P500指數好,特別是產業狗投資組合具有統計上的顯著差異(如下圖)。

- 產業狗投資組合在報酬率上比道瓊狗投資組合好,但並不具統計上的顯著差異。意思是僅有好一點點,沒有顯著贏特別多。

- 產業狗投資組合的夏普比率比道瓊狗投資組合及S&P500指數高,但是並不具有統計上的顯著差異,意思就是產業狗投資組合在同樣風險下獲取的較高報酬,可能只是巧合而已。

小結:從S&P500指數各產業中,選擇各產業殖利率最高的股票組合,最終並沒有顯著勝過大盤。

市場先生提示:對於上述產業狗的研究方式,有個問題可以思考。

美國11大產業,各產業的規模、股票檔數,其實差異巨大。

例如原材料、公用事業,就屬於相對小的產業,規模遠小於科技業、生技業好幾倍。所以從每個產業中都各選擇5檔數的高殖利率股票,優點在於有考慮到各產業的情況,避免不同產業特性直接做比較。缺點則是沒有考慮各產業原本之間規模差異,一些規模大、股票檔數多的產業,依然只選擇5檔股票,會大幅加重小產業的影響權重。

快速重點整理:道瓊狗股策略投資績效好嗎?

- 道瓊狗股策略就是在道瓊工業平均指數30檔成分股中,挑股息殖利率最高的10支股票,然後年初買,年底賣。

- 道瓊狗策略假設股息是衡量公司平均價值的指標,如果殖利率越高,代表股價越可能被低估,未來有較高的機會可以獲得超額報酬。

- 歷史數據回測的結果,在某些年度,道瓊狗股策略確實能夠打敗指數,但是也有些年度表現不如指數,並沒有明顯的趨勢顯示能夠長期獲得超額報酬。2000年以前道瓊狗策略長期績效有勝過大盤指數,但2000年後就沒有顯著勝過,大略就是接近大盤指數。

- 因為選股只有10檔的原因,風險不夠分散,因此在市場大跌時有可能會表現更差,如2020年的新冠疫情。

- 有人曾做過產業狗研究,選擇各產業中低殖利率的股票,來組成投資組合,但最終成果沒有顯著勝過大盤(但也沒有落後)。

市場先生觀點:分享從道瓊狗策略中,我的一些心得與思考

1. 高殖利率是否比較好?答案是否定的。

實際上,許多證據都顯示,高殖利率似乎沒有比較好。

在道瓊狗策略的統計中印證了這點,從數據中可以看到:高殖利率股票有時好、有時不好,長期沒有顯著優勢。

即使你把範圍縮小在優質的大公司,如道瓊成分股、S&P500指數,也依然如此。

當然,我們不能說殖利率完全沒用,也許它搭配其他指標會有用。但至少從目前總結的經驗來看,單獨看殖利率是沒用的。

2. 人們在談高殖利率時,其實不是在談股利,而是在談價格

現金殖利率=近一年現金股利/股價

許多人用高殖利率選股時,可能以為自己是在看殖利率、看股利,

但大多企業的股利本來就不會劇烈變化。

因此實際上,我們只是在看價格高低而已:道瓊狗策略,本質依然是在買相對便宜的股票。

只是這個便宜的衡量方式,是用相對股利來做錨定。

股利在道瓊狗策略中並不是最重要的事情,如果今天你把道瓊狗中的殖利率換成本益比,

會有些差異,但意義上其實是一樣的,依然是在尋找便宜的股票,只是換成錨定盈餘。

3. 策略的有效性,會隨時間改變

以道瓊狗為例,2000年以前,高殖利率這指標有效。但在2000年以後似乎就不那麼有用。

這點在很多策略驗證上都遇到過,有些以前有用的策略現在不再那麼有用。

原因很多種,投資人改變、市場組成的企業類型改變、投資氛圍改變等等。

以價值投資聞名的股神巴菲特,績效也有類似的情況,2000年以前的長期年化報酬遠勝大盤,2000年後則只有接近大盤,

這結果是不是和道瓊狗策略很類似呢?

未來這些策略會不會重新又變得有效?我並不知道。

但這些情況都說明了,隨著時間改變,某些類型的策略很可能不再有超額報酬。

4. 數據採用、以及統計樣本有效性

道瓊狗在統計上有幾個問題,第一個問題就是樣本數很小,

30檔股票裡面選10檔股票,即使算出來有顯著優勢,我們仍很難說這是具有統計效力,還是單純運氣。

其次,即便早年的數據得出道瓊狗策略有效,但這說明選高殖利率有效嗎?依然是有疑慮的。

因為美國有很大比例的企業,實際上是不發股利的,

我統計撰文當下,

道瓊工業指數30檔成分股,則是有27檔會發股利,佔90%。

S&P500指數505檔成分股,則是有393檔會發股利,佔78%。

但美國8294檔大大小小的公司,僅有3821檔股票有發股利,僅46%,

範圍縮小到市值100億元以上的907檔大型股,則有602檔股票有發股利,佔66%。

意思是,至少有三分之一到三分之二的股票,在比較時不會被道瓊狗策略選出來。

簡單來說:道瓊狗策略即使有用,不代表高殖利率選股有用。

道瓊狗策略的評估選股方式,也許原本就只適用在一部份公司,而不是所有企業都適用高殖利率選股。

5. 分散投資是有意義的

道瓊狗策略也許在過去,與大盤有輸有贏,但在2020年出現巨大的落後(儘管2021有反彈),

這顯示出集中少量股票會產生的風險。

任何策略,即便長期有某些統計優勢,但一旦集中投資,成果就容易大起大落,

這取決於你期待怎樣的結果,

如果你有更好的方法,並且足夠信心認為它可以有好成效,那重押、雞蛋放在同一個籃子並看好它,就是個理性的選擇。

反之,有一定程度的分散投資,雖然少數成效好的標的佔比變少,但少數有問題的標的佔比也同樣變少。

最後,

如果想看市場先生分享更多數據統計,

可閱讀:投資統計研究

本文為資訊整理與觀念教學分享,內容提到任何標的或券商均無推薦之意,投資必定有風險,任何投資決策前請務必自行評估判斷。

額外分享幾篇相關的文章:

3. 基金入門教學懶人包

編輯:Joy 主編:市場先生加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,解決投資的煩惱!

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

一般留言