美國總統大選與股市表現的影響?3個統計數據告訴你

2020美國總統大選,開票結果會在11/3(美國時間)公布,

在這之前曾經有很多讀者詢問,美國總統大選對市場有什麼影響?

這篇文章市場先生帶你從3個數據來看美國總統大選,包含選舉前、選舉後,與股市之間的關係,

透過過去從1920年代一直到現在,接近100年的歷來美國總統大選結果,來看看統計數據告訴我們什麼事。

在談論這類議題之前,必備的2個前提觀念

在開始前市場先生要先提醒,

如果沒有這兩個前提重點觀念,即使看完數據,也可能會讓你誤判很多事情。

重點1. 你是否清楚自己投資的目的?

- 你的投資是長期還是短期?

- 是否原先就有因應美國總統大選的策略,還是無關?

- 你是否還記得當初進場的理由?

很多人一遇到大事件,就隨著市場一起恐慌,完全忘記自己原先的計畫了。

如果你是長期投資人,且你有既有的計畫,我認為美國總統大選其實跟你沒什麼關係,因為你原先訂定計畫時,這些變數早就涵蓋在內。

別忘了,選完這次,4年、8年、12年後也都還有,難道你每次都要重新判斷一次?如果覺得困惑,你應該要質疑自己一開始做的計畫,真的是適合長期投資的計畫嗎?

太容易受影響,代表你對自己投資策略和標的不夠了解,你要做的應該是重新審視自己的計劃,而不是關心總統大選的影響。

例如你想要一個抗跌策略,你不是等美國總統大選才擔心這件事,而是一開始就要對於風險做出準備,例如做好資產配置。

就像不要等意外發生了才買保險,既然知道自己會怕意外,應該是意外發生前就先做好準備。

如果你是短線投資人或交易者,你的策略是否原先就能夠應對美國總統大選?

如果可以,也不用擔心,如果不行但認為會有影響,那其實暫時減少部位規模,也是一種應對方式。

重點2. 平均值並非代表結果很平均

在投資領域裡面,長期平均值並非代表短期結果會接近平均值,尤其是樣本數少的情況。

有句話說:「如果你把頭放在冰塊上、腳放在火爐中,平均來說,你應該覺得挺舒適的。」

觀察許多統計數據你會發現,大多投資成果有可能大好大壞,但平均下來就是一個不大不小的數字,

用比較理工科的說法:變異數很大。

從平均值我們的確能觀察到一些現象,但這對於預測下次的短期結果來說,有可能仍有很大的偏誤,

股市在短期的狀況的確是越短就越趨近隨機的,

除非拉長時間、增加次數樣本數,才可能也得到接近平均的成果。

可閱讀:平均值陷阱

上面這兩段我認為比下面要談的都還重要,因為你任何時機點都要具備這樣的觀念。

看懂這兩點之後,接下來就來談談美國總統大選的歷史數據。

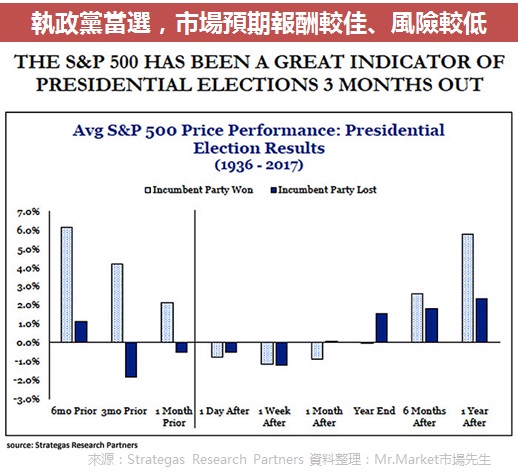

1. 美國總統大選前後市場的漲跌幅變化

原執政黨勝選:

- 選舉前(1~6 month)股市整體平均值上漲

- 選舉後短期內(1年以內)股市整體無顯上漲

- 選舉後長期(1年以上)股市平均值上漲

原執政黨敗選:

- 選舉前(1~6 month)股市平均漲跌不定

- 選舉後短期內(1年以內)股市整體無顯上漲、偏向略微下跌

- 選舉後長期(1年以上)股市平均值上漲,但漲幅較勝選低

從統計數據看起來,執政黨當選對於市場來說是傳遞一個風險較低的訊號。反之如果政黨輪替,市場的波動就會比較大。

記得一件事:從現有的歷史數據來看,股市長期來說是向上的,

換句話說,無論選舉前或選舉後,其實長期統計平均都應該是正報酬,這是「正常」。如果沒有觀察到異常現象,那其實很難說明些什麼。

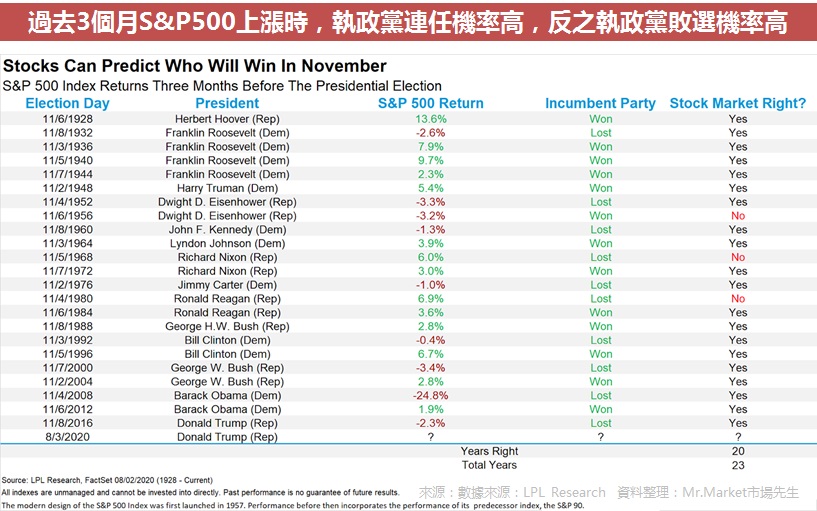

2. 股市是否能預測美國總統大選結果?

有人說,股市其實就是一個預測機,資訊領先者會先將資訊反應在市場漲跌中,因此股市擁有領先預測未來的能力。當然不可能100%準,但有一定的可信度。

根據LPL Research 統計,觀察過去歷史上S&P500指數在總統大選前3個月的數據變化,發現到一個現象:

統計1928-2016 共23次 – 統計選舉前3個月股市報酬

- 當S&P500呈現正報酬:代表股市預測執政黨勝選

- 當S&P500呈現負報酬:代表股市預測執政黨敗選

股市真的有預測能力嗎?看起來似乎還真的有。

過去23次總統選舉中,如果根據此邏輯,共有20次預測正確,準確機率高達87.0%,看來不能再更高了(笑)。

當然這也不是100%絕對準,但結果顯然十分有趣。

從這點去看2020年美國總統大選,回推3個月,8月初S&P500指數是大約3294左右,

由於寫這篇文章時還沒有接近總統大選,指數數字暫時還在這之上,看起來市場是看好共和黨連任的,

屆時就看指數如何變化,這次是否能符合規律,其實也沒人說得準,因為樣本數畢竟就只有23次。

實際上這點的幫助也只是有助於我們判斷誰當選,但無論誰當選,這都不代表未來短期一定好或壞。

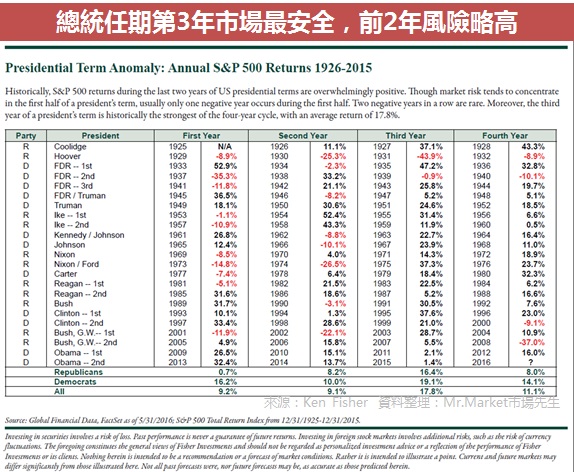

3. 總統任期週期 – 4年總統任期哪年市場表現最好?

在肯恩費雪《投資最重要3個問題》一書中,曾經也對總統任期提到一個數據,認為十分有參考價值。

如果根據總統4年任期,切分時間後統計股市狀況,會得到有趣的結果。

首先,在總統任期前2年的平均報酬平均是比較差的,分別是9.2%、9.1%的平均年化報酬。

如果再細分,

共和黨(Republicans)當選後,第一年市場平均報酬是最差的,僅0.7%,第二年則是8.2%;

反而民主黨(Democrats)當選後,第一年市場平均報酬是是16.2%,第二年則是10.0%。

在總統任期後兩年,平均報酬較佳,第三年是17.8%,第四年是11.1%。

共和黨(Republicans)任期第三年平均是16.4%,第四年是8.0%;

民主黨(Democrats)任期第三年平均是19.1%,第四年是14.1%。

為什麼總統任期頭兩年股市平均報酬較差?後兩年較好?

一個可能性是當新總統上任前兩年會開始推行政策、履行政見,以及履行當選前承諾一些贊助商的一些承諾。

因此市場預期風險較高,容易有較大變動。

反而第三到第四年,這時通常已經開始籌備下次選舉,政策上也不容易有太大改變,因此市場預期不確定性較低。

下表作一個簡單的整理。

一個比較不符合過往直覺的觀察是,

一般說法是共和黨當選後容易減稅、減少企業經營成本,而民主黨當選後會加稅。

直覺我們會認為共和黨當選較有利於市場,民主黨當選對股市較不利,

但過往平均值來看,共和黨當選時期的表現其實是落後於民主黨的。

實際上我們原本也很難從減稅來得到正報酬的結論,原因是即使企業營運成本下降,但你的對手也會下降,此外企業可能也會因此缺乏經營效率。

對於這點,因為影響因素很多,樣本也少,所以其實無法得到一個明確的結論。

另外值得留意的一點在於,前面最一開始提到平均值問題,雖然我們得到市場平均成果,

但實際上好的年度和壞的年度差異極大,並非都落在平均值附近。

| 總統任期週期性股市平均報酬統計 | |||

| 總統任期 | 共和黨 | 民主黨 | All |

| 第一年 | 0.70% | 16.20% | 9.20% |

| 第二年 | 8.20% | 10.00% | 9.10% |

| 第三年 | 16.40% | 19.10% | 17.80% |

| 第四年 | 8.00% | 14.10% | 11.10% |

| 資料整理:Mr.Market市場先生 | |||

市場先生補充一點,肯恩費雪對於各種數據的可靠性都是抱持強烈懷疑的,

原因是你知道、別人也知道,這就代表著無利可圖。要有利可圖,除非很多人知道,但也有很多人抱持懷疑,或者有更多人會做出不理性決策,這樣一個方法才可能持續。

以前也有分享過一篇文章談這件事,

可閱讀:好的投資分析方法必要條件:大多數人不知道或做不到

總結:美國總統大選與股市的關聯性

1. 市場認為總統大選前後,無論從事前預期看或從事後結果看,當執政黨連任時不確定性較低(報酬較高),執政黨沒有連任(政黨輪替)時不確定性較高(報酬也較低)。

2. 選舉過去3個月S&P500股市表現,對於總統大選連任表現有一定程度的預測性,當過往3個月正報酬時,執政黨連任機率高,反之則更替機率高。

3. 總統大選後前2年市場不確定性較高,整體報酬較低,第三年表現最佳,第四年其次。此外民主黨任期普遍表現優於共和黨。

最後市場先生談談這些資訊對投資的應用。

這些數據我認為僅在長期來說比較有參考價值,在總統任期前2年如果你認為風險較高,可以適度調整資產配置比重,降低高風險資產佔比。

但我不建議大調,微調即可。因為從歷史上來看,高低落差其實很大,看似較差的平均值其實依然保有正報酬。

即使統計歷史上是平均數值最差的時機,仍是由空頭與多頭組成,未來並非絕對必然是不好的。短線上,由於時機點和方向性影響很大,我認為現有的資訊沒有帶來絕對方向上的提示,

如果擔心波動,那有兩個選擇,

一個是風險控制,設定好停損,或是使用例如選擇權這類工具。

另一點是如果擔心市場有預期之外的變化,可以乾脆暫時退場,畢竟交易機會永遠在,不一定要在自己無法掌控的時機待在場內。

更多市場先生的投資統計數據,

可閱讀:市場先生投資統計研究

本文為資訊整理與觀念教學分享,無任何投資推薦之意,投資必定有風險,投資前務必自行研究分析判斷。

額外分享幾篇文章:

4. 股票開戶》推薦的開戶券商

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

1. 市場認為總統大選前後,無論預期或結果,當執政黨連任時不確定性較低(報酬較高),政黨連任時不確定性較高(報酬也較低)。

後面的意思是不是:政黨【交替時】不確定性較高?

對的,筆誤。謝謝提醒!