可轉換公司債資產交換CBAS是什麼?投資要注意什麼?

可轉換公司債資產交換(英文:Convertible Bond Asset SWAP,CBAS)是將可轉換公司債拆分成可轉債資產交換商品與可轉債買權,並賣給債券投資人及選擇權投資人的過程。

可轉換公司債券(英文:Convertibal Bonds,CB),也可稱為可轉債、可轉換債券,

簡單來說,就是可以轉換成公司普通股的債券,是一種由公司發行的公司債,投資人可依轉換比率,將公司債轉換成普通股。

這篇文章市場先生介紹CBAS,分為以下幾個部分:

了解CBAS之前,先了解可轉換公司債券是什麼意思?

在認識CBAS之前,必須先搞懂可轉換公司債券(CB)是什麼。

可轉換公司債券(英文:Convertibal Bonds,CB),簡稱為可轉債、可轉換債券,是一種上市櫃公司發行的債券。

如果投資人直接持有公司的可轉債,發行公司就需定期支付利息給投資人,投資人有將可轉債依照約定價格或轉換比率,轉換成公司普通股的權利,也可以將債券在證券市場賣出。

簡單來說,可轉債是個可以轉換成股票的債券,是個同時享有股權、債權的投資工具。

詳細可閱讀:可轉換公司債券是什麼意思?

舉例來說,有個可轉債,面額是1000美元,承諾每年支付共5%面額的利息,但這債券上有一個額外附加條款,是提到該債券擁有可以用200美元買進1股股票 (例如面額1000美元共可以買5股),也就是選擇權的機制,

如果有一天可轉債還沒到期,且股價高於200美元,例如漲到250美元,

可轉債投資人可以考慮行使轉換權,將可轉債換成股票,成本依然只需200美元/股,可以創造更多報酬。

本文市場先生會告訴你:

可轉換公司債資產交換CBAS是什麼?

可轉換公司債資產交換(英文:Convertible Bond Asset SWAP, CBAS),是一種衍生性金融商品,證券商持有可轉債CB之後,可以發行2個結構型商品:

- 可轉債資產交換商品(英文:CB asset swap transaction)

- 可轉債買權(英文:call on a CB/CB option)

CBAS分別將債券的風險,以及選擇權的風險,出售給投資人,完成出售之後,CB本身的風險也完全轉嫁,證券商完成避險,並賺取中間的手續費。

整個過程就是可轉換公司債資產交換,拿可轉債CB作為背後抵押或支持的資產,去交換發行 債券和 選擇權,會衍生出債券與選擇權的結構型合約 (這交換過程專有名詞叫 SWAP)。

簡單來說,CBAS是券商在持有可轉債CB之下發行的結構型商品,屬於投資人與可轉債發行商的一個協議(會有交易對手風險),

它包括2種屬性的結構商品:

可轉債資產交換商品賣給債券投資人(又稱固定收益端投資人);

可轉債買權(通常為美式買權)賣給選擇權投資人,滿足不同需求的對象。

需要留意這兩項結構商品,在國內外名稱不一樣,但都是在講同樣一件事,

「可轉債資產交換商品」在台灣多數直接連結CLN商品,因此會稱呼為「信用連結結構型商品 (CLN)」;

「可轉債買權」多數以「可轉債買權」或「可轉債選擇權」為名稱。

可轉換公司債資產交換的交易流程?

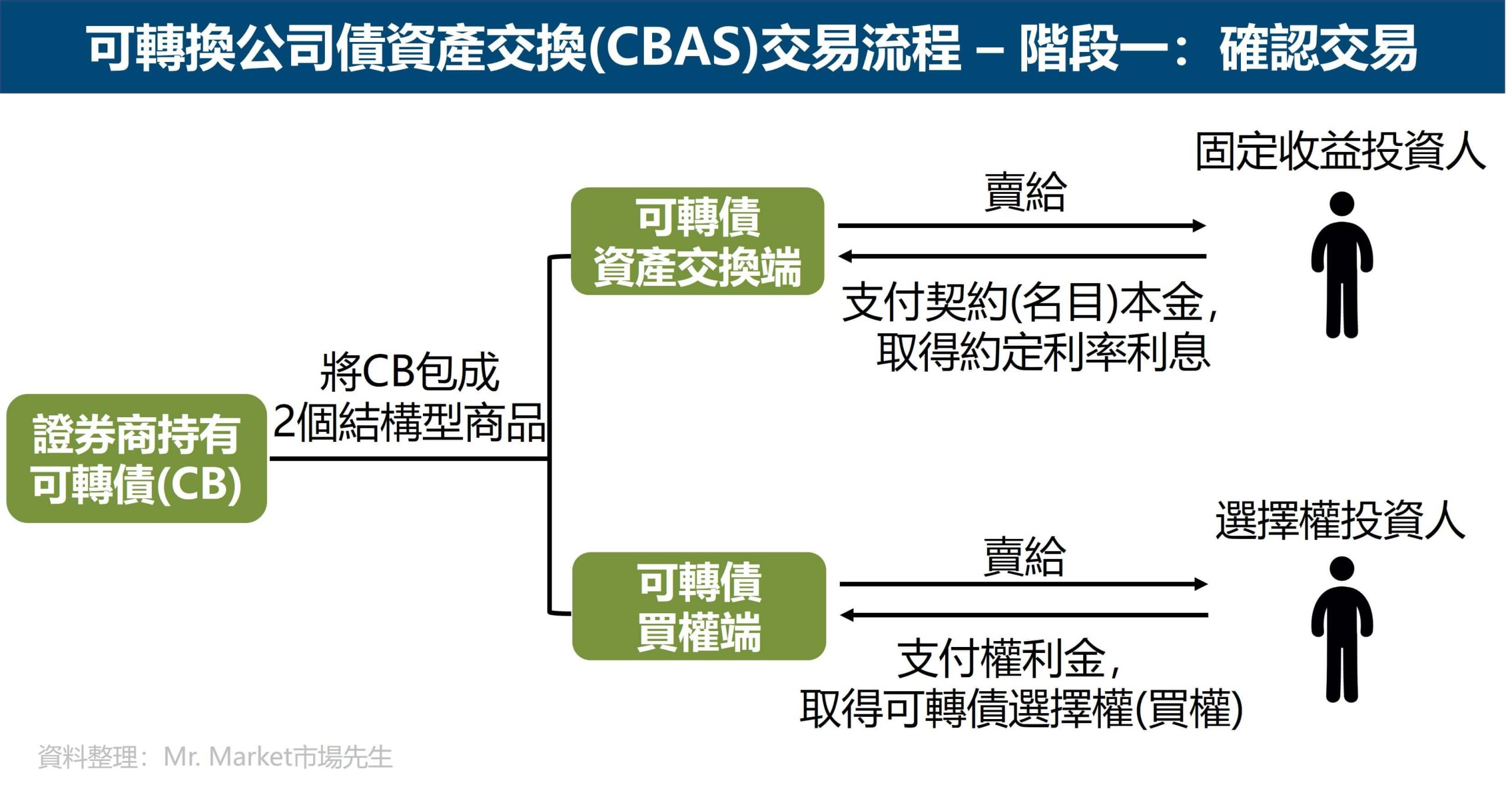

可轉換公司債資產交換的交易流程可分成三個階段:確認交易、持有期間、合約到期。

階段一:確認交易

證券商持有可轉債(CB)資產,並且在可轉債的基礎上,發行2個結構型商品:可轉債資產交換商品、可轉債買權,

然後將這兩種結構商品,賣給需要的投資人。

賣出之後,券商本身完成了風險對沖(可轉債資產交換商品+可轉債買權,會與CB的風險對沖),券商賺取手續費、回收資金。

投資人則賺取債券收益,或獲得類似選擇權的權利。

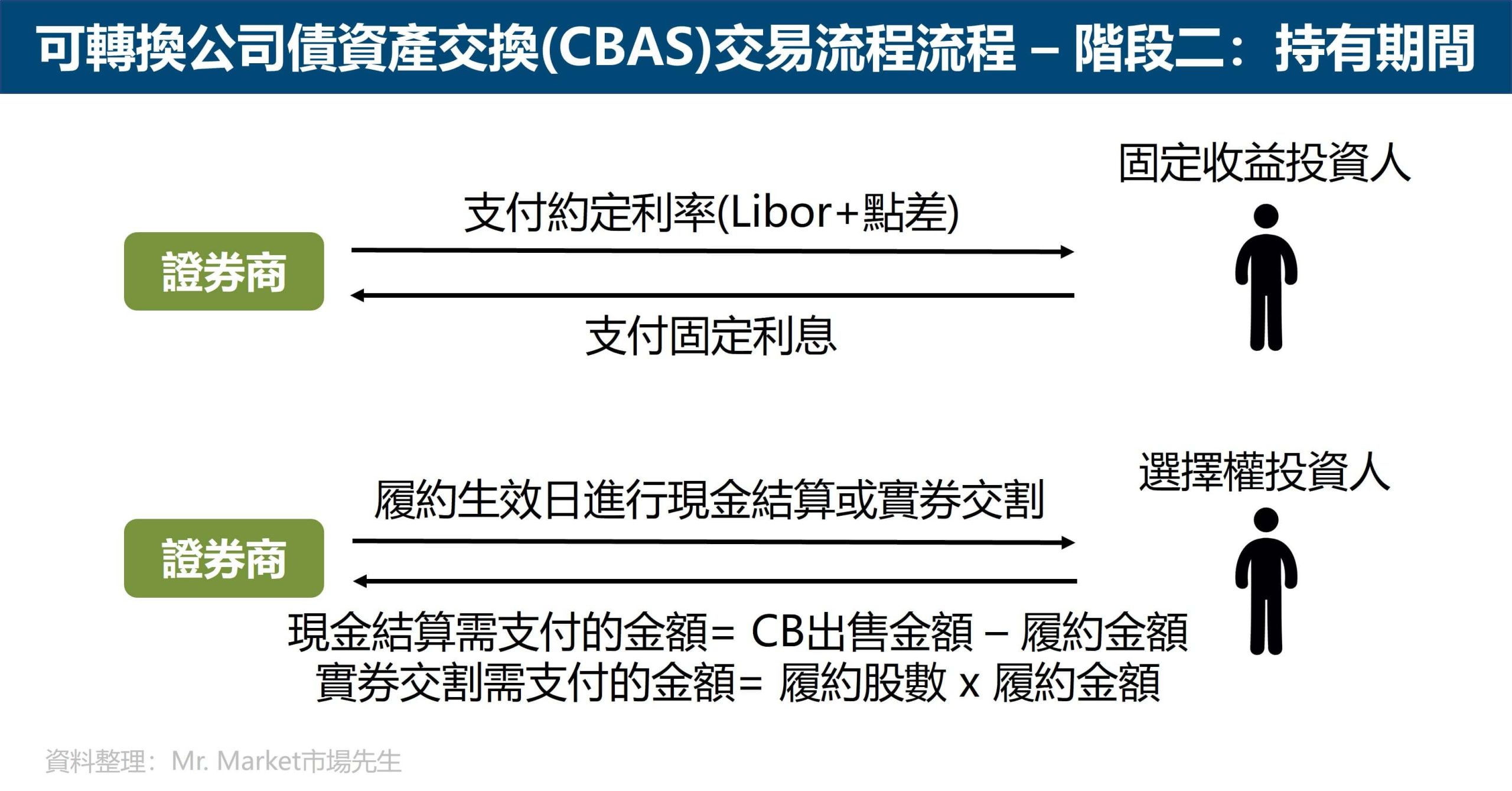

階段二:持有期間

持有期間,持有可轉債資產交換商品與可轉債買權的投資人,與券商之間後續將進行不同的交易:

補充:

履約的意思是「當初說好的事情」,所以履約價就是「當初說好的價格」,

證券商賣給選擇權投資人一間公司的CB選擇權時,是用履約價賣給投資人的(也就是不管CB選擇權漲或跌,都是用當初說好的履約價賣給投資人),

等到履約生效日那天,投資人可選擇現金結算或是實券交割。

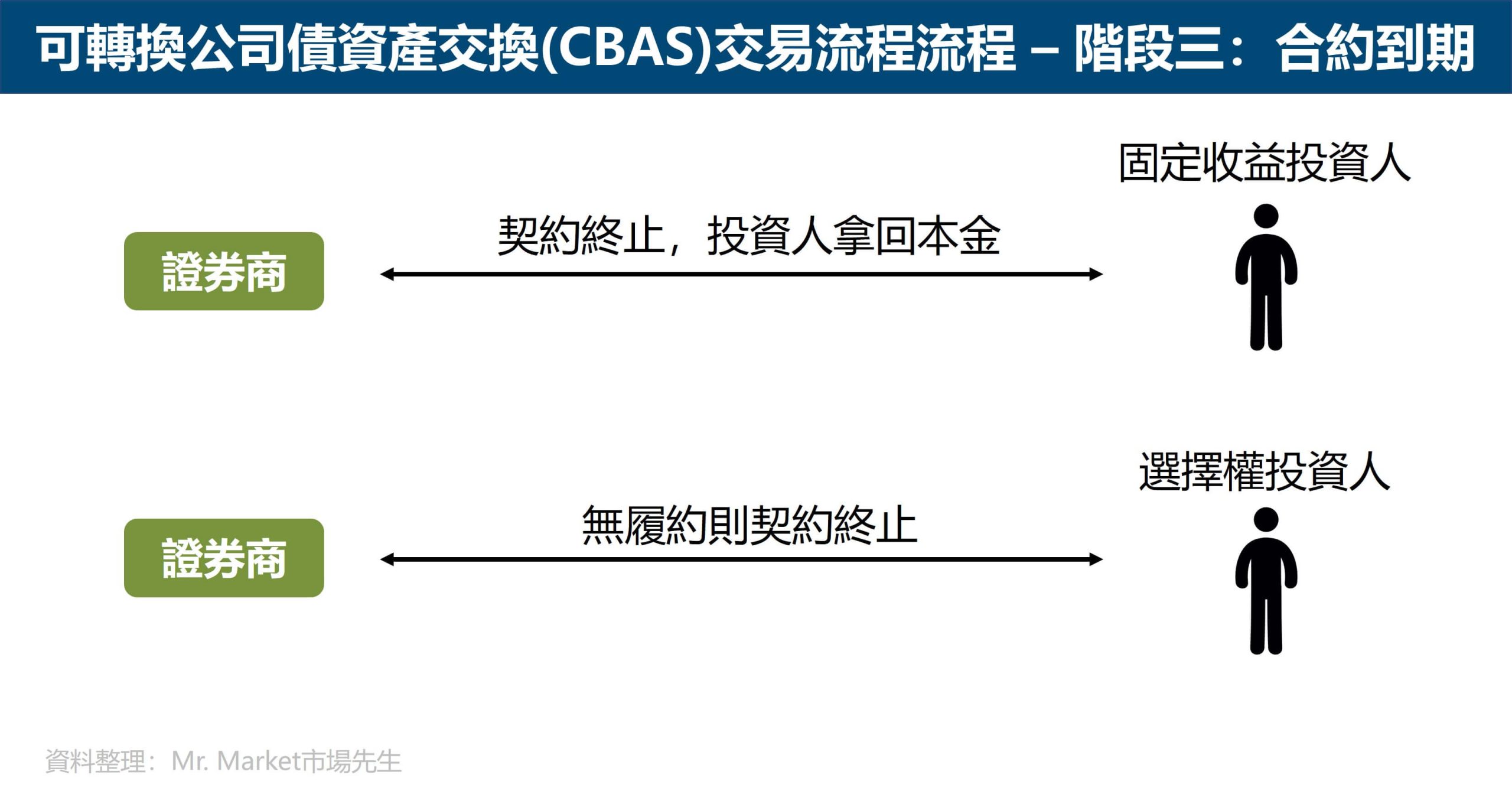

階段三:合約到期

固定收益端投資人持有的可轉債契約終止,投資人拿回本金,選擇權端的投資人無履約的話,則契約終止:

補充:

選擇權權利金與履約價的計算比較複雜,此篇先以了解可轉債公司債的交易流程為主,

建議新手先有基礎的交易流程概念之後,再進一步了解計算方式。

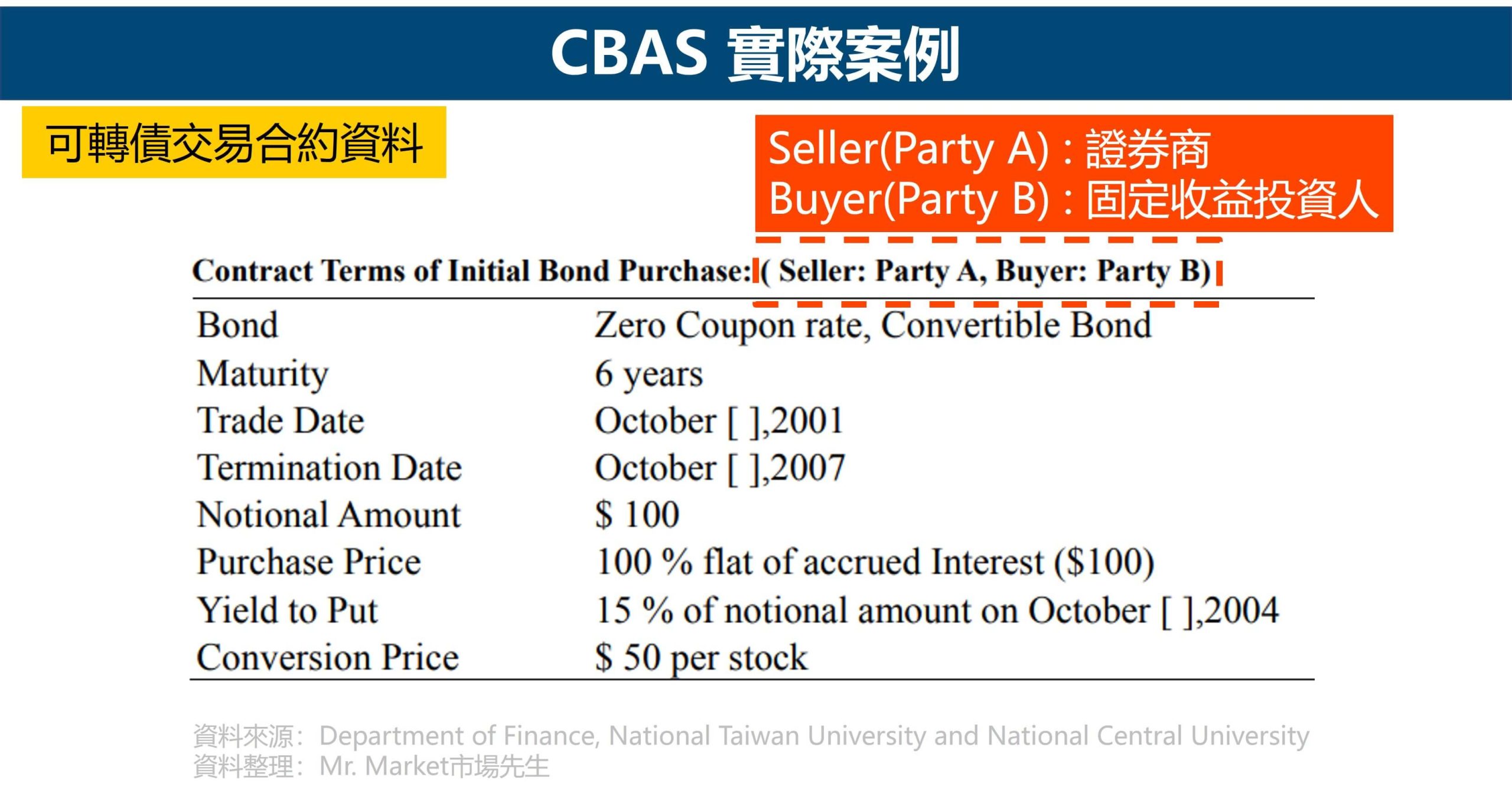

CBAS 實際案例

在CBAS 實際交易案例中,可先看到最原始的可轉債交易合約資料,是一份6年期、15%固定利率、可轉換成價值50美元的股票。

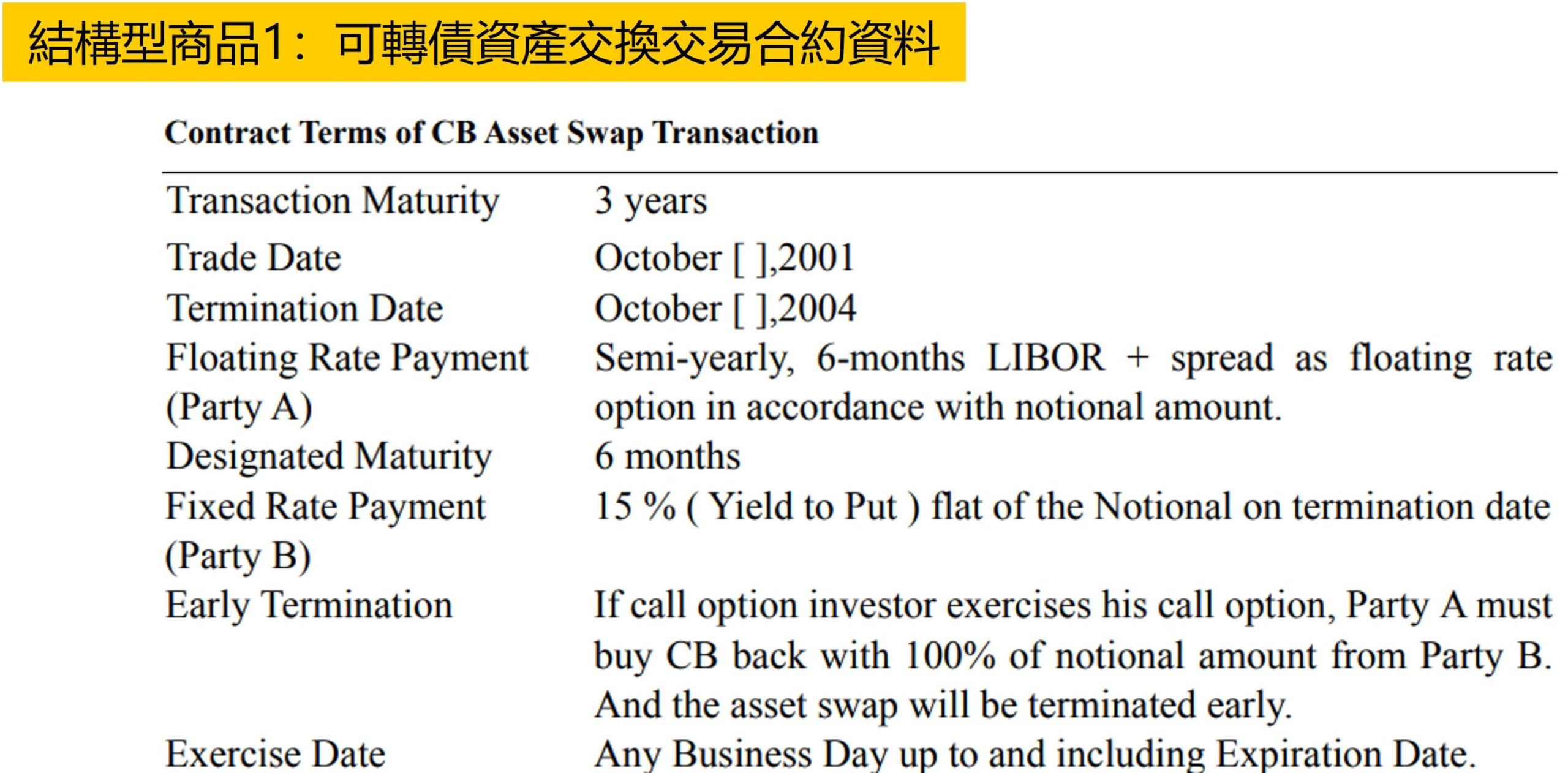

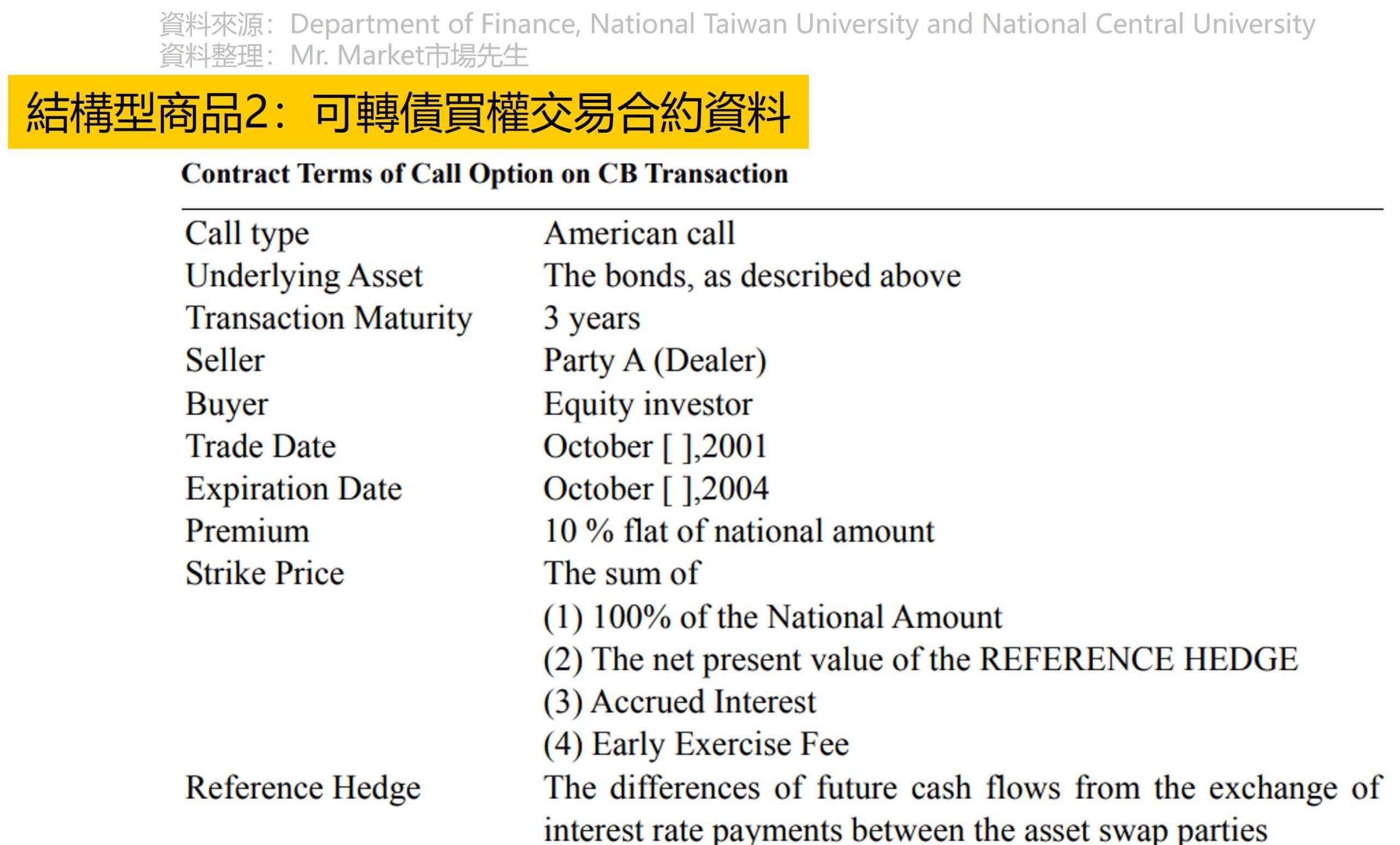

持有此份可轉債的證券商,分成2種結構型商品轉賣給不同需求的投資人,也就是下圖的結構型商品1跟2的合約資料。

- 結構型商品1:可轉債資產交換交易合約資料

- 結構型商品2:可轉債買權交易合約資料

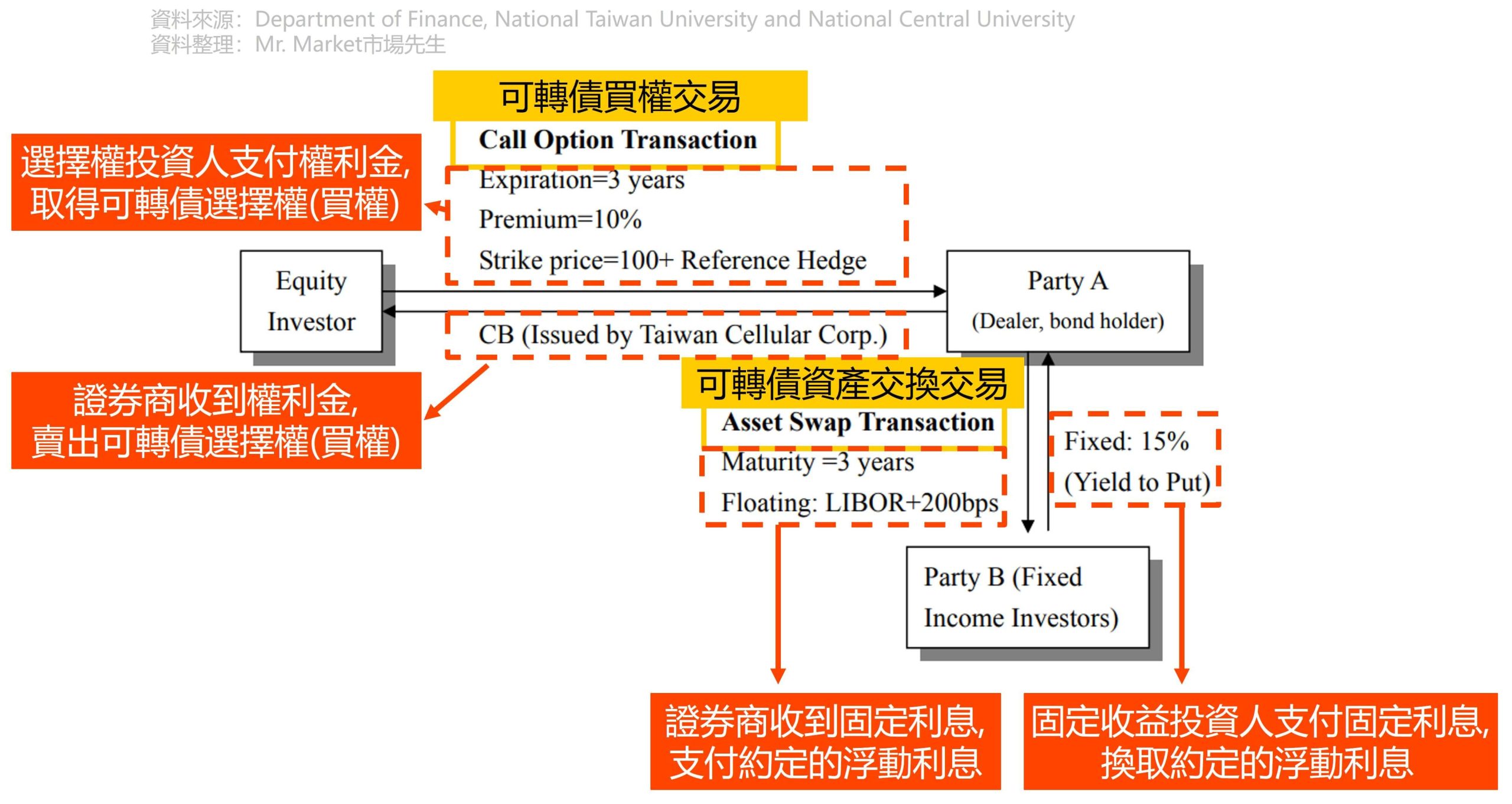

接著看2端交易完整的流程圖:

可轉債買權交易中,選擇權投資人支付權利金(10%),就可以取得可轉債的買權,而證券商則反之;

可轉債資產交換交易中,固定收益投資人支付固定利息(15%)來換取約定的浮動利息(LIBOR+200bps),證券商也是反向交易。

投資CBAS有什麼優點和風險?

由於CBAS分成債券、選擇權,兩種結構型商品,

以下列出投資CBAS的優點與風險:

固定收益投資人的優點與風險

CBAS 固定收益投資人 優點:

- 在固定收益端的投資人,透過可轉債利率交換的機制,拿到較高的約定利息(LIBOR+利率點數)。

- 可規劃固定收益現金流。

CBAS 固定收益投資人 風險:

- 可轉債發行公司或證券商的違約風險,例如發行公司倒閉,就會連本金都拿不回來。

- 流動性不高,通常買賣CB的都屬大戶或機構居多,一般的投資人比較少交易。

- 證券商有隨時買回的權利,如果證券商在合約到期前買回結構債,投資人就必須將閒置資金拿去再投資其他標的。

- 如果選擇權端的投資人提前履約,就會有提前結束合約的風險。

- 可能會因為市場利率(LIBOR)變動的關系,拿到的利息會低於原始的固定利率。

選擇權投資人的優點與風險

CBAS 選擇權投資人 優點:

- CBAS選擇權為美式選擇權,可於到期日前隨時行使權利。

- 只需要付權利金,就能參與可轉債價格的漲跌(換句話說,就是高度槓桿,這是優點也是風險)。

- 不需承擔發行可轉債公司的信用風險。

- 存續期間比一般選擇權更長。

CBAS 選擇權投資人 風險:

- 選擇權投資人必須承受公司股價波動風險。

- 最終履約價也許不會達到,選擇權價值可能歸零。

- 交易商可能有違約風險(交易對手風險)。

快速重點整理:CBAS是什麼意思?

- 可轉換公司債資產交換(CBAS)是一種衍生性金融商品,證證券商持有可轉債後,包成2個結構型商品,分別將債券的風險,以及選擇權的風險,轉嫁出售給投資人,證券商完成避險並賺取中間的手續費,可轉債資產交換商品賣給債券投資人(又稱固定收益端投資人),可轉債買權(通常為美式買權)賣給選擇權投資人,這個過程就是可轉換公司債資產交換。

- 對於固定收益端的投資人,能規劃固定收益現金流,但CBAS流動性不高,也要承擔發行公司或證券商違約的風險。

- 對於選擇權端的投資人,選擇權交易方便且只需付出權利金(高槓桿)即可參與可轉債價格漲跌,但也須承受股價波動及交易商違約的風險。

本文為資訊整理與觀念教學分享,無任何投資推薦之意,投資必定有風險,投資前務必自行研究分析判斷。

額外分享幾篇文章:

1. 什麼是期貨?

編輯:Eden 主編:市場先生加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,解決投資的煩惱!

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

市場先生您好,我想請問一下關於“選擇權投資人必須承受公司債價格波動風險。”這個論述,跟我的理解有點不太一樣: 這邊的選擇權標的物相當於公司股票,所以選擇權投資人承受的應該會是股票價格波動風險(也就是我手上選擇權的delta)而不是債券的價格波動才對。 不知您是否同意?

您的理解是正確的!已經調整內文文字囉,謝謝回饋!

如何查詢發行可轉換公司債的資料,何時到期,有無擔保品,券商app無法查到

國內可轉債是由櫃買中心處理的

所以公司可轉債的詳細資料可以到證券櫃檯買中心的網站查詢唷