加密貨幣借貸如何進行?質押率(LTV)怎麼算/實際借貸案例分享/貸款類型/優缺點

在虛擬貨幣領域中,其實也有所謂「借貸」功能。

- 作為借入者,可以提供擔保抵押品,借入指定的虛擬貨幣,並且期間需要付出利息。

- 作為借出者,把手中某些虛擬貨幣資產借出去,有可能收到利息獎勵。

虛擬貨幣的借貸,雖然稱為借貸,但和一般銀行信用貸款借錢並不相同,

因為區塊鏈上並不存在個人信用,多數主流機構也不提供虛擬貨幣無擔保借款,

目前想要借貸虛擬貨幣,大多是提供超額的抵押品,才能借(交換)到你想要的虛擬貨幣。

加密貨幣借貸,並不像是借錢,更像是一個「暫時性資產交換」的功能。

借貸功能使用時機,在參加各種短期加密貨幣鏈上活動、需要放空交易、短線套利交易機會等等,透過加密貨幣借貸,不用購買代幣,就能暫時借到需要使用的加密貨幣,等到不需要時再附上利息償還回去。

這篇文章主要站在借入者(借款人)的角度,解說加密貨幣借貸進行方式,

也包括認識超額抵押、質押率(LTV)是什麼意思、貸款類型、借貸有什麼優點及風險,最後也提供一個質押借幣實例分享。

這篇文章為個人經驗分享與資料整理,無任何投資推薦買賣之意,投資必定有風險,虛擬貨幣屬於極高風險的投資標的,投資前務必自行研究判斷。

本文市場先生會告訴你:

加密貨幣借貸是什麼意思?

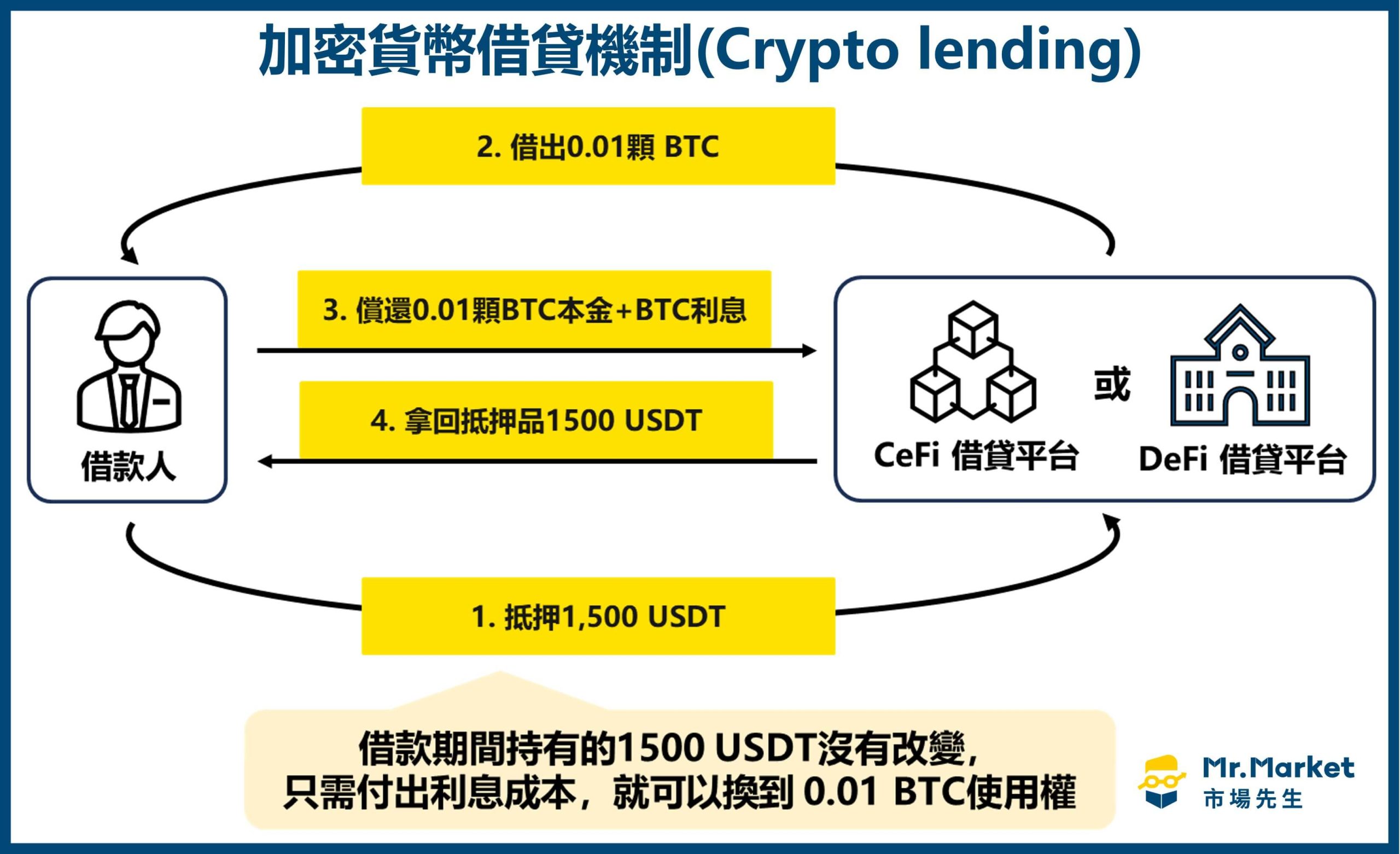

加密貨幣借貸(英文:Crypto lending),意思是將持有的虛擬貨幣作抵押,借出其他幣種或穩定幣。

舉例:假設用手上的作抵押品,在借貸平台借出一定0.01顆 BTC使用。等到沒有要使用時,償還包括0.01顆BTC本金和一定數量的BTC利息,可以拿回原本抵押品1500 USDT。

這期間,前後自己持有的1500 USDT並沒有改變,僅需付出期間利息成本,就可以換到期間 0.01BTC使用權。

借款人需要把手中的虛擬貨幣超額抵押給 CeFi借貸平台(英文: Centralized Finance )或 DeFi借貸平台(英文: Decentralized Finance),借出虛擬貨幣,到期需要償還本金與利息數量的虛擬貨幣後,才能拿回抵押的資產。

質押借幣 vs. 鏈上借貸

在CeFi借貸平台上稱為質押借幣(英文: CeFi Crypto lending)、在DeFi借貸平台上稱為鏈上借貸(英文: DeFi lending),

質押借幣、鏈上借貸,其實都是指同一件事,將加密貨幣抵押,借出其他加密貨幣,只是用詞不同而已。

加密貨幣借貸的機制流程,可以參考下圖。

加密貨幣借貸的使用時機

由於目前的加密貨幣借貸功能,幾乎都需要超額抵押,因此主要借貸使用時機,是一些短期需要交換代幣的情況:

1. 參與特定加密貨幣短期高報酬率的活動,例如一些高報酬率的質押或挖礦。

2. 不用賣出既有加密貨幣,將它們作為抵押品,換取某些特定代幣暫時的使用權。

當交易者短時間需要某一種虛擬貨幣(用於放空,或參加指定質押活動等等),但不想要買進或長期持有它、不想承擔持有它的價格波動風險,以及不想賣出既有加密貨幣。

這時,就可以透過借貸的方式,用抵押品暫時交換出這個虛擬貨幣資產,等到不需要的時後再換回去、拿回抵押品。

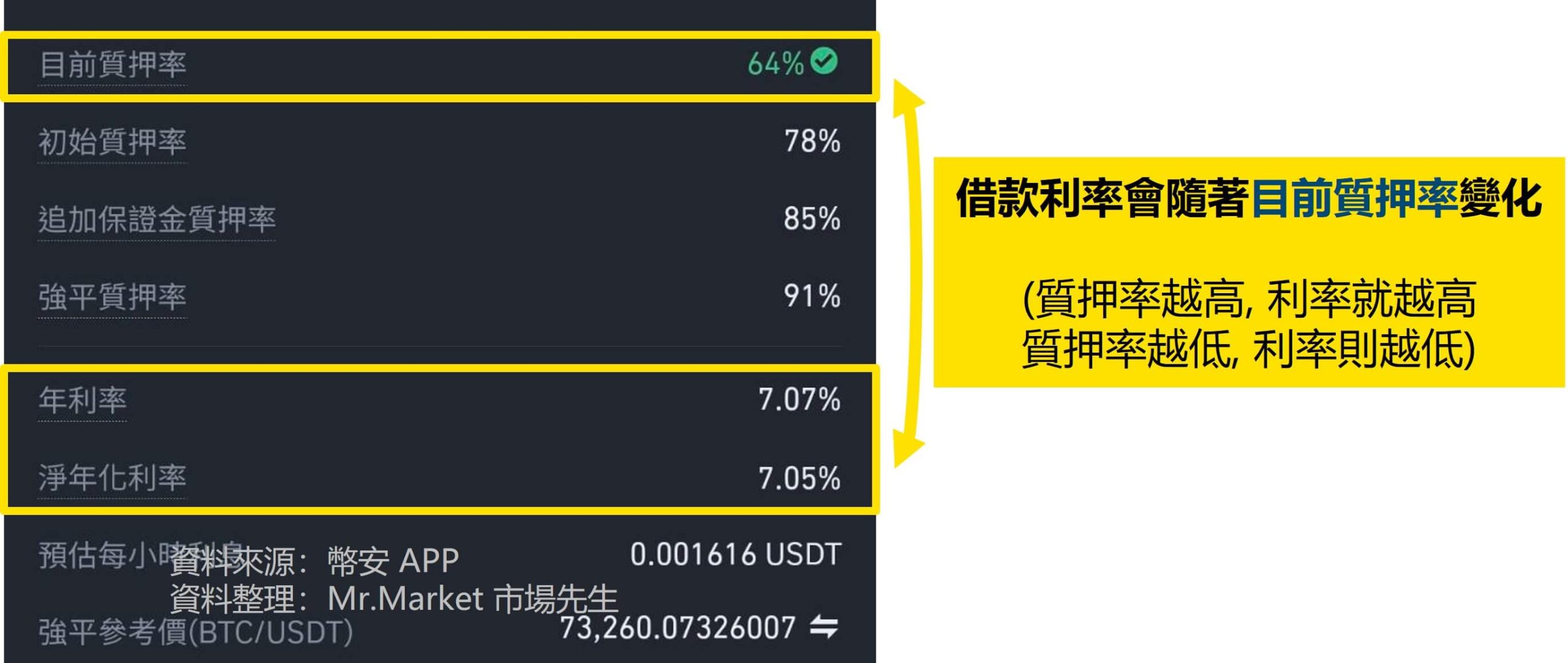

借款利率隨質押率LTV變化,且以每小時複利計息

在傳統金融中,借款人通常要先知道借款利率是多少,但在加密貨幣借貸中借款利率不是重點,因為借款利率會隨著質押率即時變動,所以控制好質押率,才是控制利息與風險的關鍵。

每個借貸平台提供的利率規則並不同,有些利率是固定的,有些是浮動的,利息以每小時累計,不像傳統金融是按日或月計算,具有借得越短、付息越少的優勢。

但要留意,利息是累計不會預先扣除,借款時間越長,利息會越滾越多,如果長期不還款,可能會讓質押率提升,補倉或強平風險增加。

以幣安借貸機制為例,借款利率會浮動,依據目前質押率變化而調整,

例如,

當目前質押率為64%時,借款利率為7.07%,如果目前質押率上升為78%(風險提高),借款利率也會跟著上調為7.69%。所以質押率高低,是呈現當下風險高低,以致於利率隨著變化。

另外,交易商一般還會提供「淨利率%」,因為抵押資產時會有質押收入,可以抵銷部分利息。

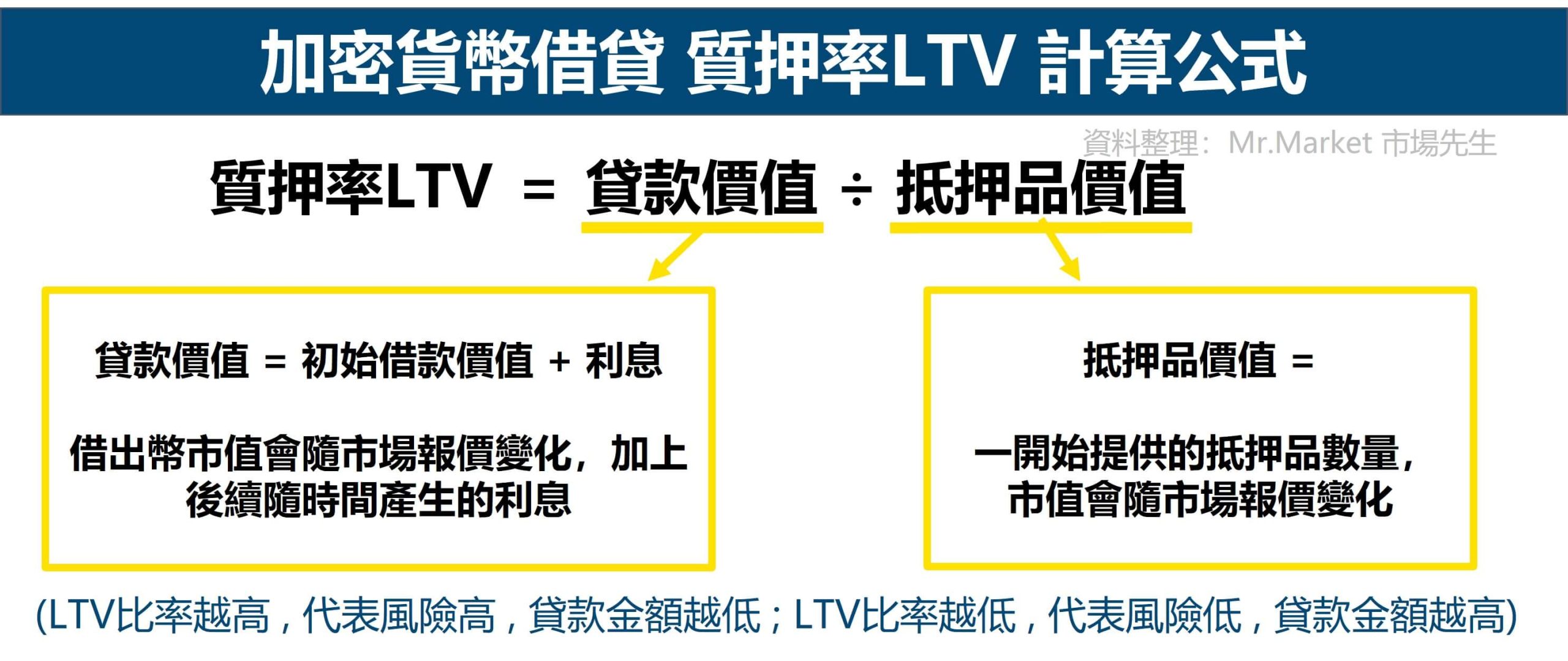

質押率LTV是什麼?如何計算?

質押率(英文:Loan to Value,簡稱LTV),也稱為貸款價值比,在加密貨幣借貸中最重要的風險指標,用來衡量借貸風險、與計算可以得到多少貸款。

LTV比率越高,代表風險高,貸款金額越低;相反的,LTV比率越低,代表風險低,貸款金額越高。

- 對於借出平台來說,需確保抵押品有足夠償還能力,因此會透過質押率LTV數字持續監控每筆借貸。

- 對於借貸者來說,也同樣需要注意質押率LTV數字,確保自己提供的超額抵押品不會因為價值不足而被強制平倉。

依據不同平台、不同幣種,要求的LTV比率都會不一樣,但計算公式會是一樣。

加密貨幣 質押率LTV 計算公式

質押率LTV = 貸款價值 ÷ 抵押品價值

• 貸款價值 = 初始借款價值 + 利息,

包括借出來的一定數量的加密貨幣,價值會隨市場報價變化,加上後續隨時間產生的利息。

• 抵押品價值 = 一開始提供的抵押品數量,市值會隨市場報價變化。

初始質押率LTV、追加保證金質押率LTV、強制平倉質押率LTV

在加密貨幣借貸時,每組抵押品-貸款倉位都有特定的質押率LTV,評估借款風險並設置補倉、強制平倉機制。

質押率LTV與保證金概念一樣,在借款時要留意3個LTV指標:

| 重要的質押率LTV指標 | 觀察重點 |

|---|---|

| 初始質押率LTV | 表示最多可借款金額。根據抵押品價值,能借到的加密貨幣價值,會有個上限的初始LTV。 |

| 追加保證金質押率LTV | 表示抵押品不足,或是累積利息太多,讓LTV比率提高,就要發出補倉通知,需要質押更多抵押品或是清償部份貸款。 |

| 強制平倉質押率LTV | 如果通知補倉未補,抵押品價值已達最低下限,系統就會開始進行強制平倉。 |

持續追蹤質押率LTV相關指標

質押率LTV會隨著幣價波動,即使你一開始借款時是設在安全範圍內,但只要出現以下任一狀況,都會讓質押率上升到超過初始質押率。

質押率上升,會觸發追加保證金質押率、觸發強平質押率,一旦達到追加保證金質押率及強平質押率,就需要增加抵押品,或者抵押品可能被強制清算。

造成質押率LTV上升的3種原因:

- 利息累積:借款利息會累加進總借款金額中,讓借貸金額上升,導致質押率上升

- 貸款借出加密貨幣價值上升,導致質押率上升

- 抵押品價值下跌,質押率上升

因此要不定時查看初始LTV、追加保證金LTV、強制平倉LTV等數值。

如何避免LTV過高被清算?

有以下幾個方式能避免被清算 :

- 使用固定利率,可降低利息變動風險

- 設定價格監控

- 抵押品選擇波動性低的資產(如穩定幣)

- 設置自動補倉機制

- 適時償還借款

加密貨幣借貸怎麼操作?BTC 抵押、借入USDT 實際範例

每個加密貨幣借貸平台使用規則、可抵押與借入幣種略有不同,但操作流程與風控邏輯大致相同。

為了確保市場流動性與資金安全性,多數平台只支援市值大、波動相對穩定的主流代幣作為抵押品,也有最小與最大借貸單位限制。

以幣安為例,質押借幣功能支援的常見代幣,包含BTC、ETH、USDT 、BNB、AAVE、ADA、DAI等。

每種代幣最小借貸單位為1 USD,且每種幣也有最大抵押限額,例如借入USDT單筆上限為1500萬USD。

幣安抵押借幣規則,你可以在官網查到更詳細資料。

Binance (幣安)是目前全球規模最大的加密貨幣交易所,全球有超過3億用戶使用,提供加密貨幣的各種交易服務。

幣安質押借幣步驟及查詢最大可借額度

幣安質押借幣步驟圖解

1.進入幣安手機APP首頁,點選左上方「幣安圖示」

2.下拉選單,找到「金融服務」

3.選擇「質押借幣」

4.開始借幣

5.選擇抵押品與借貸幣種、數量

如何查詢自已可借的最大借貸額度?

在幣安的借貸功能中,你可以將現貨帳戶和理財錢包中的代幣當成抵押品,在這額度內可自行調整抵押及借入的數量。

幣安質押借幣查詢方式:

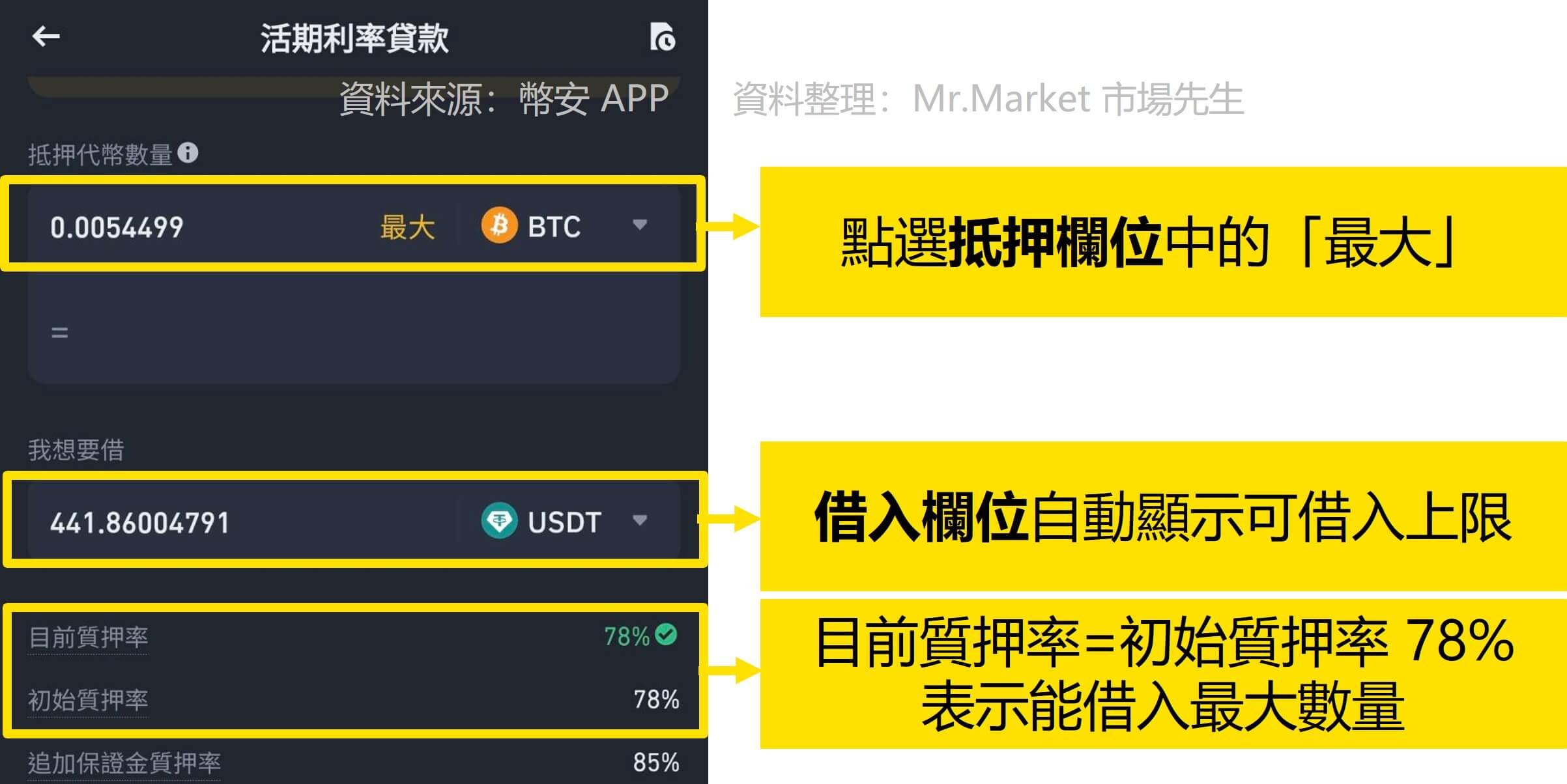

1.先點選抵押欄位中的「最大」,系統會帶入你可抵押的最大數量

2.借入欄位會自動顯示對應可借入上限

下圖為示範,假設將0.0055 BTC 作為抵押品,系統自動帶出USDT為441.86,

目前質押率等同於初始質押率78%,這是能借入的最大數量。

但並不代表你一定要借那麼多,這只是呈現可借的最大數量上限。

以下是以幣安交易所進行 BTC 抵押、借入USDT 為範例,並提醒需要留意的地方。

假設我們以下交易進行實際範例。

- 抵押品:0.003 BTC (假設目前市值 100,000 USDT/BTC)

- 借入幣:200 USDT

在計算質押率之前,首先要計算抵押品市值:

抵押品市值 = BTC抵押數量 × 目前BTC市值

→ 約300 USDT= 0.003 BTC × 100,000 BTC/USDT

目前質押率66.67%:代表借貸實際風險水平、比例越低越安全

目前質押率= 借入數量 ÷ 抵押品市值 × 100%

→ 約66.67%= 200 USDT ÷ 300 USDT × 100%

案例中, 抵押 0.003 BTC、借入 200 USDT,目前質押率顯示66.67%,距離補倉(85%)與強平(91%)還有很大空間,代表目前很安全。

初始質押率78%:代表初始時借貸上限

意思是提供價值100 USDT抵押品代幣,最多能借出約當78 USDT價值的另一代幣。

案例是提供 0.03BTC(價值300 USDT),最多可借234 USDT (或同等價值其他代幣),會達到上限。

USDT借入最高數量 = 抵押品市值 ×初始質押率78%

→ 約234 USDT= 300 USDT × 78%

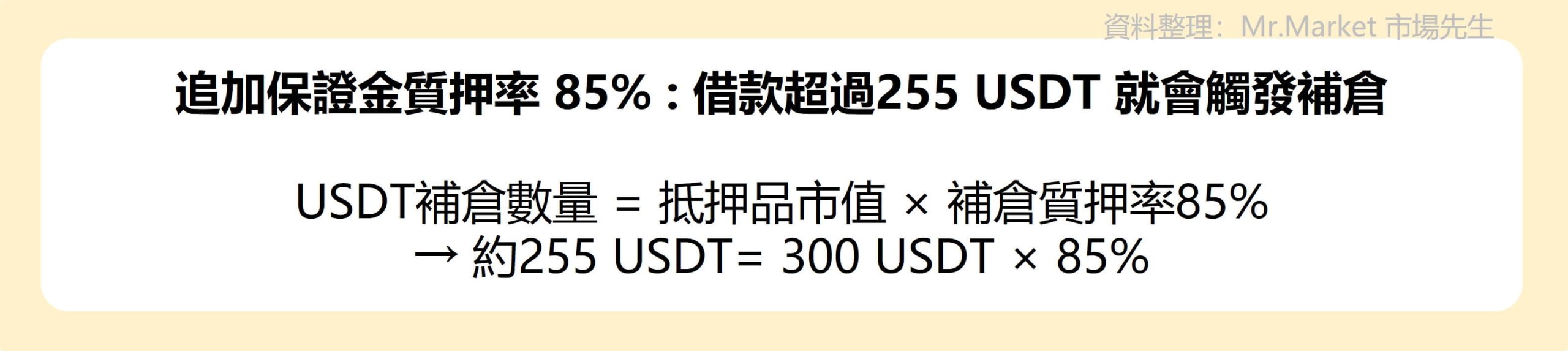

追加保證金質押率85%:達到時就須補倉或償還部份借款

假設貸款加密貨幣(200 USDT) 和抵押品價值沒變 (抵押品價值維持在300 USDT),但因為一直沒還款,利息持續累積,因此貸款價值 (借貸本金+利息總價值) 也持續上升,當質押率超過85%,就會觸發補倉。

以下計算質押率85%時,假設抵押品價值不變(實際可能會變),貸款價值變為多少。

USDT補倉貸款價值 = 抵押品市值 × 追加保證金質押率85%

→ 約255 USDT= 300 USDT × 85%

意思是如果貸款價值(借貸本金+累積利息)上升到255 USDT,質押率就會超過85%,觸發補倉提醒。

強平質押率91%:超過強平質押率就會強制平倉、抵押品被強制賣出清算

抵押品價值低於多少會被清算?

抵押品最低市值(強平市值) = 借入數量 ÷ 強平質押率91%

→ 約219.78 USDT= 200 USDT ÷ 91%

219.78 USDT就是你抵押品的最低安全線,只要抵押品市值低於這條線,就會被強制平倉。

換算BTC市價會是多少?

BTC市價=抵押品強平市價 ÷ 抵押品數量

→ 約73260 USDT = 219.78 USDT ÷ 0.003 BTC

意思是BTC幣價如果跌到73260 USDT (此時0.003 BTC 價值 219.78 USDT),你就會因為抵押品不足被強制平倉。

初始LTV、追加保證金LTV、強制平倉LTV:平台預設的風險控制門檻

初始質押率78%、追加保證金質押率85%、強平質押率91%,是幣安平台預設的風險固定比例,不會因為幣種不同而變動。

加密貨幣借貸類型

目前常見的加密貨幣借款類型有以下4種:

1. 抵押貸款(Collateralized Loans):目前在加密貨幣借貸,最主流的借貸方式

將你手中持有的虛擬貨幣作為超額抵押,

跟拿房子、車子貸款一樣,當無法償還貸款時,就要被扣押抵押品來償還本金,是目前多數人使用的貸款類型。

2. 無抵押貸款(UnCollateralized Loans):在虛擬貨幣領域目前很少見,主流平台幾乎沒有

無抵押貸款,就是不需要任何的抵押品,就能獲得貸款。但是貸款利率相對高、放貸金額比較小。

目前主流平台幾乎不提供這類無抵押貸款,因為風險太高。可能僅存在少數中心化且能做到高度身分KYC、跨入加密貨幣領域的傳統金融機構,才可能提供無抵押貸款。

無抵押貸款流程類似傳統金融,借款人填寫申請書、身份認證、信用審核,另外借貸平台會審核過往的貸款紀錄、有無按時還款與其他考量因素。

3. 信用額度貸款(Crypto Line of Credit):無期限、可隨時動用的借款額度

信用額度貸款與傳統金融的循環貸款類似,借款人提供加密貨幣抵押品,借貸平台開放一個信用額度,有動用借款才需要支付利息。

舉例來說,將BTC作為抵押品,開立借款信用額度,在這額度內你可以隨時借還款,不動用時不會產生利息,額度也會持續保留。

但如果是抵押貸款(Collateralized Loans)則屬於一次性放貸,借款當下就開始計息,還完款代表合約結束,下次要借款時就要重新開立借貸契約。

4. 閃電貸(Flash Loans):在DeFi 平台常見的貸款,但操作難度比較高

閃電貸屬於無抵押貸款,在DeFI 平台常見的一種貸款類型,因為借款、還款要在同一個區塊內完成,操作速度要相當快,因此稱為閃電貸。

當需要進行套利交易、清算、債務重組時就很適合使用閃電貸。

比方說乙太坊出塊速度約12秒,借還款要在12秒以內完成,如果還款沒有完成,前面借款就會當作沒有發生,資金會回到原來地方,對於借貸平台來說也就不怕借錢不還款。

過程中需要支付1次Gas費及閃電貸費,借貸成本相對低廉。

不過,需要會修改智能合約程式碼來執行套利或債務重組,操作門檻高,也容易受到駭客攻擊,比較不適合一般人來使用。

加密貨幣借貸風險

• 超額抵押:虛擬貨幣抵押品價值,通常需要超過貸款價值一定程度

加密貨幣借貸機制,跟一般信用貸款借錢並不一樣,

因為加密貨幣借貸並無法靠信用憑空借貸,需要提供抵押品,且抵押品價值需要高於借貸價值一定程度 (稱為超額抵押)。它比較類似當鋪借款、股票質押,更像是「暫時交換資產種類」的概念。

例如假設你想借價值 100 USDT的 BTC,一般要求其他抵押品換算USDT的價值可能需要超過140 USDT到160 USDT,抵押品的價值,會超出借貸價值許多。

需要超額抵押的原因,是因為虛擬貨幣價格波動太大,提供足夠多的抵押品,才能減少造成出借人的損失與風險。

• 加密貨幣借貸,不一定有還款期限,而利息會以複利增加

加密貨幣借貸服務,許多並沒有規定還款期限(也有一些有期限)。

只要你有足夠的抵押品就能一直持續借幣,也能隨償還借款,但是利息會隨著借幣時間而增加,利息會算在負債的金額中,對抵押品的價值要求也會增加。

• 加密貨幣借款一直不還款,最後可能損失超過借款價值

在加密貨幣借貸中,只要抵押品價值夠、質押率LTV維持在安全範圍內,確實可以長期間不還款,但這樣的方式會存在兩個風險 :

1.借款利息會不斷累積,而且是複利計算,借越久,負債越多,長期下來會高於原本借款的利息。

2.如果幣價下跌,LTV升高,最終會被強制平倉,一旦被清算,損失的抵押品金額可能高於借貸的價值,並不划算。

• 追加抵押品與清算風險

當利息增加到一定程度,或借幣期間抵押品價值大幅下跌,原先的抵押品價值不足支撐現有借款,

此時,就必需再增加抵押品或是償還部份貸款,如果沒有及時補足,超過強平質押率門檻,平台就會自動清算抵押品。

• 借貸利率費用不透明,也沒有一定的審核標準

在幣圈裡沒有統一的放貸規則,是依據各家交易所或放貸平台的規定,因此在借款前一定要仔細查看借款及費用結構。

例如有些借貸方式,在借貸當下利率就固定,也有另一些是借貸期間利率隨時浮動。

• 存款保護與監管問題

加密貨幣借貸平台不一定有受到合法監管、也沒有提供存款保護,萬一借貸平台破產,抵押品可能會損失。

• 駭客攻擊

如果DeFi 智能合約被駭客攻擊,可能導致資產被盜。

• 借貸平台關閉

當加密貨幣借貸平台有問題,例如面臨財務狀況不穩或是營運問題、被駭客攻擊等問題,而導致破產或平台關閉,有可能就不需要償還借款。

問題是通常借貸要求超額抵押,當借貸平台出問題後,會損失當初質押的抵押品,價值通常高於借出的資產。

加密貨幣借貸優點

• 不用賣出既有的虛擬貨幣

因為抵押品在還款後可以贖回,因此可以作為交換,暫時換到自己需要的另一種加密貨幣,而不需要賣出既有虛擬貨幣後去買另一個虛擬貨幣。

• 可以借入並不想長期持有的代幣

借幣和還幣,考慮的都是該代幣數量,而不用承擔該代幣價格波動風險。

例如你臨時需要0.1 BTC參加某個鏈上活動,但實際上你當下並不想買進 BTC、期間也不想承受BTC對USDT上漲下跌風險。

於是你用手上USDT作為抵押品,借貸換取 0.1BTC,等到使用結束後,歸還0.1 BTC及利息,如此就不需要承擔期間BTC上漲下跌風險。

• 立即完成借貸,並不需要漫長審核

透過加密貨幣借貸平台的好處之一是,並不需要經過麻煩冗長的徵信審核對保,只要提供的抵押品足夠擔保,就可立即撥款。

• 抵押期間抵押品也可能獲得利率

有些交易所的借貸功能,抵押品在抵押期間內也能獲得質押Staking獎勵,一般直接會當成貸款利率的減項。

• 流動性高、隨時借隨時還

借幣靈活度、虛擬貨幣貸款方式很多,可以使用抵押借款、以幣換幣來套利、也有隨借隨還方案,在需要時能動用資金等。借幣期間最短以分鐘計算,最長則是無限制。

• 貸款門檻低、速度快

在幣圈貸款不需要經過個人信用徵信、審查、對保等層層關卡,只要質押少許幣種或可能完全不需要抵押,就能快速獲得想要的幣種。

• 穩私性高

在進行借款時,可以選擇DeFi借貸平台,只需要虛擬貨幣抵押品,不需要提供個人基本與財務資訊,因此相對於傳統金融借款有助於保護個人隱私。

• 不影響傳統金融信用評分

虛擬貨幣貸款狀況與傳統金融分開,不會影響到現實中的信用分數。前提只需要你能提供足夠的抵押品。

CeFi vs. DeFi 加密貨幣借貸平台

加密貨幣貸款時有兩種平台可選擇:CeFi 中心化借貸平台和 DeFi 去中心化借貸平台。

兩者本質相同,都以加密貨幣抵押,借出另一種加密貨幣,但操作及運作方式、利率機制、計息方式與手續費等都有明顯差異。

以下是CeFi 和 DeFi 借貸平台比較表:

| CeFi vs. DeFi 比較 | CeFi 借貸平台 | DeFi 借貸平台 |

|---|---|---|

| 操作難易度 | 簡單 類似銀行借貸服務 | 困難 需懂智能合約 |

| 運作方式 | 中心化機構管理 | 智能合約自動執行 |

| 借貸利率 | 通常是固定 中心化機構決定 | 即時浮動 供需市場決定 |

| 計息方式 | 每分鐘複利計息 | 每區塊複利計息 |

| 手續費 | 不需要 | Gas費 |

| 交易對象 | 用戶與平台交易 | 用戶與用戶交易 (透過資金池) |

| 資產保管 | 平台託管 | 用戶自行保管 |

| KYC驗證 | 要 | 不需要 |

| 透明度註1 | 低 | 高 |

資料整理:Mr.Market市場先生

更完整介紹可閱讀:CeFi / DeFi 加密貨幣借貸平台怎麼選?

加密貨幣借貸 總結

1.加密貨幣借貸是一種以資產換資產的機制,借款人提供超額抵押品,借入所需的虛擬貨幣,還款時連同利息償還。

2.加密貨幣借貸常用於短期套利、放空或參與鏈上活動,具有彈性、無需變現原有資產及不需要徵信等優點。

3.加密貨幣借貸可能會遇到抵押品價值下跌,需要補抵押品或賣出部份持幣,以維持質押率LTV,如果沒有補足就會被強制平倉。

4. LTV是衡量借貸風險,代表你可以得到多少貸款,以及計算補倉、強制平倉的比例。LTV越高風險越大高,貸款金額越少;LTV越低則相反的。依據不同平台、不同幣種,要求的LTV比率都會不一樣。

5.加密貨幣借貸時有兩個平台可選擇,CeFi中心化和DeFi去中心化借貸平台,在CeFi上稱為質押借幣、在DeFi上稱為鏈上借貸,都是指同一件事,只是說法不同而已。

這篇文章為個人經驗分享與資料整理,無任何投資推薦買賣之意,投資必定有風險,虛擬貨幣屬於極高風險的投資標的,投資前務必自行研究判斷。

最後,

如果是想了解虛擬貨幣如何透過質押Staking獲取獎勵,你可以閱讀:幣安持倉返利圖解教學

分享更多加密貨幣投資的文章:

FB社團-加密貨幣學習討論區

區塊鏈、虛擬貨幣是很新的領域,也有很高的風險,我也還在持續研究了解中。

我會把自己一些研究心得或體驗紀錄在FB社團中,

也歡迎對這領域比較有興趣想多了解的人一起交流。

FB社團連結:加密資產研究筆記

(加入須審核)

一般留言