縮表是什麼?縮表日期?縮表對金融市場有什麼影響

2022年5月4日,美國聯準會(Fed)發表聲明,將從2022年6月開始啟動縮表,前三個月每月縮表最多475億美元,之後每個月縮表上限950億美元,未來三年預計共要縮表約3兆美元,佔目前聯準會總資產約三分之一。

這個消息一出,讓投資人信心大受打擊,股市也因而受到衝擊,到底聯準會的縮表是什麼意思,為什麼資本市場會如此的關注呢?

這篇文章市場先生就要告訴你,縮表的原理以及影響有哪些。

本文市場先生會告訴你:

美聯儲FED2022縮表日期快訊

2022年5月宣布,委員會決定從 6 月 1 日開始縮減持有的公債、機構債和機構抵押擔保證券。

未來3年預計共要縮表約3兆美元,佔目前聯準會總資產約三分之一。

- 針對公債:縮表幅度設定在每月300億美元,實行3個月後(9月)提高到每月600億美元。

- 針對MBS:縮表幅度設定在每月175億美元,實行3個月後(9月)提高到每月350億美元。

縮表是什麼意思?

縮表 (英文: shrink balance sheet )意思是縮減聯準會的資產負債表。

在了解縮表前,可以先了解美聯儲(也稱聯準會 Fed)的資產負債表,

美聯儲資產負債表中,負債包括商業銀行的超額準備金,以及流通在外的貨幣,而資產則是公債、黃金及各種債券。其中負債的多寡影響到在外流通供應的貨幣總量多寡,縮表則是會讓資產和負債都一併減少,因此在外流通的貨幣量會減少。

之前市場先生有寫專文介紹,可閱讀:一文看懂美聯儲(Fed)資產負債表的組成

美聯儲「縮表」代表縮小Fed的資產負債表,白話來說就是把它印出去的鈔票慢慢收回來,這是央行緊縮貨幣政策的做法,目的是調節過熱的經濟或是抑制通貨膨脹。

一般常聽到的 量化緊縮(QT, 全名Quantitative Tightening),就是縮表的做法,與量化寬鬆QE是完全相反的操作。

縮表如何進行?

聯準會常見的縮表執行方式:停止把到期債券的本金所得再投入購買新債。

舉例來說:

如果這個月債券到期金額價值100億美元,代表這個月結束時,會有100億美元市場上的資金需要償還本金,從市場流回到聯準會。

一般情況下,聯準會原本會在債券到期時增加買100億美元新債,讓這筆資金重新流向市場。

當聯準會希望減少資產負債表,只要停止把這100億美元再投入買新債,那麼市場每個月就是減少了100億美元的資金,

如此持續執行,就可以逐漸減少它的資產負債表。

除此之外,聯準會也能透過向銀行及社會大眾賣出手上持有的債券以收回資金。

「縮表」的相反詞是「擴表」,指聯準會大規模向銀行及社會大眾購買美國國債等資產並向社會注入資金流動性,這是央行擴張貨幣政策的做法。

自1990年代以來美聯儲幾乎都是處於長期擴表的狀態。

我們常聽到的量化寬鬆(QE)就是一種擴表的做法。

縮表跟升息之間有什麼關係?

在縮表的過程中,往往會伴隨著升息,這些都同屬於緊縮的貨幣政策,

如果要了解詳細的升息機制,可閱讀:升息教學懶人包

但縮表和升息是兩件不同的事,也並非絕對會一併發生,實際啟動哪一種方法是根據當下的經濟環境決定,不過通常在採取貨幣緊縮政策時期都是雙管齊下搭配使用。

當央行升息的時候,民眾存款及貸款的利率都會跟著提高,因此民眾及企業會更願意傾向把錢存在銀行,減少投資跟消費、要求更高的投資報酬,市場上的熱錢因而變少。

如此一來,可以跟縮表一樣達到調節經濟過熱或是抑制通膨的效果。

升息政策比較激進,縮表比較和緩

雖然兩者都屬於緊縮政策,但升息的影響通常會比縮表來的大,也屬於更加激進的政策。

反之,縮表雖然也是緊縮政策,但會比升息更和緩一點。

縮表 vs 減少購債

另一個與縮表很相似的操作,叫做減少購債(或縮減購債)。

- 縮表:停止購買新債,甚至出售債券資產,讓央行資產負債表規模減少。

- 減少購債:繼續購買新的債券,但減少購買的量,央行資產負債表仍會繼續擴大,只是擴大速度減緩。

減少購債聽起來跟縮表很像,都是減少買新債的量,

但是減少購債是指在量化寬鬆的擴表階段,執行購債時買的少一點,例如原本每個月買100億減到買50億的新債,但實際上聯準會資產負債表仍在隨時間擴大,指是擴大速度減緩。

而縮表則是停止買新的債券,讓聯準會資產負債表隨時間減少。

減少購債與縮表相比,減少購債又屬於比縮表更加溫和的緊縮手段,在減少購債之下,市場仍屬於擴表寬鬆的狀態。

縮表對股市、債市、金融股有哪些影響?

縮表會使得金融上流動的貨幣減少,勢必會對金融市場產生影響。

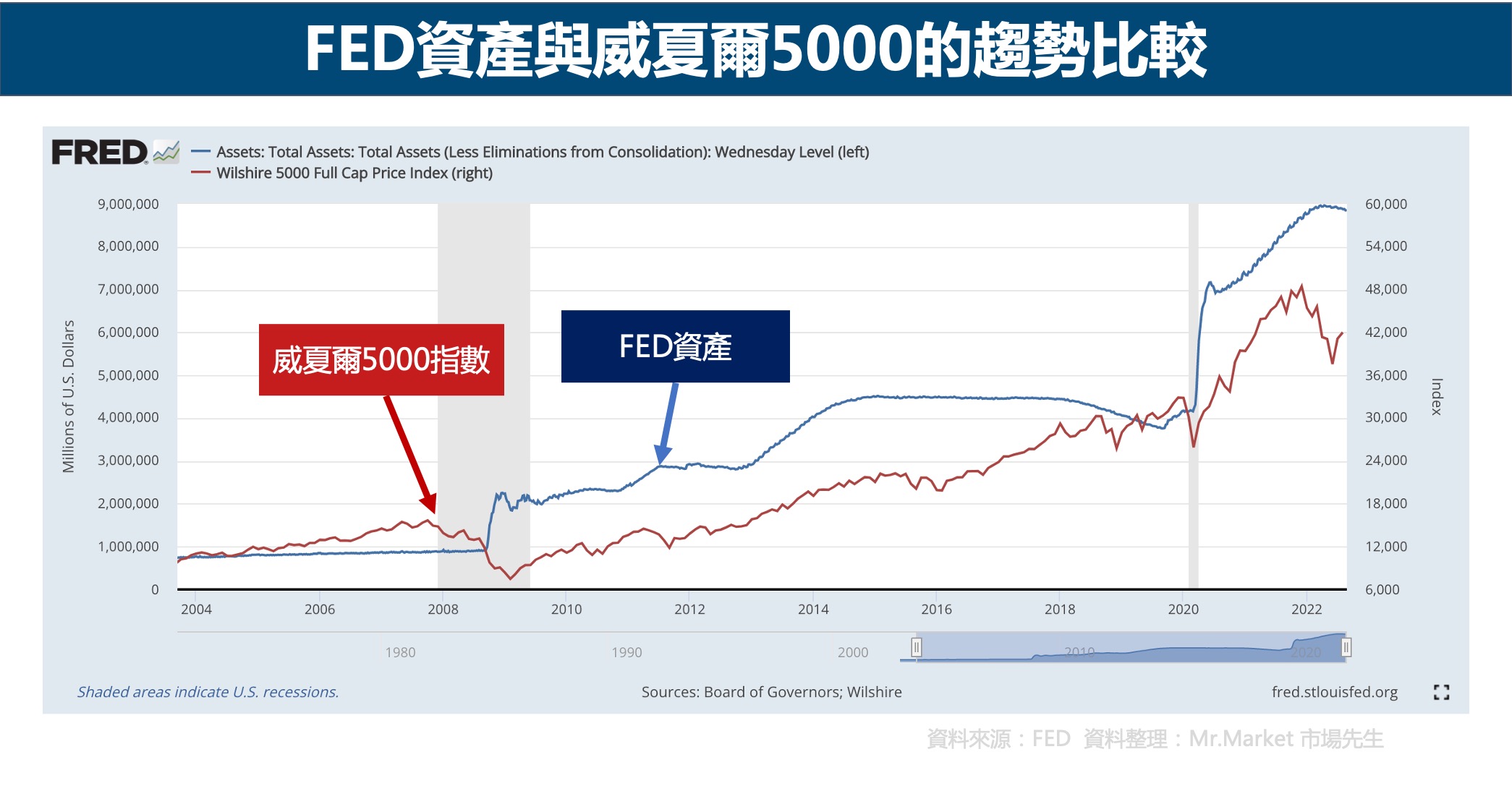

下圖是Fed資產與威夏爾5000指數的走勢比較圖,就可看出美聯儲資產和股市的關係,在走勢上確實可能存在一些關聯性,

不過這不代表美聯儲資產「必然」能夠影響股市,因為市場都不是單一因素造成的

但若能夠觀察與理解美聯儲資產可能會如何影響金融市場,也能夠讓我們在投資時多點資訊來判斷走勢。

市場先生提示:資產負債表和股市走勢,時間不會完全剛好對起來。

因為聯準會各種貨幣政策發生改變時,通常會在一段時間之前就先釋放訊息,而此時股市就可能提早開始反應。實際擴表和縮表往往都是一段時間內持續執行的政策,不會和股市的反應時機完全一致。

1. 縮表對股市的影響:負面影響

縮表對股市來說一般都是負面的影響

在緊縮政策下流通的貨幣減少,可以更白話想成是「資金取得變困難、成本提高」,

對企業而言,縮表雖然沒有直接影響,

但是當聯準會釋放出縮表訊息,往往就暗示市場未來會是緊縮政策的方向,這會導致金融機構的存款準備金減少,在放款上更加保守謹慎,間接影響企業借貸取得資金的難易度變困難,及債務的成本提高。

因此企業會開始更加保守的控制支出與投資,而當各家企業都減少支出與投資,實際上經濟活動就會放緩。

當人們對未來有經濟活動放緩的預期,往往對股價估值就會更加保守。

2. 對債市的影響:債券價格下跌,殖利率上升

縮表意味著聯準會到期的債券金額將不再投入市場,如果每月到期的金額是100億美金,那麼市場上就會少了100億美元的資金。

債券市場因為少了聯準會這個大買家,導致需求減少、債券價格下跌、殖利率上升。

而如果聯準會除了停止購債以外,進一步拋售債券,可能還會造成債券價格下跌。

除了公債市場以外,公司債市場也是會因為預期及資金成本上升,導致債券下跌、殖利率上升。

從下表FED與美債殖利率的比較圖,你可以發現有縮表預期會使得基準利率上升,因此債券價格下跌導致債券殖利率上升。

要特別提到的就是,2018中美貿易戰時升息疑慮等因素 ,投資人普遍對股市產生恐慌,許資金轉移到債市所以資金轉移債市使得殖利率上升。

3. 對金融股的影響:正負兩面皆有

縮表對金融股有多種不同層面的影響,

在緊縮政策之下,以最重要的銀行產業來說,

負面影響包括銀行的經營成本通常會上升、銀行的資產價值下降、放款額度減少、企業借貸的需求減少、違約率上升及不良資產增加,另外市場預期未來經濟活動放緩,也會讓金融股估值下降。

正面的影響主要是銀行存放款利差會擴大,而和緩的緊縮,也有助於避免金融業過度擴大槓桿。

實際上整體而言,短期負面影響通常還是大於正面影響,長期影響則取決於緊縮政策是否能讓經濟降溫過程是和緩還是過於激烈。

一旦過度激烈的緊縮,不良資產快速增加,也有可能導致一連串負面的連鎖反應。但除非是為了強硬抗衡通膨,否則聯準會一般不會希望貨幣政策導致如此結果。

市場先生提示:升息和縮表同樣屬於緊縮政策,都有類似的影響,但升息的效果更加強烈。

可閱讀:升息是什麼?會有哪些影響?

歷史上的縮表

要查詢美聯儲歷年來的資產變化圖表,可以在Economic Research這個網站上看,每週三都會更新最新數據。

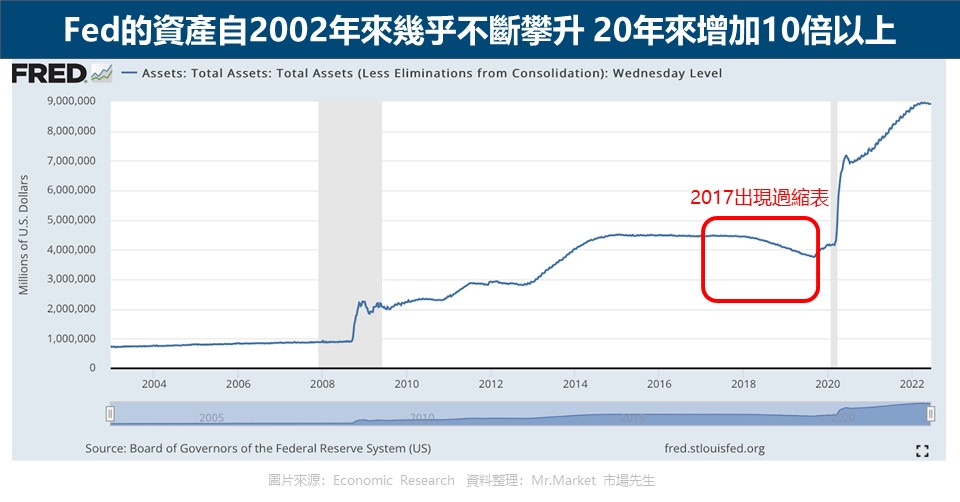

從下圖可以看出,從2002年以來,Fed的資產一直都是不斷的往上升,近年來只有1999年及2017年有出現過縮表。

(因資料限制,1999年的縮表沒有在下圖顯示)

目前歷史上出現過的縮表,大致上有三個時段,以下一一解釋:

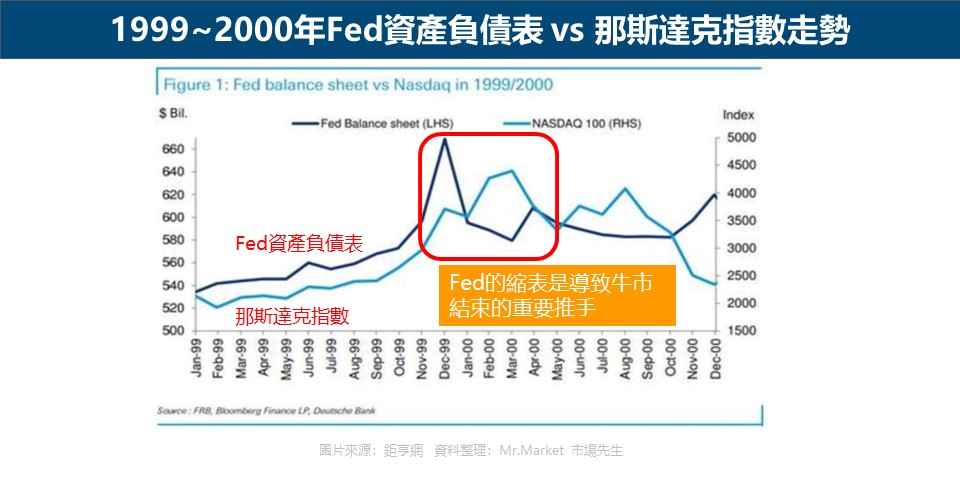

1. 1999~2000年縮表:規模又大又急,是導致牛市結束的重要推手

在1999年時,由於千禧年的即將到來,人們對於千禧蟲(Y2K)有各種擔憂,為了因應可能帶來的風險,

聯準會開始擴表,資產從1999年初的約5,400萬美元,到年底已擴大至約6,700億美元,增幅約24%。

當年,股市也呈現一個瘋狂的狀態,許多互聯網科技股一路向上,納斯達克指數從2,000多點翻倍漲至4,000多點,如下圖。

聯準會隨後意識到千禧蟲的影響沒有想像中大,因此急忙收回流動性,在1999年底,一個月內快速縮表了近1,000億美元,縮表幅度約15%。

網路泡沫從2000年3月開始發生,股市暴跌。

雖然導致網路泡沫的原因有許多,但是德意志銀行的分析師Jim Reid認為,大量的流動性撤出無疑是導致牛市結束的重要推手之一。

2. 2017~2019年縮表:縮表幅度不大,對美股沒有造成太大影響

美國在經歷2014~2015的新興市場危機後,景氣開始恢復,因此聯準會也決定從2015年12月開始一個新的升息循環。

一直到2017年10月,聯準會開始進行縮表。

當時聯準會的總資產約4.5兆美元,2017~2019之間以總金額500億美元的規模縮表,總縮表幅度約11%,平均每個月約縮表1%

因為縮表幅度不大且符合市場預期,因此對於整體股市並沒有造成太大的影響。

3. 2022年縮表:時程較長且規模較大,股市呈現悲觀氣氛,造成熊市到來

聯準會的總資產規模在2020新冠肺炎疫情前約為4兆美元,但是疫情後採用無限QE,瘋狂印鈔,資產規模至2021年底就攀升到了8.9兆美元,增加了近5兆美元,也加速了通膨增長的速度。

為了讓通膨回到長期2%的目標,聯準會從2022年1月11日就表示接下來的會議要開始討論縮表,3月宣布停止購債,並在5月4日正式發出聲明,於6月1日開始進行縮表,減持公債和MBS。

- 針對公債:縮表幅度設定在每月300億美元,3個月後提高到每月600億美元。

- 針對MBS:縮表幅度設定在每月175億美元,3個月後提高到每月350億美元。

如果以目前聯準會總資產約8.9兆美元來說,每個月950億美元這樣的縮表幅度約為1.06%,與2017~2019年的每月縮表幅度大致相同。

但未來3年預計共要縮表約3兆美元,佔目前聯準會總資產約三分之一,縮表幅度之大前所未有。

這次的縮表雖然不像2000年科技泡沫那般劇烈,但幅度較大,股市普遍呈現悲觀的氣氛。

從2022年初以來,統計至6月22日止,S&P 500指數已下跌21.6%,結束了疫情後行情的大牛市,進入熊市。

(市場先生提醒:2022年以來也有升息,因此對股市和債市表現,並不單純只是縮表的影響,還包括升息的影響)

快速重點整理:縮表有什麼影響?

- 美聯儲「縮表」代表縮小它的資產負債表,白話來說就是把它印出去的鈔票慢慢收回來,這是央行緊縮貨幣政策的做法,目的是調節過熱的經濟或是抑制通貨膨脹。

- 在縮表的過程中,往往會伴隨著升息,但並非絕對。兩者都可以使市場熱錢變少,達到貨幣緊縮的效果。

- 縮表一般會造成股票和債券的價格短期內下跌,對金融股正負兩面影響都有,但短期負面居多。

- 美聯儲總資產自2002年以來可以說是幾乎不斷往上升,20年來資產增加了10倍多,而資產增加的趨勢也和美股走勢呈現高度的正相關。

- 從過去幾次美聯儲縮表的經驗來看,如果縮表進行的又急規模又大,對股市會造成相當大的衝擊,甚至可以終結之前的牛市進入熊市,但若縮表較溫和且符合預期,也可能不會對股市造成太大的影響。2022年此次縮表時程長且規模大,對股市及整體經濟造成的影響值得我們持續觀察。

市場先生心得:央行緊縮貨幣政策是否成功,取決於緊縮過程對經濟的傷害能否盡量降低

任何方向的貨幣政策都存在兩面性,寬鬆政策有助於經濟成長,但卻可能造成通貨膨脹,緊縮政策有助於抑制通貨膨脹,但卻可能傷害到經濟。

所以緊縮與擴張的貨幣政策,未來必然會不斷交替循環出現。

這就像走在一個鋼索上,無法永遠保持在中間,只能透過不斷左右搖擺維持平衡,當過於偏向一邊時,必然會需要偏向另一邊的力量。而過於極端的偏向一邊時,傷害及需要的反作用力就越強。

如何預測未來?

你可以先想想看聯準會的工作目標,包括控制通膨範圍、保持低失業率、維持匯率穩定、維持金融穩定等等。想想看現在的狀況,是否符合聯準會的工作目標,會對你判斷聯準會下一步更有幫助。

關於聯準會工作目標及更了解貨幣政策,以前有分享過一篇觀念解釋,

可以閱讀:央行貨幣政策是什麼?對投資人有什麼影響?

更多延伸閱讀:

1. Fed如何影響市場利率?一次搞懂聯準會貨幣政策的利率運作

2. FedWatch是什麼?預測聯準會升息的機率準嗎?要怎麼看升息降息機率與次數?

4. FED是什麼?FED升降息的影響?最完整的FED懶人包

專欄作者:牟均俞 主編:市場先生本文僅作教學使用,不代表任何投資建議,投資人需了解任何投資皆有其風險。

加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,解決投資的煩惱!

市場先生開了一堂的「用美股ETF創造穩定現金流」教學課程,

這堂課程會從基礎入門、資料查詢到實際操作,

教你學會建立一個穩定的全球ETF投資組合,目前累積已經有將近2000位同學上課。

線上課程》美股ETF創造穩定現金流線上課程連結

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

一般留言