FedWatch是什麼?預測聯準會升息的機率準嗎?要怎麼看升息降息機率與次數?

美國聯準會(Fed)發布的基準利率,一直都是市場投資人高度關注的指標,利率的高低能影響整個股市與債市的走勢。

FedWatch,是芝加哥商品交易所(CME)用來預測Fed未來升息降息機率和幅度的工具,因此對於關注利率的投資人來說相當重要。

本篇文章市場先生介紹什麼是FedWatch,以及它的預測是否準確、如何查詢等資訊。

本文市場先生會告訴你:

FedWatch是什麼?升降息機率是如何計算出來的?

FedWatch用途:用來分析聯邦公開市場委員會(FOMC)在未來的會議中,調整利率的可能性。

FedWatch是芝加哥商品交易所(英文:Chicago Mercantile Exchange, 簡稱CME Group,中文簡稱芝商所)的一個工具網站,主要用來分析聯邦公開市場委員會(FOMC)未來會議調整利率的可能性。

FOMC的主席由聯準會主席擔任,每年進行8次例行會議,會議重點在於討論利率跟經濟預測,通常會議結束當天就會公布目標利率是否調整。

如果目標利率有所調整,就代表Fed未來會透過市場公開操作,購買或賣出公債,讓利率往它的目標靠攏,

進而影響整個市場貨幣供給及無風險利率的機會成本,對所有商品的定價都會造成很大影響,因此每次利率調整都是全球重要的大事。

有些人會觀看會議直播,全程收聽FOMC會議來判斷未來利率走向,

但其實不用這麼麻煩,觀察FedWatch就是一個更簡單的方式,幫助人們理解該次會議後,市場對會議結果及未來利率的看法,

當會議結果明確表現升息幅度及升息時間點,就可以從FedWatch上的資料觀察到這一點。

如果你還不清楚升息的機制,請閱讀:最完整的升息教學懶人包

我們可以從FedWatch上了解到未來幾個月,Fed升降息的機率、升降息的幅度、一整年的升息次數及降息次數等等資訊,進而幫助我們對過去的判斷做驗證,以及對未來投資做出一些思考。

FedWatch計算機率的原理

根據市場對於FOMC會議的結果,人們對利率的看法與結論會反應在利率期貨價格上,FedWatch最終再從期貨價格去推測出升降息機率。

聯邦基金利率期貨是以「美國30天期500萬美元的聯邦基金」為標的物的「利率期貨合約」,在芝加哥期貨交易所掛牌交易。

它所反映的是交易市場對於美國聯邦基金利率的預期,合約的價格 = 100-市場對聯邦基金利率的預期。

舉例來說,如果期貨合約報價為99.8,代表市場對聯邦基金利率的預期為100 – 99.8=0.2%,

如果當時美國的基準利率是0~0.25%,代表市場預期利率不會變動,如果當時美國的基準利率是0.25~0.5%,那就代表市場預期即將會降息。

由於是以不同到期日的利率期貨去做利率推估,因此當下可以對未來一段時間的利率做出預測,

可以預測下一次會議的利率,也可以預測到下下次、年底、明年會議時的利率變動,範圍是可以對未來一年左右的利率做出機率預測。

還不清楚什麼是利率期貨,可閱讀:利率期貨是什麼?

利率單位怎麼看:1 bp(basis point) = 0.01%,宣布目標利率時,一次跳動單位為 25bp,

例如利率225-250bp,意思就是目標利率是 2.25%~2.50%。

FedWatch升降息是如何計算出來的?

底下市場先生會列出FedWatch升降息的公式,但其實我們不用去記如何算出升降息的公式,

只要了解FedWatch預測聯準會升降息的機率邏輯,是用利率期貨合約去計算,也就是用交易市場對於利率的預期去計算升降息機率,這樣就足夠了。

聯邦基金利率期貨的結算方式,是以一個月當中 日均聯邦基金有效利率(Fed Fund Effective Rate, 簡稱FFER)為主。

FedWatch在計算時有以下假設:

- 利率變動的最小單位是25bp,意即0.25%,也就是所謂的一碼

- 若Fed升息一碼,FFER也會增加一碼

升降息的機率計算公式:FFER(月底) – FFER(月初)] ÷ 25bp

若結果為正數代表升息機率,若結果為負數代表降息機率。

假設我們想知道5月升降息的機率:

- 5月底FFER=0.845

- 5月初FFER=0.635

- 升息機率=(0.845-0.635) ÷ 0.25=84%

由於期貨的價格是每天浮動的,這也代表著市場對於未來利率的看法每天在變動,

因此FedWatch上的預測,實際上也不是一成不變,而是隨著時間,根據最新的各種資訊而調整機率預測。

市場先生提醒大家,我們了解FedWatch預測升降息的機率並不是要根據這個預測去做相關交易,

因為預測本身已經是根據交易價格來的,了解這個機率只是協助我們了解未來利率走勢跟經濟可能的發展。

Fed公告升降息時間點是什麼時候?

要觀察FedWatch的升降息預測資料,首先我們得知道關鍵的時間點,也就是FOMC的會議時間。

這些時間點由於FOMC會議會宣布利率的變動,或者至少給出看法和展望,因此對利率及未來預測影響最大。

聯邦公開市場委員會(FOMC)每年都會在華盛頓特區召開8次例行性會議,通常在會議結束後,就會對於基準利率是否調整做公告。

其開會時程在聯準會的官網上都可以查詢的到,以2022年為例,開會的時間訂定如下。

聯邦公開市場委員會(FOMC)開會時程 |

|

| 月份 | 日期 |

| 一月 | 25~26 |

| 三月 | 15~16* |

| 五月 | 3~4 |

| 六月 | 14~15* |

| 七月 | 26~27 |

| 九月 | 20~21* |

| 十一月 | 1~2 |

| 十二月 | 13~14* |

| *代表該會議將會進行對經濟預測的總結 資料時間:2022年度 資料來源:美國聯準會官網 整理:Mr. Market市場先生 |

|

根據FOMC開會的時間,FedWatch會針對未來每個會議時間做出升降息機率的預測,

假如利率出現變動,過去的升降息實現預測就會重新調整。

FedWatch預測能力準嗎?從歷史數據觀察

那麼,大家一定很好奇,FedWatch是根據交易市場對利率的預期去預估,那麼它預測能力準嗎?

先說結論,基本上預測的很準,但是會有時間點的落差。

這誤差有時候來自會議時間的間隔,畢竟從期貨價格反映到下一次會議總會有一段時間,

另一些誤差則來自誤判,例如覺得會升息但實際上最後沒升息,

一方面它只是個藉由市場資金對價格反映所算出的機率可能性,

另一方面市場可能會因為各種變數或突發狀況,導致Fed決定改變之前的升息降息決策。

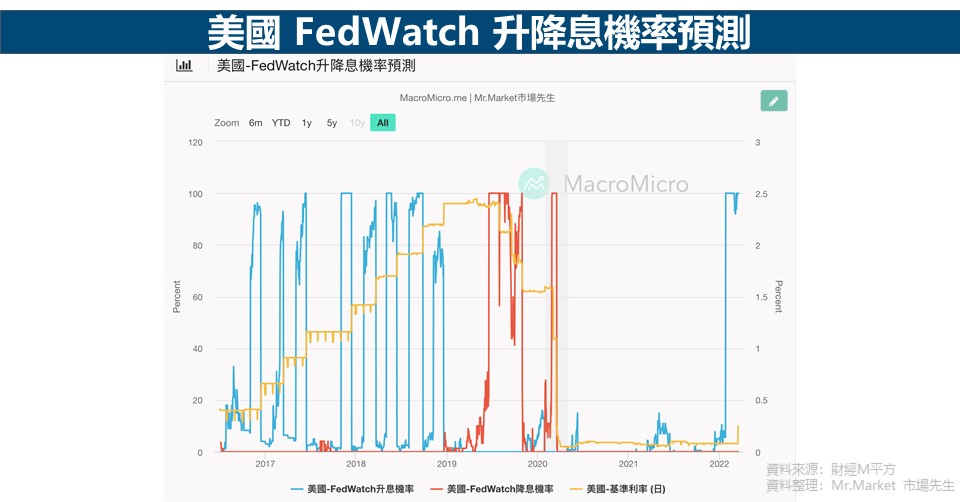

舉個例子,下面圖表是將FedWatch預測的機率結果,簡化為是否升息降息。

(FedWatch會提供升1碼機率X%、升2碼機率Y%等等,下圖簡化成只看升息降息機率,不管升多少降多少。)

- 藍色的線代表FedWatch預測升息的機率

- 紅色的線代表FedWatch預測降息的機率

- 黃色的線代表美國基準利率實際的走勢

可以看出在2016至2019期間,預測升息的機率幾乎都高達80%以上,而實際的利率走勢確實也一直向上。

從2019第二季後,預期降息的機率高達100%,實際利率走勢也是往下,所以整體來說預測是高度準確的。

然而,預測升降息的時間跟實際發生升降息的時間還是有時會有落差,大概落差一個月至數個月不等。

舉例來說,它預測2017/11升息的機率是100%,但當次會議並沒有升息,而是在次月2017/12那次會議才升息。

最近的一次預估在2022/01會升息,然而這次會議也沒有升息,而是在下一次會議2022/3/16才宣布升息。

而當FOMC會議宣布升息後,機率就會重置,根據未來升降判斷做出調整。

FedWatch預測準確嗎?機率是不斷修正改變的

如果你問我,FedWatch的機率預測準確嗎?

市場先生會告訴你:沒有什麼東西是絕對百分之百精準的。

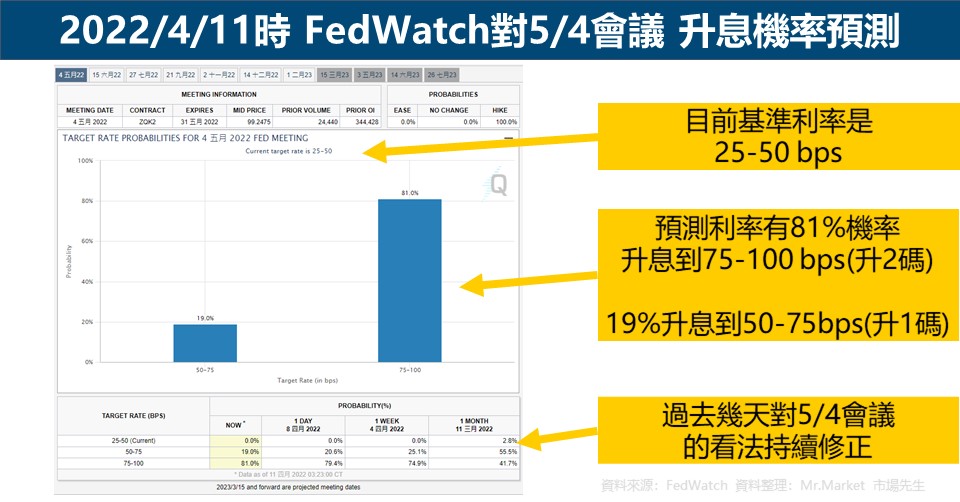

一個基本原則是:越近期預測通常相對越準確,遠期的機率預測則會持續改變修正。

下一次FOMC會議的預期,通常準確度是高的,但對於半年一年後的預及可能就不準確了。

比方說,年初時FedWatch可能預測年底會升到 75-100 bp 或 100-125 bp,

但中途根據通膨率、烏俄戰爭、疫情等因素,Fed對未來利率的態度也會改變,並陸續呈現在後續幾次會議中。

到了年中時,FedWatch同樣預測年底的利率,可能就預期是升到 275-300 bp或300-325 bp,

這個預期與當初差異巨大,但並不是突然改變,而是根據當下情況及最新的市場環境,我們就會觀察到這預期機率逐步發生變化。(也就是觀察到利率期貨價格逐步變化的意思)

下一段會再舉個利率預期變化的實際例子。

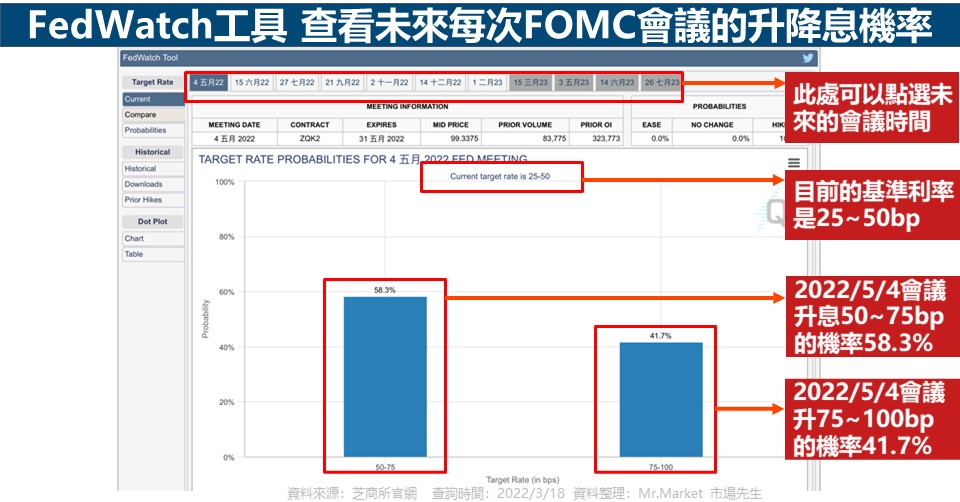

FedWatch如何使用與查詢?

點擊芝商所官網的FedWatch工具,

進去網站後,雖然說明是中文的,但是圖表呈現區大多是英文的,如下圖。

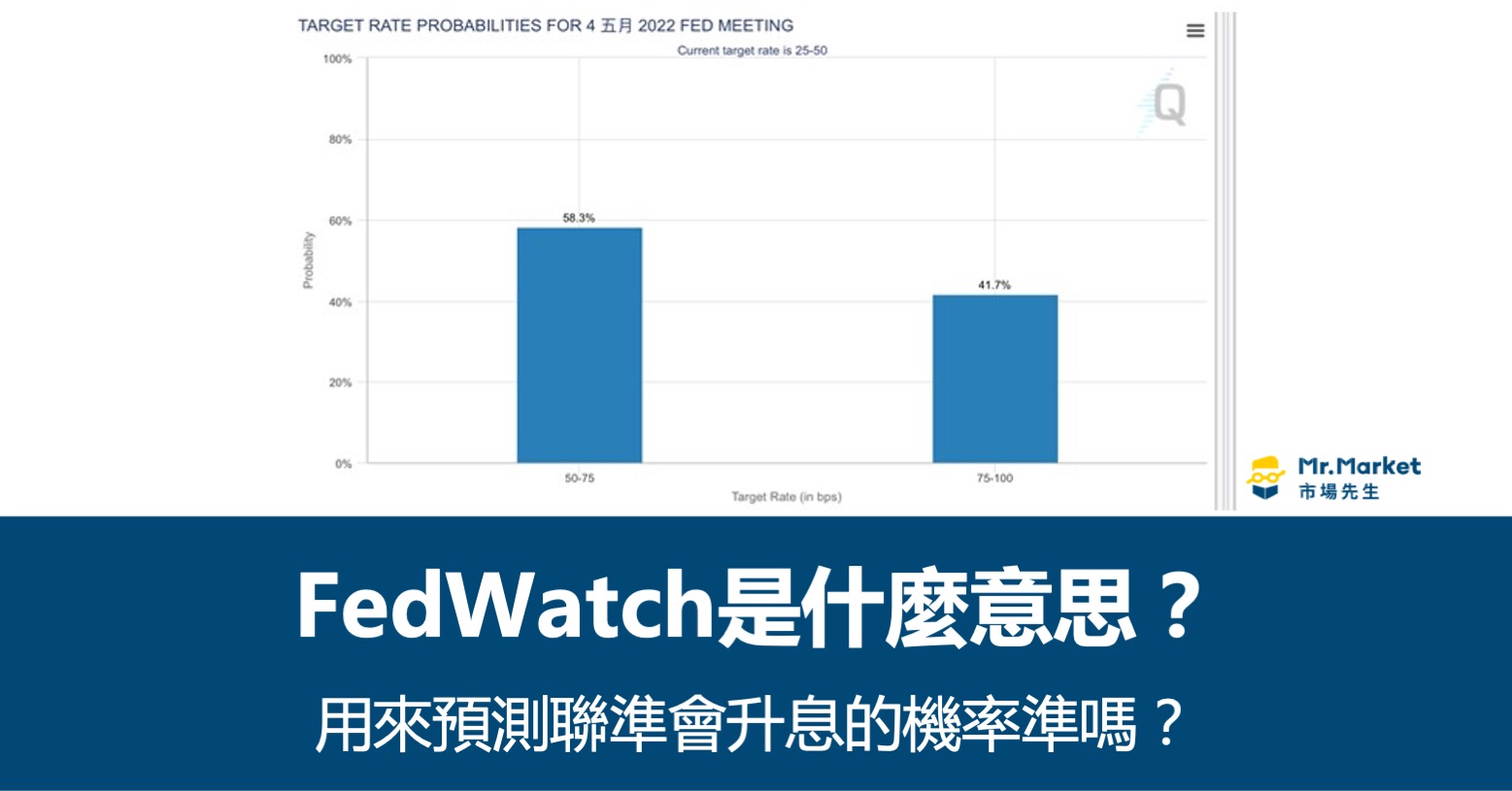

在查詢處上方可以點選未來幾次的會議時間,例如我們點選下一次的會議時間2022/5/4 接著就可以看到對於升降息預測的機率。

- 2022/3查詢當下,目前的基準利率是25~50bp

- 2022/5/4會議,升息至50~75bp的機率是58.3%,代表升息一碼的機率是58.3%。

- 升息至75~100bp的機率是41.7%,代表升息二碼的機率是41.7%。但總歸來說,預測5月這次會議升息的機率是100%。

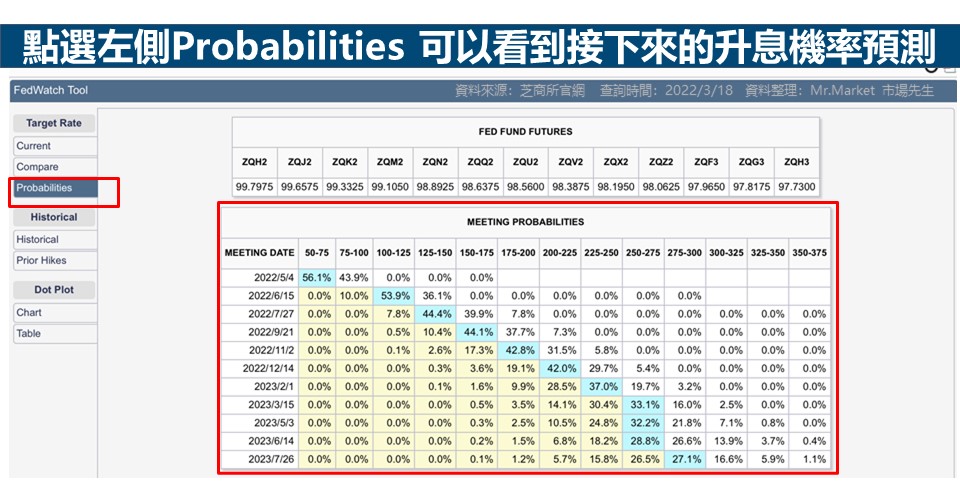

想查詢接下來幾次會議的升息機率預測:

如果想一次看到FedWatch對於接下來幾次會議的升息機率預測,可以直接點選左側的Probabilities(機率),就可以看到一個完整的表格,如下圖。

舉例來說,對於2022/7/27會議的預測,升息至100-125bp的機率為7.8%,升息至125-150bp的機率為44.4% ,升息至150-175bp的機率為39.9%,升息至175-200bp的機率為7.8%。

從這張圖也可以看到,根據2022/3/18當時的市場預期,到了2022年底12月14日這次會議時的利率預期:

- 有42.0%可能落在 200-225 bp (從25-50 bp 升息7碼)

- 有29.7%落在 225-250 bp (升息8碼),

- 有19.1%落在 175-200 bp(升息6碼)

- 及較小機率在其他範圍。

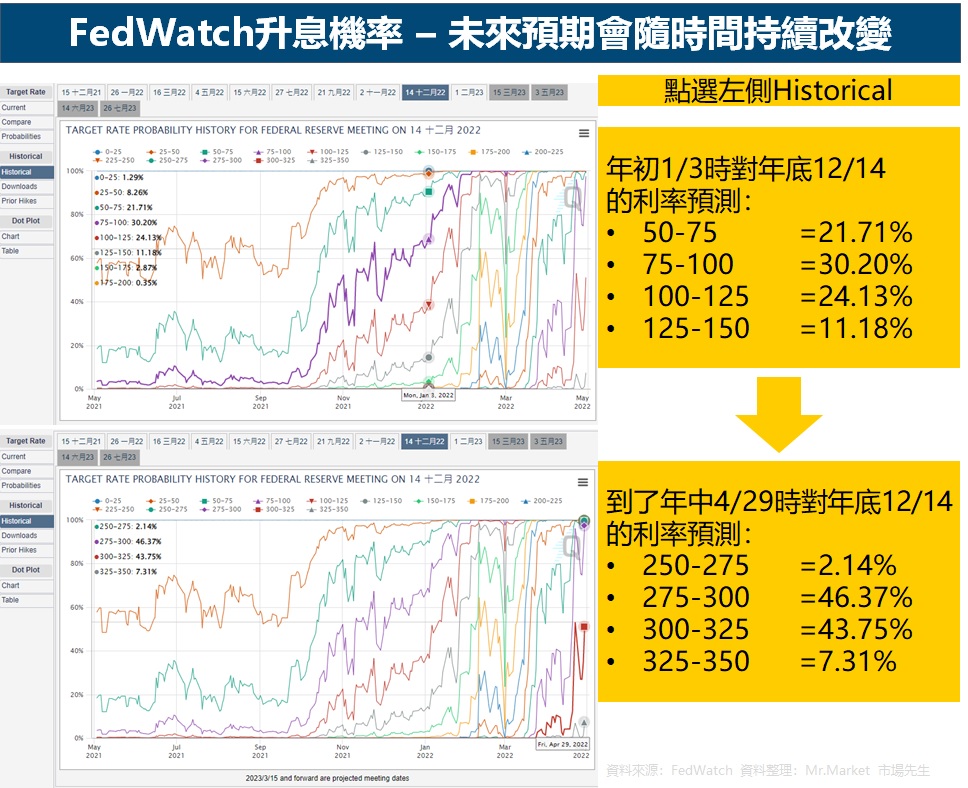

機率預測是會隨時間改變的:年初覺得今年升到1%,幾個月後覺得今年升到3%?

打開FedWatch左側的Historical,可以觀察到預期利率變化的機率,在一段時間的變化。

例如2022年初1/3時,預測當時預測到年底12/14會議時,利率與機率很大機率是落在0.75%~1.00%上下:

- 50-75 =21.71%

- 75-100 =30.20%

- 100-125 =24.13%

- 125-150 =11.18%

但這個預期隨時間不斷改變,到了年終4/29,此時市場對年底12/14的利率預期,已經來到3.00%~3.25%上下。

- 250-275 =2.14%

- 275-300 =46.37%

- 300-325 =43.75%

- 325-350 =7.31%

這裡市場先生想告訴你的是,市場對未來利率的看法是會不斷改變、修正的,

不應該當下就拿遠期的利率當作自己的任何投資依據,越遠期的事情評估時應該越保守看待。

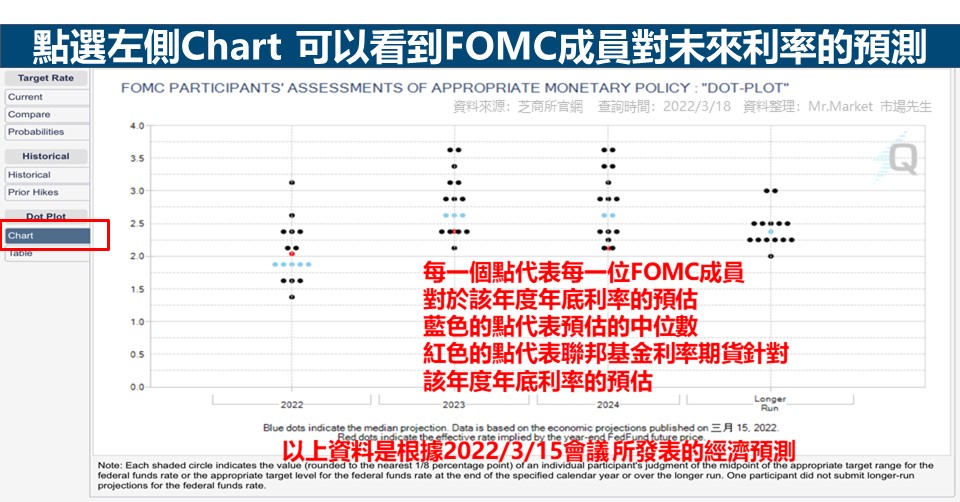

想查詢所有委員會成員對於未來利率的預測:

FedWatch還有一個很強大的功能,就是可以看到在最近一次的FOMC會議中,所有委員會成員對於長期未來利率的預測,

以點狀圖表示,如下圖是2022/3/15時委員們的預估。

圖表中的每一個點代表每一位FOMC成員對於該年度年底利率的預估。

藍色的點代表預估的中位數,紅色的點則代表聯邦基金利率期貨針對該年度年底利率的預估。

因此從這個圖表,我們可以看出未來3年大致上的利率走勢,當時預估2022年,中位數落在1.85%。當然,這數字看法也會隨著每次會議結果更新。

快速重點整理:FedWatch是什麼?

- FedWatch是CME芝商所的一個工具網站,主要用來預估聯準會升息及降息的機率。

- FedWatch的預測邏輯,是利用芝商所公布的「聯邦基金利率期貨」,回推未來聯準會升降息的機率,它所反映的是交易市場對於利率的預期。

- FOMC是聯準會討論基準利率及經濟預測的會議,每年會召開8次,會議結束後會公布基準利率是否調整,也是全世界最關注的焦點。

- 以歷史數據來看,FedWatch整體來說預測是非常準確的,旦預測升降息的時間跟實際發生升降息的時間有時會有一些落差,大約差一個月至數個月不等。

- 在芝商所官網就可以輕鬆查詢到接下來幾次的FOMC會議升息及降息的機率,因此算是個很值得參考的領先指標。

市場先生心得:

理解FedWatch的計算原理很重要,當然,你不用真的去算,但你會知道它是從利率期貨價格算出來的,畢竟直接去看債券價格並不直覺,轉換成機率就好懂得多,是個很實用的工具。

FedWatch的功能並不是讓我們變成先知先覺的人,

但好處在於可以幫助我們不至於變成後知後覺的人。比方有些人會說:「Fed今天宣布升息,所以要拋售債券。」

這想法是錯的,原因是債券價格早已反映了這次的升息,你等它宣布才說要賣,就是一種後知後覺的行為,進而產生追高殺低。

比方有些人說:「Fed預測年底的利率會升8碼,所以我要拋售債券。」

這其實同樣也是錯的,因為當下債券價格先前早已反映到年底的預期,當你看到機率變化時,其實就等於看到債券價格變化,價格早已反應完這些變化了,因此這時去操作同樣是追高殺低。

除了債券,同樣道理也反映在股市上,股市也會在一段時間內提早反應未來利率的修正,

除非Fed宣布和預期不同的結果,當下才會有快速的市場變化去調整,但除非你能有與FedWatch不同的看法,且反映的更早、更正確,否則單純只是根據機率去操作,其實是沒有超額報酬的。

FedWatch它對短期決策幫助不大,因為市場價格早已察覺了並反映在價格上了,我們看到的機率,其實就是當下的價格結果,

FedWatch真正對我們的幫助是提前得知市場看法,提前了解這些預期,也有助於我們做長期決策。

我們無須等到FOMC會議公布才知道利率會怎麼走,也不會對它的短中長期看法一無所知,而是事先就有預期,會議當下不僅是知道新的會議結果,也能了解跟原先市場預期是否有差異。

比方說,如果接下來升息很明確,那麼就可以根據這個長期預期,去調整資產配置,也許不一定方向判斷正確,但可以減少或增加一些風險,讓自己風險處在能接受的範圍。

又比如說,要做貸款、儲蓄計畫時,你也能先對一段時間後的利率有預期。不會在升息趨勢時,還去綁固定利率定存(會存到比較低的利率),或者像房貸上漲也能心裡先有個底。

市場先生還是要再次提醒,前面有提到, 長期利率的看法是會持續改變的,三不五時看一下利率預期及變化趨勢,我想會對提升投資敏感度很有幫助。

專欄作者:牟均俞 主編:市場先生本文為資訊整理與觀念教學分享,無任何投資推薦之意,投資必定有風險,投資前務必自行研究分析判斷。

更多延伸閱讀:

2. 什麼是負利率?對經濟、股市債市、金融體系有什麼影響?負利率時該如何投資?

3. 什麼是債券存續期間?與利率變動有什麼關係?如何應用及計算?

5. 借錢投資「高殖利率」標的可行嗎?從1000萬投資故事中學到的3件事

加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,解決投資的煩惱!

市場先生開了一堂的「用美股ETF創造穩定現金流」教學課程,

這堂課程會從基礎入門、資料查詢到實際操作,

教你學會建立一個穩定的全球ETF投資組合,目前累積已經有將近2000位同學上課。

線上課程》美股ETF創造穩定現金流線上課程連結

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

一般留言