投資境外基金匯率怎麼計算?「賺了24%利息卻賠了30%匯差…」到底發生什麼事?

境外基金指的是設立地點在國外的共同基金,

海外投資標的比較多元、投資範圍廣,在台灣只要透過基金交易平台就能買到。

可閱讀:最新基金開戶最低手續費優惠

在投資境外基金時,

由於基金投資區域的不同,使用的貨幣也會不同。

例如一檔投資歐洲基金,使用歐元交易的歐洲股票,

當歐元貶值時,一旦換回原本貨幣時,

即使股票部分沒有損失,匯率也會在換匯時發生損失。

在之前的文章一張圖看懂買基金的4種費用有提到,

社團內也常收到很多投資人對於基金遇到的匯差、匯損的提問,

可閱讀:匯率對基金投資有什麼影響?

很多人投資的時候,會喜歡選擇「高配息」的基金,

其中,有些基金屬於「避險級別」,配息率又特別高,例如南非幣避險,

投資這些基金可能有高利息,但也會有匯率風險。

在這篇文章市場先生會分享一個案例,

比較賺取利差,與可能的匯差、匯損風險。

1. 避險級別的基金,匯率和利率都有影響

2. 投資區域的匯率波動,影響你的投資成果

2. 匯損是怎麼發生的?為什麼會「賺了利息,賠了價差」

3. 買外幣計價基金,匯率應該怎麼計算?

4. 有辦法減少匯差、匯損的影響嗎?

如果投資「避險級別」基金,

避險貨幣的「匯率變化」和「利差」就會影響績效

有些基金名稱後面你會看到:美元避險、歐元避險、南非幣避險…等等。

這代表你的貨幣,會被換成避險國的貨幣,

並且透過外匯期貨,鎖定該國匯率與投資國之間的關係。

舉例來說,假設你把自己的台幣,拿來投資一檔投資在美國債券的基金,

並且其中有個級別是南非幣避險級別(基金名稱後面有個南非幣避險)。

代表它它會先把你的錢換成南非幣,並且買入南非當地短期債券(利率較高),

並且借出美元(利率較低),用借來的美元去投資美債。

這過程通常是用外匯槓桿工具完成,這個動作稱為避險,

中間會有利差產生(收到高利率與付出低利率),可以賺到利息。

關於基金避險級別的細節,在上一篇文章有詳細說明,

可閱讀:基金「計價幣別」與「避險級別」是什麼?

避險級別的基金配息較高,有比較好嗎?

許多基金標榜高配息率,

往往就是透過這些「避險」過程產生的額外利息。

但,真的有這麼好嗎?

投資區域的匯率波動,影響你的投資成果

大多數人會買的投資標的物,通常是歐美股票債券、新興市場債券、或全球型產品

通常匯率只跟投資國家有關,

如果你投資美國地區,就只跟美元匯率有關(波動較小),

如果你投資新興市場,就跟新興市場貨幣匯率有關(波動較大),

而當你選擇「避險」級別的基金時,就會轉成跟避險的貨幣有關。

歐元避險,就跟歐元有關(波動大、利率低),

南非幣避險,就跟南非幣有關(波動大、利率高)

有些避險國家固然利率高,可以賺到利差,

但它的匯率波動也大,

匯率可能會往有利的方向發展(該貨幣升值),也可能會往不利方向發展(該貨幣貶值)。

基金高報酬卻被匯率吃光光?

有些人會說要挑利率高的,可以穩賺利差,

有些人會說要挑強勢的,可以利差、匯差兩頭賺,

這些說法都是對「貨幣未來走勢」已經先有預期

問題是,如果你不會預測未來走勢方向怎麼辦?

方向做反了不就賠很大?

其實,

即使不能預測方向,你可以預測波動性,

原因是觀察歷史走勢方向不見得能預測未來方向,

但歷史波動程度,卻大多和未來的波動狀況類似。

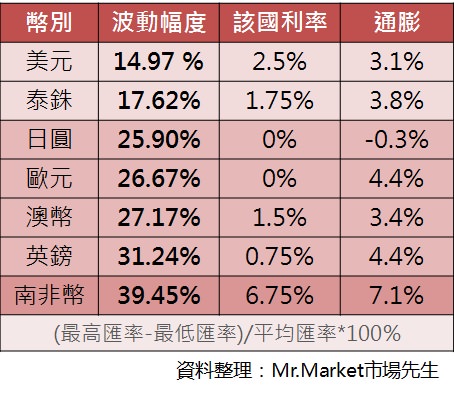

以下市場先生幫你整理一張波動幅度以及該國經濟狀況表格:

上表是近8年各國貨幣相對台幣的波動幅度,

1. 美元、泰銖波動最小

2. 歐元、英鎊、日圓、澳幣波動其次

3. 南非幣波動最大,匯率上下波動非常劇烈。

其中通膨如果過高,雖然可能也有高利率,

但也代表經濟狀況很不穩定,錢很容易快速的貶值(也常伴隨該國貨幣貶值)。

市場先生的看法是基金投資必然是長期,而長期投資要盡可能增加確定性,

基金的選擇本身已經有點複雜度了,

匯率如果變動幅度也很大,會很難預期未來成果。

匯損是怎麼發生的?

為什麼會「賺了利息,賠了價差」

值得留意的是過去澳洲、南非都屬於利率比較高的地區,

許多人喜歡當地定存,或是投資當地的債券基金。

過去金融海嘯前全球原物料大漲,

澳幣紐幣走勢與鐵礦相關、南非幣走勢與白銀相關,當時都升值上漲,

再加上當地利率較高,因此債券的利率也會拉高,

在申購單筆投資債券時都會挑選這些幣別投資,

但是金融海嘯後原物料重挫,也影響了匯率,匯損高達20-30%。

這就是「賺了利息,賠了價差」,虧損的部分遠大於當初多個2~5%的利息,

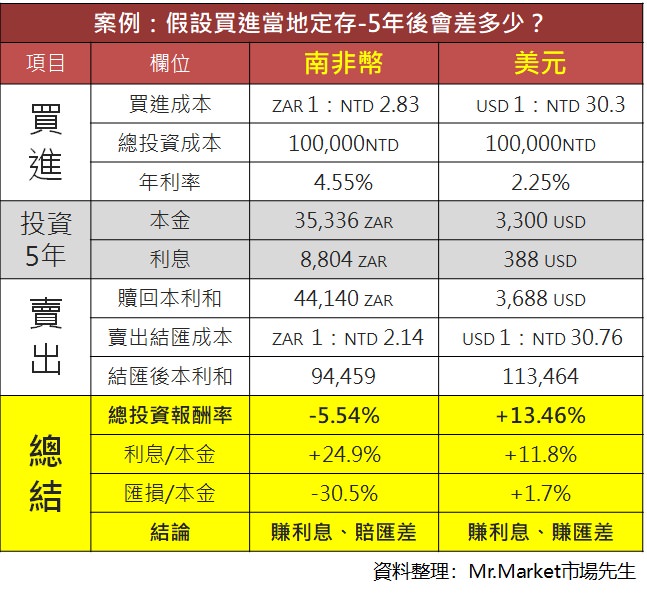

先不談投資基金,舉一個「定存」實際案例算給你看:

外幣定存的原理跟基金外匯避險是一樣的,

先舉一個比較好懂的外幣定存例子:

以10萬元台幣分別投資南非幣及美元,

先不考慮手續費和稅金,投資期間5年為例:

賺了24%利息,卻賠了30%匯差?

可發現南非幣的年利率表面上雖大於美元,

但經過5年的時間因匯率變動關係導致總報酬率遠差美元19%,

甚至南非幣5年後總報酬率是負值,這就是匯差的影響。

當然,這是剛好南非幣貶值的案例,

如果你有能力判斷貨幣升貶那報酬率狀況很可能就會相反。

有「外幣避險」的基金要留意:

很可能賺利息,賠匯差

投資基金不能單看配息率

有些基金的名稱後面會有括號(歐元避險)、(南非幣避險)、(新台幣避險),類似這樣的標記。

這類避險級別的基金,通常是投資於高利率地區,

例如:南非幣,許多基金標榜的是配息率12%、15%等高配息。

一方面如果報酬率沒有跟上,基金的利息就會從本金去配(淨值會降低),

另一方面也會出現跟上面外幣定存類似的問題:可能賺了利息、賠了匯率的價差

當然,不能否認的是,也有可能利息價差兩頭賺,

但前面提到,這些高利率國家的貨幣匯率波動通常非常大。

而且避險需必然要支付額外的費用,造成一些成本,

最終真的賺比較多嗎?並不一定。

快速總結:高配息不一定比較賺

市場先生個人的心得是,

基金投資應該要盡可能簡單就好,

除非你對貨幣變動有足夠預測能力,不然不要想賺基金報酬又想賺匯率,

這就好像你不需要為了吃一顆滷蛋去點一碗陽春麵一樣。

想賺匯差和利差,與其用基金不如用外匯交易工具

換個角度來說,如果你很擅長判斷匯率走勢想要賺匯差,

那也不需要買避險級別的基金,其實自己用外匯工具更簡單,

而且還不需要太多資金、也不用再被基金過一手增加費用。

外匯交易工具可閱讀:

1. 認識買賣外幣的4種管道

以下總結幾個重點:

1. 買賣外幣基金時,除了基金本身績效以外,投資當地貨幣的匯率,或是避險級別的貨幣匯率,也會影響最後得到的報酬率

2. 有些高利率的國家(例如南非幣)的避險級別基金,有可能賺了利息賠了匯差

匯率計算是買賣基金最基本的知識之一,

更多基金的入門教學,

可閱讀:學習基金入門新手教學懶人包

【本文為資訊整理與觀念教學分享,無任何投資推薦之意,ETF/基金投資有風險,投資前務必詳閱公開說明書並自行研究分析判斷。】

我把所有的基金教學都整理在裡面,有興趣自己去看囉。

額外分享幾篇文章:

加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,

解決投資的煩惱!

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

一般留言