基金月報是什麼?閱讀前的注意事項和基金資料觀察重點

(最後更新:2025/6/11)

本篇市場先生將介紹基金月報的幾項閱讀重點。當然你也可以去看基金的公開說明書,但公開說明書很長而且沒有最新資訊,基金月報通常只有一頁,有經驗的話看完月報就可以大致了解狀況。

本文市場先生會告訴你:

基金月報是什麼?

基金月報是基金公司每月初發佈的報告,會提供截至上個月為止 這檔基金的最新資訊。

裡面內容包含:最新的基金報酬、最新的持股與比例等,確保投資人了解目前的投資狀況。

在評估基金投資時,基金月報是一個很重要的資訊來源,大多數的評估資訊都可以在月報中快速找到。

閱讀基金月報之前要知道的事

1. 各家基金公司提供的月報格式會有一些落差

各家基金提供的月報內容,主要部分會一樣,但在細節會有一些落差。

舉例來說最常見的例子是:基金因為有收取額外的經理費,理論上經理人的操作成果應該要戰勝指數,

而有些基金會把自己的績效和指數做比較,有些則不會列出來需要自己查,從月報揭露的形式,你也可以感受到基金公司行事風格的差別。

2. 基金月報也可以被操作

因為基金月報只有一頁,實際上還是會有很多資訊無法透露出來,比方說月報裡只會有前10大持股,但11名以後的持股就看不到,

或是經理人可以在需要公開報告之前把他不想被別人知道的持股賣掉,這樣一來在月報上就很難看出任何資訊。

在早期台股市場有所謂的「投信作帳行情」,指的就是每一季基金要做排名繳成績單時,投信運用自己的資金去炒作本土中小型股墊高自己的帳面獲利,

目前這種現象已經很少見,但從這裡可以理解到其實月報成果還是有很大的操作空間。

3. 共同基金的原罪

原本公開基金月報的意義在於保障投資人,但其實它也同時限制了經理人的操作空間,

比方經理人的研究成果很容易因為揭露資訊,很快就被其他基金跟進。

又或者基金經理人看好一檔標的,但那檔標的屬於非主流,比方說污物處理、殯葬業、軍火、規模過小等等問題,

這些標的談論起來總會有受人質疑的地方,無論財務上的數字多好,都會讓許多基金經理人放棄選擇它,

但如果都只買一些人人都聽過的高大上股票,績效不一定能領先指數,這種問題就屬於共同基金的原罪。

想了解更多這類問題,可以看《共同基金的騙局》這本書 (可惜後來絕版了想看要找找),我認為講騙局是有點過,但共同基金的確有它本質上的問題。

以下將分享基金月報的一些閱讀重點,各家月報的格式可能不太一樣,但基本上重點都會有。

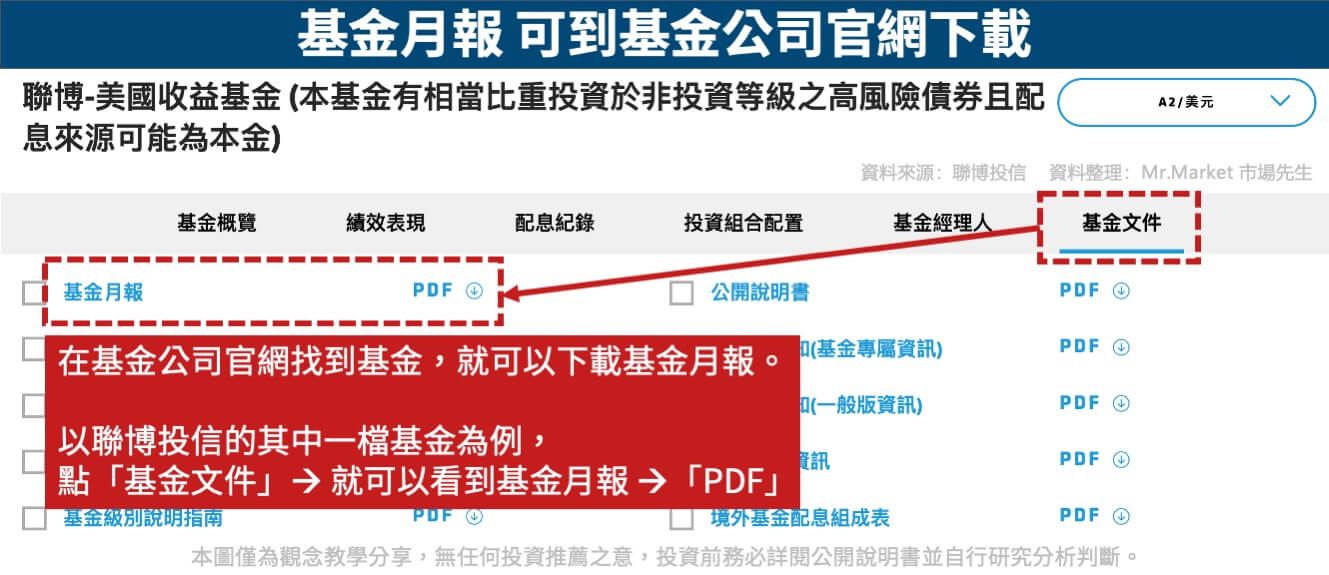

基金月報去哪裡找?

你只要在Google打上基金的全名,都可以找到該基金的官網,裡面都有月報檔案的下載區。

基金月報要怎麼看?以股票型基金月報為例

這個段落會先介紹「一般股票型」基金月報的觀察重點,下一段會介紹「債券型」基金月報觀察重點。

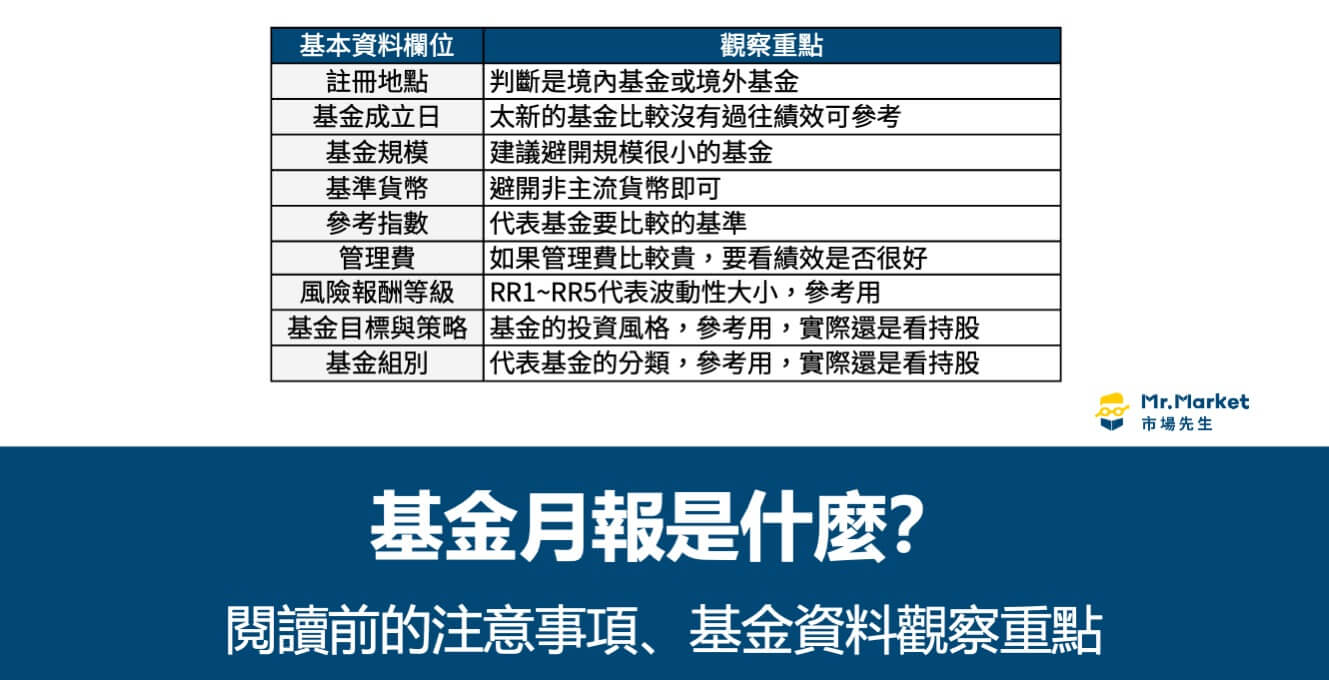

| 基本資料欄位 | 觀察重點 |

| 註冊地點 | 判斷是境內基金或境外基金 |

| 基金成立日 | 太新的基金比較沒有過往績效可參考 |

| 基金規模 | 建議避開規模很小的基金 |

| 基準貨幣 | 避開非主流貨幣即可 |

| 參考指數 | 代表基金要比較的基準 |

| 管理費 | 如果管理費比較貴,要看績效是否很好 |

| 風險報酬等級 | RR1~RR5代表波動性大小,參考用 |

| 基金目標與策略 | 基金的投資風格,參考用,實際還是看持股 |

| 基金組別 | 代表基金的分類,參考用,實際還是看持股 |

| 資料整理:Mr.Market市場先生 | |

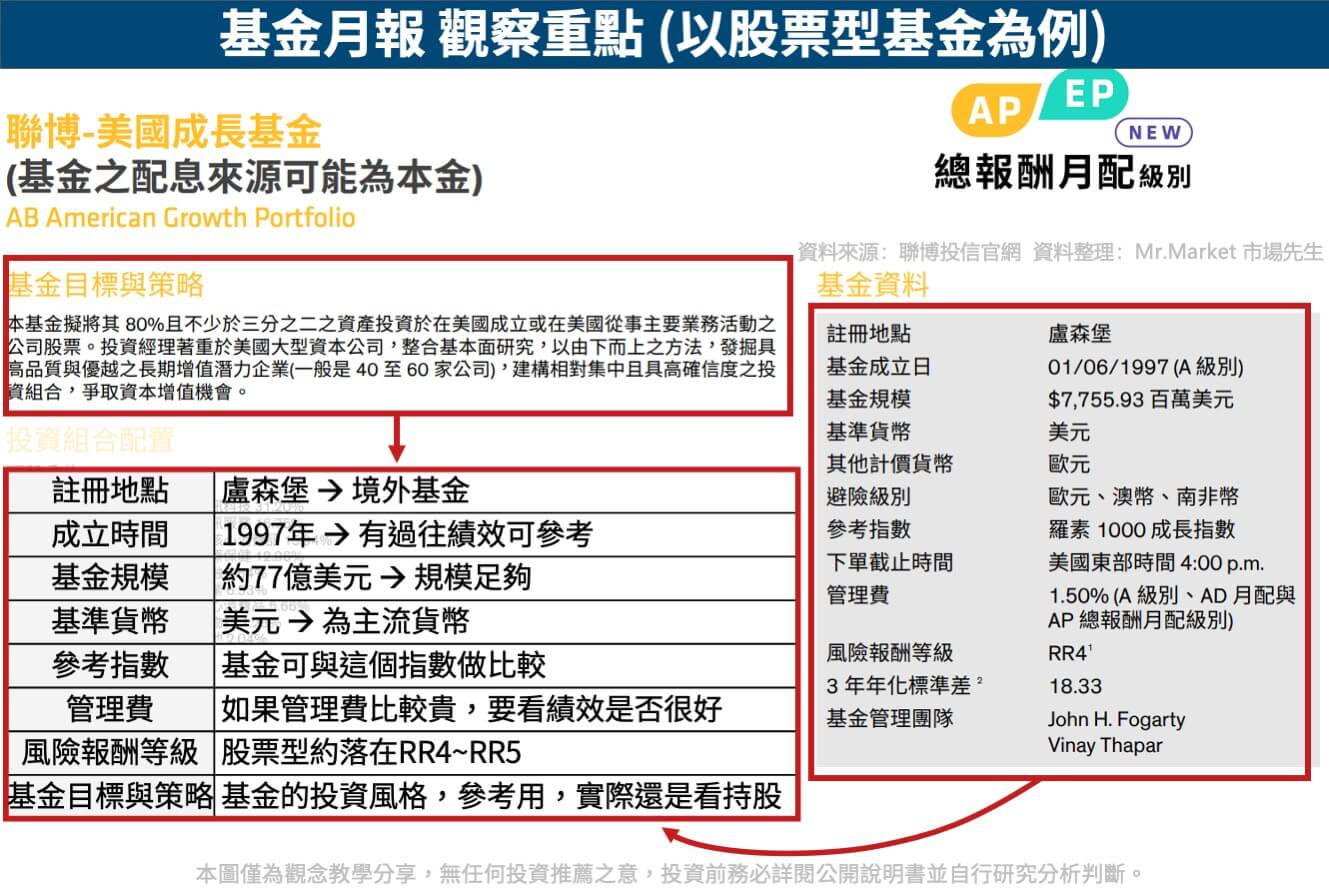

以上這些欄位每一家基金公司略有不同,但大致都可以找的到對應。以下以聯博投信的其中一檔股票型基金為例:

1. 註冊地點

註冊地是台灣就是境內基金,不然就是境外基金。

2. 成立時間

有的基金成立超過50年以上,有的基金則是成立不到5年,能存活越久的老牌基金通常有它獨有的選股能力以及迴避風險的能力。

當然,成立越久並不一定越好,比較新的基金問題在於你無法觀察到它在經歷重大危機的反應,

比方說如果遇到類似2008年金融海嘯的狀況會怎樣,就看不出來。

3. 基金規模

基金規模很小如果太小會有很多潛在的問題,例如很難選股、基金很容易解散或合併。

4. 基準貨幣

在投資時必須要轉換成基金的基準貨幣才能投資,而持有的期間有匯率變動的問題,最後可能賺了基金績效但賠了匯差。

台灣屬於外匯管制國家,原則上和美元及主要貨幣的匯率不會短時間有巨大變動,除非選擇一些非主流貨幣風險就會比較大 (例如南非幣)。

5. 參考指數

基金經理人的作用在於戰勝大盤,不過不同的基金投資策略會對應到不同的大盤。

有專門編制各種大盤指數的公司,例如全球大型股、亞洲股市、美國債市等,方便做對照。

6. 管理費

長期持有基金時要付管理費(經理費),是從淨值自動扣除的成本 (也就是常聽到的內扣費用),不用另外繳。如果選的基金管理費很高,就要注意它是否真的能提供足夠的價值。

有關基金從申購、持有到贖回的費用,可閱讀:一圖看懂基金費用

7. 風險報酬等級

作用是可以讓你對它的波動性大概有個預期。RR1代表風險最低,通常是國債類,RR5代表風險最高,通常是期貨類、中小型股等。

8. 基金目標與策略

說明這檔基金的理念與投資目標,當然自己說的僅供參考用,

實際上你要看他投資的標的是否跟它敘述的有一致性。

補充:有些基金月報也會看到基金組別

代表基金屬於哪一個分類,這適用在類型比較明確的基金,

有的基金能投資的範圍很廣,這時候它到底屬於哪一類應該就要從它的持股去觀察。

可閱讀:基金的分類有哪些?要怎麼看?

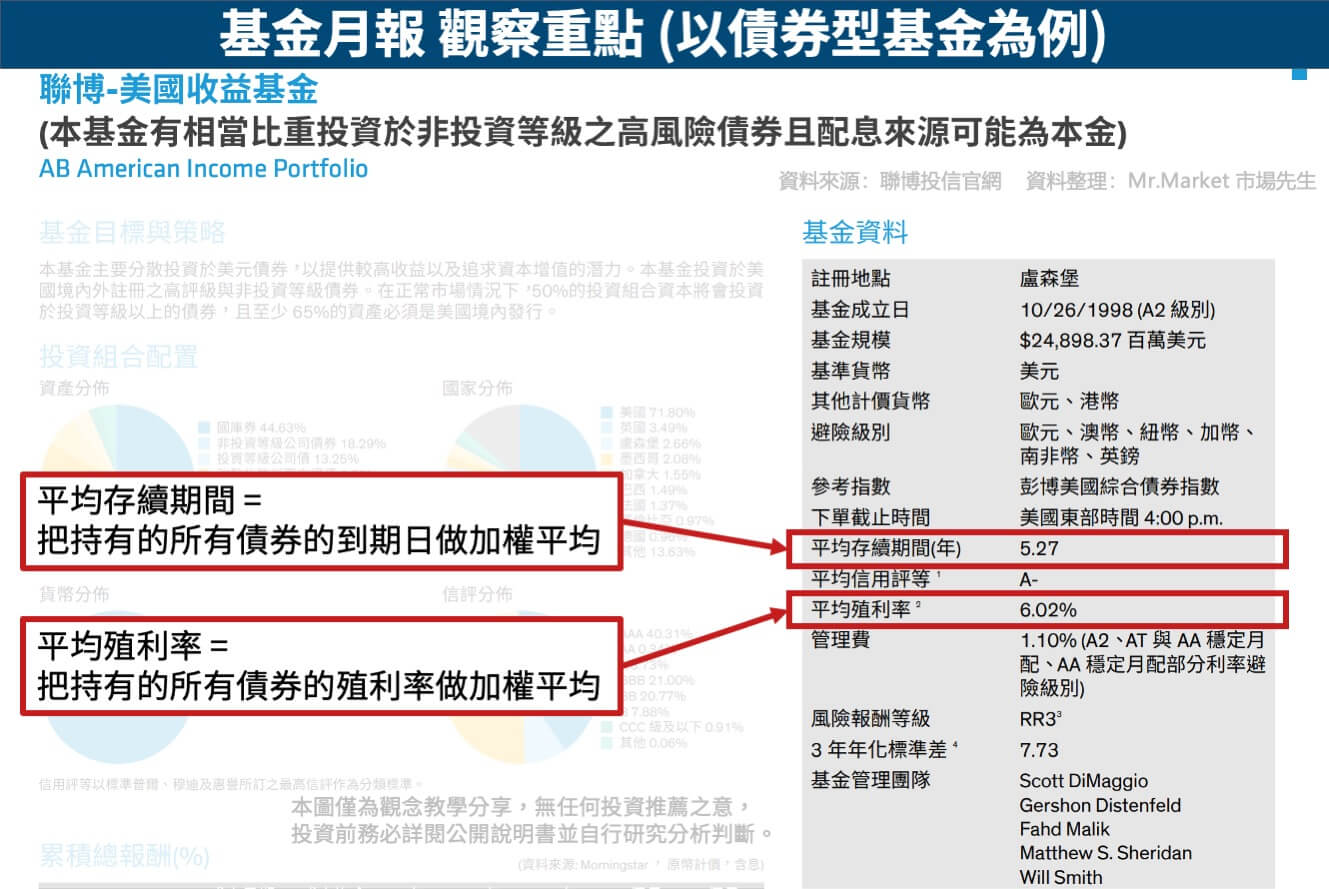

債券型基金的基金月報 觀察重點

上面列出的是股票型基金的基本欄位,債券型基金的欄位也差不多,

唯一的差別是有的債券型基金月報會列出平均存續期間或平均殖利率,不一定每一家基金公司都會寫,但可以做為一個參考。

| 債券基金基本資料 | 觀察重點 |

| 平均存續期間 | 把持有的所有債券的到期日做加權平均,存續期越長,對利率影響越大 |

| 平均殖利率 | 把持有的所有債券的殖利率做加權平均 |

| 配息方式 | 是否配息/多久配一次息 |

| 資料整理:Mr.Market市場先生 | |

以下以聯博投信的其中一檔債券型基金為例:

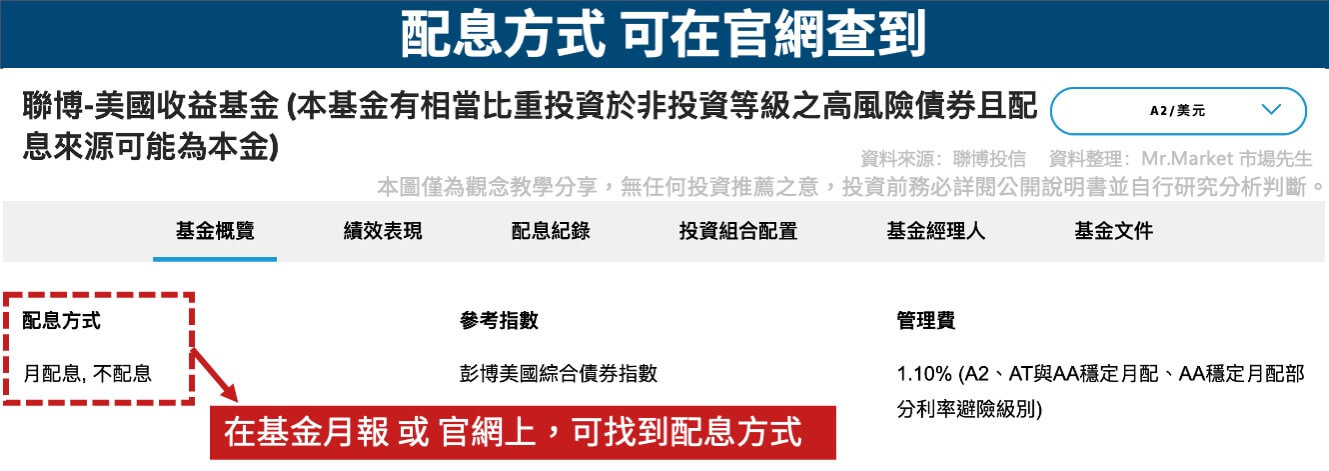

配息方式有的會寫在基金月報上,沒有寫的話官網也找得到:

1. 平均存續期間

債券型基金會持有許多不同的債券,這些債券到期日都不一樣,

債券基金由於會一直買進新的債券,所以基金本身並不會到期,

有的月報上會提供「平均到期日」是把這些債券到期日加權過後得到的數字。

存續期間跟平均到期日正相關,兩者單位也都是「年」,但意義不同

存續期間高低,與基金對利率的敏感度正相關,

存續期間越長,當利率變動時債券淨值的變化就越大,

反之存續期間越短,利率變動時對債券的影響就比小。

例如,有的債券基金平均到期日是18年,存續期間是15.5年

代表它裡面的債券整體到期日加權平均是18年,

而利率每上升1%,債券價格會下跌15.5%

利率如果下降0.1%,債券價格則是會上漲1.55%

有一種例外是「目標到期債券基金」,它的概念就是集資買特定到期日的債券,

當債券到期後就把基金解散資金歸還投資人,和不會到期的債券基金略有不同。

2. 平均殖利率

平均殖利率就是把債券基金持有的所有債券殖利率做加權平均,

讓你比較容易了解債券基金大概都買殖利率多少的債券,

殖利率越高的債券風險通常也越高,

殖利率大概相當於債券的報酬率,

當然要扣掉買進時的債券基金淨值高低影響以及管理費。

要注意的是,殖利率這個詞同時被用在股票和債券上,

但其實兩者意義大不相同。

3. 收益分配

看基金是累積型(不配息),月配息、季配息或年配息。

配息型基金通常很受人喜歡,但市場先生建議如果你要長期投資享受完整複利效果,盡量選擇不配息的基金。原因是配息基金通常需要預留下配息的資金,造成基金無法將資金100%投入投資標的。另外有的配息來源可能是本金,所以看配息高有時候不見得代表總報酬率高。

基金基本資料欄位只需要了解這些,

接下來月報上還有關於績效與持股的部分,會在下一篇文章告訴你該怎麼看,

待續…

這篇文章為市場先生資訊整理與觀念教學分享,無任何投資推薦之意,ETF/基金投資有風險,投資前務必詳閱公開說明書並自行研究分析判斷。

額外分享幾篇相關文章:

2. 基金投資新手教學懶人包

4. 基金的成本與費用?

加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,

解決投資的煩惱!

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

已有開一家a證卷戶。還可再開另一b證卷戶嗎。線上開戶b證卷戶有a證卷戶沒有的智能理財

分成銀行開戶,還有基金平台開戶,

基金戶是可以開很多家,主要是資金放在扣款銀行的問題,如果扣款銀行設在同一家,那其實就沒差。

例如,有的債券基金平均到期日是18年,存續期間是15.5年

代表它裡面的債券整體到期日加權平均是18年,

而利率每上升1%,債券價格會下跌15.5%

利率如果下降0.1%,債券價格則是會上漲1.55%

請問這邊的下跌15.5%跟上漲1.55%怎麼計算的 不太明白

用存續期間算的,存續期間你可以把它當成一個敏感度指標 (只是名稱中有期間兩個字會覺得很不直覺)