ETF如何進行匯率避險?匯率避險有比較好嗎?

投資海外股市及債券,有匯率的風險,應不應該做匯率避險呢?

通常我們在投資基金及ETF時,尤其是投資在非美國地區的標的,有些基金有自動有匯率避險,有些則沒有。

這篇文章會以ETF的避險為主做介紹,

市場先生比較股市、債市的表現,告訴你ETF進行匯率避險會比較好嗎?

又該如何進行匯率避險,分為以下幾個部分:

- ETF為什麼需要匯率避險?

- 匯率避險如何進行?

- 有進行匯率避險真的比較好嗎?比較股市跟債市的表現

- 資產配置的標的需要做匯率避險嗎?

ETF為什麼需要匯率避險?

匯率避險:最常發生在「非美國」地區的投資,透過匯率避險,避免匯率波動造成的影響

根據MSCI的統計,目前市面上超過60%的ETF都是以美元計價,

然而並非所有ETF都是投資美國地區,如果ETF標的是投資非美國地區,

例如日本股市,那麼就會產生匯率風險。

這時投資的風險除了來自資產(股票、債券)本身,額外還會多了一項匯率波動風險,

有時匯率會讓報酬增加、有時則讓報酬減少。

如果不想要承擔匯率波動的風險,就可以進行匯率避險,或者選擇原本就有匯率避險的商品。

在今天,

有些投資於非美國地區的ETF,會有「避險」、「沒避險」的選擇,

這些ETF所追蹤的指數中會有例如美元避險( USD hedged)字樣出現,就是有做美元匯率避險的意思。

匯率避險如何進行?

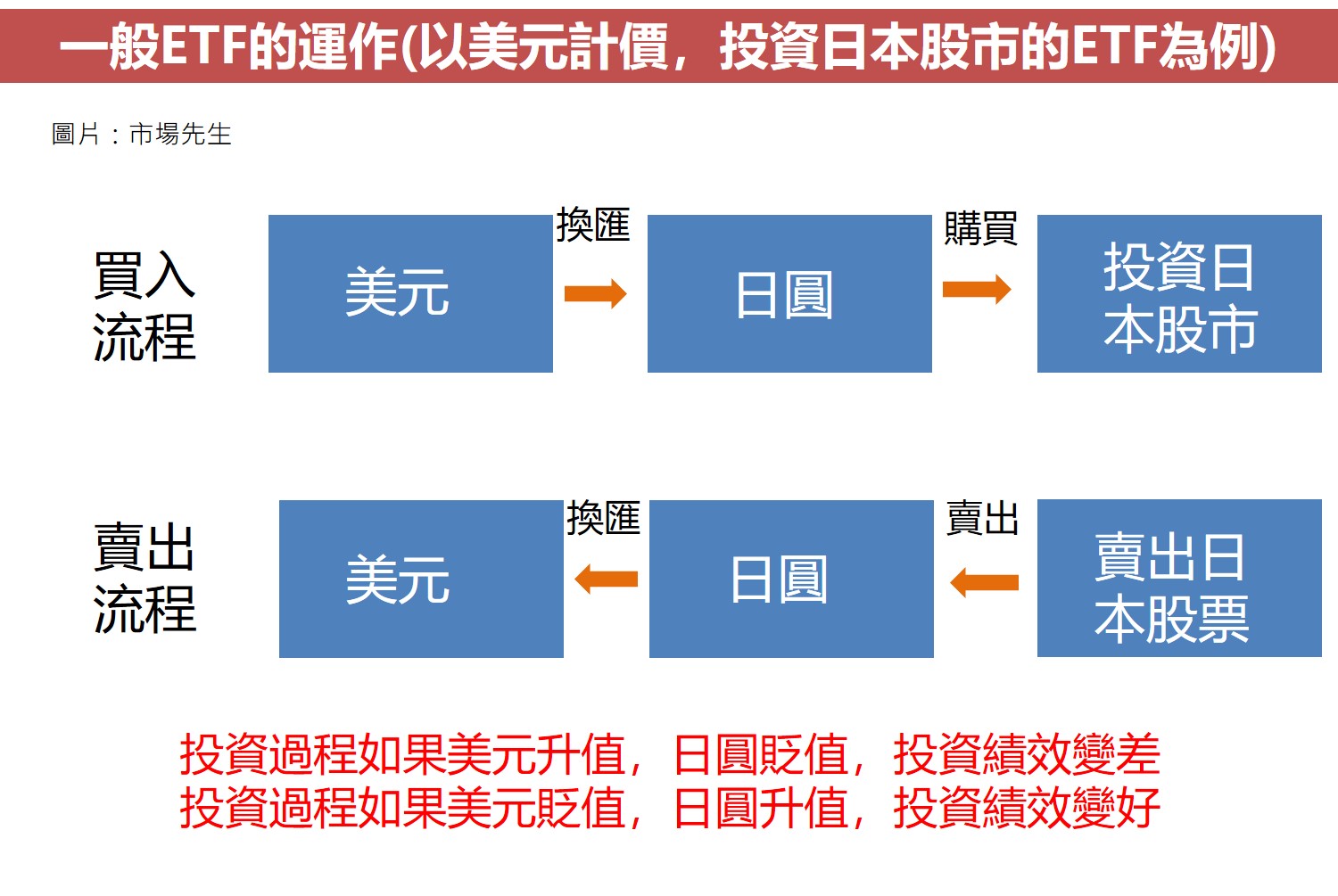

下圖是一般ETF的運作方式,以美元計價,投資日本股市的ETF為例,

買入時會先用美元換成日圓然後去投資日本股市,賣出時會賣出日本股票然後再換回美元。

在投資的過程中,如果美元升值,日圓貶值,

那麼到時候賣出日本股票後可換回的美元會變少,投資績效變差。

反之,如果投資過程中美元貶值,日圓升值,

那麼賣掉股票後可換回的美元變多,投資績效變好。

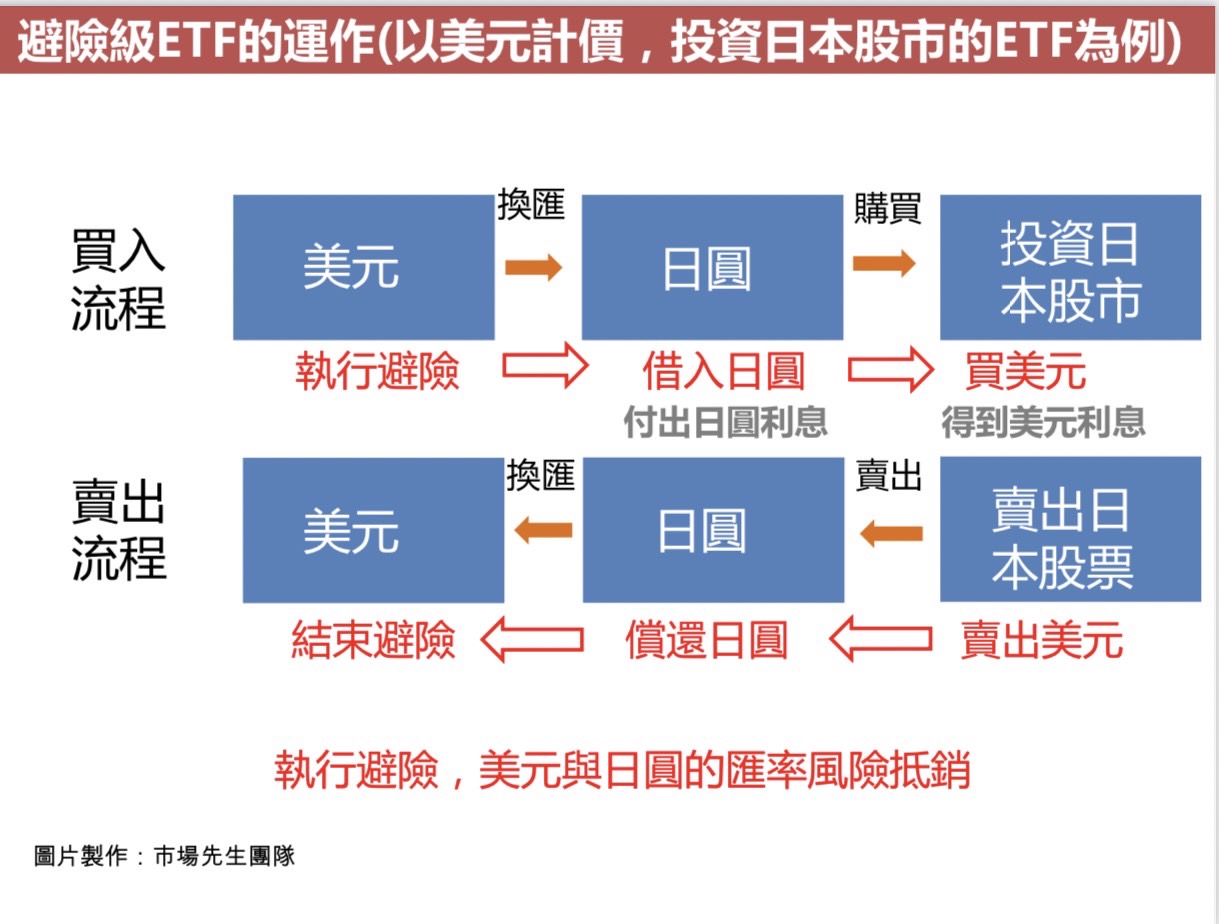

為了避免匯率的因素影響到投資績效,基金經理人可以對ETF進行匯率避險,

它的操作方式是利用外匯的工具,如遠期外匯或選擇權等,將ETF的匯率風險鎖定在計價幣別。

以上面的例子舉例,

當我們買進、用美元換成日圓投資時,同時也進行美元避險(USD hedged):「借出一筆日圓,並買入美元」,

這樣就完成了避險,因為用美元買入一筆日圓的同時,也借出(賣出)一筆日圓買美元,兩者匯率影響就抵銷。

當然,借出日圓買入美元,會涉及兩地的利率影響,比方說以0.2%利息借出日圓(要付出利息),買入美元後得到1.5%利息(存入美元得到利息),

雖然匯率波動不再產生影響,影響會變成由利差產生,但相對較可預測、也較穩定。

匯率避險後,即使在投資期間投資地區的貨幣貶值,換匯時還是可以用當初約定的匯率兌換,

這樣就可以避免掉匯率造成的損失。

同樣的,匯率影響不一定是虧損,也可能是獲利,

如果匯率帶來正面影響,那匯率避險後也得不到匯率帶來的獲利。

這邊要注意的是,使用外匯工具來避險是需要付出成本的,這個成本也會影響到投資的績效。

市場先生提示:避險一定是有成本和代價的

其實,匯率避險的概念跟我們買保險是很類似的,

如果一個保險告訴你,一年保費是100元,如果發生事故,可以賠償10,000元。

那麼,如果買了保險沒有發生事故,相當於損失了100元,

但如果事故發生了,相當於賺到9,900元。

要不要買這個保險,端看個人的風險承受度。同樣道理,匯率避險一定比較好嗎?

不一定,它有時讓你少賠多賺,也有時讓你多賠少賺。無論如何,都是犧牲某一些成本,去換取某些好處。

有進行匯率避險真的比較好嗎?比較股市跟債市的表現

在投資上,投資人常問的一個問題就是:

「我投資海外股市及債券,有匯率的風險,應不應該做匯率避險呢?」

為了進一步了解有匯率避險是否比較好,我們比較了以下6支ETF過去幾年的績效,

分別代表了非美已開發國家股市、新興市場股市及非美國際債券。

匯率避險比較 |

||

| 代表市場 | 無避險ETF | 有避險ETF |

| 非美已開發國家股市 | EFA | HEFA |

| 新興市場股市 | EEM | HEEM |

| 非美國際債券 | PFUIX | PFORX |

| 資料整理:Mr.Market市場先生 | ||

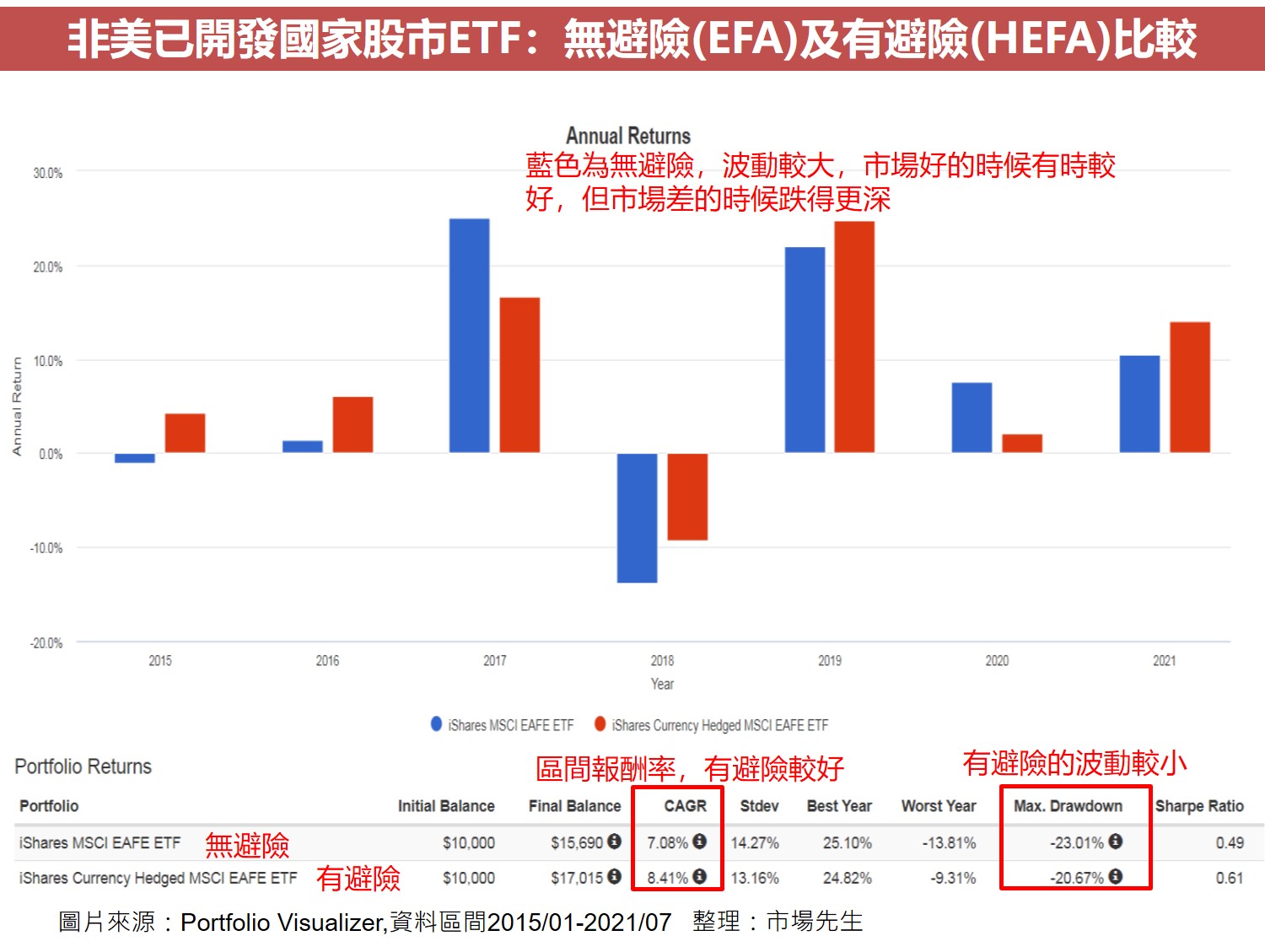

非美已開發國家股市匯率避險表現

首先我們看非美國已開發國家股市沒避險跟有避險的比較,下圖可以看到在2017年跟2020年時,

受惠於美元相對其他貨幣的貶值(非美國的貨幣相對強勢),因此沒避險的表現相對有避險好很多(非美國貨幣可以換回更多美元),

但是在其他年度,如果美元是升值的狀態,沒避險表現就比有避險差了。

有匯率避險 整體來說,表現有時較好,有時較差,但是波動會比沒避險小。

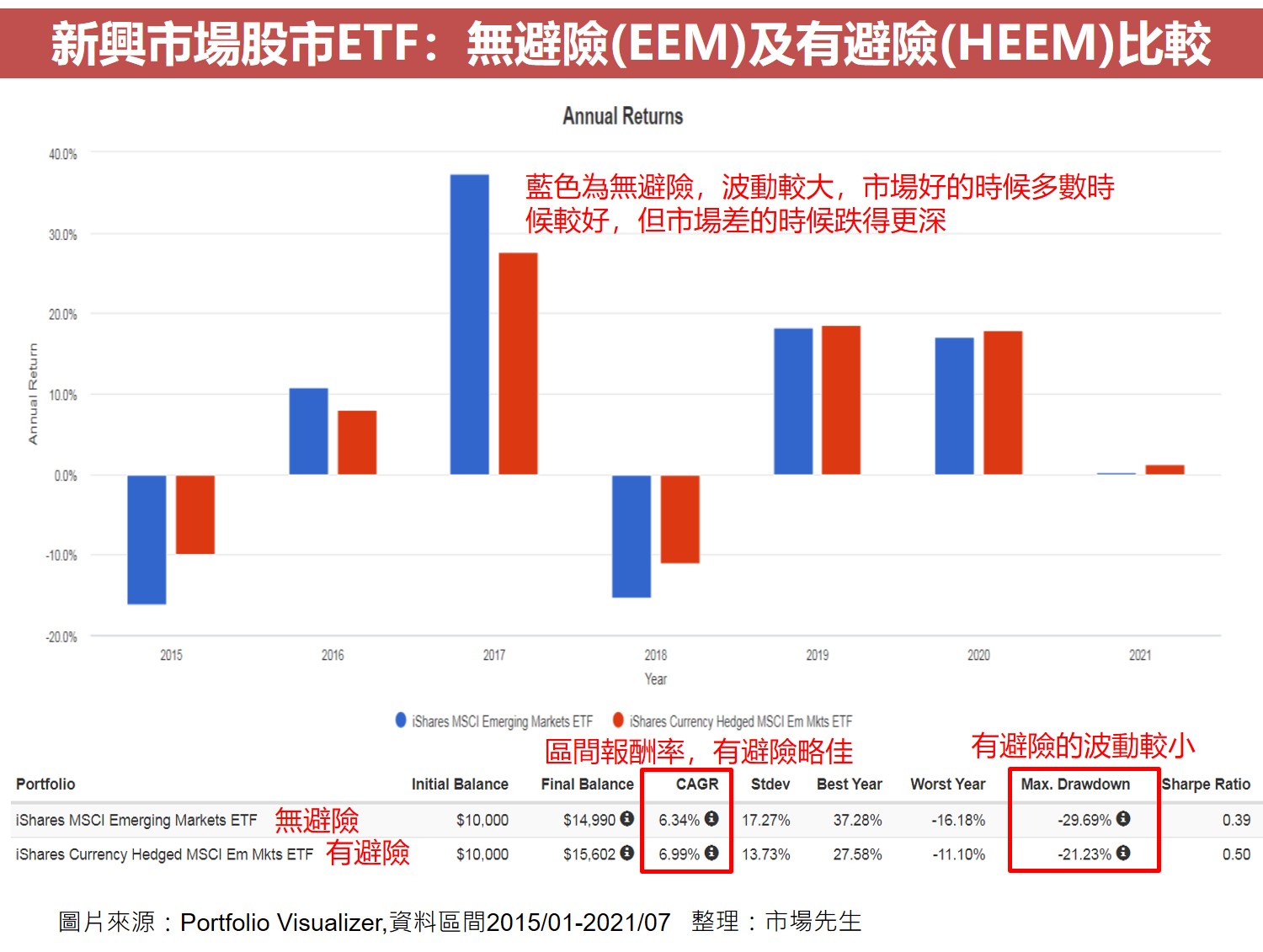

新興市場股市匯率避險表現

接著我們看新興市場股市沒避險跟有避險的比較,

從下圖可以看到結論跟已開發國家股市頗為類似,在美元相對新興國家市場貨幣相對貶值的時候,

如2016及2017年,沒有避險的ETF表現較好,

但是其他年度美元相對升值時,沒有避險表現就較差了。

整體來說,有避險的波動度會較小。

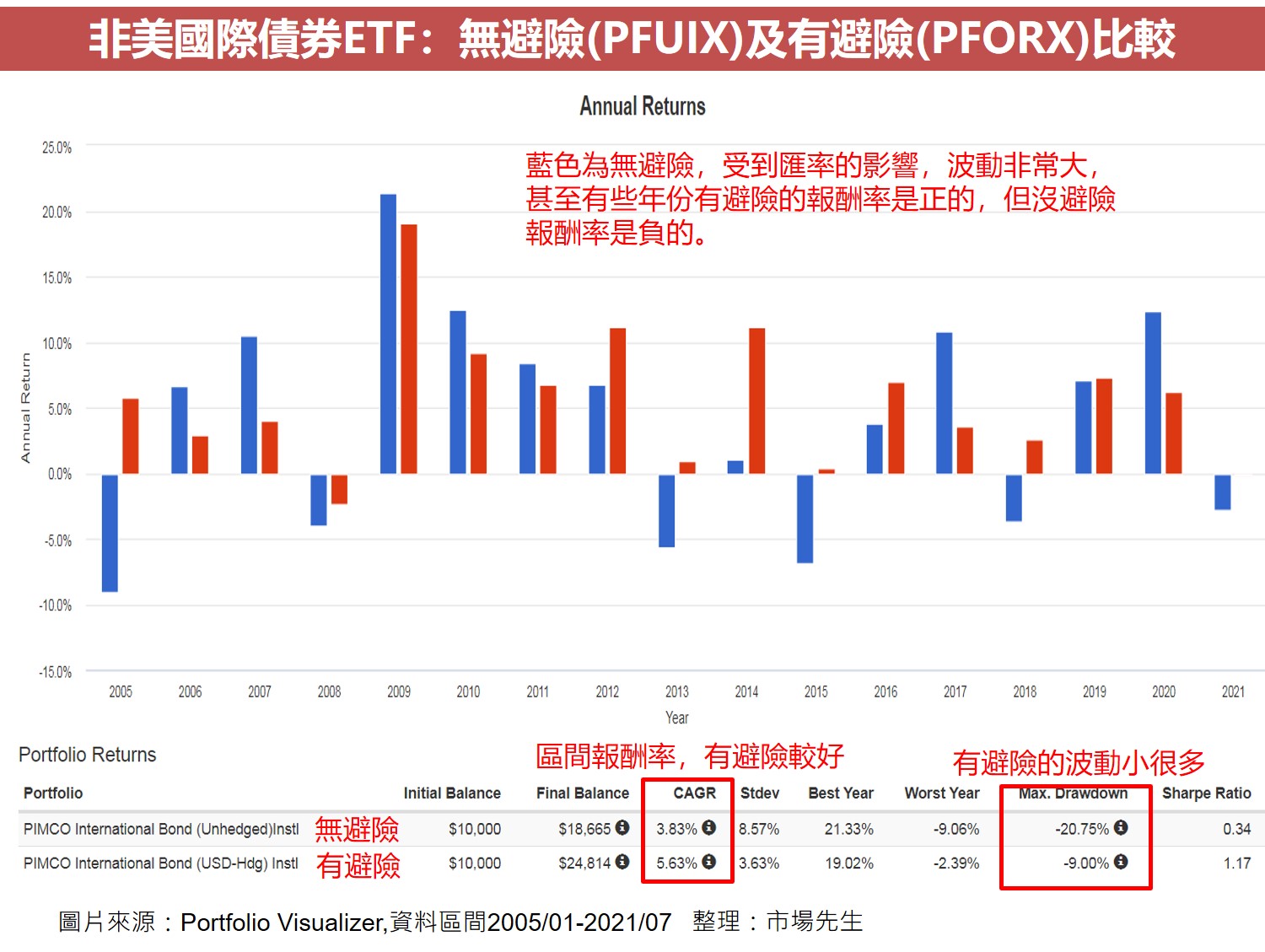

債券的匯率避險表現

最後來看債券的部分,它的資料統計區間較長,有超過15年時間,

可以看到匯率佔報酬率的影響比重非常大,在很多年度,如2005、2013、2015、2018年,

有避險的ETF(下圖紅色柱狀)報酬率是正的,但是沒有避險的ETF(下圖藍色柱狀)報酬率受到美元走強的拖累,報酬率甚至變成負的。

由此可見,匯率會影響債券報酬率甚大,有避險的波動度也會相對小很多。

過去報酬不等於未來報酬,因此區間報酬雖然是有避險比較好,但這不是關注的重點,

從上面的比較結果可以發現,不管是股市或債市,

有避險不一定賺更多,但是波動會比較小,這個波動差異在債市會更加明顯。

以股市來說,因為股市的波動本來就比較大,匯率波動的影響占整體股市波動比例比較低,加上投資股市者本來對風險承受度就比較高,因此投資海外股市是否有避險不是那麼重要。

以債券來說,因為債券本身的報酬率就不高,匯率的波動甚至會把獲利整個吃掉,影響報酬率甚大,加上投資債券者本身就是比較保守或是用來資產配置平衡股市的風險,因此投資海外債券會建議選擇有匯率避險的標的。

資產配置 選擇標的需要做匯率避險嗎?

在市場先生團隊研究匯率避險的效果時,

有看到國際知名的基金公司Vanguard曾經針對這個主題做了一個深入的研究,

用資產配置的角度來探討究竟需不需要做匯率避險,

這個研究我們認為很具有參考價值,以下整理幾個重要的結論。

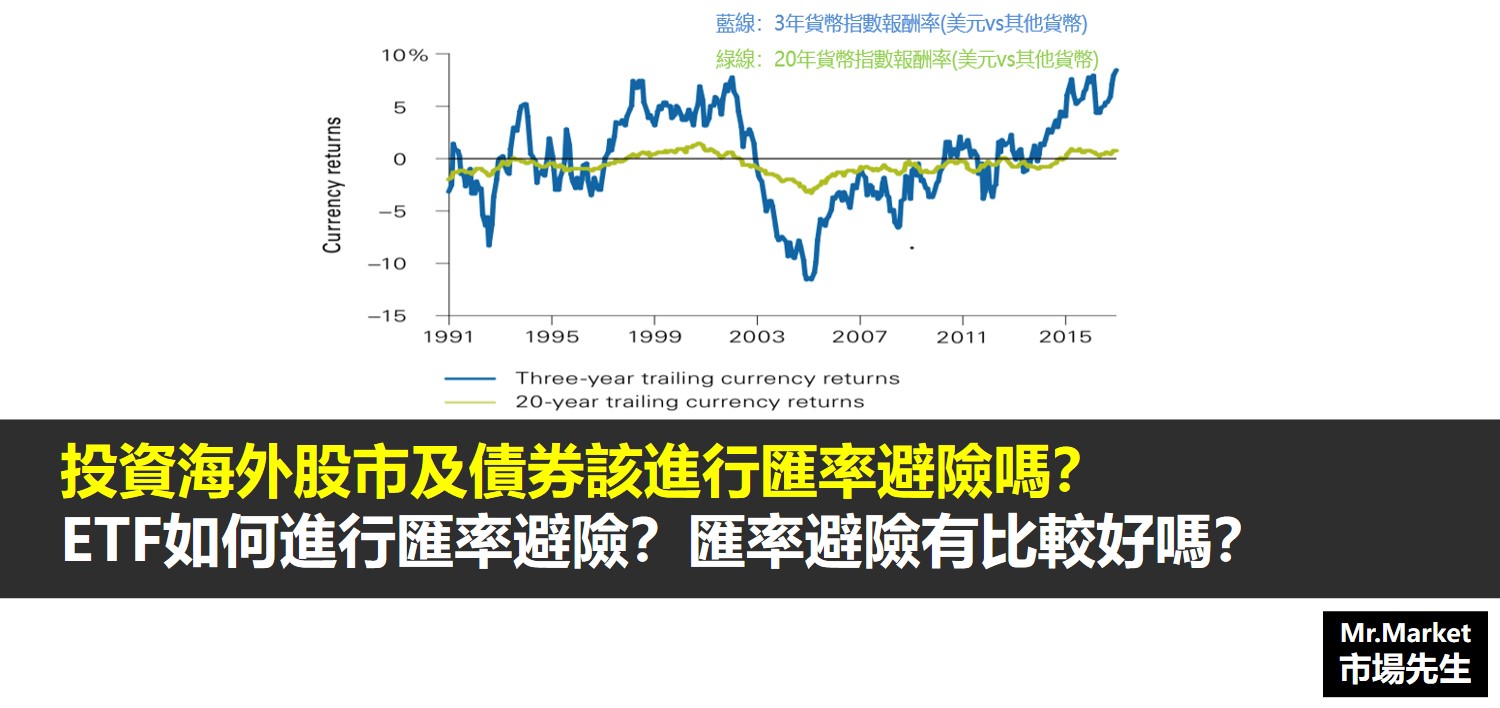

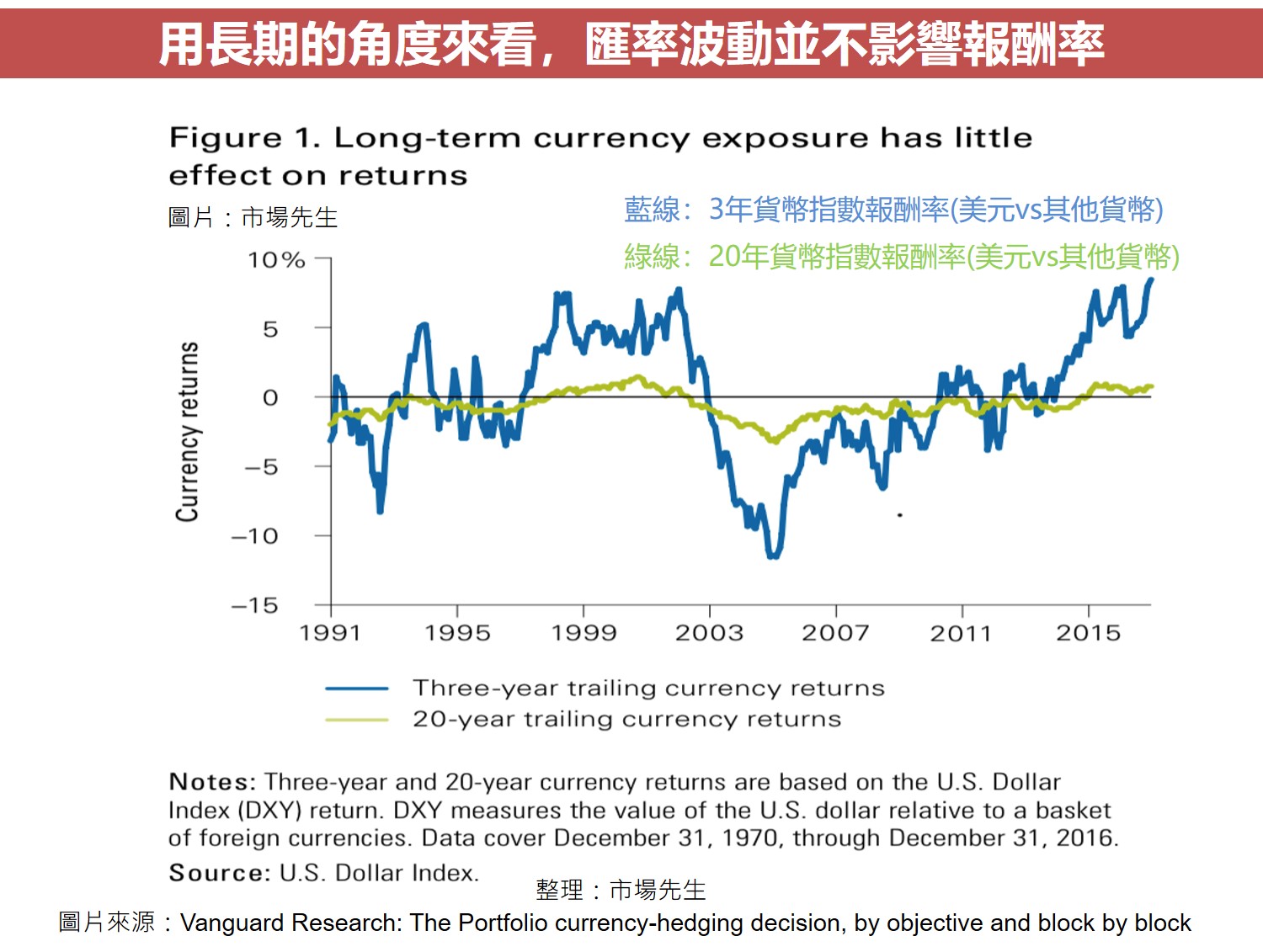

1. 長期來看,匯率風險對於整體報酬率幾乎沒有影響

下圖使用的是美元貨幣指數(DXY)報酬,主要衡量美元相對於國外一籃子貨幣的報酬率。

藍線為追蹤三年的報酬率,綠線為追蹤20年的報酬率。

從綠線平穩的走勢可以看出,以長期來看,

美元相對其他貨幣的報酬率變化並不大,多數時間是趨近於零的。

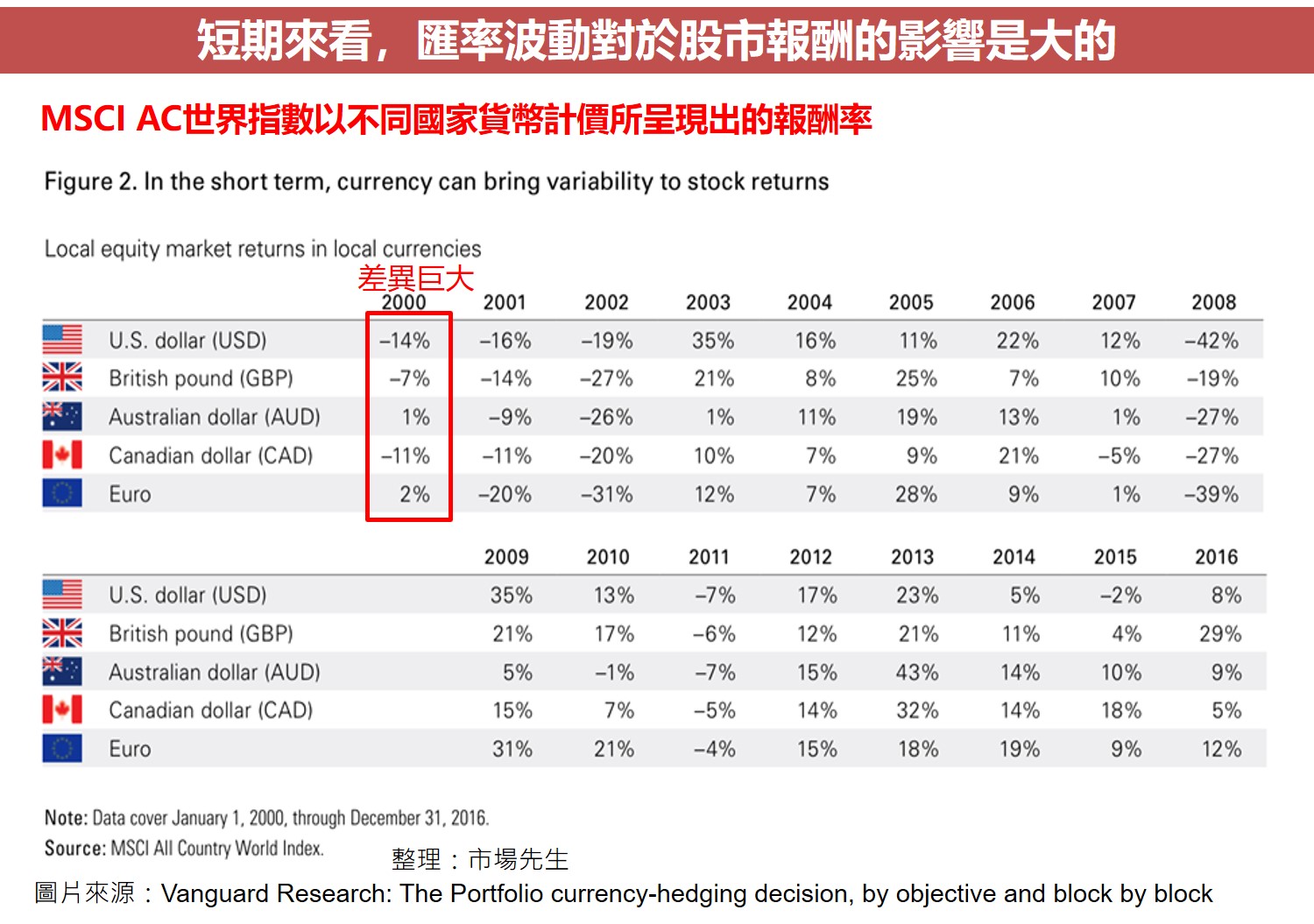

2. 短期來看,匯率波動對於股市報酬的影響是大的

下圖是MSCI AC世界指數以不同國家貨幣計價所呈現出的報酬率,

MSCI AC世界指數涵蓋了全球股市的大型股票,但可以看到以不同國家貨幣計價呈現出來的報酬率差異甚大。

例如在2000年,美國投資人未進行匯率避險的報酬率為-14%,較其他國家落後,

但是在2006年的時候,美國投資人未進行避險的報酬率為22%,是比其他國家都要好的。

這些差異就來自於匯率上的差異,可見短期來看,匯率波動對於股市的影響還是很大的。

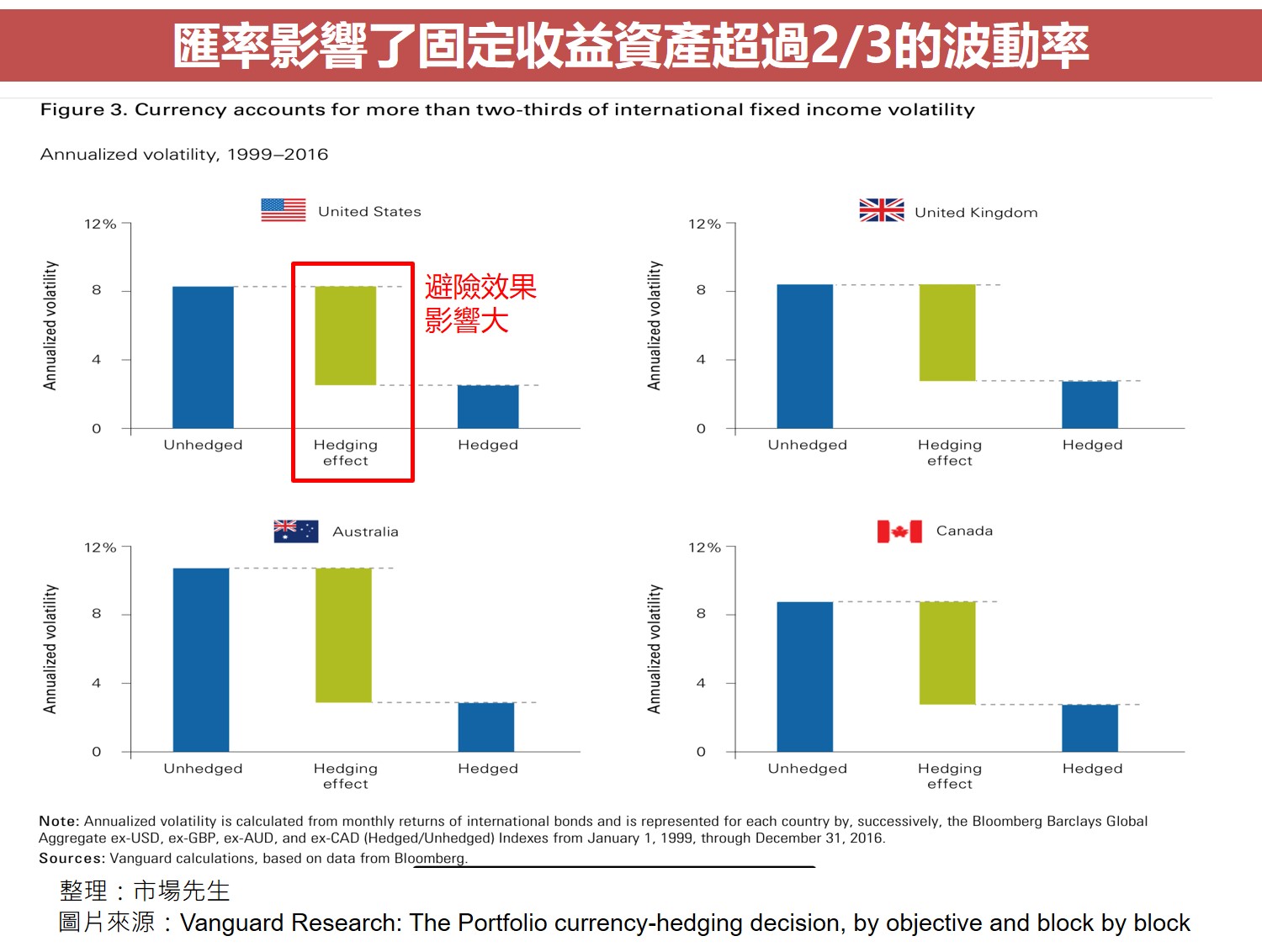

3. 匯率對於固定收益資產的波動率影響大

下圖統計不同國家中,固定收益資產(債券)在有匯率避險跟沒匯率避險的波動率差異,

綠色長條圖為避險產生的效果,得到的結論是,匯率影響了固定收益(債券)資產超過2/3的波動率。

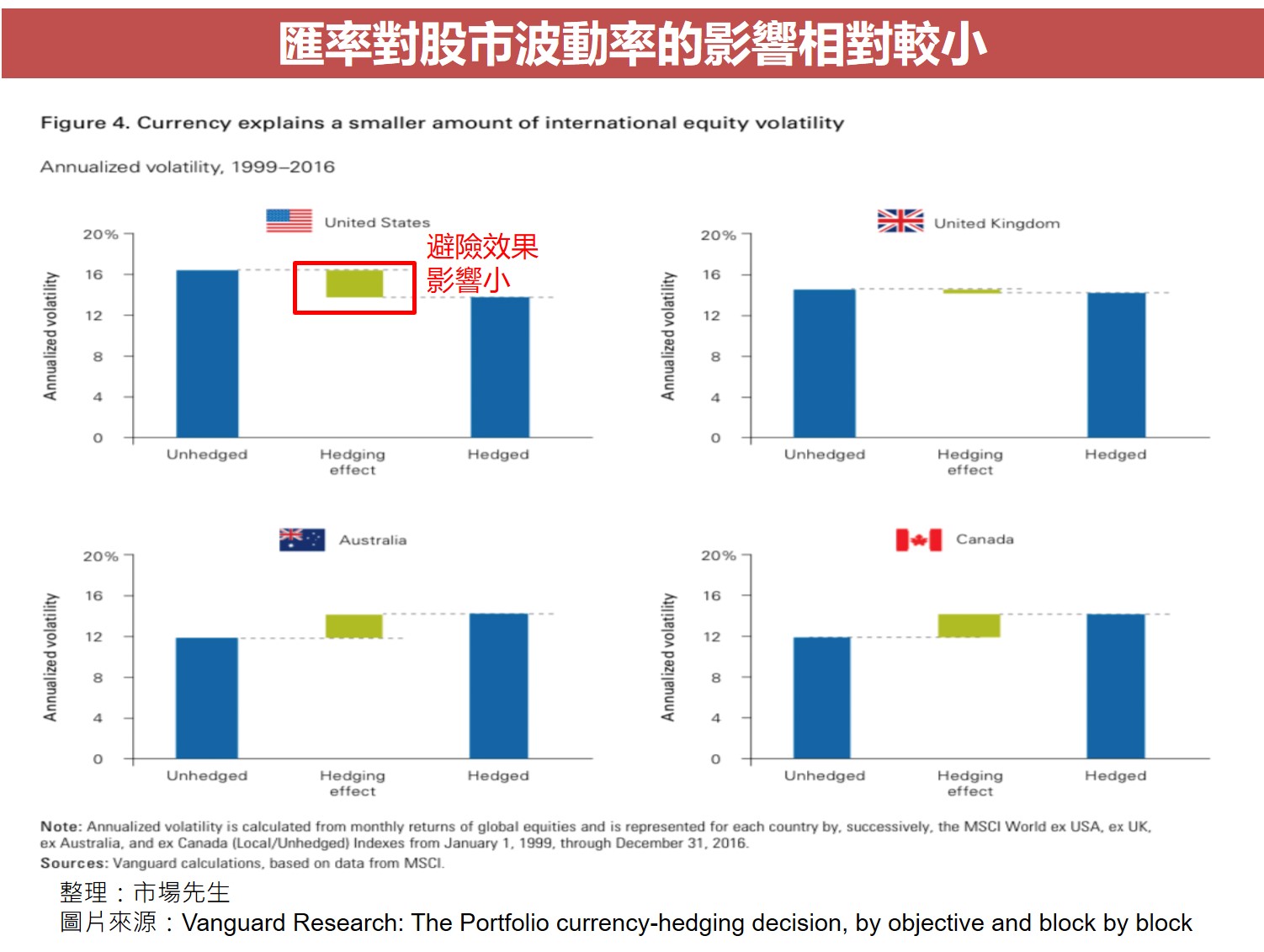

4. 匯率對股市波動率的影響相對較小

下圖統計不同國家中,股市在有匯率避險跟沒匯率避險的波動率差異,

綠色部分為避險產生的效果,可以看出跟固定收益比起來,匯率對股市波動率的影響較小。

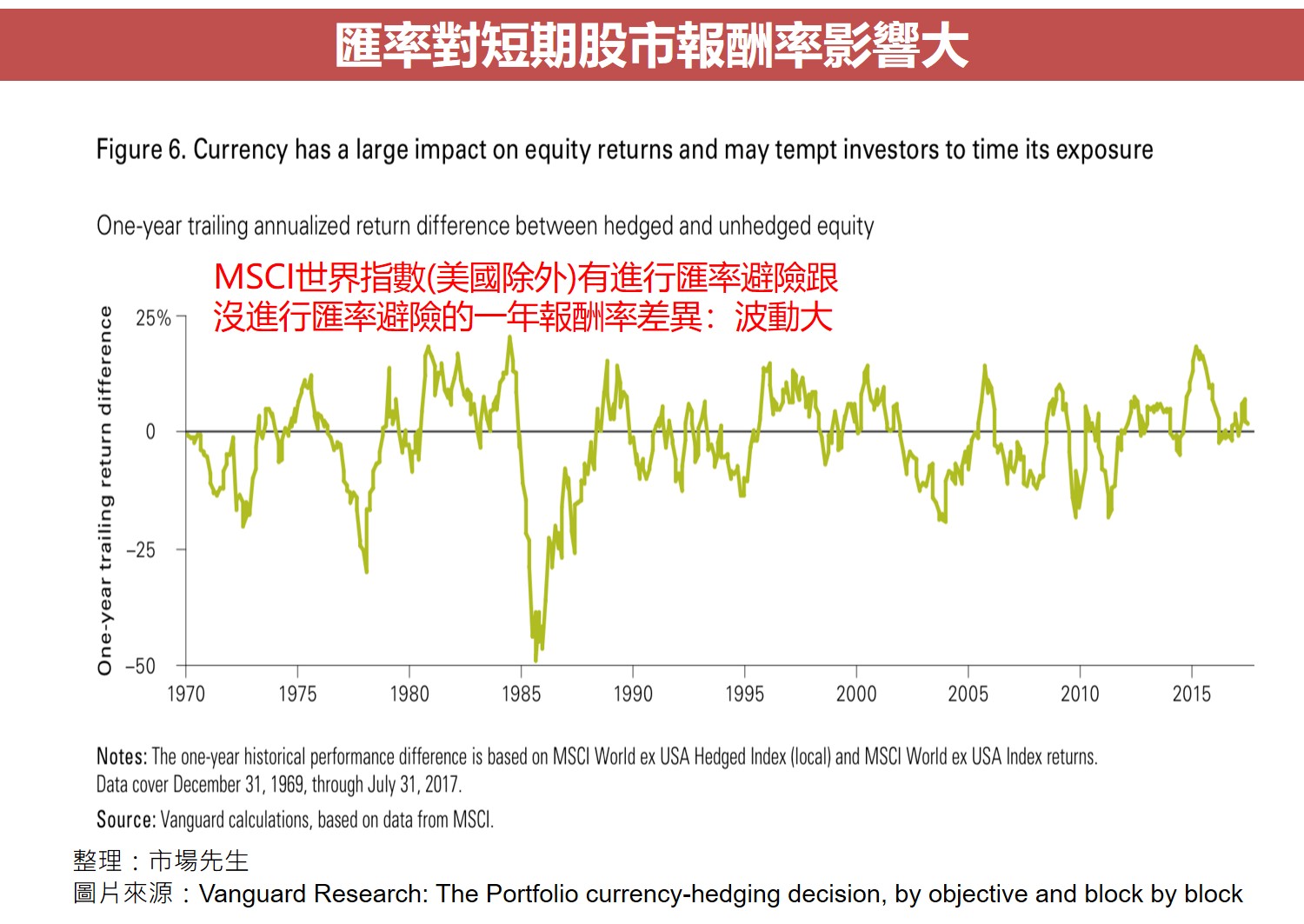

5. 匯率對短期股市報酬率影響大

下圖是比較MSCI世界指數(美國除外)有進行匯率避險跟沒進行匯率避險的一年報酬率差異。

從以下綠色曲線可以看出有時有避險比較好,有時沒避險比較好,

且有沒有避險差異是很巨大的,差異在正20%~負50%之間。

快速重點整理:該選擇匯率避險的ETF嗎?

在投資ETF或基金時,如果標的是非美國地區,無論股票或者債券,我們會遇到有匯率避險的ETF,以及沒有匯率避險的ETF,兩種可以選擇。

- 匯率避險可以減少匯率波動對投資組合的影響。

- 匯率避險對報酬有時比較好、有時比較差,並無絕對影響。但有匯率避險,美元計價時波動會顯著比較小。

- 是否匯率避險,對股市的影響較小,對債市影響較大。

- 是否匯率避險,對長期影響很小,對短期影響較大。

- 投資於非美國股市,因為資產原本波動就比較大,短期的匯率波動雖有影響但相較之下有限,有沒有匯率避險其實影響不大。統計顯示,以20年長期來看,匯率對報酬率幾乎是沒有影響的。

- 投資非美國地區固定收益資產通常是用來分散股市的風險,對整體資產配置目的是控制波動的效果,因此有做匯率避險時波動會大幅減少,在分散股市風險效果上是比較好的。如果不避險,統計顯示匯率對於固定收益資產波動率影響大,這可能會進一步影響到債券部位所扮演的角色。

專欄作者:牟均俞 主編:市場先生市場先生觀點:

在看過數據以後會發現,唯一要考慮是否要匯率避險的,只有「非美國地區債券」類的資產。

至於「非美國股市」,有沒有做匯率避險其實沒差、看不出顯著影響。債券在資產配置中的角色,是股市空頭時期的分散與保護,其中保護效果最佳的目前仍是美國公債,

在前面文中的數據來看,非美國債券無論有沒有避險,其實並沒有辦法在股市不佳時提供比美國公債更好的保護效果,

舉例來說,2008年金融海嘯時,中期公債全年正報酬約+13%,但非美國債券無論是否有避險,報酬則落在-2%左右,雖然相比股市依然只跌很少,但顯然並不是恐慌時市場資金的首選。那麼,可以再進一步思考:為什麼我們要配置非美國地區債券呢?

是因為單純對美國債券的不信任、擔心違約風險,還是認為美債報酬低落、擔心未來報酬不如以往?

如果是擔心美債報酬低落,那會選擇的是有美元避險的非美國債券,如此可以得到相對穩定的報酬走勢,

如果是不看好美國債券,那也許不避險是更好的選擇,因為一但你擔心的意外發生,美元避險反而是減損價值,不如不避險。

但矛盾在於,以當今世界的經濟組成,如果你連美國公債都不信任,那還有什麼金融資產是可以投資的呢?我認為投資原本就要承擔風險,不可能一點風險都不想承擔,也不該一天到晚想著避險,

問題只在於你可以選擇自己想承擔哪一些風險。

【本文為資訊整理與觀念教學分享,無任何投資推薦之意,ETF/基金投資有風險,投資前務必詳閱公開說明書並自行研究分析判斷。】

額外分享幾篇文章:

加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,

解決投資的煩惱!

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

請教有美國公債ETF (美元避險)的商品嗎?

美元商品本身不會美元避險,非美元的商品才會有美元避險。

請問想在國外券商買美股

不想承受美元風險

要如何做美元台幣的避險?

目前普通人的確沒有方便低成本的美元台幣避險工具。不過我自己並不認為美元台幣需要避險就是了。

請問如果不針對台幣

而是廣泛相對歐元英鎊等等

例如單就美元指數避險是否有較低成本的方式?