EEM值得投資嗎?市場先生完整評價EEM / iShares MSCI新興市場ETF

本文市場先生介紹iShares MSCI Emerging Markets ETF (代號: EEM)這檔ETF

EEM是一檔成立的很早的新興市場ETF,在相似的同類中費用率偏高一些。

新興市場最大的成分國家分別是中國、台灣、南韓,南韓是根據指數而定,有些指數認為南韓是新興國家,有些則認為南韓是已開發國家,EEM ETF使用的MSCI指數中有包含了南韓在內。

EEM由於費率較高,可由同樣是iShares公司發行的IEMG ETF做取代。

若對ETF不了解可先閱讀:什麼是ETF?

不瞭解新興市場定義,可閱讀:什麼是新興市場?

本文市場先生會告訴你:

EEM基本資料介紹

EEM是全球最大的ETF之一,由美國iShares(安碩)公司發行,這檔ETF成立於2003年,

持股數量達1200多檔,投資全球新興市場,包含拉丁美洲、歐洲、亞洲,

像是:中國、巴西、台灣、南非…等。這類股票具有較高的成長能力,

但是投資風險與投資已開發國家的股票相比,新興市場股票的價格上下波動可能較大,交易成本一般也較高。

EEM這檔ETF並沒有做匯率避險,因此也容易受到匯率影響,主要如人民幣、台幣、印度盧比對美元匯率的影響。

EEM是相當受歡迎的ETF之一,也是成立相當久的新興市場ETF之一,

對於分散配置全球股市的人通常其中有10%左右會配置到新興市場。

在過去2003-2012年美國大型股表現較差的時候,當時卻是新興市場最佳的時候 (主要就是中國股市漲最多的那一段)。

EEM追蹤MSCI新興市場指數,主要的成分股包含台積電、騰訊Tencent、三星電子、阿里巴巴Alibaba等企業,成分股總數約1237檔左右。

|

iShares MSCI Emerging Markets ETF (EEM)介紹 |

|

| ETF代號 | EEM |

| ETF全名 | iShares MSCI Emerging Markets ETF |

| ETF追蹤指數 | MSCI新興市場指數 (MSCI Emerging Markets Index) |

| ETF費用率 | 0.68% |

| ETF發行時間 | 2003/4/7 |

| 投資標的類型 | 大型股股票 |

| 投資區域 | 全球新興市場 |

| 持股數量 | 1237 |

| 前10大持股佔比 | 22.75% |

| 配息 | 有(半年配息) |

| 官網連結 | 點此 |

| 資料最後更新為2022.08 數據請以官網最新資訊為準 資料整理:Mr.Market市場先生 |

|

EEM內扣費用(Expense ratio):0.68%

EEM ETF的內扣費用率(expense ratio 支出比率)為0.68%,

和其他幾檔相同ETF相比,算是費率偏高的ETF。

EEM的追蹤誤差如何?

從官網上的資料可以看到,EEM長年下來如表上的5年期,追蹤誤差差距為0.65%,和費用率差不多,誤差算是穩定。

| ETF與指數的年化報酬率 | ||||

| ETF/指數 | 1年 | 3年 | 5年 | 10年 |

| EEM ETF (%) | -20.67 | 0.18 | 0.30 | 2.21 |

|

MSCI Emerging Markets Index(%)

|

-20.09 | 0.90 | 0.95 | 2.84 |

| 來源:ishares 資料日期:2022/8/22 整理:Mr.Market市場先生 | ||||

EEM配息頻率:季配息(6/12月)

配息與殖利率都不是評估此ETF評估的重要指標。

EEM優點:

- 能分散投資到新興市場大多數國家的企業。

EEM缺點:

- 費用率與同類型相比較高。

- 成分股較集中在中國、台灣、南韓。

- 新興市場雖然可能獲取高收益,但投資風險可能也較高。

EEM最新股價走勢:

EEM成分股組成與特性分析

EEM的前15大成分股組成產業與權重資料:

| iShares MSCI Emerging Markets ETF (EEM)成分股與持股比例 | ||||

| 代號 | 全名 | 國家 | 產業分類 | 權重% |

| 2330 | 台積電 | 台灣 | 資訊科技Information Technology | 6.48% |

| 700 | 騰訊Tencent | 中國 | 通訊服務Communication Services | 3.81% |

| 005930 | 三星電子 | 韓國 | 資訊科技Information Technology | 3.34% |

| 9988 | 阿里巴巴Alibaba | 中國 | 非必需消費品Consumer Discretionary | 2.63% |

| RELIANCE | 美團點評 | 中國 | 非必需消費品Consumer Discretionary | 1.52% |

| 3690 | 信實工業Reliance Industries | 印度 | 能源Energy | 1.35% |

| INFY | 印孚瑟斯Infosys | 印度 | 資訊科技Information Technology | 1.02% |

| 939 | 中國建設銀行 | 中國 | 金融Financials | 0.91% |

| ICICIBANK | 印度工業信貸投資銀行 | 印度 | 金融Financials | 0.85% |

| 9618 | 京東公司 | 中國 | 非必需消費品Consumer Discretionary | 0.84% |

| HDFC | 住房開發金融公司 | 印度 | 金融Financials | 0.81% |

| VALE3 | 淡水河谷公司 | 巴西 | 原物料Materials | 0.78% |

| 1120 | 拉吉哈銀行 | 沙烏地阿拉伯 | 金融Financials | 0.72% |

| 2317 | 鴻海科技集團 | 台灣 | 資訊科技Information Technology | 0.70% |

| 1180 | 國家商業銀行 | 沙烏地阿拉伯 | 金融Financials | 0.64% |

| 資料更新時間:2022.08 整理:Mr.Market市場先生 | ||||

從持股中可以觀察到,皆為新興市場國家,都是知名公司。

其中,前10大持股佔比約22.75%左右。

最大的成分股各為:台積電、騰訊Tencent、三星電子、阿里巴巴Alibaba等,最大的持股佔比約6.48%,成分股較集中在通訊服務、科技類股。

要注意的是,和美國企業特性不同在於,有較多企業主要客戶是本土客戶,服務內需而非全球化經營,這會讓風險略為提高、成長性較受限一點。

EEM的投資國家:

|

iShares MSCI Emerging Markets ETF (EEM)投資國家 |

|

| 國家 | 比例 |

| 中國 | 30.76% |

| 台灣 | 14.87% |

| 印度 | 14.27% |

| 南韓 | 11.69% |

| 巴西 | 5.38% |

| 沙烏地阿拉伯 | 4.62% |

| 南非 | 3.60% |

| 墨西哥 | 2.13% |

| 泰國 | 1.96% |

| 印度尼西亞 | 1.93% |

| 馬來西亞 | 1.48% |

| 阿拉伯聯合大公國 | 1.32% |

| 資料更新時間:2022.08 整理:Mr.Market市場先生 | |

從投資國家中可以觀察到,這檔ETF投資區域為新興市場國家,最大的為中國,其次為台灣、南韓、印度、巴西等國家。

對中國區的集中度高,因此受當地經濟、匯率影響很大。

EEM的產業組成:

| iShares MSCI Emerging Markets ETF (EEM)產業組成分布 | |

| 產業類型 | 比例% |

| 金融Financials | 21.64% |

| 資訊科技Information Technology | 19.94% |

| 非必需消費品Consumer Discretionary | 13.35% |

| 通訊Communication | 9.84% |

| 原物料Materials | 8.48% |

| 必需消費品Consumer Staples | 6.16% |

| 工業Industrials | 5.86% |

| 能源Energy | 5.15% |

| 醫療保健Health Care | 3.94% |

| 公用事業Utilities | 3.10% |

| 不動產Real Estate | 1.82% |

| 現金及衍生品Cash and/or Derivatives | 0.73% |

| 資料時間:2022.08 整理:Mr.Market市場先生 | |

EEM的產業分布中,佔最大比例的行業為非必需消費品,其次是資訊科技、金融、通訊等產業。

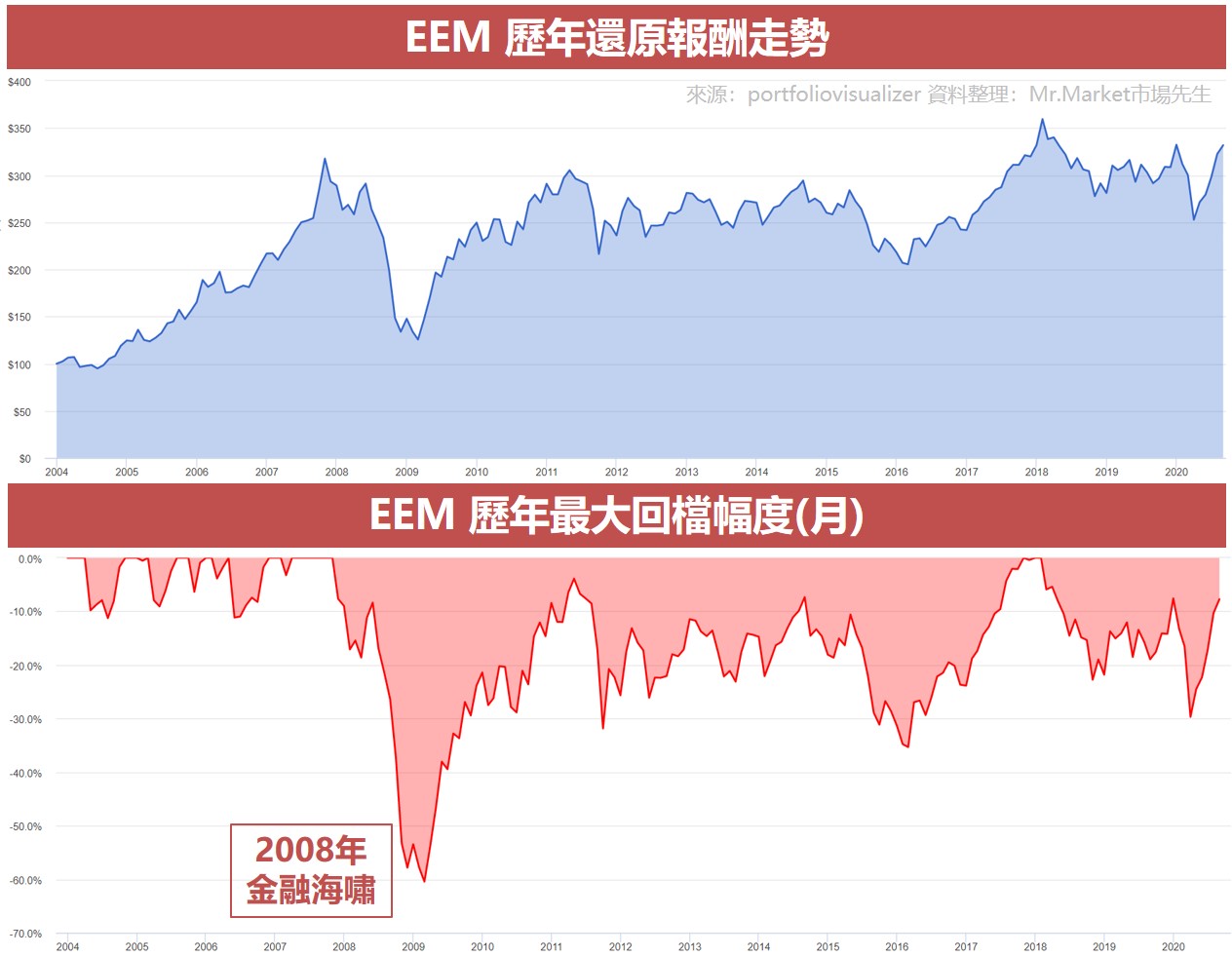

EEM投資風險報酬走勢特性

最大回檔風險:約-60%回檔

EEM是2003年成立的,歷經了2008年金融海嘯,約有-60%的回檔,主因也是中國股市起伏較大。

從2007年高點以後,EEM一值到2018年報酬才重新創新高。

從這邊可以發現長期投資這些新興市場股票,會遇到大幅波動的狀況,

如果你投資時只能承受10%~20%的波動,建議投入股票類資產的資金比重不宜太高。

EEM與類似ETF比較

EEM追蹤類似指數ETF:

|

iShares MSCI Emerging Markets ETF (EEM)類似ETF標的 |

|||

| 代號 | 費用率 | 規模 (百億美元) |

追蹤指數 |

| EEM | 0.68% | 2.5 | MSCI Emerging Markets Index |

| VWO | 0.12% | 9.5 | FTSE Emerging Markets All Cap China A Inclusion Index |

| IEMG | 0.13% | 6.5 | MSCI Emerging Markets Investable Market Index |

| SCHE | 0.11% | 0.8 | FTSE Emerging Index |

| SPEM | 0.11% | 0.5 | S&P Emerging BMI Index |

| 資料時間: 2022/08 整理:Mr.Market市場先生 | |||

EEM、VWO、IEMG、SCHE、SPEM都投資新興市場國家,有些指數(FTSE)不把南韓歸類在新興市場,

EEM、IEMG有投資南韓市場,使用MSCI新興市場指數,

而VWO、SCHE、SPEM則沒有投資南韓,使用的是FTSE或S&P的新興市場指數。

從費用率來看,EEM的費用率0.68%,是這些同類型ETF中最高的,

因此用IEMG可以完全取代EEM,也因此即使EEM成立比較早,但IEMG的規模目前早已領先EEM很多。

EEM類似相關ETF:

| iShares MSCI Emerging Markets ETF (EEM)相關ETF | |||

| 代號 | 費用率 | 規模 (百億美元) |

追蹤指數 |

| EEM | 0.68% | 2.5 | iShares MSCI Emerging Markets ETF |

| VEU | 0.09% | 4.7 | FTSE All-World ex US Index |

| DEM | 0.63% | 0.1 |

WisdomTree Emerging Markets High Dividend Index

|

| PXF | 0.45% | 0.1 | FTSE RAFI Developed ex U.S. 1000 Index |

| SPDW | 0.04% | 1.1 | S&P Developed Ex-U.S. BMI Index |

| 資料時間: 2022/08 整理:Mr.Market市場先生 | |||

非美國市場又可分為新興市場、已開發市場,

IEMG主要投資新興市場國家(包含韓國),適合作為長期投資組合的核心持股,

DEM則是使用股利加權的新興市場ETF,

VEU則是包含已開發、新興市場股票,

PXF是將總資產9成以上投資在ADR、GDR,並以公司的帳面價值、收入、銷售額以及紅利挑選成份股。

SPDW將總資產8成投資在成分股和以該指數為基礎的證券存托憑證,用來衡量非美國的已開發國家股市表現。

市場先生評價 EEM

(評分最高5★,最低1★,星星只代表程度高低,在分散程度上不一定代表好壞)

- ETF費用率:0.68%費用率較同類相當高 ★

- ETF追蹤誤差:追蹤誤差不大,流動性佳 ★★★★

- ETF分散程度:成分股的國家區域略為集中在中國,無貨幣避險 ★★★

- ETF重要性:新興市場是資產配置的一個補充項 ★★★

- 市場先生綜合評價:流動性佳的ETF,但可被取代 ★★

EEM與同類ETF相比,費用率較高,成分股集中在新興市場上,投資中國的比例4成以上。

是一檔有其他低費率替代品的ETF。

總結:誰適合投資EEM?

EEM ETF適合對象:無,可用IEMG ETF完全取代

由於EEM和IEMG同樣都是由iShares公司發行,追蹤同樣的指數,只差在費率,所以完全有可取代性。

EEM由於推出的年份較早因此費用較高,優質的指數公司會不斷降低費用,不會等別人來打自己,自己就先推出低費率ETF來取代自己。

如果想投資新興市場ETF,EEM因費用高可以跳過,

直接去看其他IEMG、VWO、VEU 這幾檔相關的評價,

可閱讀:

EEM怎麼買?

目前購買美股ETF有2個管道,分別是國內券商與海外券商,差異比較如下:

- 國內券商複委託:如何用複委託買進美股ETF?

- 海外券商比較:美股ETF怎麼買?知名美股券商與複委託比較

學習更多ETF教學可閱讀:ETF完整教學懶人包

編輯:Joy 主編:市場先生本文為資訊整理與觀念教學分享,無任何投資推薦之意,投資必定有風險,投資前務必自行研究分析判斷。

額外分享幾篇ETF文章:

5. 我的投資書單分享

加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,解決投資的煩惱!

市場先生開了一堂的「用美股ETF創造穩定現金流」教學課程,

這堂課程會從基礎入門、資料查詢到實際操作,

教你學會建立一個穩定的全球ETF投資組合,目前累積已經有將近2000位同學上課。

線上課程》美股ETF創造穩定現金流線上課程連結

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

一般留言