融券是什麼?最完整的股票融券交易懶人包

在台灣,融券和融資雖然很相似,

但由於放空的限制比買進還多,因此本文主要焦點在融券放空上,

想了解融資的部分,可以閱讀我另一篇文章:什麼是股票融資買進?有什麼規則和成本?

股票信用交易的方式主要可以透過融資、融券來進行,

融券主要是向券商借股票投資,算是一種合法擴張信用的管道,

這篇文章市場先生介紹「融券」,分成底下幾個部分:

本文市場先生會告訴你:

融券是什麼意思?

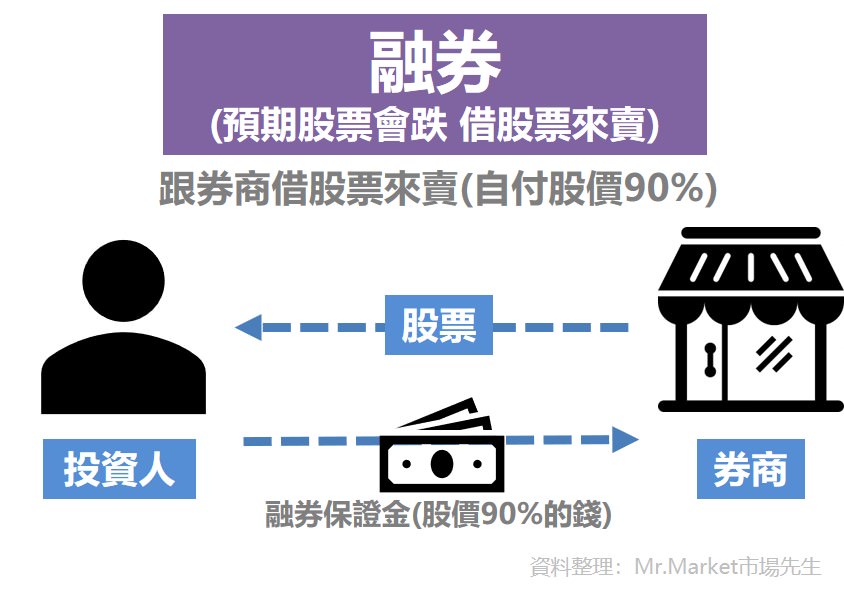

融券是股票信用交易的一種方法,當投資人預期未來股票會下跌,

但是手上沒有這檔股票,就先向券商借股票來賣,

這時預期可以賣在高點,並且在未來股價下跌後可以低檔買進股票來償還。

融券就是預期未來可能會下跌,因此向券商「借股票拿來賣」,未來在買進股票償還。

融券賣出也稱為放空股票

所謂的放空(或做空)指的就是看跌,因此先賣出後買進,

常用的放空工具除了融券,還有期貨、股票期貨等工具。

融券通常只能借到一成資金

也就是10萬元的股票,投資人保證金只能借一成,

還要自付保證金9萬元,算起來融券操作的槓桿倍數是10 ÷ 9 = 1.1倍。

融券和我們一般買股票的操作相反,當股票漲了融券投資人反而會賠錢,

若是股票跌50元,投資人就賺50元。

例如:

投資人預期市場先生股票會下跌,

選擇透過融券方式,向券商買這張股票後,立即賣出得到10元,

之後這張股票真的從10元跌到8元,

投資人就將這張股票買回還給券商,自己最終從中賺了2元。

融券有哪些限制?

融券在張數、額度、買賣時都會有一些限制存在。

- 張數限制:並非每間公司都能融券,要先向券商查詢確認

- 額度限制:融券是信用交易,信用交易會有信用額度,而每家劵商給用戶的信用額度若用完,就要再申請

- 強制贖回限制:大部分公司會在四月開股東會,這時候會強迫買回融券,稱為強制回補

- 強制買回限制:如果你的股票漲太多,券商也會強迫你買回

融券使用時機是什麼時候?

投資人預期未來股價會下跌,先付保證金向券商借股票拿去賣,

之後當股價下跌,就可以用較便宜的價格買回這張股票來還給券商,從中賺取價差。

融券交易必須先申請「股票信用戶」

想要融券交易,必須先成為「股票信用交易戶」,

和券商簽訂融券契約、開立信用帳戶,才能辦理融券股票買賣。

股票信用戶申請條件:

1. 申請人年滿20歲的本國自然人

2. 具中華民國稅務居民身份

3. 證券戶開立滿3個月

4. 證券戶最近一年成交筆數滿10筆以上

5. 證券戶最近一年累積成交金額,達所申請融資信用額度的50%

6. 證券戶最近一年所得與各種財產,達所申請融資信用30%

| 股票信用戶信用額度級數 | |||

| 融資額度 (融資金額) |

融券額度 (擔保價款) |

50% 成交金額 |

30% 財力證明 |

| 50萬元 | 50萬元 | 25萬元 | 無須財力證明 |

| 100萬元 | 100萬元 | 50萬元 | 30萬元 |

| 250萬元 | 250萬元 | 125萬元 | 75萬元 |

| 500萬元 | 500萬元 | 250萬元 | 150萬元 |

| 1000萬元 | 1000萬元 | 500萬元 | 300萬元 |

| 1500萬元 | 1500萬元 | 750萬元 | 450萬元 |

| 2000萬元 | 2000萬元 | 1000萬元 | 600萬元 |

| 2500萬元 | 2000萬元 | 1250萬元 | 750萬元 |

| 3000萬元 | 2000萬元 | 1500萬元 | 900萬元 |

| 6000萬元 | 4000萬元 | 3000萬元 | 1800萬元 |

| 8000萬元 | 6000萬元 | 4000萬元 | 2400萬元 |

| 信用交易額度分成上面的等級,券商會依投資人提供的財力證明,給予適當的級數。 | |||

| 資料整理:Mr.Market市場先生 | |||

融券有哪些花費?

融劵簡單是和券商借股票來賣,

交易成本除了基本的手續費、交易稅,融券還多了融券手續費(借劵費),

在融券過程中,額外還會收到融券利息收入,是來自於保證金存放在券商期間的利息收入。

每間證券的借券費、融券利息都有所差異,不一定會一樣,但不至於差很多,

融券利率都是浮動的,目前大約0.1%~0.4%/年

還會收取借券費(融券手續費),通常是0.08%/次。

融券買入時:交易手續費0.1425%(未折扣)

融券賣出時:交易手續費0.1425%(未折扣)、證券交易稅0.3%、融券手續費(借劵費)0.08%、融券利息收入0.2%/年

融券所需保證金這樣算:

投資人向券商借股票,就要把股價90%成資金給券商,當作保證金,用來保證不會拿了股票賣出就跑路。

融券賣出(作空),要放多少保證金在券商那裡呢?

融券保證金金額=成交單價 × 股數 × 融券成數

舉例來說:

融券賣出10萬元的股票1張,融券成數90%,需自備款如下:

融券保證金:10萬元 × 1(張) × 90%=9萬元

除了保證金之外,融券賣出時還必須加手續費、交易稅、借券費、融券利息進去。

要記得,保證金只是一個最低要求門檻,實際上保證金都必須準備更多,以免波動時導致保證金不足。

融券手續費(借券費)怎麼計算?

向券商借入股票時,會有一筆借券費要支付,收費是以「次」計算,借一次券,就算一次借券費,計算公式如下:

融券手續費(借券費) = 成交價 x 成交股數 x 融券利率

延伸上面的例子:

融券手續費(借券費) = 10萬元 x 0.08%=80元

市場先生提醒:

融券手續費也被許多人稱做借券費,容易跟有價證券借券的借券費混淆,其中兩者的差異,有興趣的人可以看:融券與借券。

融券的利息怎麼計算?

在融券時會放一筆保證金在券商戶頭,券商要按照存款利率支付利息,所以會收到一筆利息收入。

融券利率是以年來計算,實際上我們可能只有持有幾天,所以要根據日曆天數去算融券利息費用。

融券利息=(保證金+擔保品) ×融券利率×天數 ÷ 365

每間證券的融券利率可能有所差異,以富果帳戶為例,融券利率為0.2%/年,

利息天數從交割日起,一直到賣出交割日前一天都需計算。

融券 在看盤軟體 上該怎麼下單操作?

開好股票信用帳戶後,就可以申請融券買賣,

下單時可以選擇要以現股還是融資融券的方式交易。

看盤軟體是只要股票開戶就有,如果你還沒開戶,或者目前既有看盤軟體用不習慣,

可以參考:最新股票開戶優惠推薦

股票融券放空的操作運用

股票信用交易的方式,必須透過融資融券買賣,

操作上通常會有這4種方式:融資買進、融資賣出、融券買進、融券賣出;

又依是否當日或隔日交易,分為「當沖」與「非當沖」,

當沖就是指當日沖銷,一邊借錢買股票、一邊空手賣股票,即可互相沖銷,當天買進又當天賣出,直接賺價差)。

可閱讀:什麼是股票當沖交易?

資買 : 融資買股票,投資人付40%或50%股款。

資賣 : 賣出之前融資買進的股票 (手上有現股) 。

券買 : 之前借券賣出的股票,買回來還。

券賣 : 借券賣出股票(手上沒有現股),這就是所謂的放空。

買賣方式-當天(當沖)交易:

(買)當沖作多買進(覺得股票會漲):當天之內融資買進,當天之內融券賣出。

(賣)當沖作空賣出(覺得股票會跌):當天之內先融券賣出,當天之內融資買進。

買賣方式-非當天(非當沖)交易:

(買)作多隔日回補(覺得股票會漲):融資買進後(資買),若覺得股票會漲,隔日找高點賣出(資賣)。

(賣)作空隔日回補(覺得股票會跌):融券賣出後(券賣),若覺得股票會跌,隔日找低點買進(券買)。

股票融券維持率是什麼?

融券買股要注意融券「維持率」 維持率過低可能被「軋空」

當投資人預期股票會跌,但股價卻上漲時,投資人就會賠錢,

賠錢到一定程度時,券商就會強制投資人融券補回。

融券維持率=(融券擔保品市值+保證金)÷融券股票最新總市值

融券擔保品市值=當初融券放空時的總市值金額,扣除掉手續費、證交稅、借券費(這些費用合計約0.5%以內)。

保證金=你自己自備的資金,可以多但不可以少於一定門檻。

融券股票最新總市值=該股票最新總市值,會隨股價變化,如果股價上漲則融券維持率會下降。

融券維持率若是低於130%,券商就會通知投資人補繳費用,補進保證金。

但若是投資人的股票信用交易帳戶,同時有融資、融券股票,就會看整戶維持率,而非以個股來計算。

舉個例子,融券放空股價200元的股票1張(整體市值20萬),也準備18萬元的保證金。

融券維持率=(約20萬+18萬)/20萬 =約190%

但過一段時間,股價不跌反漲,一路漲到300元(總市值約30萬),

這時融券維持率=(約20萬+18萬)/30萬 =約126.7%

這時融券維持率就低於130%。

整戶維持率=(融資股票總市值+融券擔保品市值+融券保證金) ÷ (融資金額+融券股票最新總市值)

有些人的帳戶中,會同時有些股票融資交易、有些融券交易,這時多空部位就會整合一起看,

整戶維持率也必須大於130%。

維持率低於130%會怎麼樣?

當維持率過低,代表股票一直漲,投資人必須還券商一張更貴的股票,

買股票就是融券回補,這樣又會再把股價推高,推高股價後又有更多融券需要回補,產生融券軋空的現象。

融券回補是什麼意思?

每年除權息和股東會,融券會被「強制回補」

因為投資人買的股票是借來的,當公司需要使用到股票,

投資人就必須在時間到之前買股票還給券商,

如果時間到了不還,券商就會強制幫投資人用市價買回,無論價格多高,這個狀況就是「融券強制回補」。

如果回補前的融券太多,投資人都搶著買股票來還,以免到時被強制賣在很糟的價位,

這樣也會推升股價,對融券交易者有被軋空的風險。

每年這兩個情況必須強制回補:除權息、股東會前。

如果投資人有融券,務必要留意這兩個時間點。

融券回補的替代方案

對於融券的券源,或者強制回補的問題,用「股票期貨」是個相對更好的替代方案。

股票期貨一般流動性相對融券更好一點,不會強制回補問題,且交易成本更低。

唯一的問題在於,台灣只有規模較大的公司有股票期貨可交易。

想知道完整股票期貨介紹,可閱讀:股票期貨是什麼?除權息/優缺點完整介紹

市場先生提示:在股票市場,看跌股票本身就是一種反社會的行為,歷史上曾經也有人把放空股票當成邪惡的事。

所以法規往往給予放空股票許多限制,讓放空很困難。有些國家甚至會在市場空頭時由政府宣布「禁空令」,全面禁制股票放空行為。

融券交易有什麼優點與缺點?

使用融券操作,投資人必須有精準的眼光,能預測出股票是漲是跌,

當股票跌的不夠多,反而會讓投資人賠錢。

大多數的投資專家也不建議融券買股票,因為風險較高,不適合經驗不足的投資人使用。

股票融券放空的優點:

若投資人眼光精準,能預測出股票下跌,也是一種獲利機會。

股票融券放空的缺點:

1. 成交量小的股票可能無券可借:

券商的券源,也就是借給投資人融券的股票,通常是其他投資人跟該券商融資時,留下的抵押品,或是券商自營交易的股票。

換句話說,要有投資人向同一券商融資買進股票,券商才有股票可借,投資人才能融券賣出這張股票。

所以成交量較小的股票、交易量較小的券商,常常會有無券可借的情況。

這導致一個矛盾,因為很多時候我們容易看跌的,都是成交量小的小公司,但往往缺乏有效放空它的投資工具。

有些常運用融資券的投資人,則是手上會同時開多家券商的戶頭,

遇到可交易的時機會同時多券商下單,搶用各券商的餘額。

2. 融券強制回補風險

很多時候,也許你看跌的看法是正確的,公司狀況也很糟,

問題是公司也許就在下跌前召開一次股東會,強制所有融券回補,甚至回補在股價高點造成虧損。

這是很大的風險,因為短期的漲跌仍是只取決於供需,

並不是看對方向就一定能獲利。

3. 股票上漲沒有極限,意味著融券虧損可能無限大,但獲利有限

融券放空時,下跌獲利有限,因為股價最多跌到零元。

反之股價上漲就代表虧損,但股價上漲是沒有上限的,這代表著虧損可能無限大,

即使股票真的很爛、只是虛漲,但短期大幅上漲且沒有不斷補保證金情況下,

股票融券放空不一定真的能等到跌下來那一天。

融資 融券 借券差別在哪裡?

融資、融券、借券,這3種都是股票信用交易的方式。

股票融券交易 快速重點整理

1. 融券是向券商借股票來賣,投資人要付保證金90%。

2. 股票的信用交易操作,分為融資買進、融資賣出、融券買進、融券賣出。

3. 股票的信用交易操作,又依是否當日或隔日交易,分為當沖與非當沖。

4. 融券買股時,維持率若低於130%,可能會被「軋空」。

5. 融券買股雖然是合法公開的信用交易方式,但也要注意成交量小的股票可能無券可借,或者被強制回補在高點。

其實,除了在操作融券交易的投資人外,市場上還有另一群人把手上閒置股票拿來出借,

能賺到借券收入、股息,對投資人來說又增加一筆收入。

若想進一步了解,可以閱讀:股票借券交易

本文為資訊整理與觀念教學分享,內容提到任何標的或券商均無推薦之意,投資必定有風險,任何投資決策前請務必自行評估判斷。

更多投資入門延伸閱讀:

2. 推薦超過40本投資好書

3. 美股開戶》推薦券商比較

4. 股票開戶》推薦的開戶券商

編輯:Joy 主編:市場先生加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,解決投資的煩惱!

市場先生開了一堂的「用美股ETF創造穩定現金流」教學課程,

這堂課程會從基礎入門、資料查詢到實際操作,

教你學會建立一個穩定的全球ETF投資組合,目前累積已經有將近2000位同學上課。

線上課程》美股ETF創造穩定現金流線上課程連結

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

快速重點整理第一點

融資應改為融券

已經調整了感謝您