股票期貨是什麼?怎麼買?合約規格/除權息/優缺點完整介紹

股票期貨指的是直接連結股票類型資產的期貨商品,包括個股期貨,以及股票指數期貨兩種類型。

本篇文章市場先生就來介紹股票期貨是什麼?包含合約規格怎麼看?如何交易?除權息如何調整?以及全球有哪些常見的股票期貨。

本文市場先生會告訴你:

股票期貨是什麼?

股票期貨(英文:Equity Futures)指的是以「股票類資產」作為標的的期貨合約,包括單一個股、股票指數。最大的功能是讓投資人用更低成本的方式追蹤個股或股票指數。

股票期貨(英文: Equity Futures)是期貨的一種類型,通常以股票類資產做為連結標的。

市場先生過去在期貨文章中介紹過,期貨的本質就是一張標準化的合約,用來約定交易雙方談好的條件,並賦予這張合約法律效力,促使雙方履行合約。

股票期貨會對應特定數量的個股、股票型ETF,或者股價指數,承諾在未來按照一定的價格做買賣交易,期貨的價格也會隨著當下標的股價及未來預期有所變化。

股票期貨最重要的功能,是讓投資人能用更低成本的方式追蹤,並取得個股或股票指數相同的績效表現。

舉例來說,一口台積電期貨合約,合約的價值可能對應到的是2000股的台積電,換句話說,買賣交易一口期貨合約,就等同於在買進或放空2000股的台積電股票。

與實際買賣股票的差異在於,它的交易成本(手續費/交易稅)會更低,且更容易放空,也可能使用槓桿交易。

股票期貨有哪些類型?

股票期貨(Equity Futures)可以概分成「個股期貨 (Stock Futures)」、「股票指數期貨(Index Futures)」兩類。

- 個股期貨 (Stock Futures):包括單一個股期貨、股票型ETF期貨。

- 股票指數期貨(Index Futures):各種股價指數期貨。

根據市場先生經驗,在台灣,我們說到股票期貨時,大多指的是單一個股期貨,

至於股票型指數期貨,在台灣或國外,都比較習慣會簡稱為指數期貨。

其中「股票指數期貨」既是股票期貨,也是指數期貨的一種。想了解詳細的指數期貨介紹,可閱讀:指數期貨是什麼?

下表是股票期貨類型的整理表:

| 股票期貨 類型 | 連結標的 類型 | 標的範例 |

|---|---|---|

| 個股期貨 Stock Futures | 單一個股 | 國內: •台積電期貨 •國泰金期貨 •台泥期貨 |

| 股票型ETF | 國內: •國泰永續高股息ETF期貨 •群益台灣ESG低碳ETF期貨 •富邦越南ETF期貨 | |

| 股票指數期貨 Index Futures | 國家/區域股價指數 | 國內: •台指期 國外: •迷你S&P500指數期貨 •小道瓊指數期貨 •迷你納斯達克100期貨 |

| 特定行業股價指數 | 國內: •台灣電子指數期貨 國外: •美國尖牙股指數期貨 •美國S&EQUITIESP金融產業期貨 |

要注意的是,不是所有的個股股票都有對應的期貨可以交易,

通常只有較有規模的個股,才會有發行單一個股期貨,

不同的個股期貨流動性好壞也不相同,在交易前務必要先確認流動性好壞。

市場先生補充:「個股期貨」和「股票型ETF期貨」比較多出現在台灣、香港、韓國等國家的期貨市場,但在歐美並不常見。

美股市場所稱的股票期貨,大部分是指「股票指數期貨」,例如在芝商所CME的網站上,期貨分類中的「股票(Equities)」項目,可以發現裡面都是股票指數及產業型股票的期貨。

例如迷你S&P500指數期貨、迷你納斯達克100期貨等,期貨連結標的就是指數,由於股票指數代表的是成分股的股價,因此被歸類於股票期貨。

而產業型股票指數,意思是連結某一類產業型的股票,例如迷你精選金融產業期貨(代號XAF),它就是連結標準普爾金融精選行業指數(S&P Financial Select Sector Index)。

歐美個股期貨比較不發達的現象,原因目前我並不確定,可能是因為國外選擇權市場規模龐大,像是IB盈透證券、Firstrade第一證券等海外券商都可以操作選擇權,也可能是國外的證券商在融資交易上使用也比較簡單,或者單一個股期貨市場比較缺乏流動性等等原因。

而個股期貨,則是在台灣、香港、韓國等等市場比較發達,會看到有個股期貨可以交易。

股票期貨合約規格怎麼看?

各種期貨合約的規格要素其實是差不多的,重點項目像是名稱、代號、交易所、連結標的、合約規格、最小跳動點Tick、合約價值、期貨保證金、交割方式、結算日等。

下表是股票期貨合約規格 重點項目:

| 股票期貨合約規格 重點項目 | 重點項目說明 |

|---|---|

| 名稱 | 股票期貨商品名稱 |

| 代號 | 股票期貨的發行代號 |

| 交易所 | 發行股票期貨商品的交易所 |

| 一口合約規格 | •個股期貨: 通常以股為單位訂定合約 •股票ETF期貨: 通常以受益權單位數訂定合約 •股票指數期貨: 通常以「指數點數 × 單位價格」表示 |

| 最小跳動點數 | 表示「連結標的」的最小變動值 |

| 一口合約價值 | 表示一口期貨合約的完整價值 |

| 原始(最低)保證金 | 表示控制一口合約需要支付的最低保證金 |

| 最後結算日 | 表示每一紙合約最後結算的日期 |

| 交割方式 | 通常採現金交割 |

更多詳細的合約規格資訊可參考:台灣期貨交易所的網站。

如果還不太清楚期貨合約該怎麼看,可參考:期貨合約怎麼看?重點項目/如何查詢與範例(美股/台股)

股票期貨合約規格範例

接下來市場先生對各類型的股票期貨都列舉一個範例做說明。

1. 個股期貨合約規格範例(台積電期貨)

國外交易所很少發行個股期貨。所以個股期貨用國內的「台積電期貨」來當範例。

| 台積電期貨 合約規格項目 | 合約規格內容 |

|---|---|

| 商品名稱 | 台積電期貨 |

| 產品代號 | CDF |

| 交易所 | 臺灣期貨交易所 (Taiwan Futures Exchange) |

| 一口合約規格 | 2,000股 |

| 最小升降單位 | 依據股票價格分級:

•未滿10元:0.01元 |

| 一口合約價值* | 約臺幣108.4萬 |

| 原始保證金(浮動) | 合約價植的13.5% (本範例約14.6萬) |

| 最後結算日 | 合約月份的第三個星期三 |

| 交割方式 | 現金交割 |

資料整理:Mr.Market市場先生

2. 股票ETF期貨合約規格範例(國泰永續高股息ETF期貨)

接下來以國內發行的「國泰永續高股息ETF期貨」來當股票ETF期貨範例。

| 國泰永續高股息ETF期貨 合約規格項目 | 合約規格內容 |

|---|---|

| 商品名稱 | 國泰永續高股息ETF期貨 |

| 產品代號 | RIF |

| 交易所 | 臺灣期貨交易所 (Taiwan Futures Exchange) |

| 一口合約規格 | 10,000受益權單位 |

| 最小升降單位 | 依據股票ETF的價格分級:

•未滿50元:0.01元 |

| 一口合約價值* | 約臺幣21.4萬 |

| 原始保證金** | 約臺幣11,000元 |

| 最後結算日 | 合約月份第三個星期三 |

| 交割方式 | 現金交割 |

**保證金依照台灣期貨交易所公告為準

資料整理:Mr.Market市場先生

3. 股票指數期貨合約規格範例

國外的股票數期貨以「迷你S&P500指數期貨」來當股票指數期貨範例,

可以從芝商所集團(GME Group)查詢到股票指數期貨合約規格的各項資訊。

| E-mini S&P500指數期貨 合約規格項目 | 合約規格內容 |

|---|---|

| 商品名稱 | E-mini S&P500指數期貨 |

| 產品代號 | ES |

| 交易所 | 芝加哥期貨交易所(CBOT) |

| 一口合約規格 | 連結指數 × 50美元 |

| 報價點數價值 | 每跳動0.25點 = 12.5美元 (1點=50元) |

| 即時報價(浮動)* | 4541.25 |

| 一口合約價值* | 約22.7萬美元 |

| 原始保證金** | 11,200美元 |

| 最後結算日 | 合約月分第三個周五美東時間上午9:30 |

| 交割方式 | 現金交割 |

**保證金會隨S&P500指數變化而浮動

資料整理:Mr.Market市場先生

國內發行的股票指數期貨規格也是大同小異,下表以台指期來當範例,從台灣期貨交易所可以查詢到臺股期貨合約規格的各項資訊:

| 臺股期貨 合約規格項目 | 合約規格內容 |

|---|---|

| 商品名稱 | 臺股期貨 |

| 產品代號 | TX |

| 交易所 | 臺灣期貨交易所 Taiwan Futures Exchange |

| 合約規格 | 連結指數 × 臺幣200元 |

| 報價點數價值 | 指數1點=臺幣200元 |

| 即時報價(浮動)* | 17061點 |

| 一口合約價值* | 約臺幣341.2萬 |

| 原始保證金** | 臺幣18.4萬 |

| 最後結算日 | 合約月分第三個星期三 |

| 交割方式 | 現金交割 |

**保證金會隨台灣加權指數變化而浮動

資料整理:Mr.Market市場先生

股票期貨的特性

股票期貨是一種以股票為標的所進行未來買賣的契約,本質就是期貨,它同時擁有股票和期貨兩者的特性。

完整的期貨介紹可閱讀:期貨是什麼?

特性1. 價格波動大,也會受市場漲跌幅規定限制

因為股票期貨是連結到股票類商品,

個股波動一般比較大,期貨的漲跌幅也會成正比。

而如果有漲跌幅限制,例如台灣個股有漲跌幅10%限制,股票期貨合約也會有一樣的限制。

而股票ETF期貨,或者指數期貨,因為本身股票有一定的分散性,漲跌幅會比個股期貨小一些。根據市場不同,可能股價指數期貨也會有漲跌幅限制。

特性2. 保證金交易

股票期貨只要存入初始保證金就能交易了,而保證金只是合約價值的一部分。

這代表投資人不需要準備全額資金,就能夠開始交易股票期貨,無形中給予投資人資金調度的彈性。

但同時,保證金交易最大的風險,就是當標的走勢與預期相反時產生的追繳保證金(Margin call),甚至斷頭。

特性3. 槓桿倍數彈性

任何一種期貨交易,包含股票期貨,槓桿的倍數都取決於投資人投入保證金的多寡。

舉例來說,如果合約價值是10萬,投資人投入5萬保證金,槓桿就是2倍;如果投入2萬保證金,槓桿就是5倍,以此類推。

而最保守的方式就是投入與一口合約價值等值的保證金,例如合約價值10萬,就拿10萬出來交易(1倍槓桿)。

但是如果投資人只使用最低保證金交易股票期貨,那可能會是一個極高槓桿倍數的交易。

例如說一口合約價值108.4萬的台積電股票期貨,最低保證金規範是合約價值的13.5%,如果只投入最低保證金14.6萬,就表示投資人其實是用7.4倍(108.4/14.6)槓桿在操作。

市場先生提醒:不建議只用最低保證金交易股票期貨。

回顧金融市場歷史,即使是代表整體市場的指數,例如台灣加權指數、S&P500指數,在特定時期都經歷過極端性風險,期間內下跌30%甚至40%以上都有可能。

某些個股、單一產業指數或ETF的波動性可能都還比整體市場指數來的大,如果交易股票期貨使用的槓桿倍數過高,在極端風險時期就有很高的機會面臨追繳保證金;如果當下資金周轉不靈,甚至得面臨斷頭。

特性4. 交易成本低廉

期貨交易成本比現貨低很多。

下表以台積電為例,比較股票期貨 及 股票現貨在費用成本的差異,對於股票頻繁進出的投資者,使用股票期貨的成本費用更有優勢,單次買賣的交易費用差距52倍(約台幣5150元)。

如果一年買賣交易10次,每年就可節省交易成本約5萬元。

下表是股票期貨 vs 個股交易 費用比較 (以台積電為例):

| 比較項目 | 一口台積電期貨 (2000股) | 台積電個股 (2,000股) |

|---|---|---|

| 交易價值* | 108.4萬 | 108.4萬 |

| 手續費(買) | 40 | 1003** |

| 手續費(賣) | 40 | 1003** |

| 交易稅(賣) | 21 | 3252 |

| 交易合計成本 | 101 | 5258 |

| 差異倍數統計 | 基準點1倍 | 52倍 |

**股票手續費以65折計算

資料整理:Mr.Market市場先生

特性5. 做多/放空都很方便

期貨的一項特是就是無論想做多還是想放空都很方便,而且成本低廉。

例如說在股票現貨市場,如果想要放空,可能需要使用借券、融券之類的方式,光是利息成本可能就遠比操作期貨的手續費來的高昂。也因此期貨十分適合需要頻繁交易、或是多空轉換的投資人

特性6. 有些期貨可能流動性不足

股票期貨中,流動性最高的通常是「股票指數期貨」,這一點無論國內外情況都相似。

下圖是迷你S&P500指數期貨成交量與未平倉量資訊,平均每日成交量高達170萬口,顯示流動性充足。

想知道未平倉量的意義,可閱讀:未平倉量是什麼?多空未平倉量代表什麼意義?

但國內股票期貨市場不同的標的流動性的差距可能非常大。

從台灣期貨交易所查詢到國內股票期貨成交量資訊(下表),以股票指數期貨(台指期 TXF)交易量最大;但股票ETF期貨、個股期貨的交易量,則依據不同標的而有明顯差距。

雖然成交量會受合約結算日影響,離結算日越近,可能有量縮情況,但和國外期貨交易量相比,國內股票期貨成交量則偏小。

| 股票期貨 比較類型 | 期貨名稱 | 合約月份 | 未沖銷部位 | 5日交易均量 |

|---|---|---|---|---|

| 股票指數期貨 | 台指期 (TXF) | 2023/9 | 126,680 | 131,218 |

| 股票ETF期貨 | 元大台灣50ETF期貨 (NYF) | 2023/9 | 10,086 | 2,439 |

| 元大高股息ETF期貨 (PFF) | 2023/9 | 442 | 62 | |

| 個股期貨 | 台積電期貨 (CDF) | 2023/9 | 52,956 | 9,620 |

| 儒鴻期貨 (LWF) | 2023/9 | 180 | 39 |

資料整理:Mr.Market市場先生

特性7. 合約有期限

期貨本質是一紙合約,是合約就有期限,股票期貨也一樣。

股票期貨合約到期就會結束,並且現金結算損益,不過長期投資人可以選擇到期轉倉(即結束本期合約,買進下一期合約),就可以讓投資延續下去。

股票期貨的優點/缺點

股票期貨是一種交易工具,優缺點整理如下:

股票期貨優點:

- 少數可以買進指數的工具(股票指數期貨)

- 低成本追蹤特定標的的工具

- 保證金交易,資金調度彈性

- 槓桿比率彈性

- 交易成本低廉

- 無論做多/放空都很方便

股票期貨缺點:

- 有追繳保證金或斷頭風險

- 槓桿過高時難以應對極端波動

- 資金規模要求高

- 長期投資需要定期轉倉

- 並非所有股票都有發行期貨合約

- 有些標的流動性不足

除權息對股票期貨的影響

遇到股票除權息時,如果手中的股票期貨合約還在有效期限內(不論看多或看空),就會反映在股票期貨的合約價格中。不同類型的股票期貨,採取的價格調整方式不同。

關於除權息如果不了解,可閱讀:認識除權息-除權息如何計算?

1. 個股期貨/股票ETF期貨:以兩種方式分別對應除息和除權

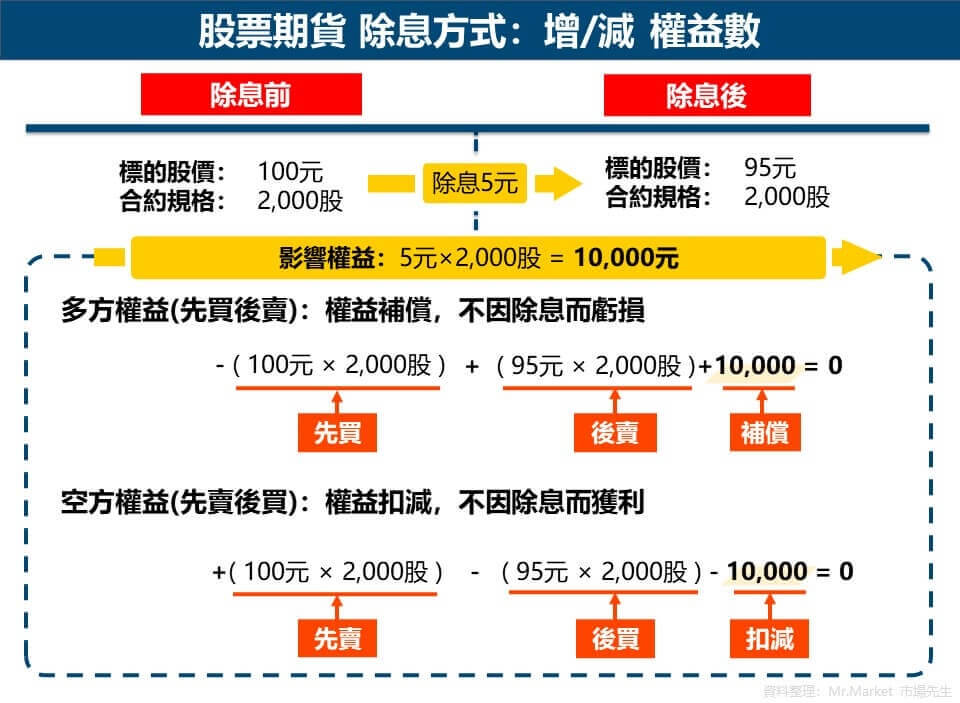

- 除息(配發現金股利):以「增/減權益數」的方式調整。

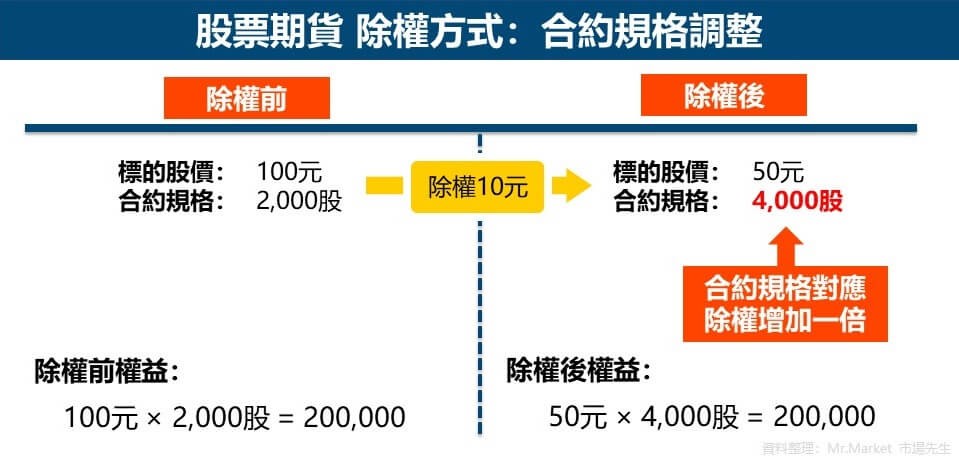

- 除權(配發股票股利):以「合約規格調整」的方式調整。

2. 股票指數期貨:以「逆價差」的方式,預先反應在下個月的期貨合約中。

對「個股期貨」與「股票ETF期貨」來說,如果沒有權益增減調整,那麼看空的投資人將會因為除息後,股價下跌而獲利;看多投資人反而因此發生虧損。這樣的現象似乎不合理,因此需要權益調整項,來把除息造成的波動撫平。

不過股票期貨合約只有「有效期間涵蓋除息(權)日」才會調整。

舉個例子來說,如果台積電公告2023/9/14除息,最後結算日是合約月份的第三個星期三,而9月份合約結算日是9/20,因此「有效期間」會跨過除息日的只有9月份合約。如果投資人交易的是8月份或10月份的合約,就不受影響。

如果投資人在9/14除息前,已經將9月份合約完全平倉(完全空手),等到9/14除息後才重新建倉,即使建倉的是9月份合約,那也不會受到影響。

個股/股票ETF期貨 除息:增/減權益數

當股票除息時,股票期貨合約的多方會額外增加權益數;空方則是減少權益數,且增減的權益數與除息價值相等。

舉個例子來說明,如果個股期貨A,合約規格2,000股,標的股價100元,公告除息發配現金股利5元,表示除息後股價會下跌至95元,所以:

- 權益影響:5元 × 2,000股 = 10,000元

對看多的投資人來說,除息前買進,除息後賣出,前後權益相等,不因為股價下跌而發生虧損。

- 除息前買進:100元 × 2,000股 = 200,000元

- 除息後賣出:95元 × 2,000股 = 190,000元

- 賣出-買進:190,000元 – 200,000元 = – 10,000元

- 權益調整:+ 10,000元

- 除息前後權益差:– 10,000元+ 10,000元 = 0 (調整前後合約價值相同且權益不變)

而對看空的投資人來說,除息前先賣,除息後再買,前後權益相等,不因為股價下跌而產生獲利。

- 除息前賣出:100元 × 2,000股 = 200,000元

- 除息後買進:95元 × 2,000股 + 10,000元 = 190,000元

- 賣出-買進:200,000元 – 190,000元 = 10,000元

- 權益調整:– 10,000元

- 除息前後權益差: 10,000元– 10,000元 = 0 (調整前後合約價值相同且權益不變)

個股期貨 除權:合約規格調整

當股票除權時,股票期貨會直接調整合約規格,增加對應的股數。

舉個例子說明,一檔標準的個股期貨,合約規格2,000股,標的股價100元,計畫除權10元,表示股本膨脹一倍,除權後股價會下跌至50元。

所以合約規格根據除權公告,同步調整提高。而調整之後,無論是看多或是看空的投資人,權益都不受影響。以這個案例來看,除權後的總計合約規格就是4000股。

總而言之,除權後雖然股票期貨合約規格會調整,但合約價值則並沒有改變。

另外要注意的是,除權後除了既有合約做規格調整外,期貨交易所還會加掛同月份的新合約,新的合約規格仍然是2,000股,所以當個股除權後,當月會同時存在兩種不同規格的期貨合約在市場上交易。

股票指數期貨:反應在下個月的合約中

最後還有一個重點,那就是「股票指數期貨」對應除權息的方式與其他兩類股票期貨不同,它是用「逆價差」的方式,預先反應在下個月的期貨合約中。

詳細的除權息對指數期貨的影響,可閱讀:指數期貨怎麼除權息

股票期貨怎麼查詢?

- 先確認目標個股、股票ETF或是股票型指數有沒有發行期貨。

- 確認期貨的代號與交易所。

- 查詢詳細合約規格。

市場先生自己較常研究的是國外期貨資訊,最常用芝加哥商品交易所(CME Group)網站查詢,它的期貨分類清楚,有交易量線圖等資料,也有提供同商品的各種規格代號參考,讓投資人評估資金多寡選擇適合的標的。只不過它是英文網站,但使用網頁全文翻譯就能解決閱讀的問題。

如果想交易國外期貨,其他幾個知名的交易所包含新加坡國際金融交易所(SIMEX )、美國洲際交易所(ICE)等等,也都能找到股票期貨資料。

如果想交易國內股票期貨,直接到台灣期貨交易所網頁就可以查詢到台股期貨交易標的。

先搜尋你想找的股票標的有沒有發行期貨,如果有找到交易所、股票期貨代號,就能進一步查詢詳細合約規格。

如果想了解世界各國那些重要指數,可閱讀:全球重要指數清單

想了解期貨交易所介紹,可閱讀:全球期貨交易所有哪些?

股票期貨怎麼買?

股票期貨可以在國內期貨商開戶,也可以在美股券商開戶。

在台灣的期貨商,可以交易到台灣獨有的期貨商品(台指期、個股期貨),費用也相當低。

美股券商的則是會有全球重要的股票指數期貨,在股票指數期貨的交易費用上也有優勢。

常見的股票期貨交易的方法如下:

1. 國內期貨商開期貨交易帳戶

優點是直接使用國內期貨商的交易就可以下單,也有全中文化界面。

期貨交易商除了能交易台灣的包括個股期貨和指數期貨,也可以交易國外的指數期貨。

以芝商所集團(CME Group)舉例,CME是目前全球最大的期貨交易所, 台灣國內期貨商包含元大期貨、群益期貨、康和期貨、統一期貨等期貨公司,都能直接交易CME的期貨商品,只要從中選一家完成期貨開戶和帳戶註冊,就能開始交易。

2. 使用美股券商

可使用像IB盈透證券這樣的美股券商,就可以買賣期貨。

IB盈透證券是全球最大的網路券商,可操作的投資工具選擇非常多,也是目前有中文化的美國券商當中,唯一有提供期貨交易的。

不過美股券商大多沒有承作國內的期貨,如果你想要投資的是台積電期貨之類的國內股票期貨,目前仍然以國內券商、期貨商為主。

IB盈透證券更多資訊可閱讀:

股票期貨快速重點整理

- 股票期貨(Equity Futures)是以「股票」作為標的的期貨合約,主要分為單一個股期貨(Stock Futures)和指數期貨(Index Futures)。

- 股票期貨最重要的功能,是讓投資人能用低成本的方式追蹤,並取得個股或股票指數相同的績效表現。

- 股票期貨優點:

- 少數可以買進指數的工具(股票指數期貨)

- 低成本追蹤特定標的的工具

- 保證金交易,資金調度彈性

- 槓桿比率彈性

- 交易成本低廉

- 無論做多/放空都很方便

- 股票期貨缺點:

- 有追繳保證金或斷頭風險

- 槓桿過高時難以應對極端波動

- 資金規模要求高

- 長期投資需要定期轉倉

- 並非所有股票都有發行期貨合約

- 有些標的流動性不足

- 遇到股票除權息時,手中的股票期貨合約還在有效期限內(不論看多或看空),會反映在股票期貨的合約價格。不同類型的股票期貨,採取的價格調整方式不同。

- 查詢股票期貨前先確認目標個股、股票ETF或是股票型指數有沒有發行期貨,然後確認期貨的代號與交易所,最後直接去交易所查詢詳細合約規格。

- 股票期貨可以在國內期貨商開戶購買,也可以選擇美股券商(例如:IB盈透證券)開戶買賣。

期貨常見問題Q&A

期貨有哪些種類?

期貨商品的種類是根據分類方式的不同而產生的。常見的分類方式有三個層次:

- 資產類型分類:依資產類別歸類,分商品型與金融型

- 商品種類分類:依商品種類歸類

- 子分類:依商品本身歸類

| 期貨商品常見分類方式 |

||

| 資產類型 | 商品種類 | 子分類範例 |

| 大宗商品期貨 Commodity Futures |

農產品期貨 Agriculture Futures |

•穀物 •畜牧 •乳製品 |

| 能源期貨 Energy Futures |

•原油 •天然氣 •煤炭 |

|

| 金屬期貨 Metals Futures |

•貴金屬期貨 •基本金屬期貨 |

|

| 金融期貨 Financial Futures |

指數期貨 Index Futuers |

•股票指數期貨 |

| 股票期貨 Equity Futures |

•股票指數期貨 •股票ETF期貨 •個股期貨 |

|

| 利率期貨 Interest Rate Futures |

•短期利率期貨 •債券期貨 |

|

| 貨幣期貨 Currency Futures |

•貨幣對 | |

| 其它 Other |

•天氣期貨 •加密貨幣期貨 |

|

| 資料整理:Mr.Market市場先生 | ||

完整的期貨分類與清單介紹,可閱讀:期貨商品種類有哪些?全球重要期貨商品清單

全球有哪些重要的期貨商品?

一般人不需要每個商品領域、或每檔期貨都熟悉,重點原則是抓大放小。

期貨市場中,成交量與未平倉合約是一個很重要的指標。越是重要的商品就越多人參與,也會有越高的成交量與未平倉合約。

以下市場先生整理出常見的期貨種類,及每個類別的重要期貨商品清單。

| 全球各類重要期貨商品清單 | |

| 產品分類 | 重要期貨商品 |

| 農產品 | 黃豆期貨/小麥期貨/玉米期貨/黃豆油期貨/活牛期貨/瘦豬期貨 |

| 加密貨幣 | 比特幣 / 以太幣 |

| 能源 | 輕原油期貨/天然氣期貨/迷你天然氣期貨/燃油期貨/RBOB汽油實物期貨 |

| 股票 | 迷你S&P500指數期貨/迷你納斯達克100期貨/小道瓊指數期貨/迷你羅素2000期貨 |

| 外匯(貨幣) | 歐元外匯期貨/日圓期貨/澳幣期貨 |

| 利率 | 三個月SOFR期貨/美國10年期公債期貨/美國5年期公債期貨/10年殖利率期貨 |

| 金屬 | 微型黃金期貨/白銀期貨/銅期貨/鉑金期貨 |

| 資料整理:Mr.Market市場先生 | |

完整的期貨分類與清單介紹,可閱讀:期貨商品種類有哪些?全球重要期貨商品清單

全球有哪些重要的期貨交易所

全世界期貨交易最重要的交易所有三個:

- 芝商所集團(Chicago Mercantile Exchange,CME)

- 洲際交易所(Intercontinental Exchange,ICE)

- 倫敦金屬交易所(London Metal Exchange,LME)

除了上列全球三大重要的期貨交易所之外,各國也多設有貨交易所,詳細的期貨交易所介紹可閱讀:全球主要期貨交易所有哪些?

指數期貨/商品期貨/股票期貨有什麼不同?

股票期貨、商品期貨與指數期貨,這三種最大的差異就是連結標的不同。

要注意股票期貨與指數期貨在定義上有部分重疊,例如連結S&P500指數的期貨,它既是指數期貨,也是股票期貨。

可以參考市場先生整理的期貨相關文章:

| 指數期貨 vs. 商品期貨 vs. 股票期貨 差異比較 | |||

| 項目 | 指數期貨 (Index Futures) |

商品期貨 (Commodity Futures) |

股票期貨 (Equity Futures) |

| 連結標的 | 指數 | 原物料 | 股票 |

| 股票指數 | 原物料商品 | 個股 ETF 股票指數 |

|

| 交割方式 | 現金交割 | 現金交割 實物交割 |

現金交割 |

| 操作方式 | 投資 交易套利 |

投資 交易套利 鎖定原料價格 |

投資 交易套利 |

| 範例 | •台股指數期貨 •電子指數期貨 •迷你S&P500期貨 •迷你納斯達克100期貨 •道瓊指數期貨 |

•農產品(黃豆/小麥/玉米) •原物料(輕原油/天然氣) •貴金屬(黃金/白銀) |

•台積電股票期貨 •元大台灣50ETF期貨 •迷你S&P500期貨 |

| 資料整理:Mr.Market市場先生 | |||

本文為投資教學使用及經驗整理,內文提到標的均為教學範例使用,無任何投資推薦之意。期貨投資有風險,投資前務必自行研究分析。

想了解期貨交易知識,可閱讀:

- 什麼是期貨?

- 期貨一口要多少錢、投資該放多少保證金?

- 什麼是保證金交易?要怎麼計算?

- 期貨合約怎麼看?重點項目/如何查詢與範例(美股/台股)

- 指數期貨是什麼?

- 選擇權入門教學 – 選擇權、期權是什麼?該如何買賣?

加入市場先生FB社團 - 美股券商經驗交流討論

市場先生有新開一個美股券商操作交流FB社團,提供大家可以詢問美股券商操作問題,交流券商使用經驗。

更多美股、ETF等等投資知識,及一些平常的投資閒聊,我會分享在另一個FB社團中:一起學習股票投資,目前已有19萬社友加入討論。

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

一般留言