定期定額進場時間怎麼選?等低點扣款有比較好嗎?統計實證

「定期定額進場時機,等待低點進場會比較好嗎?」

市場先生時常收到一類問題是:「想開始定期定額,不過現在是高點怎麼辦?要不要等低點再開始?」「現在是高點,要不要先停扣等低點?」

甚至也有人問「每個月應該選哪一天扣款?」

想長期定期定額,但又怕買在高點,每次扣款都想等到低點再進場。

乍聽之下很合理:買在低點的報酬一定比買在高點好,對吧?

市場先生的答案是:

「如果你的計劃是長期的定期投入,實際上不需要再考慮買點問題,

因為只要定期投入的時間夠長期,每期買在低點或高點,成果差異並不大。」

例如,即使你每個月都非常幸運,剛好買在當月最低點,報酬會比買在當月高點,來的好,但只有好一些些,差異算是微小。

先不論你有沒有辦法真的每次都買在低點,就算每次都買在低點,報酬並不會高出太多,只會高出一點點,至少比想像中少很多。

同理,即使你每月都非常倒楣,買在當月最貴的高點,但最終報酬也不至於落後太多。

許多人會因為想等待低點,遲遲不進場,最終拖延很久才開始投資,或者無法保持定期定額的投資紀律,這其實都是定期定額的迷思。

當然,不能光說理論,我自己也有做統計數據驗證。

以下市場先生分享,對「定期定額買在每年高點低點」我自己做實際回測(Backtesting)驗證的數據,不同進場價位,對定期定額績效的實際差異。

本文市場先生會告訴你:

定期定額 選高低點進場會比較好嗎?

分別測試每月投入與每年投入兩種情況,都分別買在每月或每年的最高點和最低點,看彼此差異。

- 每月定期投入 (一年12次)

- 每年定期投入 (一年1次)

以下是用EXCEL測試投資S&P500 (用SPY ETF的報酬試算),

分成3種條件,每月定期投入一樣的資金(假設1萬元):

1. 幸運兒:剛好買在每月/每年 最低點 (當月/當年 最低價 進場)

2. 平凡人:剛好買在每月/每年 收盤價 (最後一天 進場)

3. 倒楣鬼:剛好買在每月/每年 最高點 (當月/當年 最高價 進場)

因為是定期定額投資,所以年化報酬率用 IRR內部報酬率 做計算。

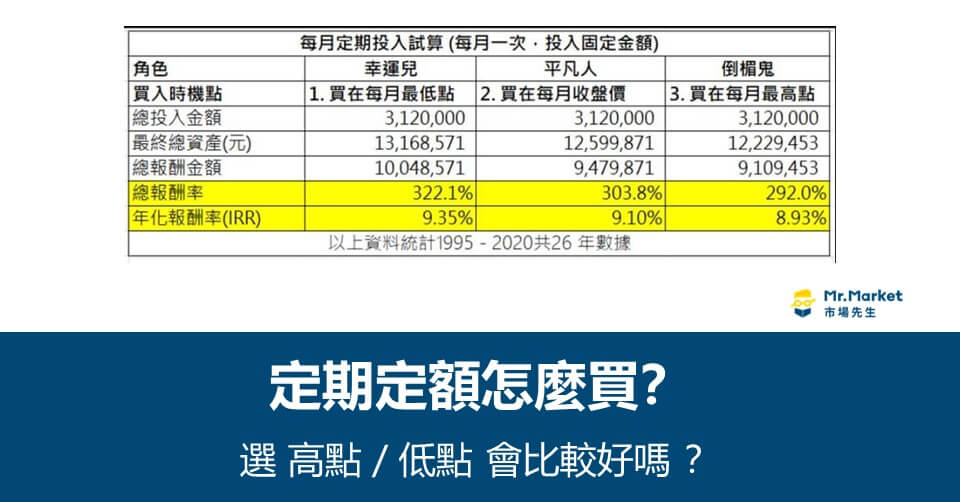

【每月定期定額投入的情況】

買到最低價 vs 買到最高價,結果差距很小

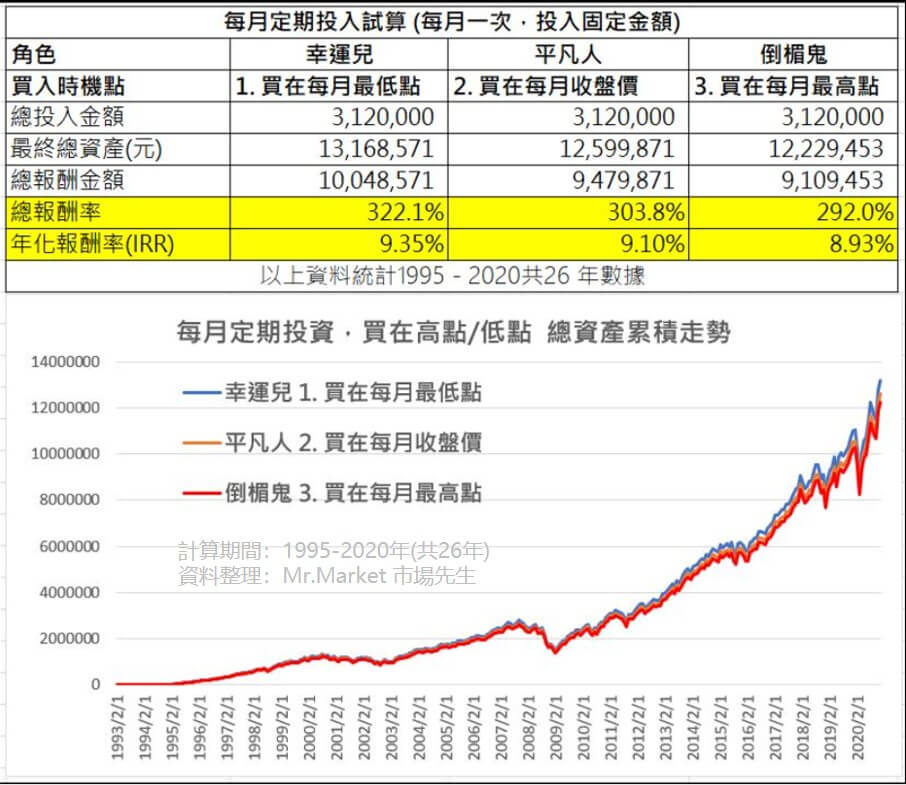

用1995-2020年(共26年)每月固定金額投入美股S&P500做測試,結果如下圖,得到的結論是三者差異很小:

1. 幸運兒:總報酬率322%,年化報酬IRR 9.35%

2. 平凡人:總報酬率303%,年化報酬IRR 9.10%

3. 倒楣鬼:總報酬率292%,年化報酬IRR 8.93%

即使經過26年的複利累積,每次都買低點(幸運兒)和每次買高點(倒楣鬼),年化報酬只有小數點後一位數的差異,誤差並不算太大,總報酬的差距也大概就一成左右。

資產累積的曲線圖(如下圖)畫出來也都是疊在一起,差異並不顯著。

(市場先生貼心提醒:歷史報酬不等於未來報酬)

說到這也許你會想問:如果是買在一整年的最高點和最低點呢?

一整年的高低點,差異的確會比一個月的高低點來的更大,我把試算結果也列出如下。

【每年定期定額投入的情況】

買到最低價 vs 買到最高價 略有差距,但差距仍然算小,不超出小數點後1位數

一年投入一次,每年定期投入一樣的資金,買在當年最高點、最低點:

1. 幸運兒:總報酬率380%,年化報酬IRR 9.10%

2. 平凡人:總報酬率280%,年化報酬IRR 8.57%

3. 倒楣鬼:總報酬率256%,年化報酬IRR 8.50%

如果都買在一整年最低點,的確幸運兒買在低點總報酬率會顯著高很多,

但如果看年化報酬IRR,差異沒有很大,仍是小數點一位數的差距。

當然,每年的小差距,經過數年累積仍是產生巨大的差別,這就是長期投資與複利的影響。

同樣的問題是,沒人知道每年最低點是什麼時候,我們實際上也無法做到每年都剛好買在最低點,而即便買貴,最終差距仍沒有想像中的大。

選對時機點會好很多?其實並非如此

在投資中,每個人都希望自己是幸運兒,或具有某些買低賣高獨特的能力,沒人想當倒楣鬼。

但統計數字告訴我們,在長期定期持續投入的前提下,人們往往高估了選擇時機點帶來的影響,也低估了紀律對結果的影響。

我們直覺常常會覺得買在低點賺比較多。

但實際算出來的結果,即使你每月都買在當月最低價,的確報酬比較高,但並沒有高很多。

同理,許多人常常害怕買在高點,覺得買貴會少賺、多賠,但實際上在每月定期投入的情況下,即使每月都剛好很倒楣買在最貴的價位,報酬也沒有落後太多。

另一個問題是,自己是否真的具備每次都買在低點的能力?

現實與人們的直覺相反,

真相是,每次都選對時機買在低點,不但難以做到,且即使真的做到,效益也並不高。

在長期定期持續投入的前提下,人們往往高估了選擇時機點帶來的影響,也低估了紀律對結果的影響。 – 市場先生

定期定額的關鍵在「紀律」

如果你已經決定要定期投入,那麼買的當下其實不要太怕買高,抓低點意義也不大,關鍵是長期紀律投入。

最重要的是,實際上沒人能預測當月高低點是月初還是月底,也沒人知道未來一年高低點是發生在一月還是十二月,無論你倒楣或幸運,絕大多數人整體仍是買在中間的價位,只要紀律投入即可得到中間的成果。

曾經有讀者問:選哪天扣款最好?

現在銀行或券商都有定期定額功能,裡面可以讓你設定例如6號、16號、26號扣款,甚至每月30天都可以自選任一天扣款,

看完上面的統計你會知道,

實際上結論就是:都差不多。

無論你選哪天扣款,不會有顯著差異。

網路上也有人做統計,要選每月哪天扣款比較好?

實際結果是,在長期之下,最好跟最壞差距不到0.1%,結論是選哪一天扣款都沒差。但也會有一些媒體錯誤引述統計數據,變成說哪幾天扣款績效較好、哪幾天扣款較差,但這是錯誤的解讀,只差0.1%其實等於沒差。

最終會讓結果產生巨大差異的,並不是買在高點與買在低點,而是會差在有紀律與沒紀律、有照計畫執行與不照計畫受貪婪恐懼影響想抓高低點。 – 市場先生

定期定額選高低點 重要觀念總結

1. 定期定額在長期持續投入的前提下,不需要去擔心現在是高點,或者想要等到低點才買,實際上每月都買在最低價的幸運兒,和每月買在最貴的倒楣鬼,最終報酬並沒有差距太大。

2. 我們實際上並不知道未來的高低點在哪,大多時候你以為現在是高點,但後面可能還有更高,而你以為現在是低點,但後面可能還有低點。

我們也無法真的每次都買在最高點和每次都買在最低點,真正長期投入的成本大多都是介於中間。

3. 影響成果的關鍵不是選擇高低點,高低點帶來的差異其實很小,真正影響成果的關鍵是有沒有紀律的去執行定期投入。

如果你想開始定期定額投資,但卻又一直擔心自己定期定額扣款會買在高點,或者想等待低點,看完這篇你會了解到,其實短期內的高點和低點,對長期定期定額的成果影響極小。

關注重點應該放在盡早開始,以及持續紀律的執行,這才會對你有幫助。

另一個定期定額常見迷思:定期定額多久扣款一次比較好?

常見的券商功能都是每個月一次,但如果一季一次、一年一次,會有差嗎?

答案其實是差異很小。例如對於資金較小,或是使用海外券商投資需要匯款的人來說,即使一季或一年投資一筆,和每個月一次,並不會有太大顯著差異。

我的另一篇文章,有詳細解說和完整數據統計,可閱讀:

定期定額該用什麼頻率投資? 每月/每季/每年買差多少?

更多定期定額相關文章:

3. 定期定額台股推薦哪間?全台券商定期定額費用與功能總整理

原文於2021.06 發佈於 市場先生FB粉絲專頁-選高低點會比較好嗎?

關於文中數據資料,有需要的可以自己下載EXCEL看看數據:

選高低點進場實測數據:EXCEL雲端硬碟連結(點選下載檔案)

本文為資訊整理與觀念教學分享,內容提到任何標的或券商均無推薦之意,投資必定有風險,任何投資決策前請務必自行評估判斷。

加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,解決投資的煩惱!

市場先生開了一堂的「用美股ETF創造穩定現金流」教學課程,

這堂課程會從基礎入門、資料查詢到實際操作,

教你學會建立一個穩定的全球ETF投資組合,目前累積已經有將近2000位同學上課。

線上課程》美股ETF創造穩定現金流線上課程連結

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

一般留言