央行數位貨幣CBDC是什麼?有什麼優缺點?和加密貨幣差在哪?

中央銀行數字貨幣(CBDC)是政府支持的法定貨幣的數位版本,

CBDC由中央銀行發行、與該國的本國貨幣掛鉤,它與虛擬貨幣中的穩定幣很相似,但最大的不同是CBDC是由政府發行的。換句話說,它是一種中心化的加密貨幣,而非去中心化加密貨幣。

全球已有114幾個國家在研究開發CBDC,這些國家佔全球GDP的95%,也有一些國家推出了CBDC,

在可見的未來,CBDC相當有可能進入我們的生活。

這篇文章市場先生介紹CBDC是什麼,優點、缺點風險,以及與加密貨幣的差異。

這篇文章為個人經驗分享與資料整理,無任何投資推薦買賣之意,投資必定有風險,虛擬貨幣屬於極高風險的投資標的,投資前務必自行研究判斷。

本文市場先生會告訴你:

央行數位貨幣CBDC是什麼意思?

中央銀行數字貨幣(CBDC):由中央銀行支持和發行的數位貨幣。

中央銀行數位貨幣CBDC,英文是 Central Bank Digital Currency,這是一種數位形式的國家法定貨幣。

所謂的法定貨幣,是指一個國家政府發行的貨幣,像是美元、台幣會以紙幣、硬幣的形式出現,可用於商品和服務的買賣以及各種交易。

而央行數位貨幣CBDC就是法定貨幣的數位形式,它擁有發行政府的充分信任和支持,就像法定貨幣一樣。

如果有個國家發行CBDC,那每個使用CBDC的人,都要能像使用本國法幣一樣,能用CBDC無風險的完成支付、匯款等等事項。

CBDC可以透過區塊鏈發行,也可以用分散式帳本技術(DLT)*發行,如果使用區塊鏈技術,需要區塊、礦工、節點才能順利運作,成本的維護可能會比分散式帳本技術技術還高,因此後續的維護也是各國思考的重點之一。

你可以想像,CBDC就像是每個人都在央行開立一個帳戶,所有的錢,都是央行欠你的錢,因此不再需要擔心銀行體系有金融風險。

*市場先生補充:區塊鏈是分散式帳本的一種,裡面有區塊與鏈狀結構,避免帳本被竄改。分散式帳本則是更廣義的定義,不一定有區塊鏈結構,只需要做到不同程度分散式多副本保存即可,兩者技術主要是成本高低及資料安全性高低的差異,但這部分技術細節無須深究,與今天要談的CBDC本身無太大關聯。

為什麼央行會想要發行CBDC?

CBDC的目標是為用戶提供便利、安全的數字化交易,並受到傳統銀行的監管、儲備支持的流通性,

底下把央行發行CBDC的原因整理如下:

- CBDC比實物現金更具成本效益,因為它們的交易成本更低,而且可以簡化支付系統。

任何的支付系統背後都有運作成本,差別在於成本高或低。可以想想看,紙鈔與硬幣的印刷、發行、更新,其實都相當耗費成本,CBDC讓貨幣數字化以後也許成本有可能減少。 - CBDC可以讓金融更加多元包容,包括沒有銀行帳戶的人可以更輕鬆、更安全地透過手機獲取資金。

查閱美聯儲的一份報告,有約700萬人(約5%美國人),是沒有銀行帳戶,即使有銀行帳戶(約20%美國人)依然使用更昂貴的支付服務,例如匯票money orders、支票兌現服務check-cashing services和發薪日貸款payday loans。

而這些人在CBDC的實行後,會享受到金融成本更低、更流暢的服務。

- CBDC可以幫助貨幣政策更快、更有效的進行、促成資金流動。

以美國央行美聯儲Fed為例,央行在進行貨幣政策時,其實是很間接的,央行升息或降息、寬鬆或緊縮,來影響銀行放貸意願及放貸成本。問題是,如果央行拼命降息銀行卻不願意放出更多貸款,或者反之,那麼貨幣政策就無法發揮效果,只會影響到市場價格,難以影響真正的生產力。

但CBDC有可能在央行直接進行結算,政策也可能直接由央行來影響每個個人的帳戶,而非透過銀行。換句話說,CBDC有可能讓央行有更大的影響力,甚至直接創造類似財政政策的效果(白話來說,央行跟政府本來是各做各的,但CBDC有可能讓央行的影響力提升,去做到一些以前只有政府才能影響的事)。

當然,還有其他一些原因,例如打擊金融犯罪,但這其實會與隱私權相衝突,在一些重視人權的國家目前還沒有明確做法出來之前,就先不討論,到時看看他們決定會怎麼做。

央行發行數位貨幣,是印鈔嗎?

並非如此,CBDC只是存在的形式不同,並不像我們一般能摸到的紙鈔或者銀行的存款,而是由特定分散式帳本技術所記錄的貨幣。

而貨幣的本質、發行的限制,仍跟目前既有的法定貨幣一樣。變成CBDC本身並非印鈔。

CBDC的種類有哪些?

CBDC按使用對象分類,可區分為通用型(General)、批發型(Wholesale)兩大類,

前者是提供給一般大眾使用的法幣虛擬貨幣,後者則是特定機構使用的央行虛擬貨幣。

由於CBDC還在發展中,因此未來仍可能有其他類別和變化出現。

通用型(General) CBDC:

又稱為零售型(Retail CBDC),指民眾間小額零售支付,每位消費者都能使用CBDC,就像使用現金一樣。

批發型(Wholesale) CBDC:

批發型CBDC使用現有的銀行和金融機構的層級來進行交易和結算,這些類型的CBDC就像傳統的中央銀行儲備,

簡單來說就是金融機構間的資金移轉,像是涉及兩家銀行之間的資產或資金轉移,並且會有些限制。

分散式帳本的技術可以設定條件交易,如果條件沒有得到滿足,轉帳就不會發生,類似寫程式串接API的概念,因此可以加快跨境轉帳的速度並讓它自動化。

根據台灣中央銀行貨幣政策與支付系統報告,傳統中央銀行貨幣、CBDC的差異比較如下:

傳統中央銀行貨幣 VS CBDC的差異 |

||||

| 比較項目 | 現金 | 央行準備金 | 通用型CBDC | 批發型CBDC |

| 支付場景 | 零售 | 批發(大額) | 零售 | 批發(大額) |

| 存在形式 | 實體 | 實體 | 數位 | 數位 |

| 移轉機制 | 實體 | 數位 | 數位化 | 代幣化 |

| 運作時間 | 每周7天24小時運作 | 有營運時間限制 | 每周7天24小時運作 | 可設計成每周7天24小時運作 |

| 離線支付 | 離線 | 連線 | 連線或離線 | 連線 |

| 來源:台灣中央銀行貨幣政策與支付系統報告 資料整理:Mr.Market 市場先生 | ||||

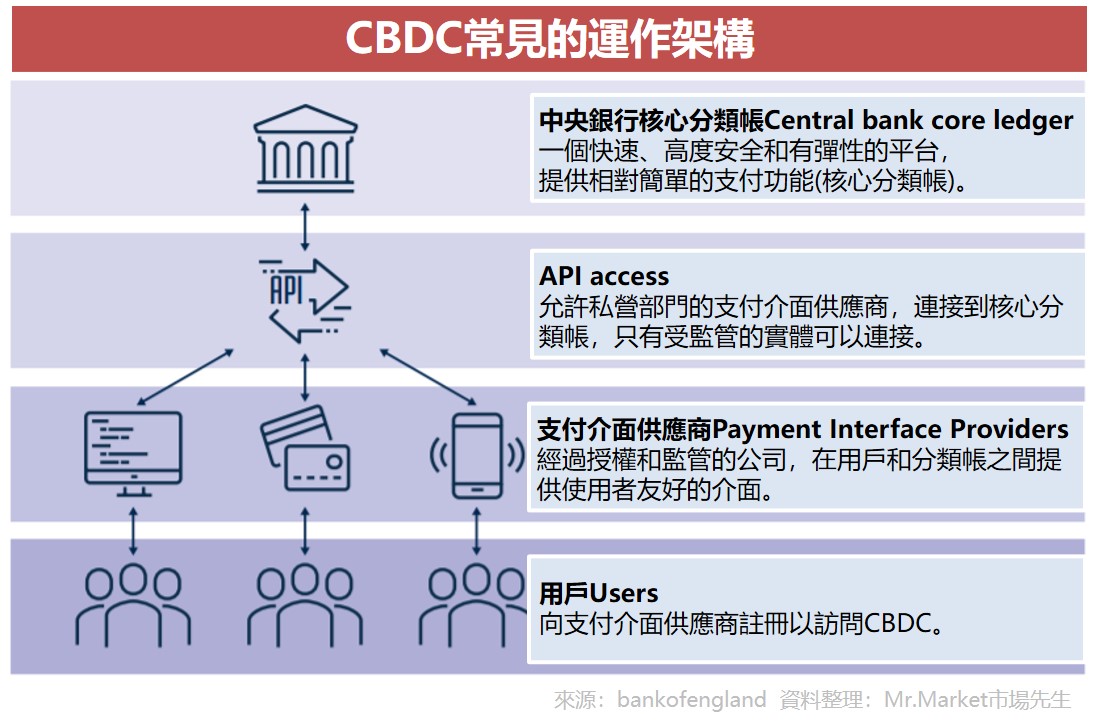

CBDC的運作結構是什麼?

CBDC的運作方式可能有很多種,最終甚至每個國家的運作方式可能都不同。

根據英格蘭銀行2020年3月發佈的CBDC討論文件,其中提到CBDC常見的運作結構如下圖。

這個運作結構因為有對應到用戶,所以看起來比較是偏通用型的CBDC,

由銀行建立一個快速、高度安全和有彈性的技術平台(分散式帳本DLT),為CBDC支付提供必要功能,串連私人公司(支付供應商)與用戶的連結,央行也會對這些公司提出的服務進行監管。

CBDC有什麼優點、缺點風險?

CBDC最大的優點就是可以降低交易成本,讓銀行的服務更完善,但是它的中心化是最大的隱憂,當然,對某些人來說這也不是什麼問題。

底下帶大家了解CBDC的優點、缺點風險。

CBDC的優點

- 提升政府貨幣政策的執行效率

- 增加支付系統的流通性

- 跨境支付的成本更低

- 個資不易曝露於民間公司

- 防止非法活動

CBDC簡化了政府執行貨幣政策的過程,批發型的CBDC可以使銀行間的流程自動化,零售型CBDC能在消費者和中央銀行之間建立直接聯繫,這些數位貨幣大幅減少了政府職能的流程,例如福利的分配、稅收的計算…等。

民間支付服務多,但多數不能互通交易,若是透過央行數位貨幣CBDC串連,可以集中這些支付系統來互通交易。

另外就是個資的問題,民間支付系統可能會收集個人資料、交易資訊,收集民眾個資來發展自身商業用途,但使用CBDC就能杜絕這樣的隱私問題,也可以防止犯罪洗錢活動,因為貨幣採用數位元方式儲存,密碼學、公共帳簿的技術,使中央銀行很容易在其管轄範圍內追蹤貨幣,防止非法活動和非法交易。

支付議題也是我自己比較關心的,畢竟有做一些國外投資交易,海外匯款成本其實不低,

根據統計,到2021Q3,從美國匯款到其他國家平均費用約為5.41%。跨境的服務依然相當昂貴、結算速度慢。

而加密貨幣,無論是既有的穩定幣或者CBDC,都有可能改善這些成本。

CBDC的缺點和風險

- 中央銀行擁有完全的控制權

- 改變既有銀行體系的結構

- 增加用戶的隱私問題

- 難以獲得廣泛採用

- 中央銀行和商業銀行之間可能存在競爭

- 對銀行體系的貨幣可能在某些時候會發生擠兌

國家的中央銀行將完全控制CBDC,理論上中央銀行可以決定對其允許的交易類型進行限制,中央銀行將擁有每筆交易的資料、關於CBDC使用者的資料,如果這些資料是由一個大型組織掌控,就會出現隱私問題。

CBDC採用數位貨幣的方式,目前較難被廣泛採用,因為大部分人不太信任數位貨幣。

另外,如果消費者使用零售型CBDC(通用型),商業銀行可能會失去很大一部分業務,這將對銀行不利,而企業的融資也可能遭遇改變,因此對股市和企業資金成本其實會有巨大的影響。

改變既有銀行體系結構是另一個大問題,如果大家都用CBDC,那麼代表現在銀行能收到的存款可能會變少,一般人從銀行的貸款成本也會變高。

而當金融危機發生時,人們會傾向將一般貨幣和銀行存款轉換為CBDC,因為CBDC由央行保證更加安全,但這也許會導致商業銀行遭到擠兌。

CBDC和加密貨幣差在哪?

CBDC雖然是數位貨幣,但它並不是加密貨幣,這是兩種截然不同的數位貨幣,底下簡介這兩者的差異。

這裡市場先生想提醒的是,由於這領域發展日新月異,我們很難去精準定義一個專有名詞,更何況大多辭彙都是翻譯,因此不要太糾結稱呼是叫加密貨幣或虛擬貨幣,而是要理解背後的運作本質。

CBDC vs 加密貨幣差異:

CBDC vs 加密貨幣差異 |

||

| 比較 | 央行數位貨幣(CBDC) | 虛擬貨幣(加密貨幣) |

| 發行人 | 政府,中央銀行 | 民間,不特定人 |

| 中心/去中心化 | 法定貨幣 中心化,受到監管 |

非法定貨幣 去中心化 |

| 貨幣上限 | 沒有上限,會透過控制貨幣數量調節供需 | 有些設有發行量上限,不能無限制發行, |

| 特性 | ●由中央銀行、政府機構發行的貨幣 ●可以使用區塊鏈技術、分散式帳本技術(DLT)記載交易資料 ●提升政府貨幣政策的執行效率,但央行擁有完全的控制權,增加用戶的隱私問題 |

●不是由中央銀行、政府機構發行的貨幣,資訊都紀錄在區塊鏈網路上 ●只能使用電子(網路)方式進行交易、轉移、儲存 ●使用區塊鏈技術來記載交易資料,每筆資料有安全性高、匿名的特性,不會被竄改資料 |

| 資料整理:Mr.Market 市場先生 | ||

從上表可以看到,CBDC和加密貨幣之間的主要區別在於是否中心化,

因為加密貨幣是一種去中心化的數位貨幣,這意味著沒有中央控制它,所有交易在區塊鏈上進行處理和記錄,因為這是一個公共的分佈式帳本,具有極高的隱密性,交易透過錢包地址發送和接收,可以保留一定程度的匿名性。

但是央行數位貨幣CBDC由中央銀行控制,也就是說中央銀行將擁有用戶及其交易的全部記錄,降低了用戶的隱私性。

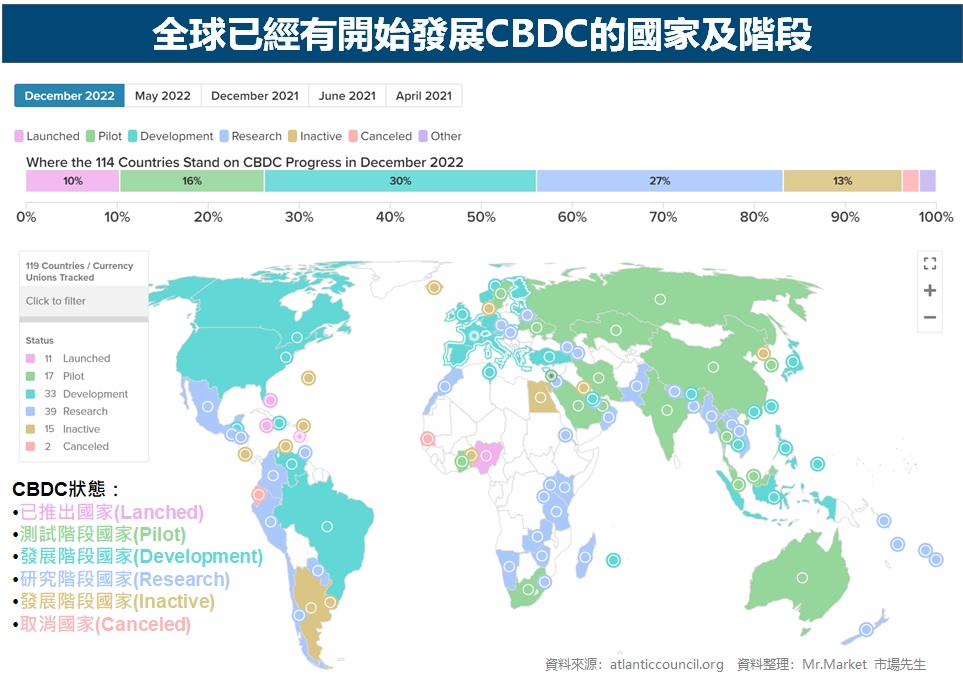

各國CBDC發展狀況如何?

據中央銀行數字貨幣追蹤器統計,

2020年僅有35個國家考慮發行CBDC,

但至2021年12月底,已經有87個國家(佔全球GDP的90%以上)在考慮進行CBDC,而中國、韓國的CBDC目前正處於測試階段,至於台灣的CBDC則處於研究階段。

到2022年底,已有114個國家在考慮進行CBDC,2023年初撰文當下則是119個國家。

- CBCD已推出的國家(Lanched):東加勒比地區、牙買加、巴哈馬群島多個國家、奈及利亞,共11國

- CBCD測試階段的國家(Pilot):瑞士、澳洲、中國、南韓、俄羅斯、烏克蘭…等,共17個國家

- CBCD發展階段的國家(Development):美國、加拿大、巴西、日本、歐洲多國(英、法、德、瑞士、義大利等等)、台灣、菲律賓、印尼…等,共33個國家

- CBCD研究階段的國家(Research):智利、越南、寮國、緬甸、紐西蘭、墨西哥、祕魯…等,共39個國家

- CBCD發展階段的國家(Inactive):阿根廷、冰島、北韓、埃及、科威特、黎巴嫩、巴勒斯坦、烏拉圭…等,共15個國家

- CBCD取消的國家(Canceled):厄瓜多爾、塞內加爾這2個國家曾宣佈實施CBDC,但後來因經濟、國家種種因素宣告失敗,取消CBDC計劃。

上述是截至2022年底的資料。

可以看到,一些已開發國家,包含美國、加拿大、英國、法國、德國等等,目前都處於發展階段Development,

少部分國家已經進入測試及推出階段。

心得感想:不是每個國家的貨幣都如同美元一樣堅挺

在談到貨幣政策及許多貨幣影響時,我們都是用美國當例子。

問題是,美元是所有貨幣裡面最穩定、經濟體也最繁榮的,但許多國家並非如此。

前面提到,CBDC其實可能會對國家的金融體系產生衝擊,這議題應該要慢慢研究推進,

而為什麼有些國家在CBDC上發展急迫、快速推進呢?很可能是因為他們經濟面臨著風險,期待著CBDC這樣的解藥出現。

至於是解藥還是毒藥,都是喝下去才知道。

台灣的CBDC發展進度如何?

央行總裁楊金龍於2021年10月曾為CBDC議題演講,內容提到台灣已在2020年6月結束批發型的CBDC測試,發現分散式帳本技術(DLT)應用上有其侷限性,運作效能尚無法滿足即時、高頻、大量的支付交易需求。而之後也進行通用型CBDC實驗計劃,預計2022年9月完成。

目前則是處於開始發展的階段(Development)。

美國的CBDC發展所面臨的問題?

美國目前CBDC是處在開始發展的階段(Development),在聯準會網站上,我也有看到徵求各界提供意見的頁面,

根據聯準會的研究報告,在美國CBDC要能良好的運作,有一些條件:

1. 保護隱私:CBDC要如何在保護隱私及打擊犯罪上取得平衡?

2. 中介者:像美國法律並不允許一般人直接在央行開戶,因此CBDC要能需要中介者,來提供帳戶及支付管理服務。

3. 可以轉移:要能很方便各種第三方機構串接、進行快速的價值的轉移。

隱私權問題也是目前CBDC沒有立即在許多已開發國家執行的原因,

但在一些比較集權,無需考慮隱私的地區,CBDC就推進發展得比較快。

已推出CBDC的國家發展如何?

巴哈馬、東加勒比等新興國家是已推出CBCD的國家,底下列出巴哈馬國家CBDC的發展進度:

- 項目名稱:Sand Dollar

- 2019年12月,巴哈馬中央銀行在埃克蘇馬島啟動沙幣專案,在埃克蘇馬島成功試點後,該數位貨幣於2020年10月在全國全面啟動。

- 沙幣是世界上有史以來第一個全國性的中央銀行數位貨幣,目前中央銀行正在努力實現其各個錢包供應商之間的完全互通性

其實在已推出CBDC的國家來看可以發現,巴哈馬、東加勒比這些新興國家因為金融基礎設施不足,所以現金發行成本相對過高,而且民間推動電子支付效果不好,由央行發行CBDC來當民眾基本的電子支付工具,可以說是政府實現金融政策目標的不錯選項。

但是相較於台灣、歐美的電子支付已較發達,CBDC的發展定位就必須再深思熟慮,需要再更多時間來研究,才能被廣大民眾普及使用。

快速重點整理:CBDC是什麼意思?

- 中央銀行數字貨幣(CBDC)是由中央銀行支持和發行的數位貨幣,可以透過區塊鏈發行,也可以用分散式帳本技術(DLT)發行。

- CBDC可區分為通用型(General)、批發型(Wholesale)兩大類,前者是提供給一般大眾使用的法幣虛擬貨幣,後者則是特定機構使用的央行虛擬貨幣。

- 2020年有35個國家考慮發行CBDC,至2021年12月底,已經有87個國家(佔全球GDP的90%以上)在考慮進行CBDC,而中國、韓國的CBDC目前正處於測試階段,至於台灣的CBDC則處於研究階段。

- CBDC可以降低交易成本,讓銀行的服務更完善,但是它的中心化是最大的隱憂。

- CBDC和加密貨幣最大的區別就是CBDC由政府發行、是中心化的貨幣,而加密貨幣是不特定人士發行,採用區塊鏈技術具有去中心化的特性。

最後結論,

我們尚未看到任何一個成熟國家已經將CBDC上線,因此會有什麼優點缺點好壞影響,目前資訊仍很缺乏,大多停留在理論上的分析。

但CBDC在可見的未來,是有可能發生及普及的,甚至會發生在我們台灣,因此先理解CBDC的發展及特性是有幫助的。

因為CBDC的確比較複雜,這裡市場先生先來補充一些關於CBDC需要知道的貨幣背景知識:

市場先生提示:CBDC的一些背景知識補充

1. 貨幣就是負債:首先要知道,所謂的貨幣這種交易媒介,對個人來說是資產(有價值,可以被兌現),對央行來說,則是一種負債(欠別人的,某天必須要被兌現)。而目前世界的貨幣並不是金本位時代可以兌換成黃金,而是一種借據、欠條,相信央行或另一個人欠下的債務,並且他們到時能償付對應的價值,因此貨幣的主要價值來源是信心。

不同發行者的貨幣,代表不同品質的負債,例如央行的貨幣,被認為是最有信心、不會倒債、流動性最好的貨幣。其次是商業銀行的貨幣,背後是取決於商業銀行的投資及放貸對象的償債能力,有流動性風險。

CBDC如果出現,它會是一種被認為安全性最高的貨幣,因為你也許會擔心商業銀行倒債,但沒人會擔心央行倒債。這不是說央行就一定不會倒債,但相對本國的各種貨幣(負債),這是可信度最高的選擇。

2. 貨幣記在帳本上:貨幣是可以用數字形式被記錄,問題是記錄在哪裡?例如你在銀行存入1000元,意思是銀行的帳本上,要記錄一筆1000元的負債,償債的對象是你。央行發行了500元的鈔票,意思是帳本上要記錄500元的負債,這500元就可以變成鈔票去流通。目前涉及到一般人的財務,帳本主要是由商業銀行、各個金融機構分別去紀錄。央行雖與商業銀行往來,但一般人的資產負債其實與央行無關。

這也是目前貨幣體系的狀態,央行藉由銀行間接的來影響經濟,但如果變成CBDC,就不是間接影響,而是直接與一般人往來,因此央行貨幣政策就可能產生更大影響力。

當然,不同國家CBDC運作方式可能不同,例如採取批發型的CBDC,央行的CBDC只和商業銀行往來,那模式就和過往一樣是間接影響影響。

3. 支付與清算系統:當貨幣發生轉移,帳本就要調整。比方說某人從A銀行匯款到B銀行,那要做的並不是真的把鈔票搬過去,而是調整兩家銀行的帳本,包括資產和負債。

由於目前民間的資產最主要都是在銀行,因此各種交易轉移,是藉由各銀行之間的清算機制進行轉移。例如美聯儲再1970年代制定了一個自動票據交換所 (ACH) 系統,提供紙質支票的電子替代方案。

因此支付與清算系統的速度、營運成本,影響了整個貨幣體系運作的效率及成本。

而許多非銀行的新興的支付服務崛起,除了新的支付本身的穩定性,也可能影響到原本銀行體系的支付和清算,帶來一些擠兌或不穩定的風險。

而CBDC可以有機會做到帳本紀錄的同時,對既有的問題進行改善,讓支付與清算更高效、交易成本更低,這有助於促進經濟發展。

目前現行支付服務的挑戰:

1. 跨境的服務依然相當昂貴、結算速度慢。根據統計,到2021Q3,從美國匯款到其他國家平均費用約為5.41%。

2. 許多人依然沒有銀行帳戶,根據美聯儲的一份報告,有約700萬人(約5%美國人),依然是沒有銀行帳戶的。

3. 有約20%的人,雖然有銀行帳戶,但依然使用更昂貴的支付服務,例如匯票money orders、支票兌現服務check-cashing services和發薪日貸款payday loans。

如同前文所說,數字貨幣可以讓金融更普及大眾,交易成本更低,改善既有支付服務。

目前區塊鏈仍存在一些缺點,穩定幣有風險,

例如消耗能源、用戶容易遭到偷竊或詐欺,

目前市場上已經存在著穩定幣,但穩定幣雖然錨定美元,但並不是由央行控制管理,一旦發生金融風險可能會傷害很大。

CBDC則是可以確保沒有這種風險。

當然,CBDC沒風險這是美國央行的說法,他們認為由央行集中管理就沒問題,

但對許多去中心化主義者來說,也許想法剛好相反,集中化管理才是風險所在。上述補充資訊市場先生是取自美國Fed對於CBDC的研究報告,

希望能幫你對CBDC有更清楚的認識。

這篇文章為個人經驗分享與資料整理,無任何投資推薦買賣之意,投資必定有風險,虛擬貨幣屬於極高風險的投資標的,投資前務必自行研究判斷。

額外分享幾篇關於虛擬貨幣的文章:

加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,解決投資的煩惱!

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

Galaxybe 是诈骗平台吗 为什么在app里找不到

假的。

galaxybe shop 是谁发行的

Galaxybe 我被骗了 怎么样好