權證怎麼操作?看懂權證價內/價外/內含價值/時間價值

權證是一種投資工具,市場先生之前已經寫過一篇文章介紹權證的基本架構,而這次市場先生要來談談如何正確的使用權證這項工具。

在討論權證的操作之前,有必要先了解幾個權證(或選擇權)的專有名詞,像是價內、價外、權利金、內含價值、時間價值。

這些都是看盤軟體上會看到的名詞,投資人必須先了解它們的意思,才知道自己到底買了怎麼樣的東西。

想了解權證基本特性,可閱讀:權證新手入門

本文市場先生會告訴你:

權證:未來可以用特定價格買賣股票的憑證

權證(英文:Warrant)是一種投資工具。它是衍生性金融商品的一類,本身無法的獨立存在,需要連結一個標的。

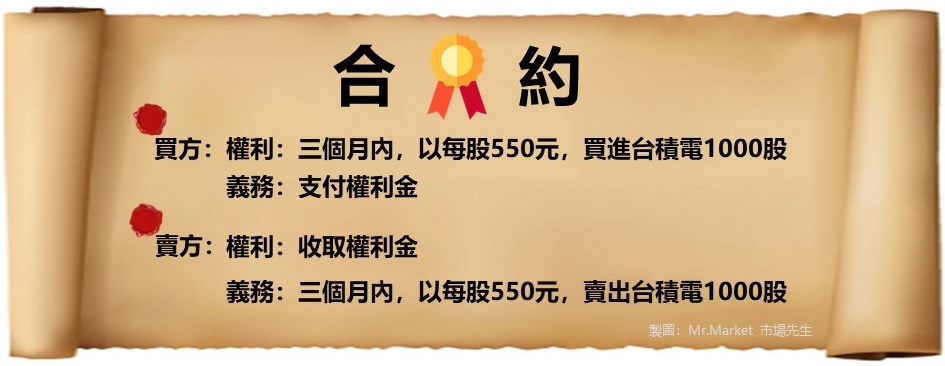

權證是一種合約。代表「在未來一段期間內,可以用固定價格,買賣約定數量的特定標的」的權利。這個「特定標的」可以是股票、期貨或是指數等。

而持有這個權利的憑證,就叫做權證。

如果從剛剛的例子來看,對應的就是股票權證、期貨權證以及指數權證。

市場先生補充:

投資人如果要充分理解權證,可以先從了解選擇權開始開始。

因為權證的基本性質,跟選擇權的買方(英文:Buy)很像,建議可以先從這篇開始閱讀:選擇權入門教學;然後再進一步完整了解權證:權證新手入門

想知道其他衍生性金融商品,可閱讀:衍生性金融商品是什麼?

價內/價外/價平:描述履約價和股價之間的關係

投資人討論權證的時候,常聽到有人說這一檔目前落在價內、價外、價平,這三個名稱到底是什意思?

文章前面段落有提過,權證是一種合約,所以「是否有可能履約、讓合約獲利」是很重要的議題。

因此價內、價外和價平討論的其實就是履約價和標的市價之間的關係,其中又可以把認購權證和認售權證分開討論。

如果不知道認購、認售、履約價、行使比例,可閱讀:權證新手入門

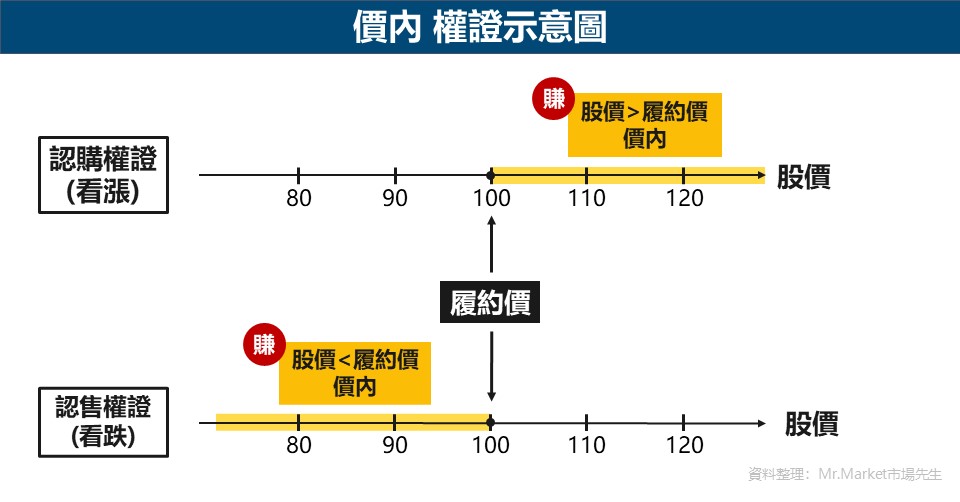

價內:標的市價在可履約的價格內

認購權證的標的市價高於履約價;認售權證的標的市價低於履約價,都稱為價內(英文:In The Money,ITM)。

價內的權證被履約的機率較大,如果立即被履約,合約本身是有價值的。

例如履約價100元,但現在股價是120元,雖然權證還沒到期、未來股價也還會變動,但假如當下立即履約,權證合約代表你擁有用100元買進現在價值120元的股票的權利,一買一賣立刻轉手就賺20元。

同時因為還沒有到期,因此這項權利存在因為時間讓報酬變得更大的價值,

這時的權證,同時擁有內含價值與時間價值。

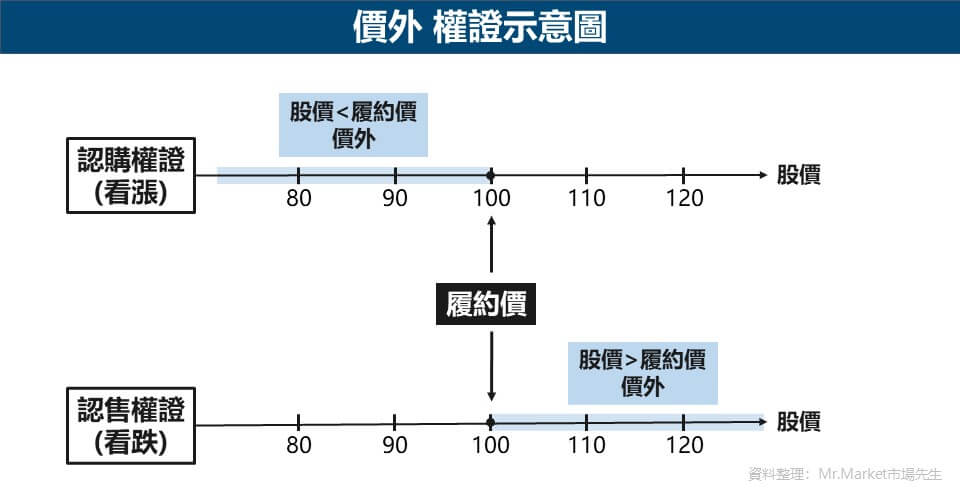

價外:標的市價在可履約的價格外

認購權證的標的市價低於履約價;認售權證的標的市價高於履約價,都稱為價外(英文:Out of The Money,OTM)

價外的權證在當下沒有履約可能性,

當然,權證還沒有到期,股價未來也還會變動,所以未來仍有機會履約。但除非有較大幅度的變化,否則履約機率可能比較低。

這時的權證,沒有內含價值,只有時間價值。

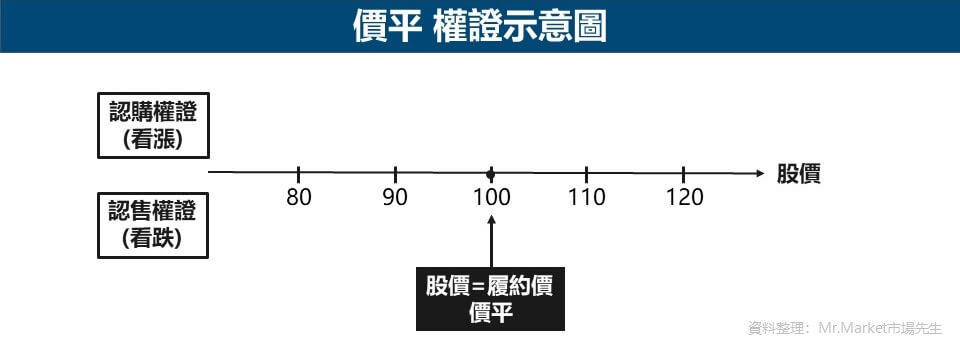

價平:標的市價等於履約價

認購或認售權證的標的市價等於履約價,都稱為價平 (英文:At The Money,ATM)

因為權證的價格隨時在變化,不太可能真的停留在履約價上,就算有也不會太久,因此實務上權證價平指的是目前標的市價跟履約價差不多。可能高一點,也可能低一些,至於到底高多少、低多少定義算價平,並沒有嚴謹的規範。

這時的權證,內含價值不一定,但有時間價值。

權利金:為擁有合約內的權利所支付的價格

既然權證是一種合約憑證,用來證明合約的購買人擁有一個特定的權利。想當然這個權利憑證不可能免費,為了取得這樣的憑證,投資人必須支付權利金。

權利金(英文:Premium):投資人為了擁有合約內的權利,所支付的價格。

這個權利金其實就是投資人在看盤軟體上所看到的,每分、每秒都上上下下跳動的報價。也就是俗稱的權證價格。

如果用公式來表示權證的權利金:

權利金 = 權證價格

如果我們已經知道「權利金 = 權證價格 = 投資人為了擁有合約內的權利,所支付的價格」這樣的含意,

那接下來問題的就是:這個權利到底值多少錢?

這是一個複雜問題,因為這個權利不是必然發生,其中牽扯到期望、不確定性與機會成本的問題,一般人可以透過定價模型,用一些假設訂出理論上合理的範圍,但最終權利金的高低,仍是取決於市場買賣雙方願意成交的價位。

為了簡化這個複雜難題,金融界聰明的數學家與經濟學家,把權利金拆分為兩部分來討論,分別是「內含價值」與「時間價值」。

如果用公式來表示:

權利金 金額 = 內含價值 + 時間價值

為了進一步釐清權利金的來源,我們必須先了解內含價值和時間價值是什麼。

內含價值:立即結算履約值多少錢

內含價值(英文:Intrinsic value)代表一檔權證如果現在立即結算履約值多少錢。

權證就是一個合約 ,到期履約雖然發生在未來,但如果到期履約的可能性越高,理論上權證應該價值越高。

當下如果權證標的物價格是在價內,就會存在內含價值,意思是假設立即履約的情況,這權證會值多少錢。

市場先生提示:中文是「內含價值」,不是內涵價值。

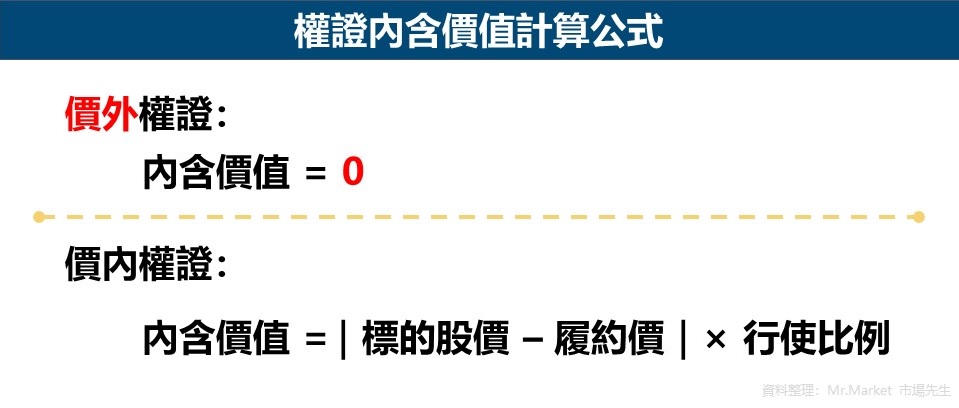

內含價值計算公式

內含價值的計算,可以分成價外、價內兩個部分來討論:

- 價外權證:不存在履約的可能性;內含價值等於零。

- 價內權證:在當下假設立即被履約,存在被履約的價值;因此內含價值等於標的股價和履約價的價差,先取絕對值之後,再乘以行使比例。

(之所以要取絕對值是因為公式同時包含認購與認售權證)

如果用公式來表達:

價外權證:內含價值 = 0

價內權證:內含價值 = |標的股價 – 履約價| × 行使比例

時間價值:履約的「可能性」值多少錢

時間價值(Time value)代表這一檔權證履約的「潛在可能性」值多少錢。

權證的時間價值對大多數的人來說是一種比較抽象的概念。

權證是一種合約,約定未來達成一定條件時,要履行合約內容。而最大的問題在於,這個設定條件未來可能會發生,也可能不會發生。

舉個例子來說,如果有一個合約,期限是未來6個月,目前在價外。在內含價值為零的情況下,對權證的賣方而言,仍然必須為這樣的不確定性做好準備,因為如果到期時真的變成價內履約,買方的獲利是由賣方支付的;但是對買方來說卻沒有對等的風險,期限到了,價內有獲利就履約,價外虧損就放棄合約。

上面舉例的條件明顯不公平。

憑什麼賣方要承擔所有風險,獲利時好處有限?又憑什麼買方獲利有好處,虧損時無需承擔風險?

所以為了平衡這樣的風險,買方必須依據到期日的長短,預先支付一筆費用,並算到權利金裡面。

時間價值,就是履約的「可能性」的價值,代表權證的買方,在購買未來獲利或轉嫁虧損風險時,付出的成本,類似於付保險費並規避風險。

也代表權證的賣方,為了要應對可能發生的履約行為,提前收取的補償,類似於收取保險費並做出保障。

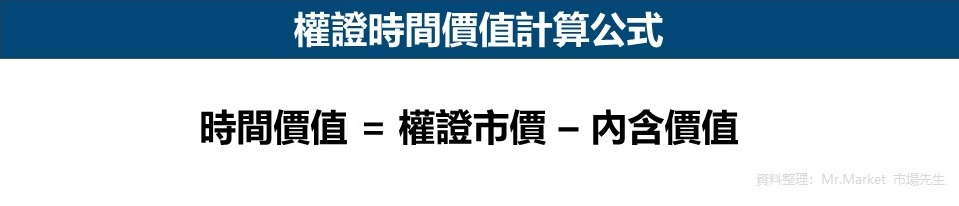

時間價值的計算公式

時間價值的計算,就是把權證標的市場價格,扣除內含價值後,剩下的就是時間價值。

如果用公式來表達:

時間價值 = 權證市價 – 內含價值

從以上公式可以看出:

- 價外權證:因為內含價值是零,所以權利金100%來自於時間價值。

- 價內權證:因為內含價值存在,所以權利金同時涵蓋 時間價值 與 內含價值。

時間價值的重點觀念:

對於時間價值,投資人一定要注意的觀念有兩個:

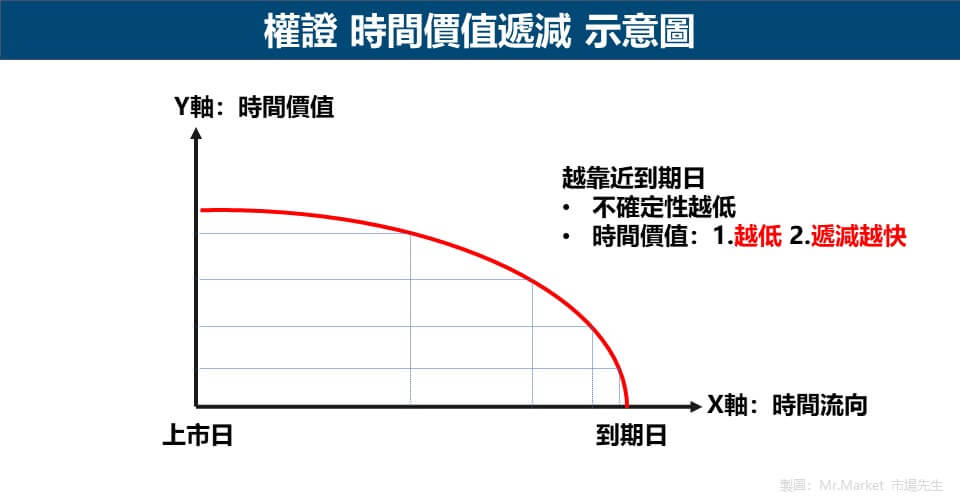

觀念1. 時間價值會隨著到期日逐漸接近而遞減,到期結算時,時間價值就歸零。

舉個例子來說,如果有兩檔連結相同標的的認購權證,分別是A與B,標的股價是100元,兩檔履約價都是200元,很明顯都是價外。但是其中A這一檔15天後就到期;而B這一檔還有180天才到期。

究竟賣家會對哪一檔權證收取比較高的權利金呢?答案是B這一檔。

道理也很簡單,因為時間價值是履約的可能性,究竟標的股價15天內上漲一倍到履約價200元的可能性比較高?還是標的股價在180天內上漲一倍到履約價200元的可能性比較高?

所以如果一檔權證到期都沒賣出,就只剩內含價值,因為所有的可能性都已經流失;如果不幸的剛好還在價外,那整個權證的價值就是零,投資人就損失當初買進的全額權利金。

那麼時間價值究竟遞減多快?答案是:每天都不一樣,越接近到期日,遞減的幅度越大

市場先生在權證新手入門的文章中介紹過,券商提供的權證基本資料中,有一個項目Theta,代表的就是每經過一天,權證的時間價值會下降多少。

觀念2. 其它條件相同的情況下,標的波動性越高,內含的時間價值越高。

舉個例子來說,如果有兩檔權證A與B,都是價外,標的股價相同,履約價也相同,到期時間也相同。但是其中A這一檔連結的標的,過去3個月有暴漲暴跌50%紀錄;而B這一檔連結的標的,過去 3個月的漲跌幅只有5%。

究竟賣家會對哪一檔權證收取比較高的權利金呢?答案是A這一檔。

道理也很簡單,投資人可以想像成因為標的股價波動大,所以權證從價外變成價內的機會比較高,所以賣家認為未來履約的可能性比也較高,所以權利金報價比較高;反過來說標的波動小,也表示賣家認為未來履約的可能性比較低,權利金自然就收得比較少。

其實詳細的原因與歷史波動率與隱含波動率有關,其中隱波更是權證投資人一定要了解的重點,市場先生也有針對這樣的主題撰寫文章討論,有興趣的深入了解建議可閱讀:

綜合案例說明:

案例1. 一檔台積電的認購權證,履約價是250元、行使比例是1,現在股價是275元,而權證現在價格是35元。

- 權證狀態:價內

- 內含價值:25元 ( 股價275元 – 履約價250元 ) × 1

- 時間價值:10元 ( 權證價格35元 – 內含價值25元 )

案例2. 一檔台積電的認售權證,履約價是250元、行使比例是1,現在股價是275元,而權證現在價格是15元。

- 權證狀態:價外

- 內含價值:0元 ( 履約價<股價,所以認售權證不會履約 )

- 時間價值:15元 ( 沒有內含價值,全部都是時間價值 )

如果還不知道認購、認售、履約價、行使比例是什麼,可閱讀:權證新手入門

如何運用權證操作?

權證操作上除了判斷方向外,對權證買方最有優勢的時機點就是:預期波動即將放大的時候。

主要原因有兩個:

1. 波動突然放大,權證內含的「時間價值」就會增加

- 當人們預期未來有更大波動的可能性時,權證的賣家會調高權證售價,收取更高的權利金來補貼自己可能的風險。如果這時你手上已經有權證,當方向正確時,時間價值也會水漲船高,創造額外的獲利。

2. 即使判斷錯誤,方向是往相反方向有巨大波動、或是沒有波動,損失也有限

- 如果你預期會往上大漲,但實際上是反向大跌,權證最多是價值歸零,不會有額外的損失。

基於上述這些因素,如果投資人能在這時些時機操作權證,就會相對比較有優勢。用高中數學的用語來說,就是:在預期波動放大時進場,會有更高的期望值。

反過來說,如果未來一段時間內都不會有明顯波動,或是波動由大轉小,那使用權證操作就相對比較不利,應該盡可能避開在這種情況下操作。

那麼該如何實際執行權證交易呢?過程大概可以分成三步驟:

第一步:找到短期有機會波動大的股票標的

有許多種情況可能導致股票波動變大,例如(包含但不限於):

- 財報即將公布,且你預期不是大好就是大壞

- 公司開法說會、股東會前後

- 快要台灣或美國總統大選,且候選人票數可能很接近、結果難預期

- 股價已經有一段時間幾乎沒有波動

…等等

不同的股票都有各式各樣的原因,可能造成未來波動由小轉大。

即使你對方向判斷有把握,如果在波動很大、市場動盪時進場,未來波動由大變小的時候,時間價值就會遇到一些損失。

權證的買方雖然虧損有限,但不代表不會虧損。在做權證操作時最好預先做好最壞的打算,這樣才能細水長流。

舉個例子來說,如果總資金是20萬元,會建議一次的金額不要超過5000元、甚至更低。因為權證波動大,會比較難控制停損時機點。

如果新手如果不是很熟悉,建議可以先透過券商的模擬下單操作開始。

市場先生提醒:不要一次投入過多資金。要假設最壞的情況下權證有可能全額虧損。

第二步:選擇合適的權證

打開一檔股票的權證,你會發現有一大堆各大自營商發行的權證,應該怎麼選?

因為每一位投資人交易權證的目的可能都不一樣,例如有的投資人是要投機、有的投資人是要對沖風險等等,所以其實並沒有一個絕對標準,但是有一些基本原則。

以下是分享給新手的一些基本原則:

1 .儘量選價平或價內權證:

- 價外的權證雖然槓桿較大,但也較容易歸零

2. 到期日盡量長:

- 如果太短,權證的時間價值會遞減的很快,可能撐不到它上漲的那一天

3. 挑流動性好的:

- 選掛單量大一點的比較好,五檔都沒有掛單、或掛單少的可能要避開。價平附近的權證一般流動性較佳,深價內、快到期、快賣光,或是股票不好避險的流動性會較差。

4. 買賣價差小一點:

- 任何權證都有買價與賣價兩種報價,而這個報價落差如果很大就比較不好,不過近幾年大多數權證的買、賣價差都不會差太多。建議不要挑價格太低的權證(例如0.5元以下的權證),價格低價差通常都比較大

5. 實質槓桿高:

- 因為權證操作虧損有限之下,如果槓桿大,在獲利時就能有較大的獲利空間。不過要注意實質槓桿高代表時間價值通常也比較高、比較價外,風險通常也比較高,操作時要留意風險、挑選合適的權證。

市場先生提醒:什麼是「實質槓桿」?

舉例來說,依照文章前面列舉的範例,如果用每張5000元,買進10張,行使比例是0.01大立光的權證。總投入的資金是5萬,但是每1張權證相當於持有10股的大立光,如果大立光股價是4500,這10股市值約4.5萬;10張就是45萬。

這時可能會有人問:這樣等於用5萬元操作了價值45萬的股票、槓桿是9倍嗎?如果股票漲1%,是否權證會漲9%?

概念上正確,但實際上不能這樣算。

因為考慮到權證有可能是價內或價外,股價的變動和權證的價格變動會同樣方向,但不一定會同等比例。

在查詢權證資料時,有個詞叫做「實質槓桿」,許多權證網站都能查到。

例如實質槓桿是7倍,代表股價如果上漲1%,權證會上漲7%。但是實質槓桿並不是固定的數值,它會隨著標的漲跌、時間而變化。

運用這個數字,我們就能很快評估股票標的漲跌對權證的影響。

第三步:評估退場時機、不要持有太久

因為權證有個重要的特性:「時間價值」會隨著到期日接近而逐漸歸零

投資人之所以願意買權證、支付權證的時間價值,是因為希望透過這個代價,換取未來獲利幅度無限制、但虧損幅度有限的好處。

不過隨著權證到期日接近,時間價值減少的比例會越來越高,因此如果權證有獲利、市場已經如預期變化、預期未來不會再有趨勢,這時就不要持有太久,否則可能賺到了內含價值卻損失了更多的時間價值。

所以投資人最好一開始就先預設好出場時機點,有兩種設定方式都可以評估出場:

- 投資標的出現符合預期的變化就可以出場

- 超過一段預定的時間(例如5~10天),無論賺賠都出場

權證操作跟股票操作的不同?

有不少投資人會問:這跟買股票有什麼不一樣?

在比較兩個不同的投資工具前,應該先釐清兩種工具根本性的差異。市場先生列舉了權證與股票投資工具的特性比較:

想了解完整的權證工具特點說明,可閱讀:權證新手入門

| 投資工具特點比較 | |

| 權證 | 股票 |

| •放空操作簡單 •附帶槓桿的效果 •資金規模要求低 •只能短線交易 •單次交易虧損有限 •交易稅比個股低(1%) •波動性比個股大 •負和遊戲 |

•放空較複雜(借券或融券) •槓桿操作較複雜(融資) •資金規模要求高 •長期投資短線交易皆可 •單筆投資最大虧損全額本金 •標準交易稅(3%) •波動性比權證小 •正和遊戲 |

| 資料整理:Mr. Market 市場先生 | |

權證這項工具本身,相較於股票,有多空都可操作、單筆投資虧損有限、小資金可以操作、提供高槓桿等特性。

當我們投資一檔股票時,

常常是因為我們預期它長期而言有機會往上漲,只要有上漲就有獲利,

但不會每次都符合預期,如果有下跌就會虧損。

權證也是一樣,

如果判斷一檔股票會上漲,那就買這檔股票的認購權證,如果上漲了權證就有機會獲利,

而下跌時也會有虧損,但差別在於股票跌多少就虧多少。(反之看跌就買認售權證)

權證在虧損時則是會有上限,最多不會虧損超過自己最初買進的成本。

因為有這種特性,再加上權證本身有槓桿效果,因此也有很多人把買權證比喻在買樂透。如果對玩樂透的分析有興趣,有類似的案例可閱讀:理性分析刮刮樂該怎麼玩

除此之外權證工具也有高槓桿的特性,提供了一個彈性讓投資人用小資金去做一些 不同變化的操作。

舉例說明:用股票較難投資,卻很適合用權證操作的時機

如果研究財報以後,預期大立光有可能在未來一季有機會上漲,因此你決定要投資。分析後會發現:

- 如果買股票,一張股票約450萬元(撰稿時大立光股價約4,500元),一般小資族的資金可能只能買零股(這是對資金規模要求的限制)

- 如果買零股,又擔心對這次分析並沒有完全的把握,例如可能財報公布後市場覺得不如預期,最後沒有上漲甚至大跌,這時透過股票投資就可能承受不小的虧損。

在這種情境下,比起投資股票,交易權證就是另一種選擇,例如:

大立光履約價4,500元的權證,假設權證每股是5元、行使比例0.01。等同於用5,000元買進1張權證,就相當於買進了10股的大立光(市值4.5萬),只要不要太快到期,且過程有上漲,權證也會有不小的漲幅。

情境預測1:判斷正確》

如果大立光上漲了20%(4,500→5,400),投資股票每股可以獲利900元。交易權證因為槓桿的關係,很可能會上漲了100%(5→10),賣出後可獲利5000元或更多。

相對來說,如果投資的是股票,要獲利5000元需要買進6股,投入資金大約是27,000元,而交易權證只投入5,000元,資金只原本的五分之一。

情境預測2:判斷錯誤》

大立光下跌了,最壞的狀況損失就是5,000元,即使跌更多,權證也不會再損失更多。

市場先生提示:

行使比例代表每1張權證可以轉換成多少股票。

如果行使比例是1,代表1張認購權證履約時可以買1張股票。行使比例0.01代表1張權證換0.01張的股票,1張=1000股,因此0.01張代表10股市場先生提醒:

槓桿是個兩面刃,使用槓桿越大時雖然獲利越快,但虧損時幅度也會越大。

結論:工具本身並不危險,危險的是錯誤的使用

有不少投資人會問:權證會不會很危險?

市場先生認為,權證就是一個工具,工具本身並不存在危險不危險的問題,有的只是使用時機適不適合的問題。

火焰是危險的,但只要正確的使用並且確實熄滅,並不是隨時隨地都有火災發生。

如果投資人在不適合的時機使用權證,或者用不當的方式操作,例如:用權證對單一標的下重注、用權證購買波動很小的標的,或是長期持有權證等等;這樣的風險相對於直接投資個股,反倒高出許多。

但反過來說,如果投資人能在合適的時機應用權證,很可能就是那些情況下的最佳解決方案。

市場先生快速重點整理:

- 權證是一種合約。代表「在未來一段期間內,可以用固定價格,買賣約定數量的特定標的」的權利

- 價內/價外/價平是用來描述履約價和股價之間的關係

- 權利金是為擁有合約內的權利所支付的價格,來自於內含價值與時間價值

- 內含價值就是立即結算履約值多少錢

- 時間價值就是權證履約的「可能性」值多少錢

- 交易權證必須對漲跌的方向,以及波動的變化有一定程度的判斷,這樣操作上才會有優勢

- 執行交易權證三步驟:一、找到短期有機會波動大的股票標的;二、選擇合適的權證;三、評估退場時機、不要持有太久

- 權證波動大,所以不能一次投入太大比例資金重壓一檔權證。最終必然有些會虧損、有些會獲利,權證交易追求的是長期能創造正報酬

- 新手建議選擇價平或價內、到期日長、流動性佳、價差小、槓桿高的權證,相對比較好操作

- 不要把權證像股票一樣長期持有,會損失過多時間價值

- 權證只是一個投資工具,本身並不危險,危險的是錯誤的使用。

*本文提到的投資標的均為教學範例,無任何操作推介之意,投資前請務必自行研究判斷。

最後,

如果想了解更多權證或選擇權相關資訊,

或想學習更多元的投資工具,不妨從這裡開始:

加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,解決投資的煩惱!

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

4. 價外中案例2的履約價和標的價好像寫反了

應該沒有反喔,那檔是”認售”,要跌到250才能履約,當下還是275元。

請問市場先生,權證的短線操作的獲利來源是什麼?

我的理解是不管認購或認售,到期日到達時都可以賺取內含價值。

但是文章中有提到權證不適合長期持有,得知這種賺取內含價值的方式是否不是最常見的權證獲利方式,所以好奇權證在短線操作賺的錢來自哪裏。

1. 剛買進時,原有的內含價值通常一開始買進時已經加在購買價格裡面,不會多賺。你指的應該是後來價格移動產生額外的內含價值。簡單來說就是上漲或下跌。

比方說一個call 假設1:1行使比例,履約價200,買進時標的物價格240,權證價格50,那50元裡面就是 40元內含價值+10元時間價值,

這時你如果立即履約,你會得到40元內含價值,但因為你原先成本也有40元+10元,所以沒賺。

但如果標的物價格過幾天移動到270,內含價值就變成70,權證這時可能定價是76元,包括70元內含價值+6元時間價值。

獲利=76-50=26元乘以1000。

更細來看,內含價值賺了30元(30=70-40),時間價值賠了4元(-4=6-10)

2. 賺價格移動產生的內含價值,或者極少數可能有波動擴大的時間價值,再扣除原先付出的成本。

內含價值看上漲下跌的方向,時間價值大多是隨時間遞減,除非市場波動突然變劇烈很多。