霍華·馬克斯 – 價值投資大師》全球不良資產最大買家

霍華·馬克斯是為全球知名的價值投資大師,他最受投資人關注的一點就是他幾乎每季都會發表一篇「投資備忘錄」給客戶,裡面會分享他對市場最新的看法與見解。

連股神巴菲特都說他的電子郵件有訂閱馬克斯的投資備忘錄,如果看到備忘錄有更新,他會立即點閱,可見具有高度的參考價值。

市場先生自己也有看過數篇霍華馬克思的投資備忘錄,覺得每一篇都像是在閱讀投資書籍一樣,會指出市場與投資人的一些盲點,相當值得閱讀。

本文市場先生介紹霍華馬克斯的生平、職業生涯、投資哲學及績效表現,並且分享要到哪裡看他的投資備忘錄及介紹他的參考書單。

本文市場先生會告訴你:

霍華·馬克斯(Howard Marks)是誰?

- 出生:1946/4/23

- 出生地:美國紐約

- 學歷: 賓州大學華頓商學院、芝加哥大學工商管理碩士

- 現任:橡樹資本管理創始人兼董事長

- 成就:橡樹資本目前為全球不良資產最大的投資者,自1995成立至2022/2止,橡樹資本平均年化回報率高達18.8%,相比同期美股S&P 500的回報為10.4%

- 著作:《投資最重要的事:一本股神巴菲特讀了兩遍的書》、《掌握市場週期:價值投資大師霍華.馬克斯教你看對市場時機,提高投資勝算》

圖:霍華·馬克斯

圖片來源:Forbes

成長背景:出生於一個平凡的猶太家庭,靠自己努力考上名校

霍華馬克斯在1946年出生於美國紐約一個平凡的猶太家庭,他的家庭並不富裕,住在一個兩房的小公寓中。

憑藉的自己的努力,霍華馬克斯考取了賓州大學華頓商學院,主修金融,副修日本研究。

23歲時,他又拿到芝加哥大學的工商管理碩士,主修會計跟行銷,憑藉他優異的成績,他還拿到George Hay Brown Prize,這是芝加哥大學商學院每年會頒給在行銷方面表現最優異的學生的獎項。

職業生涯:26年豐富的金融業經驗,後來創辦了橡樹資本管理

研究所畢業後,霍華馬克斯第一份工作進入了花旗集團,這份工作他做了16年,

之後他到資產管理公司TCW Group也做了10年,主要負責可轉債及高收益債。

在擁有26年豐富的經歷後,他與其他四位同事離職一起創辦了橡樹資本管理(Oaktree Capital Management)。

- 1969~1978 擔任花旗集團股票研究員,並成為研究部門總監。

- 1978~1985 擔任花旗集團副總裁,負責可轉債和高收益債的投資組合經理人。

- 1985~1995 離開花旗,加入資產管理公司TCW Group,擔任可轉債及高收益債投資主管。

- 1995 與其他四名同事一起離開TCW Group,成立橡樹資本管理。

霍華馬克斯的投資哲學

關於霍華馬克斯的投資哲學,市場先生整理出以下4個重點。

1. 不與群眾行動一致

馬克斯認為群眾的心態就像一個鐘擺一樣,在樂觀跟悲觀之間擺盪、在輕信跟多疑之間擺盪、在害怕錯失機會跟害怕虧錢之間擺盪。

這些擺盪會讓他們在高價時買進,且在低價時賣出,如果與他們的行動一致,那麼必定後患無窮。

反之,如果在極端的情況下採取反向策略,能夠幫助投資人避開虧損。

2. 掌握第二層思考

霍華馬克斯說:「你不可能做著跟別人一樣的事情,但卻期待表現比他們好。」

要在投資上成功,必須要知道一些「和別人不一樣的事」,意思是說,必須要比專業投資人更有洞見。

一般人跟專業投資人最大的差別除了資金外,就是資訊,如果克服了資訊落差,那你的對手範圍就縮小很多了。

霍華馬克斯在他的書中有個著名的原則叫做「第二層思考」,掌握第二層思考,擁有高度的洞察力就是打敗市場的關鍵。

所謂第一層思考簡單且膚淺,幾乎每個人都可以做得到。例如:這家公司未來的前景很看好,所以股價應該會上漲。

而第二層思考則比較深入、複雜而且迂迴,需要考慮很多事情,例如:

- 未來可能產生的結果會落在哪些範圍?

- 我認為可能會出現哪個結果?

- 我的想法正確的機率有多少?

- 大家有哪些市場共識?

- 我的想法跟市場共識有多大差異?

- 資產的市價跟市場共識認為的價格有多大差異?

- 市場共識的價格是過於樂觀還是悲觀?

- 如果市場共識是正確的,那對資產價格有什麼影響呢?如果我的看法才是正確的,又會有什麼影響呢?

市場先生補充:

即使我們一無所知,只要分散投資市場,長期而言可以得到市場平均報酬。

但如果我們知道很多,但都是別人已經知道的事,那麼長期而言可能報酬也不會和市場平均差太多。原因是如果別人已經知道的事情,通常早已反應在價格上,無多餘的利潤可圖,只能得到合理報酬。

如果想要超額報酬,那就必須知道別人不知道的事,或者在人們犯錯時自己卻正確。

這非常困難,因為也有可能是其他人都正確,只有你錯誤。

關於超額報酬可閱讀:有取得超額報酬的方法嗎?

3. 要聰明的承擔風險

投資不可能沒有風險,一流的投資人跟其他人的差別在於承擔風險的方式。

如果風險太高,隨著時間拉長,造成災難的機率就大幅增加。

但如果要降低風險帶來的傷害,例如買保險,是要付出很高代價的。

然而要注意的是,風險不單單是指事情本身,也取決於我們「承擔風險的方式」。

舉個例子,有個投資可能會有高報酬,但是風險極高,而你決定只用極少比例的資金投入,所以整體來說,即使投資風險很高,但對你帶來的最大傷害是可控的。

反之,如果有個很安全的投資,但是卻用錯承擔風險的方式,例如使用過度的槓桿,最後也可能帶來一場災難,像是LTCM就是這類高槓桿而受傷的例子。

可閱讀:LTCM長期資本管理公司事件解析

此外,霍華馬克斯對於風險的看法和一般人是非常不同的。

一般會認為波動性就是風險,如果一檔股票波動性很大,例如科技股常常上漲或下跌50%,我們就會認為它的風險很大。

但霍華馬克斯卻認為,波動率並不是風險,投資人不用去關注短期的波動性,而是要看長期的收益。

以橡樹資本擅長的固定收益或信貸領域來說,波動性尤其無關緊要。

大多時候,當你購買收益率是8%的債券時,無論債券價格在此期間上漲或下跌,你基本都會在整個投資期間內獲得8%的收益率,

唯一要關心的反而是違約風險,只要債券不違約,那麼中間價格的波動都是無所謂的。

市場先生提示:如何思考風險?

資產管理者如巴菲特、霍華馬克思,他們對於風險的定義都和一般人不同,對他們來說,波動不是風險,只是暫時性的價格雜訊。對他們來說,取得投資報酬是一像事業,而報酬落後是導致他們職涯失敗的原因,並不是風險大。

但同樣是機構投資人,像是橋水基金、耶魯大學校務基金,就更善於管理波動風險。

一個說波動不是風險,一個管理波動風險,到底誰對誰錯?我認為其實都正確,前提是取決於你是否清楚風險對自己的意義,以及了解自己的風險承受能力?

巴菲特和霍華馬克思,對波動風險有極大的承受能力,反而報酬落後對他們人生才是最大的風險;

但對一般普通人來說,有限的生命週期內,我們會希望波動風險是在自己承受範圍內,因為一旦超出承受範圍,我們很可能因為現實經濟或者個人心理因素,而認賠結束部位,這對我們人生才是最大的風險。

我認為風險對每個人意義都不一樣,因此不存在標準答案,管理風險的關鍵並不在於選擇哪些標的和配置,而是在於是否清楚認識自己。

4. 避免犯錯

避免犯錯這句話可以理解成:防守比進攻更重要,就如同巴菲特說過的,投資最重要的就是不要虧損。

馬克斯曾說:「在做什麼都不聰明的時候,我們的任務就是避免犯錯,因為聰明可能反被聰明誤。」

在極具挑戰的過渡時期時,要做的事情就是等待,等到有更多便宜可以撿的時期。

橡樹資本的座右銘就是:「避免成為輸家,就能成為贏家。」

這點與查理蒙格的反向思考方式有所呼應:「我只想知道的是,我會死在哪裡,所以我永遠不會去那裡。」

橡樹資本管理績效表現

橡樹資本管理(Oaktree Capital Management)成立於1995年,目前是全球最大的不良證券投資者,也是全球最大的信貸投資者之一。

公司在2012年於紐約證交所上市,目前全球有超過1,000名員工。

自1995至2022/2的20多年來,橡樹資本平均回報率高達18.8%,相比同期美股S&P 500的回報為10.4%。

不過查資料時我們並沒有找到報酬曲線,因此無法了解它在過程的淨值高低起伏變化。

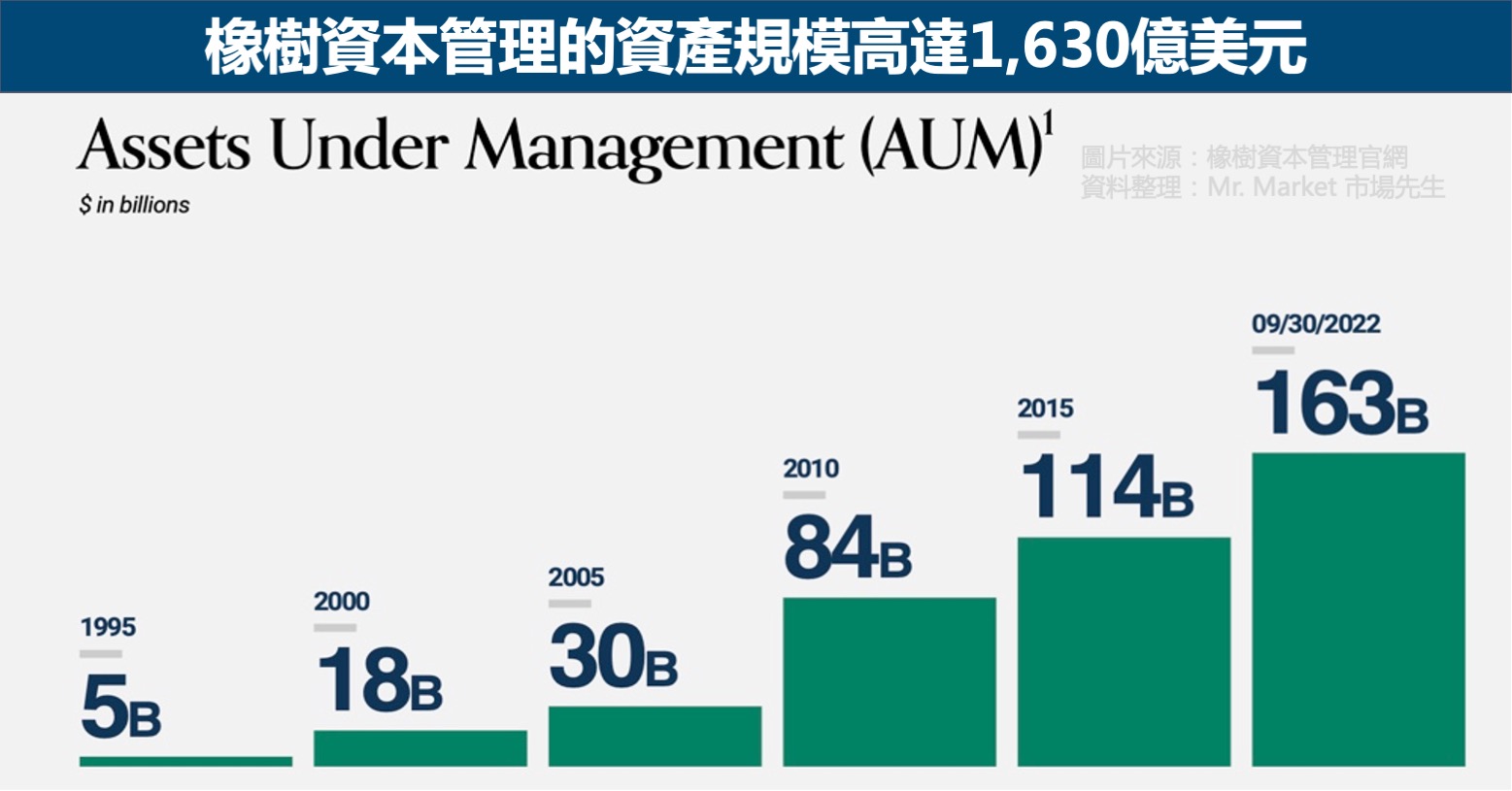

而橡樹資本公司所管理的資產規模,從一開始的50億美元,逐年成長,至2022/9/30已高達1,630億美元。

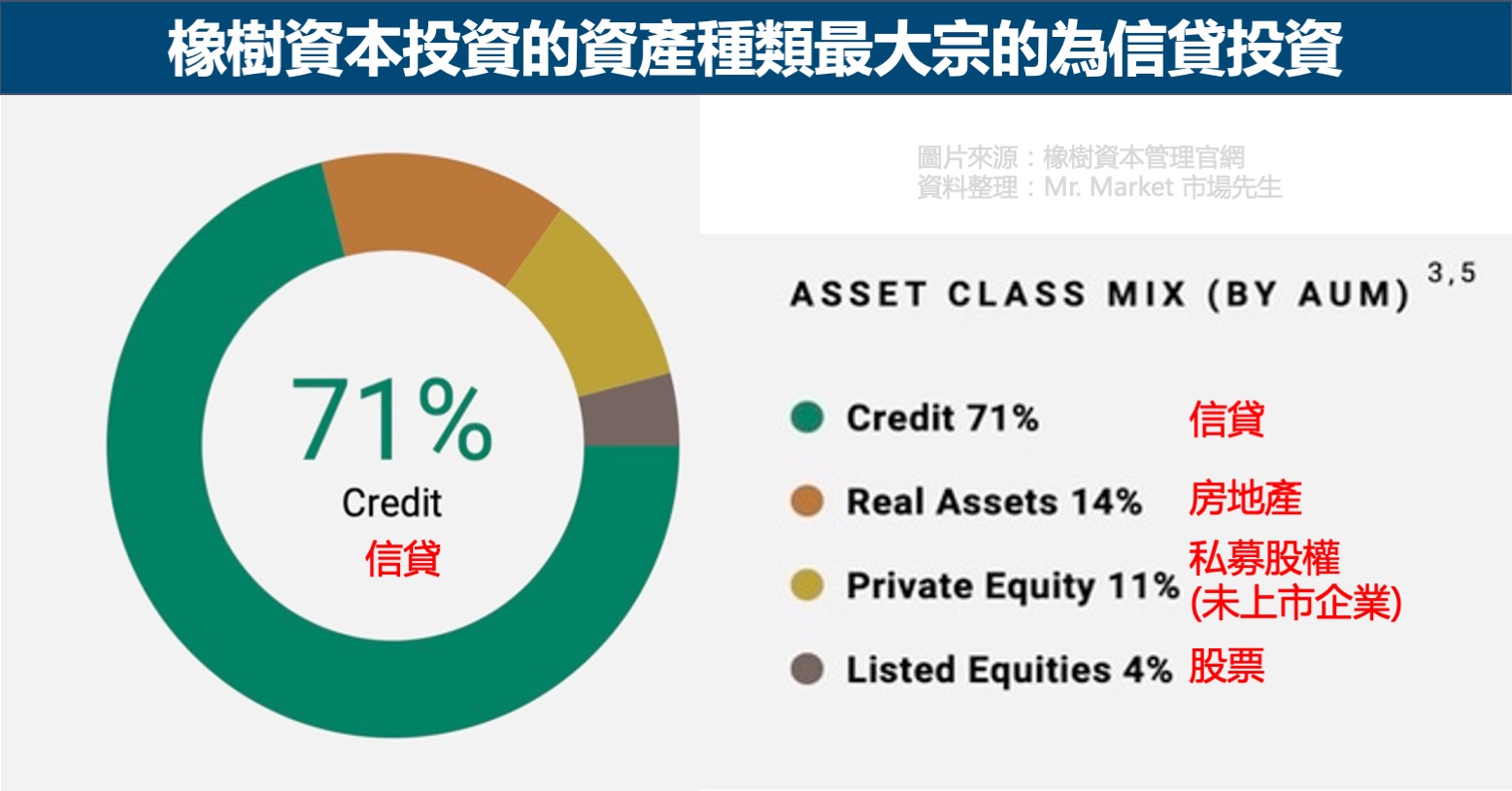

橡樹資本的投資領域包含信貸投資、房地產、私募股權和股票等,其中以信貸投資為最大宗,目前佔投資組合高達71%。

所謂的信貸投資就是去投資一些不良債權,例如高收益債,又稱為垃圾債券。

橡樹資本也是目前全球最大的不良債權投資者。

馬克斯非常擅於用信貸週期來獲利,所謂的信貸週期指的是借款人獲得信用貸款的難易度。

當投資者普遍恐慌的時候,那些願意承擔風險的人就可以用更好的價格取得資產。

這種週期性行為在歷史已經重複很多遍,從橡樹管理資本成立以來,有三次大好的投資機會:

- 1991:高收益債券危機

- 2001-2002:網路泡沫危機

- 2008:金融海嘯危機

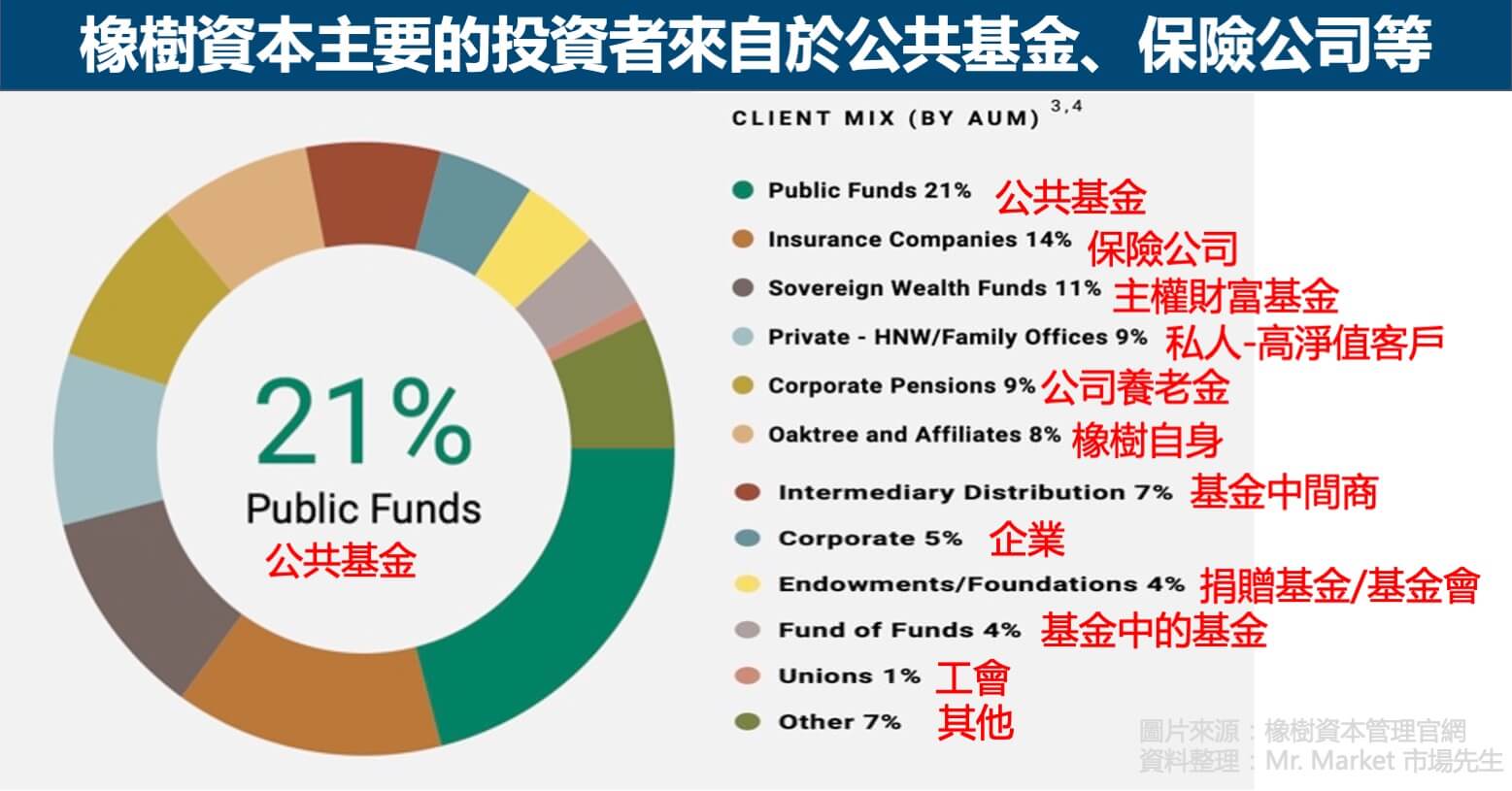

橡樹資本為全球許多知名機構管理資產,它的投資者最大的是公共基金,例如養老金計劃,美國100個最大的養老金計劃中,有75個都是它的客戶。

此外,像是保險公司、主權財富基金等也都是主要的投資者之一。

那麼,一般投資人能不能投資橡樹資本呢?

我們查詢到橡樹資本在紐約證交所上市的股票OAK,是一檔特別股,也就是我們一般認知有固定收益的特別股,並不是一般的股票,所以購買它的特別股的話,報酬會與股價及特別股設定的固定配息有關,而股價會跟當下的市場利率有更大的關係,而不會反應它的基金報酬。

因此投資該檔OAK股票並不等於投資橡樹資本的基金。

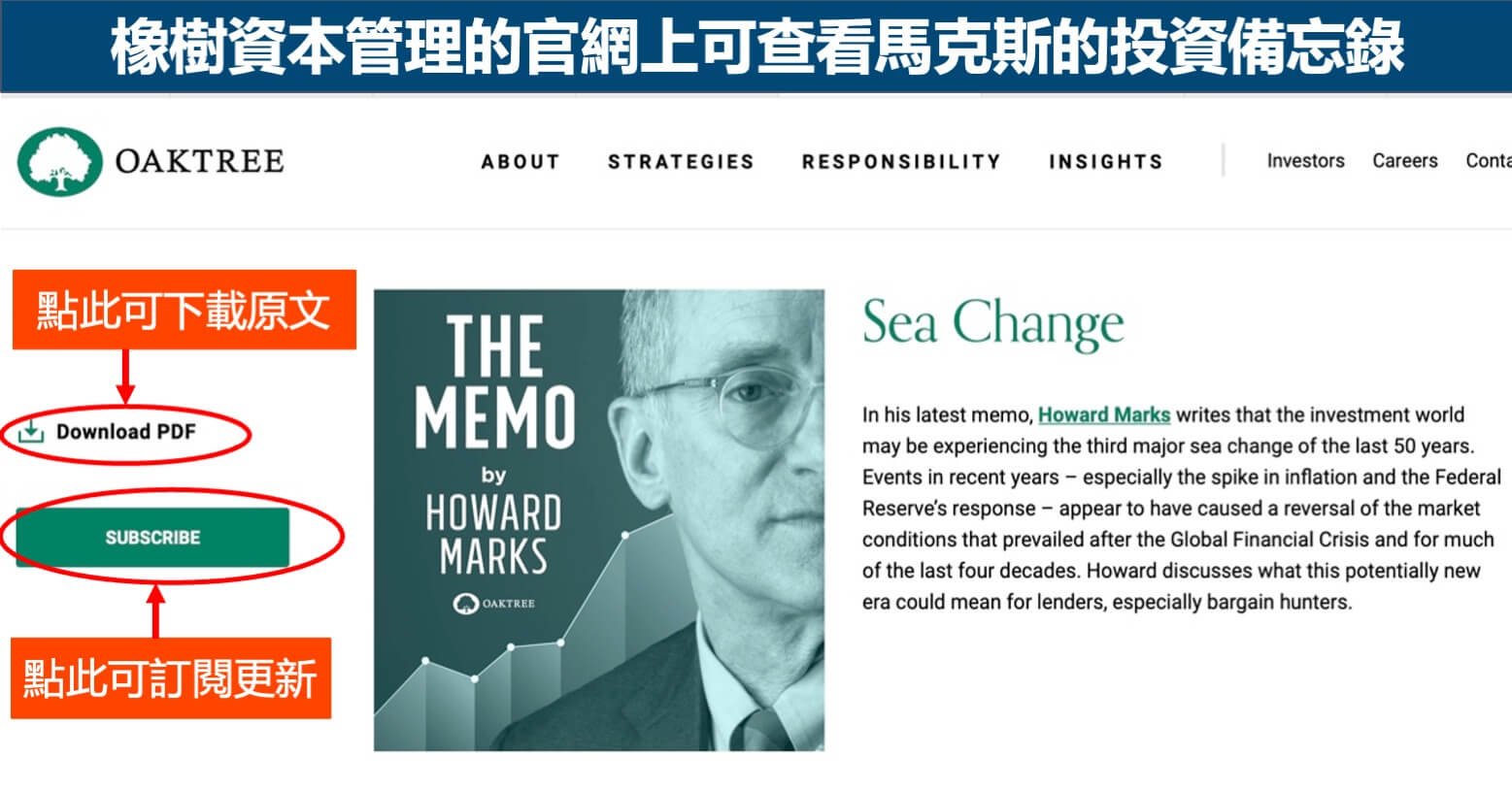

霍華馬克斯的投資備忘錄哪裡看?

霍華馬克斯從1990年代就開始為投資人寫投資備忘錄(The Memo by Howard Marks),這個備忘錄是許多投資人關注的焦點,

內容在橡樹資本管理官網上可以查看,也可以訂閱更新,有新的備忘錄就會收到電子郵件通知。

在2000年1月的投資備忘錄中,他精準的預估了科技股泡沫的危機。此外,他也曾預見2008年金融海嘯的到來。

如果英文不是那麼好的話,大概在備忘錄發表幾天後很多台灣的媒體就會翻譯成中文,到時候再google「霍華馬克斯 備忘錄」就能找到。

我覺得有許多篇備忘錄內容都相當值得投資人思考和學習,未來市場先生有時間再陸續整理其中重點摘要。

快速重點整理:霍華馬克斯給我們的啟發

在研究霍華馬克斯的投資生涯時,發現他與其他投資大師最不一樣的地方在於,很多投資大師都有大起大落的經歷,但是霍華馬克斯的表現卻十分穩定,google他投資失敗的案例甚至查詢不到內容,這非常符合橡樹資本的座右銘:「避免成為輸家,就能成為贏家。」

他除了具有與眾不同的洞見之外,對於風險的控管也是十分關鍵,所以他又被稱為「風險大師」,對於風險也有著與其他人不一樣的見解。

如果對霍華馬克斯有興趣的讀者,不妨訂閱他的投資備忘錄以及閱讀他寫的書,相信會對他的投資理念有更深入的了解。

霍華馬克斯參考書單

《掌握市場週期:價值投資大師霍華.馬克斯教你看對市場時機,提高投資勝算》

本文為資訊整理與觀念教學分享,無任何投資推薦之意,投資必定有風險,投資前務必自行研究分析判斷。

加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,解決投資的煩惱!

一般留言