景氣燈號投資法回測報酬實證 – 景氣燈號對判斷未來股市表現有用嗎?

前陣子用台股景氣燈號做了一個回測(Backtesting),覺得很有趣。

景氣燈號,是拿好幾個經濟指標統合而成的指標,最終有5個燈,代表市場由冷到熱,

(以下假設1燈最冷[藍燈]、5燈最熱[紅燈],這樣理解比較簡單)。

假設根據2021年11月公佈的燈號來買賣持有台股大盤指數,測試5個策略(內文有詳細解說),

以下是回測數據和一些個人的解析看法。

如果還不清楚景氣燈號是什麼?可以先閱讀:景氣燈號指標是什麼?

本文市場先生會告訴你:

依據景氣燈號,設定5個持股策略

景氣燈號,有5個燈,代表市場由冷到熱。

(以下假設1燈最冷[藍燈]、5燈最熱[紅燈],這樣理解比較簡單)。

假設根據2021年11月公佈的燈號來買賣持有台股大盤指數,測試了幾個策略如下:

策略1. ➥ 買進持有100%。

策略2. ➥ 景氣冷調低持股、景氣熱加碼:5燈持股100%、4燈持股80%、3燈持股60%、2燈持股20%、1燈持股0%。

策略3. ➥ 景氣熱調低持股、景氣冷加碼:5燈持股20%、4燈持股40%、3燈持股60%、2燈持股80%、1燈持股100%。

策略4. ➥ 景氣熱才持股:4燈以上100%,3燈以下0%

策略5. ➥ 景氣冷才持股:4燈以上0%,3燈以下100%

並且思考:

- 哪一個策略長期總報酬最高?

- 哪一個總報酬最低?

- 哪一個策略最大回檔(Max drawdown)幅度最小?或是2008年回檔最小?

設定這5個策略選項,主要反映一般人常有的幾個想法及問題:

跟著景氣燈號加減碼,能否得到更好的報酬?

景氣熱的時候該進場加碼,還是景氣熱的時候應該減碼?

景氣熱的時候風險高?還是景氣冷的時候風險高?

市場先生提示:網友們怎麼選擇?

市場先生先前於FB社團將這個問題提供給網友們,收到大約60位網友留言回答自己的看法。

哪一個策略長期總報酬最高?

➥ 網友們大多選策略3,其次是策略1。代表人們認為景氣熱時減碼、景氣冷加碼可以提高報酬。

低買高賣,真的是這樣嗎?哪一個總報酬最低?

➥ 許多人選策略4和策略2,認為高檔加碼、低檔減碼,報酬會比較低。哪一個策略最大回檔(Max drawdown)幅度最小?或是2008年回檔最小?

➥ 網友很多人選策略3或策略5,覺得景氣冷時減碼風險比較小。網友的選擇是否正確呢?你的想法跟大家一樣嗎?

以下是實測結果及說明。

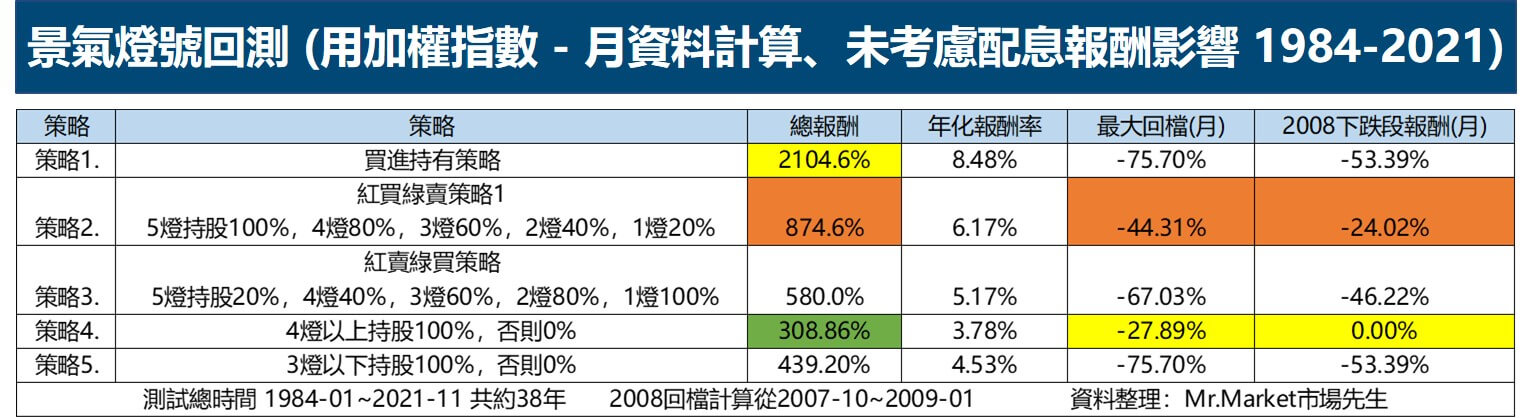

景氣燈號完整報酬數據回測

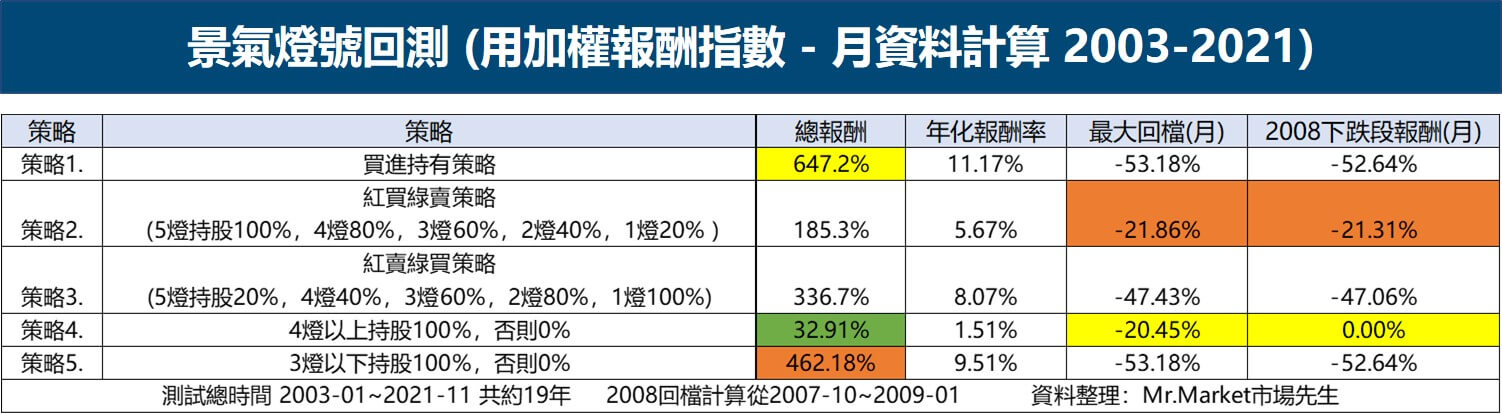

回測過程中,我用了加權指數,以及加權報酬指數,

加權指數是因為有比較長時間的資料(1984~2021),景氣燈號數據也剛好有這麼長的歷史;

加權報酬指數主要是排除除權息的影響,但時間較短(2003~2021),

兩者時間長度和報酬數據都不一樣,但對以下結論其實沒有影響。

答案公布如下:

哪一個策略長期總報酬最高?

➥ 【策略1. 長期買進持有】哪一個總報酬最低?

➥ 【策略4. 景氣熱才持股,4燈以上持股100%。】哪一個策略最大回檔(Max drawdown)幅度最小?或是2008年回檔最小?

➥ 【策略4. 景氣熱才持股,4燈以上持股100%。】

無論是1984~2021或2003~2021的數據,都是上述結論。

下面有附圖可以自己看。

1984~2021數據回測:

2003~2021數據回測:

針對景氣燈號,不同回測策略的解說

以下市場先生分別談談策略。

1. 報酬最高的策略,是【策略1. 長期買進持有】。

別管燈號,長期持有,報酬最高。

其實很多策略回測結果都是如此,在一個長期向上的市場,整體其實是正期望值,因此空手的時間越多,總報酬基本就越低。

既然大多數策略很容易落後大盤,那為什麼還要研究這些策略呢?

許多策略設計涉及進出場,追求的目標其實不是高報酬,而是犧牲一些報酬情況下,能否大幅降低風險,追求更好的報酬/風險比例。

畢竟如果風險控制得當,就可以透過槓桿來調整到想要的報酬/風險。

2. 景氣燈號熱的時候調高持股好?還是景氣燈號冷的時候調高持股?

比較策略2和策略3,整體來說策略2風險比較低,

景氣燈號熱的時後增加持股、冷的時候降低持股,drawdown會比較小。

反之,景氣冷的時候滿手(如策略3、策略5),則會吃完整段的空頭,抱下去再抱上來。

至於報酬,不同時間區間反應不同,

涵蓋1984~2021年的數據,策略2比策略3好,

但2003年以後,策略3表現比策略2好,策略5甚至又比策略3更好一點。

從報酬/風險的角度來看,策略3、策略5,其實 報酬/風險 都比策略1. 買進持有來的更差,

意思是景氣冷的時候加碼,其實承擔了和買進持有一樣的風險,但報酬卻比較低。

景氣冷的時候加碼,其實承擔了和買進持有一樣的風險,但報酬卻比較低。

3. 報酬最低的策略是【策略4. 景氣熱才持股,4燈以上持股100%。】

從前面可以知道,在景氣熱時加碼、景氣冷減碼,在長期趨勢明確的行情下其實至少風險有被控制。

但如果完全不參與3燈以下,就會變成總報酬最低的策略。

理由是:景氣燈號顯示熱絡的時間其實很少。策略4大多數時間都是空手不動。

這題也有不少人答對,但理由可能都想錯,策略4報酬低,並非因為景氣熱持股不好,而是景氣熱的時間太少。

4燈、5燈景氣熱的時間其實佔比少,大概只佔總期間15%的月份,

意思是一年12個月,平均只會有2個月會出現4燈、5燈來持有部位,其他時間空手,

所以即便這段時間行情不錯、風險低,成果也很有限。

4~5燈在2003年以前的表現普遍不錯、趨勢比較有延續性,

但在近20年除了景氣熱絡的時間少,景氣指標顯示熱絡時,行情差不多也走完了。

觀察過去近40年的燈號,其實絕大多數月份的燈號(約70%),長期都是落在2燈到3燈範圍。

3燈以下總報酬比較高,但風險/報酬比較差,原因是3燈以下時間比較長,風險也都集中在這個區間,

換句話說只在3燈以下加碼或持有,並無法得到更好的報酬/風險比例。

4. 回檔最小的策略是【策略4. 景氣熱才持股,4燈以上持股100%。】

理由同上,

因為參與時間短,所以回檔也少,但這不是說回檔少就比較好,因為它報酬也低

畢竟平均一年只參與2個月,大跌參與不到,大漲也都參與不到。

市場先生提示:低檔加碼高檔減碼會比較好?其實是迷思?

很多人會選擇策略3或策略5,覺得景氣冷的時候加碼,認為這樣drawdown風險小,

但其實剛好相反,景氣冷的時候加碼,各種大跌都得吃完一整段,

這就類似於金字塔式加碼,或者價值投資逢低買入。很多人以為逢低買入就不會有劇烈波動,但因為我們根本不可能買在最低點,

一低後面還有更低,能承擔這過程波動和回檔,才可能得到後面反彈的報酬。

測試關鍵:景氣燈號何時公布?

之前有讀者留言提到,他看過一些資料,說用景氣燈號回頭看行情覺得很準。

但為什麼我們實測下來,景氣燈號的效用很低、甚至都輸給單純買進持有呢?

先說一個做這個回測過程常見的陷阱。

其中一個關鍵是:景氣燈號何時公布?

一個常見的錯誤是,做統計時沒考慮資訊發布時間,拿未來或者還沒公布的景氣燈號來做報酬的計算。

例如,2020年12月,景氣燈號也是最熱5燈,2020年12月當月股市也大漲10%多,所以結論是景氣熱股市好?

這邏輯是錯的,

理由除了沒考慮長期統計結果,

更重要的是,2020年12月的燈號,要一直等到2021年1月底才公布,在那之前我們並無法預知燈號,

而要根據2020年12月的燈號操作投資股市,最快要等到2021年1月底或2月初,最快能得到的已經是2月的報酬。

未來大家看各種回測數據,一定都要留意這類問題,

尤其經濟指標都是以月為單位在發布,往往延遲1~2個月都很正常,

我們在看經濟指標走勢圖,有些和股市走勢有些同步關聯性,但實際上那都是事後論,

當下並不具備可操作性,指標當下可能都還沒公佈股市就已經反映完了。

隔2個月,市場變化可以有多大?

如果忘記做這樣的時間調整,報酬績效最多可能會高估2倍(但還是輸最強的買進持有),

意思是如果沒考慮實際公布時間,會過於高估報酬。

總結:一般人對景氣燈號普遍的迷思

很多策略乍聽之下很有道理,但其實回測後你會發現,結果常常和人們認知相反。

例如以下這些,至少在台灣的景氣燈號裡面都是錯誤觀念:

✖ 景氣熱要減碼,可以減少風險…?

✖ 景氣冷加碼,可以增加報酬、減少風險…?

✖ 根據景氣燈號進出可以戰勝市場…?

看完數據你會知道,這些都是迷思。

景氣燈號能用嗎?

從統計數據上觀察,我覺得景氣燈號對於空頭市場有一定的判斷能力,

主要的下跌段,都是被涵蓋在中等景氣(3燈、穩定)以下的時間點。

但由於景氣燈號對多頭市場沒有顯著判斷能力,且許多時候空頭反彈上漲時景氣依然呈現低迷,甚至會錯過整個大趨勢,

目前看起來我認為它最多作為一個長期空頭的預警指標,而無法作為一個完整策略的依據。

(但又因為有70%的時間都是2~3燈,所以其實預警效力也很有限,等於是天天在預警…。)

市場先生對景氣燈號 小結論:

1. 買進持有測略,在總報酬、報酬/風險,和幾項景氣燈號策略比較下來,在總報酬、報酬/風險,都是最優的選項。

2. 在景氣燈號冷淡時期減碼,對控制風險是有幫助的。但這同時也可能會大幅降低報酬。

3. 在景氣熱的時候無須減碼,這期間風險也低,但由於景氣熱絡的時間很稀少(約15%),因此必須考慮在其它的情況下也參與市場。

市場先生後記與建議:

其實景氣燈號策略還可以做很多的變型調整,例如不是單看燈號,而是看升降趨勢,

或者也不是只用股市持股比例,而是股債搭配調整比例等等。台灣的景氣燈號不是唯一衡量景氣的指標,也許其他景氣類型的指標會有不同的結論。

我覺得這個指標能挖掘的東西可能很有限,很大的影響因素是它公佈數字需要延遲近一個月,等於看後照鏡開車。(雖然許多經濟指標也都是如此)

其實單看數據,我會覺得需要再去檢查一下,這些指標在中間的年度是否有改過計算規則,

或者規則本身是否有些bug,不然2~3燈的比例高到有點不對勁。景氣燈號是由多個指標組成,建議真的想研究的人,去研究更原始(raw data)的一些個別指標數據其實會更好。

會想研究這個資料,只是剛好看到它有比較長期、比較完整的數據,平常也會聽新聞提起,興致來了就拉EXCEL算了一下,

也算是得到很有趣的結論,因為結果和很多人的直覺都相反。

原文於2022.01發表於市場先生FB社團

本文為資訊整理與觀念教學分享,無任何投資推薦之意,投資必定有風險,投資前務必自行研究分析判斷。

國發會景氣燈號可以衡量台灣景氣的指標,在國外還有更多其他的指標也能作為參考,以下就提供幾項指標:

美國製造業表現好壞又與許多行業及全球經濟有關聯,因此也會用來作為當前全球景氣週期判斷的參考。

➥美國ISM製造業指數

衡量民生物價波動、通貨膨脹率的評估、國家政策制定、公務員薪資福利調整、稅收政策、勞工薪資談判的決策依據。

➥消費者物價指數(CPI)

觀察公司聘僱意願高低、民眾所得穩定與否,是導致經濟市場繁榮或蕭條的參考指標。

➥非農業就業人口、失業率、初次申領失業救濟金人數是什麼?

加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,解決投資的煩惱!

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

一般留言