簡單資產配置 VS 多元資產配置,哪一種方式比較好?

如果有簡單及多元的資產配置方式,哪一個會比較好?

市場先生舉一個實際例子試算:

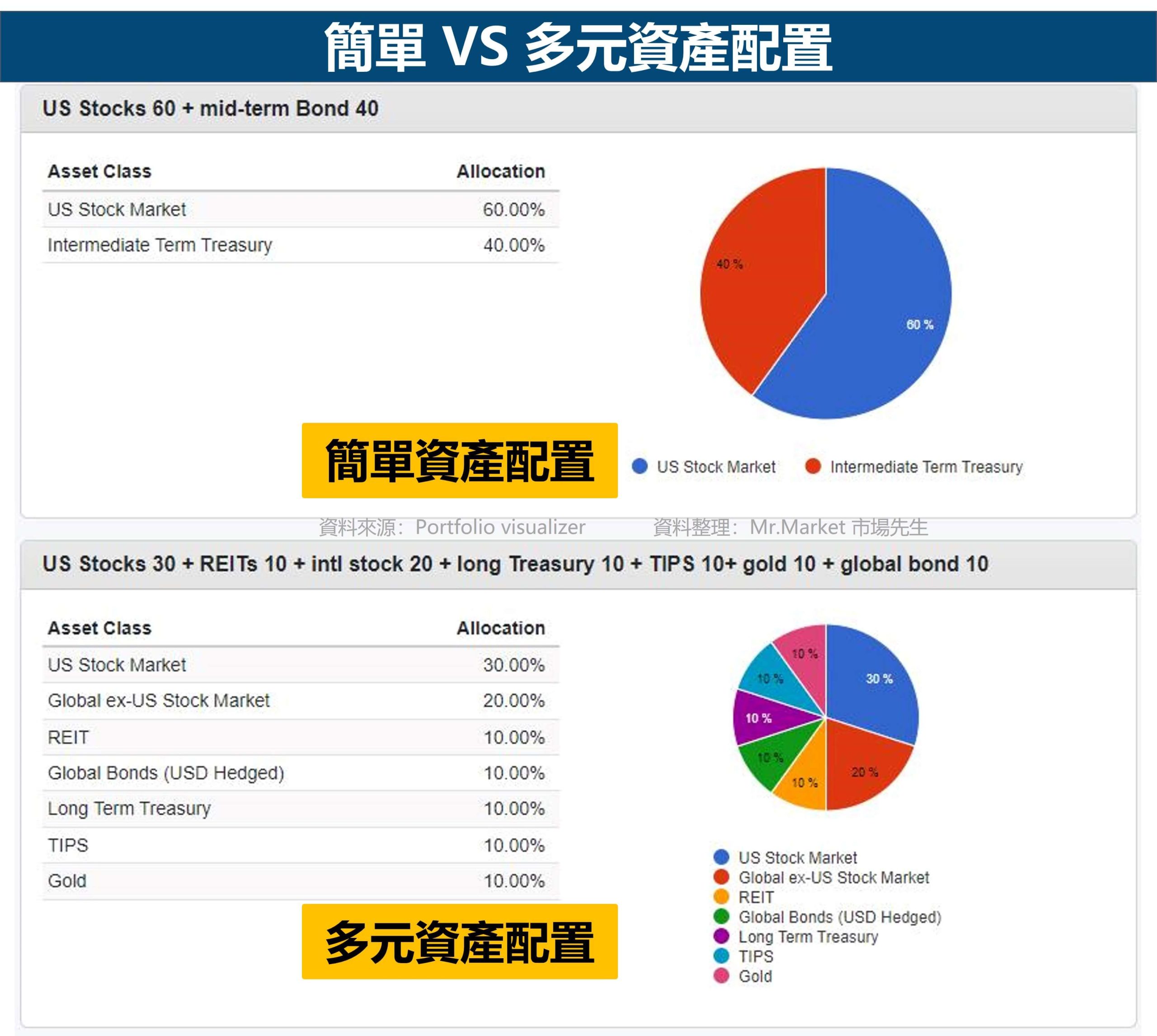

1. 簡單配置:60%美國大型股 + 40% 中期公債

2. 多元配置:30%美國大型股 + 20%全球非美國股市 + 10% REITs + 10%全球債 + 10%長期公債 + 10%抗通膨債 + 10%黃金

小結:簡單配置與多元配置,無論報酬或風險,相差其實很小

成果數據如下(2001~2023):

1.簡單配置:年化報酬 6.43% 最大回檔 -27.98% 夏普率 0.57

2.多元配置:年化報酬 6.75% 最大回檔 -33.62% 夏普率 0.55

你會發現,無論是報酬率、回檔、夏普率,雖說並不完全一樣,但簡單配置和多元配置的報酬與風險差距,其實並不大。

簡單配置及多元資產配置:市場先生的想法

以下是我的一些想法:

1. 簡單不一定比較差

有些簡單配置看起來很無聊,

例如股60債40,看似很簡單、很無聊,

但跟多元配置比起來,它整體成果其實不會明顯比較差。

2. 多元配置不一定比較好

有一種迷思是,認為配置的東西越多元,績效越好或抗風險能力越強。

其實,這取決於選擇的資產種類及比重,彼此風險特性差異越大的種類,分別都放足夠的比例,才會有較大的差異。

反之,彼此不同但相關性高的東西,即使很多元、挑了很多種,長期結果也不會差很多。

比方說,有個人放了60%股票、40%債券。

另一個人,把60%股票,改成20%價值股、20%股息股、20%REITs。

你說結果會差很多嗎?

會有差,但差異其實不會太大,

原因是即便有修改,修改前後的資產,依然屬於高相關性資產,風險報酬其實接近,因此整體比例依然沒有太大改變。

這種調整,稱不上資產配置調整,只能算是個人在投資偏好上的選擇微調。

3. 多元配置也不一定比較差

同上,配置的好壞,除了取決於多元的方式,也取決於你怎麼去定義「比較好的資產配置」。

我認為比較好的定義,不是只有看長期報酬與風險,還要包括「能應對一些特殊大風險」,

一些例子:1970年代劇烈的通膨與快速升息(2022之前有長達40多年沒有發生劇烈通膨),美元持續貶值(如2002~2007)、或者反過來美元持續升值、大型的戰爭、大型的災難…等等。

延伸閱讀:美股大跌歷史回顧:20世紀百年來美國股市的7次重大股災

有些風險,在回測(Backtesting)統計的期間不一定有發生,所以不一定能反應在回測的績效上。

因此我們並不能因為統計出來歷史績效誰比較好、誰風險低,就去論斷未來誰也會比較好。-市場先生

歷史數據僅僅是作為一個參考,要理解它的限制。

真正的資產配置,是去理解各種風險的可能性,以及各種資產擅長對應的風險、無法對抗的風險。

有些多元資產能發揮抗風險作用,只是它發揮較大效果的時機在歷史回測期間沒出現,但未來也許可能發生,甚至到時發揮很大的作用。

但同樣的,這一切取決於類型和比率,不同風險有不同的資產適合應對,也需要有足夠比例才有用。

如果為了多元而多元,只配置一點點,那其實也沒甚麼意義 (低於5%,我認為對整體影響都有限),

最終我們需要承擔的風險,仍取決於大比例的資產是哪些。

4. 風險不是只有規避,除了規避以外,還有承受

我認為並不是什麼風險都去迴避減少就是好的配置,其實也不可能做到什麼都避開,

一個資產能減少某種風險的同時,也會受另一種風險影響較大。

最簡單的例子,持有現金不怕股市大跌風險,但須要承受較低長期報酬及通膨風險。

總結:所以自己該怎麼選擇資產配置?

如何決定資產配置,取決於我們希望自己的投資組合,可以承受及對抗哪些風險。

但單純從結果來看,

簡單配置其實不會比較差,多元配置也不一定比較好或比較差,

差異在於選擇承受與對抗的風險不同,如此而已。

比方說,你選擇簡單配置時,那你可以預期,自己長期績效不會太差,只是遇到一些特殊情況時,簡單配置不一定表現得比較好,但真的遇到時承受就是了,過了之後整體表現也會回到較正常的範圍。

而如果選擇多元配置,也不要預期說多元就會比簡單好很多,也許並非如此。但遇到一些特殊情況時,配置的某一部份的資產也許能提供一些保護,而不會全部都表現很差。

資產配置,是在分配思考承擔的風險,而不是一味的迴避風險。最終我們會得到自己選擇承擔風險之下,應得的風險與報酬。-市場先生

原文出自於 2023/10 市場先生FB ETF社團

下一篇,

無論是選擇哪一種配置方式,在做投資計劃時,與其思考不可預知的風險,還不如把過去股災拉出來看,自已能承受多大跌幅,可閱讀:在「熊市」克服疑慮持續投資的5個方法

本文為資訊整理與觀念教學分享,內容提到任何標的或券商均無推薦之意,投資必定有風險,任何投資決策前請務必自行評估判斷。

資產配置系列文章:

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,解決投資的煩惱!

一般留言