風險溢酬是什麼?基金/股票/保險/貸款風險貼水分析

風險溢酬(Risk Premium)又稱為風險貼水,是投資學裡的一個專有名詞,和它相對應的是無風險報酬(Risk-Free Return),這兩種風險存在機會成本的比較關係,

也就是說人們在面對相同風險之下,會選報酬高的選項,所以如果你要承擔高風險,就會要求要有比較高的報酬。

這篇文章市場先生介紹風險溢酬,分為以下幾個部分:

本文市場先生會告訴你:

風險溢酬是什麼意思?

- 風險溢酬:要承擔額外風險所多出來的報酬。

- 無風險報酬:也稱無風險利率,代表較無需承擔風險,例如:政府債券

風險溢酬(英文:Risk Premium)也常被翻譯為風險貼水,任何投資都帶有一定程度的風險,高於無風險利率的投資報酬,就稱為風險溢酬。

當投資人購買了金融工具,如股票或債券,在投資上必須承擔風險,發行股票的公司可能表現不佳,其股票價值可能會暴跌;

或者發行債券的公司可能違約,其債券可能變得一文不值,這兩種潛在情況都代表投資者或投機者的風險。

這時候,在這些股票、債券所帶來的獲利潛力,在金額相同的情況下,如果風險(不確定性)越高,人們願付的價格就越低,

而願付價格越低,最終報酬就有機會越高,最終報酬率和風險會達到一定的平衡。

舉例來說:假設你把錢放在無風險的投資(例如美金定存或短期美國公債)能得到2%的報酬,

那麼如果有另一個投資機會報酬同樣是2%,但風險更高,這時你不會願意去投資它,因為你有風險更低的選擇,

除非今天風險更高的投資機會,能得到的報酬也更高 (通常是價格更低),這時人們才會願意接受這些風險更高的投資機會。

假設有個風險更高的投資,報酬有8%,那麼8%比無風險利率2%,高出6%的報酬,是承擔額外風險所帶來的額外報酬,就是風險溢酬。

市場先生提示:一般在投資裡面我們提到的「報酬率」,

無論是平均報酬或者報酬潛力,都只是根據經驗與觀察提出的「一種可能性」,而非絕對能有那個報酬,最終很有可能失敗、達不到,當然也有可能超出預期。

而所謂的風險,就是它偏離預期的可能性,或者虧損的可能性有多大。

衡量風險方式有很多,機率、標準差、損失幅度等等。

不同金融工具有不同程度的風險,這些工具的報酬通常與風險水平相對應,

風險越高、報酬越高;風險較小、報酬較低。

沒有風險的資產,例如短期美國政府債券,報酬率也較低,因為美國政府違約的風險很小,幾乎被視為不可能違約,

而這種無風險資產的報酬率被稱為無風險利率、無風險報酬(英文:Risk-Free Return)。

任何高於無風險利率的報酬,代表在無風險之外承擔更多風險、並額外增加的報酬率,這就是一種風險溢酬,用來補償投資者承擔的投資風險。

此外,這種風險與報酬之間,假設能精確衡量的話(實際上難以精確衡量),存在線性關係、可以互相比較,也就是多承擔一單位的風險,所要求更高的報酬應該是一致的,

原因是你可以藉由槓桿放大風險報酬(增加Beta),來讓任一項資產的波動與另一資產互相比較,

例如槓桿1.5倍,風險和報酬也會分別增加1.5倍,意思是任何資產之間,承擔同樣風險所帶來額外報酬是可以被比較、存在機會成本的。

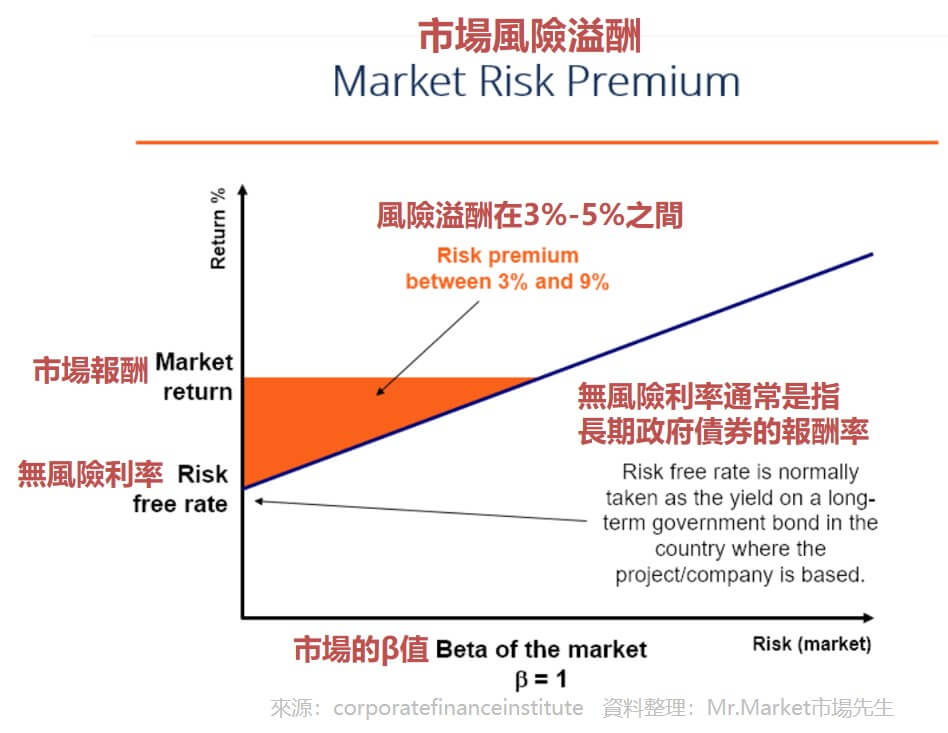

以下圖為例,就是以Beta為風險衡量單位,當風險越高(Beta越大),要求的報酬就越高。

風險溢酬是資本資產定價模型(CAPM)的一部分,這個模型主要是用來計算投資的可接受報酬率,而CAPM的核心是風險(報酬的波動性)、報酬率的概念,投資人總是希望獲得盡可能高的報酬率、盡可能低的風險波動性。

資本資產定價模型(CAPM)中,使用了α、β分析投資組合的風險,詳細可閱讀:

投資中用來衡量報酬與風險的Alpha(α)、Beta(β)是什麼意思?

風險溢酬如何計算?

風險溢酬 = 預期報酬率 – 無風險利率

風險溢酬的計算方式很簡單,把標的預期報酬減掉無風險利率就可以計算出來。

在計算風險溢時要先確定好3個主要概念:

- 市場風險溢酬:投資人願意接受的最低金額,如果一項投資的報酬率低於這個,投資人就不會投資,這也被稱為門檻報酬率。

- 預期報酬率:這是用來確定溢價的投資工具中,過往投資業績的衡量標準,價值的計算是基於過去的表現,大多數會使用S&P 500 指數計算過去市場表現的基準。

- 無風險報酬率:通常會用政府公債的報酬率代表無風險報酬率,因為這種債券的違約機率低。

舉例來說,假設S&P 500 指數前一年的報酬率為8%,而目前短期政府公債的利率為2%。

那麼風險溢酬 = 8% – 2% = 2%,

這是投資人希望透過進行投資、承擔S&P500的風險後,所賺取超過無風險報酬的溢酬(額外報酬)。

評估風險溢酬,首先最重要的是了解「風險的來源」。

各種金融商品都存在著不同屬性的風險,這些風險,也都對應到有風險溢酬,以下分別舉例。

債券的風險溢酬是什麼意思?

以債券來說,利率風險、信用風險,是債券最大的兩項風險,其他則有流動性風險、轉換風險等等,

可能導致的結果是債券利息付不出來,或者債券違約導致本金無法償還。

當你在利率、信用上承擔額外風險,就可以要求、或者有機會得到更高的報酬率。

債券風險溢酬:

- 相同存續期間之下,信用評等較低(違約風險較高),風險溢酬會大於信用評等較高者。

- 相同信用評等等級,存續期間較長(利率風險較大)的風險溢酬通常會大於存續期間較短者。

- 內含選擇權的債券,風險溢酬假設通常會大於未含選擇權的債券。

- 流動性較小的債券,風險溢酬會大於流動性較大的債券。

股票的風險溢酬是什麼意思?

股票主要風險來源,來自於企業本身的經營不確定性,最壞情況下可能導致倒閉使得投入的本金完全虧損,

另外股票價格波動也是一種風險,股票一般價格波動也比債券劇烈許多。

債券可以根據配息來衡量報酬,但股票一般較難精確的衡量未來報酬,過去報酬也不等於未來報酬,

因此在報酬計算上實際上風險溢酬只是概念,或者事後諸葛,並無法預先做到太精確的評估。

股票市場的風險溢酬:

1. 不穩定的小公司估價通常較低(無論用哪種估價法),反之穩定的大公司預期報酬較高。

2. 基本面較差的企業,風險溢酬通常比較高。

3. 流動性較差、價格波動較劇烈的股票,通常也有比較高的風險溢酬。

保險的風險溢酬是什麼意思?

保險公司承保風險來收取保費,因此在定價時會考慮到風險溢酬的影響,

希望能訂出最適合該保險之保險費用,但是每個人可以接受的風險溢酬程度不同,

如果是有較高風險的人,在保費的支付上會花較高的費用,來承擔發生風險時能得到的確定所得。但如果可能因風險讓所得折損,那他們不會想要購買這份保險。

保險的風險溢酬:

1. 越健康的人通常風險越低、保費較低,反之身體狀況不佳的人,可能被要求較高的保費,甚至被拒保。這也是保險公司為了承擔額外風險,所要求的風險溢酬概念 (對保險人來說就是保費)。

2. 越長期的保單,保費通常越昂貴。終身型的保單,由於必須承擔被保險人不確定活多久的風險,因此會要求更高的費用。

3. 發生機率越高的事件,保險保費通常就越昂貴。

銀行貸款的風險溢酬是什麼意思?

銀行貸款的風險溢酬是指資金借貸出去後,借款人不屨約或是屨約不完成,讓銀行遭受到損失的風險,這樣會有較高發生債務違約的風險,

所以銀行會拒絕貨款或是將能借到的總金額下調,並且要求借款人需要支付較高的利息、更短的還款期,

這樣的作法是間接提高了融資成本,所以這個額外增加的差額,就是銀行貸款的風險溢酬。

銀行貸款的風險溢酬,是用貸款利率減去政府公債的利率,在某些國家這種利差可能是負值,表示市場認為其最佳企業客戶的風險低於政府。

銀行貸款的風險溢酬:

1. 償債能力越差的人,會被要求更昂貴的利息。反之,工作穩定的職業(如公務員、百大企業員工),貸款利率通常比較低。

2. 過去有不良紀錄的人,貸款利率會更加昂貴,甚至被拒絕貸款。

風險溢酬會有哪些問題?

風險無法被精確的衡量

實際上,風險溢酬與其說是精確的數據計算,不如說它是一個概念,但難以精確衡量計算。

例如:股價波動,學術上會用標準差拿來衡量波動風險,但選取不同時間段的波動計算結果都不相同,也無法拿來衡量公司倒閉可能。

風險溢酬並無法精準定義出風險,尤其是風險越高就越難以正確計算合理報酬。

在某一單方面擁有定價權的市場,有可能出現風險報酬極度不對稱的狀況(例如:權證、保險、銀行貸款)。

舉例來說,

保險公司擁有定價權,在保險公司很難去精確衡量某些風險時,它會傾向盡可能地高估風險,導致保費高昂,

而保戶如果要承保就必須接受這樣的定價,這也是風險溢酬可能存在的問題。

未來報酬無法精確的衡量

有些未來的報酬很好衡量,例如定存之後收多少利息、債券之後賺多少利息。

但有些很難精確衡量,例如股價之後上漲多少、公司未來成長多少。

在做這類計算時,我們幾乎都是假定未來會跟過去一致為基礎,再加上一些變數下去衡量。

結果不可能準確,這就是風險所在。

因此一般算出的風險溢酬,也都是過去一段時間的風險溢酬,並不代表著未來如此。

快速重點整理:風險溢酬是什麼意思?

- 風險溢酬(Risk Premium)又可以稱為風險貼水,是指投資人對投資風險要求較高報酬率,以彌補投資人對高風險的承受。

- 通常風險溢酬會以無風險報酬(Risk-Free Return)來對比,高於無風險利率的報酬,代表額外增加的報酬率,就是風險溢酬(Risk Premium)。

- 無風險報酬也稱無風險利率,代表較無需承擔風險,例如:政府債券。

- 債券、股票、保險、銀行貸款都會衡量風險溢酬,但風險溢酬其實無法精準定義出風險,尤其是風險越高就越難以正確計算合理報酬,有時會導致價格快速波動,在某一方擁有定價權的市場,更會出現風險報酬極度不對稱的狀況(例如:保險公司)。

市場先生觀點:風險溢酬就是個機會成本的觀念

它告訴我們,承擔更多風險,理論上就要能得到更多報酬,否則就不要去承擔這些風險。

同樣的,我們如果要轉嫁風險,也就是別人為我們承擔風險時,我們也需要為這些風險付出代價。關鍵在於,為了這些額外風險所付出的報酬或代價是否合理?

實際上,大多時候這很難有精確的計算。多承擔1單位的風險,到底能多得到2%報酬還是3%報酬,我們都只是用過去的經驗在判斷。

承擔更多風險就能得到更多報酬嗎?

現實中的答案是:大多時候差不多是,但不絕對。這也是為什麼投資要先考慮風險再考慮報酬,

因為報酬往往並不確定,但我們至少能確保風險在自己能接受的範圍內。

本文為資訊整理與觀念教學分享,無任何投資推薦之意,投資必定有風險,投資前務必自行研究分析判斷。

額外分享幾篇文章:

7. 資產配置如何再平衡?

加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,解決投資的煩惱!

市場先生開了一堂的「用美股ETF創造穩定現金流」教學課程,

這堂課程會從基礎入門、資料查詢到實際操作,

教你學會建立一個穩定的全球ETF投資組合,目前累積已經有將近2000位同學上課。

線上課程》美股ETF創造穩定現金流線上課程連結

編輯:Joy 主編:市場先生

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

一般留言