政府機構債券是什麼?值得投資?與公債、市政債有什麼不同?

債券(Bond)是一種借據,你把錢借給對方,過程中對方不必還本金,但承諾每期給你一個固定的利息,而到期時對方還要把當初借的本金還給你。

債券的種類有很多,通常由國家或企業發行,而由國家政府發行的就稱為公債Government Bonds(或也稱國債、政府債)。談這類債券時,基本上美國政府債券是最大宗。

市場上也有些跟國家政府有關,但卻又不是直接由政府發行,例如:市政債與政府機構債券。

這篇文章市場先生介紹其中一個種類:政府機構債券(Agency Bond),分為以下幾個部分:

本文市場先生會告訴你:

政府機構債券是什麼?

政府機構債券(英文:Agency Bond),或者簡稱機構債券,是一種由美國政府贊助的相關機構,或者政府支持相關政策推行所發行的一類債券,它和美國公債、市政債有關聯並類似,但並不相同。

其中最多的債券類別多為不動產抵押貸款(MBS),這類MBS也被稱為agency MBS,不過通常agency MBS會被歸類在MBS而不是agency bond。

美國政府發行的公債,被認為是全球最安全的債券,因為美國是全球經濟中心,因此美國公債也被視為一定不會倒閉的債券,由美國政府發行的公債(英文稱為Treasuries或Treasury),在投資上被視為一項非常重要的資產。

一般金融業講公債,大多指的都是美國公債,它具有很強的對抗風險性質,美國公債的利率也被視為標準利率,

意義就類似於你不用承擔風險就能賺到的錢,雖然不能說是百分之百不會違約,但也可以說違約機率微乎其微。

不過談美國政府時,它的政府是聯邦體制,要再細分成最上面是聯邦政府,其次是各州政府,還有政府高度相關的機構單位,因此在談發行債券時,其實也分成不同的層級。

美國政府發行的債券種類,大致可分為 美國政府債券(聯邦政府發行)、地方政府債券(各州地方政府發行)、政府機構債券(由政府贊助的企業或聯邦政府發行)。

1. 美國政府債券(聯邦政府發行)

稱為美國公債(Treasury Bonds),指的是中央的聯邦政府發行的債券,用在籌措中央政府政策的各種費用。

我們平時在談的公債,只的都是聯邦政府發行的債券,基本上被認為是不會違約的項目。

可閱讀:

美國公債》T-bill、T-Note、T-Bond有什麼不同?

2. 地方政府債券(各州地方政府發行)

稱為市政債Municipal Bonds(也簡稱Munis、Muni Bonds),指的是地方各州政府發的債券,用來籌措各地地方政府推動建設的費用。

包含道路、學校、教堂、醫院等機構的建設與營運,而這些建設的未來收益也用來支付利息費用。

市政債安全性很高,一般也被認為是違約率極低的投資標的,不過因為市政債類型很多,也與地方建設收支相關,過去歷史上也曾有發生過少數的違約事件。

可閱讀:美國市政債券是什麼?

3. 政府機構債券(由政府贊助的企業或聯邦政府發行)

也稱為機構債券(Agency Bonds),由政府贊助的企業(GSE, government sponsored enterprise)發行,

或是由聯邦政府發行的債券,目的在籌措特定機構所需的經費,例如不動產抵押貸款(或稱房地產抵押貸款)、升學貸款、自然資源保護計劃等,其中不動產抵押貸款MBS是最大宗。

雖然它不一定是直接由聯邦政府發行,但大多與聯邦政府政策和政府機構直接相關,由於背靠著政府,因此也被認為是違約率相對低的一種債券類型。

政府機構債券vs. 公債vs.市政債

政府機構債券、公債、市政債都是由政府發行(或由政府贊助的企業),只是發行的政府單位、發行目的不太一樣

簡易整理如下:

政府機構債券 vs 公債 vs 市政債 差異比較 |

||

| 債券種類 | 發行機構 | 發行目的 |

| 美國公債(Treasury Bonds) | 中央聯邦政府 | 籌措中央政府政策的各種費用 |

| 市政債(Municipal Bonds) | 地方各州政府 | 籌措各地地方政府推動建設的費用 |

| 政府機構債券(Agency Bonds) | 政府贊助的企業(GSE)、聯邦政府發行 | 籌措特定機構所需的經費 |

| 資料整理:Mr.Market市場先生 | ||

政府機構債券有哪些種類?

政府機構債券的期限很多,從低於1年期的債券到30年期債券都有,

以下是一些常見的機構債券期限:

- 短期票據

- 中期票據

- 可贖回債券

- 固定息票債券

- 浮動債券(浮動債券的票面支付方式為浮動)、零息貼現債券

前面提到過機構債券的主要發行者為:政府贊助的企業(GSE)發行,或聯邦政府發行,

這兩種發行的機構債券也有差異,政府贊助企業(GSE)發行的債「不」由政府擔保,而聯邦機構所發行的債券則由政府擔保。

政府機構債券發行者1:聯邦政府機構發行

由聯邦政府發行的機構債券,這些政府單位主要為:

聯邦住房管理局(FHA)、小企業管理局(SBA)、政府全國抵押貸款協會(GNMA),而GNMA通常作為抵押貸款透過證券發行。

聯邦政府發行的機構債券和美國公債一樣,由政府作信用擔保,

因此投資這種債券會定期收到利息,到期日後機構債券會將全部面額返還給債券持有人。利率也比美國公債高一些。

政府機構債券發行者2:政府贊助的企業(GSE)發行

GSE是指由聯邦政府贊助並以公共目的成立的獨立組織,它們並不是政府機構,主要是以公共服務目的,屬於私人公司,只是獲得政府的贊助並受到政府的監督。

但要特別提醒,這類債券並不受到政府的擔保,所以和美國公債比起來,信用和違約風險都較高,但相對來說報酬率通常也比美國公債高。

較知名的美國GSE企業:

- 組成區域銀行系統的聯邦住房貸款銀行(FHLB)、聯邦農場信貸銀行(FFCB)

- 聯邦國家抵押貸款協會(FNMA或稱Fannie Mae房利美)

- 聯邦房屋抵押貸款公司(FHLMC或稱Freddie Mac房地美)

Fannie Mae(房利美)、Freddie Mac(房地美)相信很多人都大略聽過,

這兩間公司持有並銷售大量不動產抵押貸款證券(MBS),2008年引發的次級房貸就和這有關,

次級房貸(貸款機構向信用程度較差、收入不高的借款人提供貸款,也稱為次級抵押貸款),

許多投資人與銀行購買MBS,最後卻出現大量違約潮,導致雷曼兄弟、房利美和房地美受政府紓困。

若想了解MBS是什麼,可閱讀:不動產抵押貸款證券MBS是什麼?

政府機構債券有什麼優缺點?

為什麼要投資機構債券?簡單來說它有低風險、高報酬、高流動性的特點,

但跟一般債券一樣,投資時也要注意利率、通貨膨脹的風險。

機構債券的優點:

- 低風險:機構債券由政府或政府贊助的企業發行,被認為是非常安全的,通常具有較高的信用等級。

- 高報酬:注意,所謂的”高”是相對的,美國公債相比機構債券的報酬率較高那麼一些。

- 高流動性:機構債券交易活躍、買賣成本不高,因此流動性高。不過債券總量並沒有公債多。

機構債券的缺點:

- 通貨膨脹風險和成本:在高通貨膨脹環境下,如果交易成本過高,持有機構債券的報酬會減少。

- 利率風險:和任何債券一樣,機構債券很可能會因利率變化而導致價格波動。

- 種類複雜:機構債券分為兩種發行者,債券商品又細分出許多結構(例如MBS),投資前必須先搞懂是否符合自己的投資組合需求。

基本上,政府機構債券就是個類似於公債的債券類型,債券的特性其實都差不多。

政府機構債券的例子 – 以BND ETF為例

BND ETF是由Vanguard發行的全球最大的債券ETF之一,它分散投資美國所有投資等級以上的債券,

之前有分享過它的資訊分析:BND ETF完整分析

其中,BND就持有一些政府機構債券。

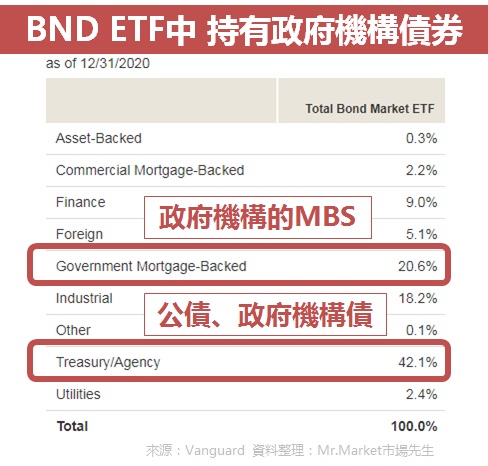

如下圖,在BND的持股中,可以看到,

政府機構債券和公債在分類上是放在一起的,另外也有一類是政府機構MBS。

政府機構債券agency bond其實是個大分類,agency MBS其實佔裡面很大的比例,因此MBS通常會獨立一類出來看。

當然,既然有政府機構的MBS,就會有非政府機構的MBS,

如果未經政府保障,一般放款更寬鬆,導致雖然報酬高但違約率更高。

當然也可以區別的更詳細,

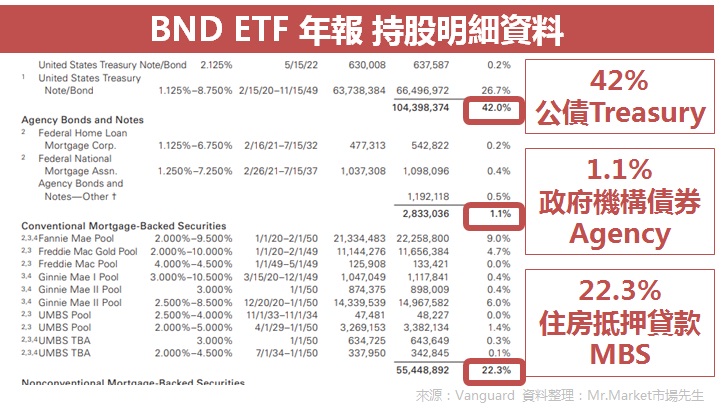

BND的年報中(年報時間點與上表不同),有將這些債券再做細分,

如下圖可以看到,公債 Treasury 42%,政府機構債佔Agency bond 1.1% ,而住房抵押貸款(MBS) 22.3%其實也算是政府機構債,不過它被分到MBS類別中,

可以看到它的持股包含 Fannie Mae(房利美)、Freddie Mac(房地美)、Ginnie Mae(政府全國抵押貸款協會,GNMA),都屬於政府機構債券。

政府機構債券的報酬與風險

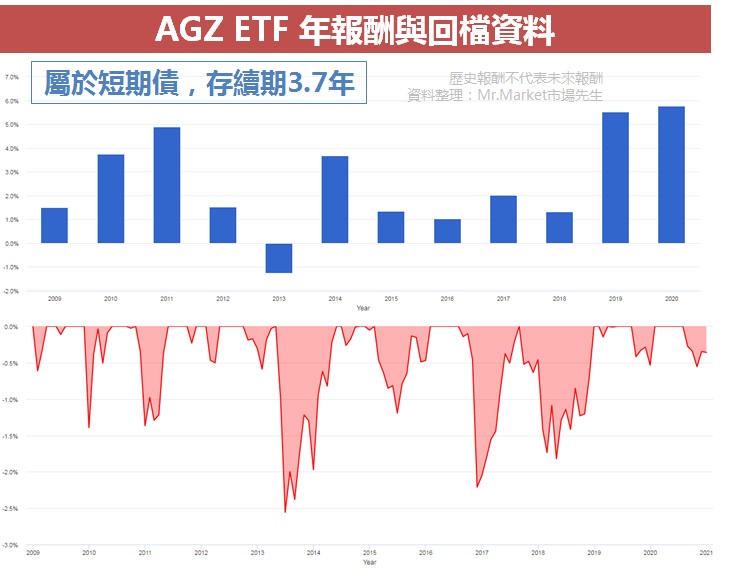

以AGZ(iShares Agency Bond ETF)這檔ETF為例,存續期間為3.71年,屬於短期政府機構債券類別。

整體報酬其實跟存續期類似的公債沒有太大差異,畢竟都屬於風險極低的級別。

債券類大體都是如此,風險相近報酬就相近。

市場先生提示:要注意的是,政府機構債券這個分類選擇相對少,實際上這類債券大多是被歸類到MBS中。

政府機構債券怎麼買?

市場先生的觀點是,由於政府機構債券大多被歸類在MBS中,一般其實也不會特別單獨買它,因為報酬/風險的效益並沒有說與美國公債有顯著差異。

既然如此,我覺得美國公債其實是替代的選項,其次則是選擇一些全市場型的ETF時,大多也會一併買到相關的債券。

關於美國公債ETF,可閱讀:5檔知名的美國公債ETF

對小資族來說,比較推薦投資債券的方法是買債券ETF,

如果對債券ETF不了解,可先閱讀:什麼是債券型ETF? 投資債券型ETF要注意的4件事

此外在一些分散投資整體美國市場的債券中,以及有包含到MBS的ETF,都可以投資到政府機構債券。

1. 政府機構債券ETF

例如美股專門投資機構債券的ETF,就有iShares Agency Bond ETF (AGZ)這檔,

成分股中包含了Fannie Mae、Freddie Mac等美國政府贊助的企業。

2. 全市場型ETF/MBS類ETF

例如 AGG ETF、BND ETF,都是投資於全美國市場的投資等級債,其中就會有包含到政府機構債券,不過較大比重都是agency MBS。

另外MBS類的ETF,其實也都會包含到agency MBS。

投資方式:用美股券商即可找到相關標的

用美股券商就可以買到美國公債,好處是交易成本比債券基金更低。

可閱讀:常用美股開戶券商Top5比較

快速重點整理:什麼是政府機構債券(Agency Bond)?

- 政府機構債券(Agency Bonds)是指由政府贊助的企業(GSE)發行,或是由聯邦政府發行的債券,目的在籌措特定機構所需的經費,例如不動產抵押貸款、升學貸款、自然資源保護計劃等。其中以不動產抵押貸款MBS為大宗。

- 政府機構債券、公債、市政債都是由政府發行(或由政府贊助的企業),只是發行的政府單位、發行目的不太一樣。

- 投資政府機構債券是因為它有低風險、高報酬、高流動性的特點,整體來說跟公債差不多,不過規模較公債小,投資時也要注意利率、通貨膨脹的風險。

- 政府機構債券跟公債雷同,可用公債取代即可,也不建議單獨投資。於一些全美國市場或者MBS相關標的即會分散投資到這類債券。

編輯:Joy 主編:市場先生市場先生想法:

政府機構債券屬於理解債券風險的一種分類,不過如果考慮規模,其實裡面幾乎都是MBS,以及相關的機構債。

畢竟與公債同質性太高,也沒有報酬/風險上顯著的優勢,所以研究完後我自己的心得是用公債其實就可以替代了,而且更不用擔心風險。對於政府機構債券我覺得有個概念就好,是個蠻有趣的東西,但一般人不必太過詳細深究。本文為資訊整理與觀念教學分享,無任何投資推薦之意,投資必定有風險,投資前務必自行研究分析判斷。

下一篇可閱讀:美國公債ETF如何投資?

更多債券投資入門教學資訊:

1. 什麼是債券型ETF?

2. 什麼是債券型基金?

3. 認識5檔美國公債ETF

4. 認識資產配置觀念

加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,解決投資的煩惱!

市場先生開了一堂的「用美股ETF創造穩定現金流」教學課程,

這堂課程會從基礎入門、資料查詢到實際操作,

教你學會建立一個穩定的全球ETF投資組合,目前累積已經有將近2000位同學上課。

線上課程》美股ETF創造穩定現金流線上課程連結

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

一般留言