可贖回債券是什麼?值得投資?一次看懂可贖回債券

可贖回債券(Callable Bond)又稱為可買回債券,

意思是指發行人可以在債券到期日之前贖回或清償的債券,

與它相反的是 可賣回債券(Putable Bond),

中文名字聽起來很相似,但實際上權利義務完全不同。

這篇文章市場先生介紹可贖回債券(Callable Bond),分為以下幾個部分:

本文市場先生會告訴你:

可贖回債券是什麼?

可贖回債券(英文:Callable Bond)又稱為可買回債券,也有人稱為可召回債券,另一個英文稱為Redeemable Bond,

這是一種在債券上的附加條款,在債券上會增加一條可提早贖回的權力,意思是不用等到到期發行人就能提早贖回債券,只要債券上有這類條款都可以稱為可贖回債券。

一般我們在確認一檔債券的特性時,其中一項就是判斷它是 可贖回/不可贖回。

可贖回債券被認為是債券與看漲期權(Call option)的結合體,意思就是指發行人可以在債券到期日之前贖回或清償的債券,

當發行人贖回債券時,必須向投資人支付贖回價(通常會比債券的面值略高一點,有些則是相等)和迄今為止的應計利息。

由於提早停止支付後續利息,因此在贖回價上會加上支付催收溢價,用比票面價值更高一點溢價提早將還沒到期的債券買回。

簡單來說,

一般的債券原本在到期前都不可提早贖回,

但是可贖回債券,是指債券上多了一個條款,允許債券發行人(公司)在還沒到期前可以提早將債券贖回。

舉例:

有一檔債券於2015年發行,預定在2035年到期,但債券上有附加一個約定,在2025年X月X日以後發行人可執行贖回,可以提早以面值贖回債券,贖回價格會是面額+10%。這種債券就被稱為可贖回債券。

這種可贖回的特性,顯然對投資人較不利,因為會導致你在計算利息與報酬時,用到期殖利率(YTM, Yield to Maturity)並不能衡量債券真正報酬,因為一但被提早贖回,領的利息期數減少,價值就會有所不同。

一般會針對它的贖回日期以及召回金額(Call Value,不一定等於面額Face Value),計算贖回殖利率(YTC, Yield to Call),計算公式和到期殖利率一樣,只差在日期算到贖回而不是算到到期。

因為這不利因素,

可贖回債券通常會提供更有吸引力的報酬率或票面利率來吸引投資人投資。

可贖回債券(可買回債券)是債券與看漲期權(Call option)的結合體,選擇權(期權)是一種衍生工具,這意味著它的價值取決於某些基礎資產的價值,相關資產可以是股票、市場指數、利率等,若選擇權結合債券,它的價值就是債券的價格,也就是利率。

根據期權買入或賣出標的物權利,又分為可買回債券(看漲期權債券) (英文:Callable Bond)、可賣回債券(看跌期權債券) (英文:Putable Bond)。

就債券而言,看跌期權是債券持有人向發行人賣回債券的權利,而看漲期權是發行人從債券持有人手中買回債券的權利。雖然他不像選擇權一樣有槓桿效果,但同樣有報酬/風險非線性關係,會有一方額外多承擔風險,而另一方則為了補償這個風險,付出一些額外的報酬。

可贖回債券如何運作?

可贖回債券是發行人保留在債券到期日之前,歸還投資人本金、停止支付利息的權利,

發行人通常會發行債券來擴張資金或償還其他貸款,如果他們預計市場利率下降,就會將債券發行為可贖回債券,允許提前贖回並以較低的利率來融資,債券發行時就會在條款中列出發行人何時可以贖回債券。

可贖回債券的運作方式舉例如下:

假設A公司發行面值為100元的可贖回債券,票面利率為6.5%,

該債券將在10年後到期,並在允許5年後可以從投資人手中用102元提早贖回債券。

如果5年後利率下降,例如降到利率4%,A公司可能會贖回債券,並以較低票面利率的新債券進行再融資,

在提早贖回下,投資人會獲得102元,而非債券到期的面值100元,但將失去未來的利息。

對A公司來說,提早贖回需要額外付出的成本是102元,而非100元,多付的錢就是用來提早買回債券的權力。

反之,但是如果利率上升或保持不變,A公司就沒有動力贖回債券,因為不划算,

內含的可贖回權利就會到期而不被行使。

可贖回債券有什麼優勢和風險?

可贖回債券的優點約點,要分成對發行人、對投資人兩方面來看。一般人看投資人的那部分就可以了。

可贖回債券對發行人的優點/缺點:

1. 如果市場利率走低,發行人可以選擇贖回債券,就能以更有利的利率重新借款,

例如原本票面利率5%,但市場利率或發行人條件改變,如今提供4%利息就能取得融資,那麼提早贖回就是有利的決定。

類似於把房子的抵押貸款再融資,把高息貸款換成利息較低的貸款,這樣可以節省利息成本。

2. 資金運用、節省利息支出

如果發行人(公司)有大量的現金無處可去,或是利息成本原本就很高,提早還債、減少利息開銷就是一種選項。

這種情況並不常發生,因為額外資金取得的機會通常更加稀少,而且通常會有其他更好的投資機會,較少有現金多到提早贖回的情況。

3. 一但利率走高,這個贖回權就沒有用、不會行使贖回權。

發行人在發行可贖回債券時,通常會比不可贖回債券有較高的利息。當利率走高時,這些就成了多付的成本。

可贖回債券對投資人的好處/缺點:

1. 投資人可以得到利率補償。

對投資人來說,可贖回債券比不可贖回債券的風險更大,

因為債券被贖回的投資人往往得面臨著以較低、不那麼吸引人的利率將資金進行再投資,

因此可贖回債券通常有較一般債券高一點的報酬率,以彌補債券可能被提前贖回的風險。

2. 投資人報酬變得不可控,需要重新尋找投資標的。

提前贖回雖然意味著不會有違約風險,但拿回資金後投資人仍必須重新尋找標的與再投資。

對債券投資人來說,大多數投資人仍是希望賺到利息收入,因此提早贖回大多時候都不是好事,

買債券前許多人通常會避開這類有可贖回權的債券,或者找可贖回期限距今仍比較久的債券。

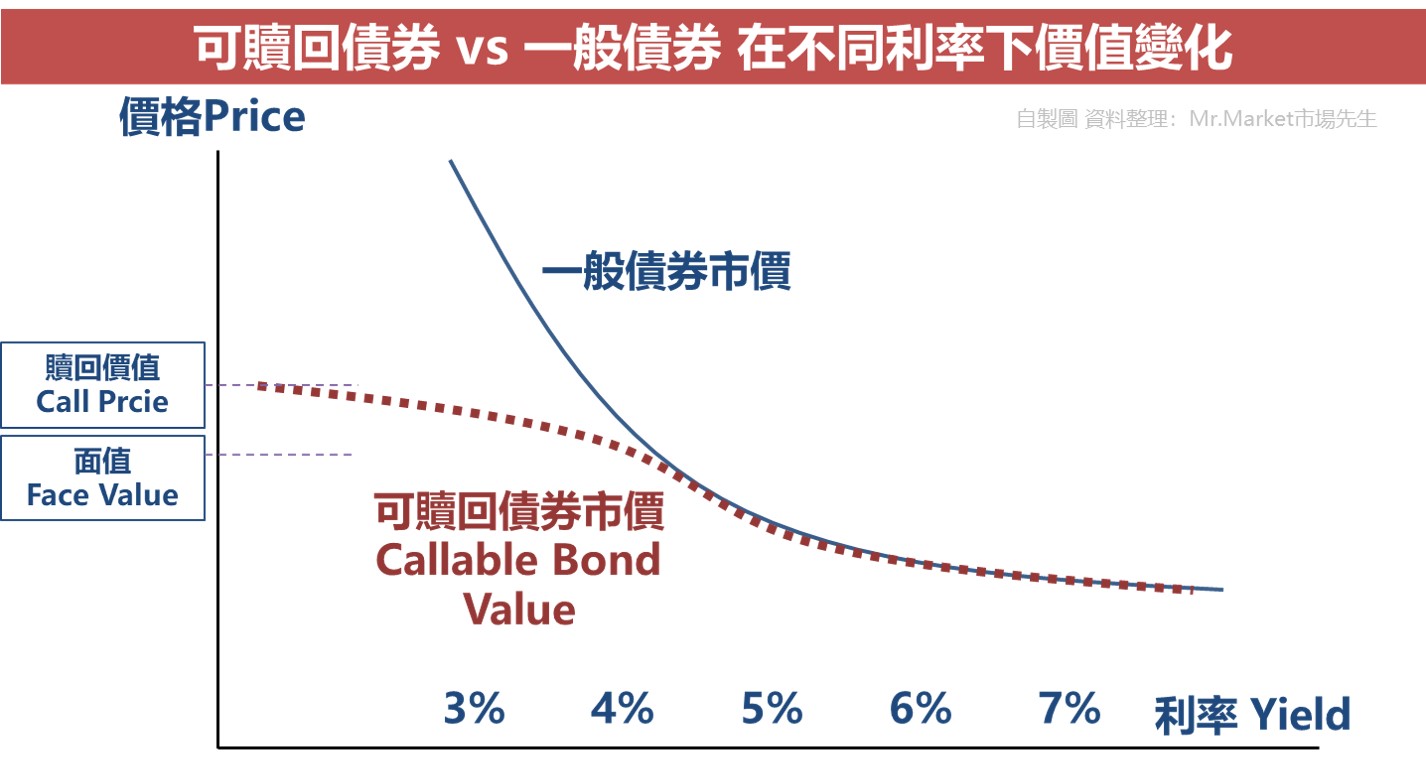

3. 無法享受到利率下降時債券價值上升的好處

一般來說,債券的市價與利率走勢是相反的。

當利率下降時,債券價格會上漲。因為債券本身承諾的票面利率與面額(相乘就是每年的利息)並不會變,市場利率下降時,這些提供相對高利息的資產價值相對就上升。

問題是,如果債券有可贖回權,那麼就可能因此被發行人提早召回。

一種最糟的投資是,買進已經進入可贖回狀態的債券,這時利率無論如何下降,債券的市價也不會得到應有的漲幅。

可贖回債券定價?

關於可贖會債券的定價,也就是如何進行評價,

因為它本身會用到選擇權定價模型,受利率波動率影響,計算公式十分複雜。

對一般投資人來說,你要知道的重點在於:

1. 可贖回債券在利率下跌時,價值並不會像一般債券一樣上漲

如果債券還有很久才可被贖回,債券價值與利率的關係,會比較接近下圖藍線,也就是不可贖回債券的價值。

如果債券已經接近可贖回日,或者已經過了可贖回日,那麼價值會接下下圖紅色虛線價值,無論利率如何下降,債券價值都不會再上升。

2. 對可贖回債券定價的簡單方式

除了計算債券到期殖利率(YTM)以外,可以計算假定債券贖回殖利率。

也就是用IRR,計算到提前贖回當下能領到的利息,以及假定被提前贖回狀況下的殖利率。

有兩個參數會改變:1. 期數改變,這也會影響到領到幾期利息 2. 到期拿會的資金不會是面值,而是規定的贖回金額。

最後算出來的數字,和YTM做比較,兩者取保守估計,就是預期的報酬率。

也可以用預期報酬去反推合理定價。

可閱讀:

1. 到期殖利率(YTM, Yield to Maturity)怎麼計算

2. IRR怎麼計算?

原則上我不建議一般投資人用選擇權定價去算,那種精密的計算就留給做財務工程的專業人士去做就好。我們一般人只要大概抓一下合理範圍就好。

可贖回債券的種類

可贖回債券有許多種類,發行人會根據債券發行時的合約條款來贖回債券,

像是大部分的市政債、公司債幾乎都是可贖回債券,而大部分公債、國庫券是不可贖回的債券。

快速重點整理:可贖回債券是什麼?

- 可贖回債券(Callable Bond)又稱為可買回債券,意思是指發行人可以在債券到期日之前贖回或清償的債券。

- 如果市場利率走低,發行人可以選擇贖回債券,就能以更有利的利率重新借款。

- 可贖回的特性對投資人可能較不利,所以這種債券通常會提供更有吸引力的報酬率或票面利率來吸引投資人投資。

- 當市場利率下降,可贖回債券的投資人可能債券會被贖回風險,這時就無法享受債券價值上升的好處。

編輯:Joy 主編:市場先生市場先生提示:大多數人不會接觸到直接買債券,更多都是買債券基金或債券ETF,

但如果你會有自己買債券需求,記得買之前要留一是可贖回還是不可贖回。由於很多債券都屬於可贖回,一般都會挑選距離可贖回尚有一大段時間的債券,才能充分得到中間的利息收入。這才是一般人投資債券的主要目的。

更多債券投資入門教學資訊:

1. 什麼是債券型ETF?

2. 什麼是債券型基金?

3. 認識5檔美國公債ETF

4. 認識資產配置觀念

加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,解決投資的煩惱!

市場先生開了一堂的「用美股ETF創造穩定現金流」教學課程,

這堂課程會從基礎入門、資料查詢到實際操作,

教你學會建立一個穩定的全球ETF投資組合,目前累積已經有將近2000位同學上課。

線上課程》美股ETF創造穩定現金流線上課程連結

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

如何查詢美公司債可贖回日期

你的贖回,是指債券到期的意思?還是被召回?

如果是到期,看Maturity是哪一天。

如果是callable的債券,那就看next call 是哪一天,存在被提前召回的可能,但到時也不一定,取決於召回條件,及發債公司發新債的成本是否比召回條件更低。

因此callable債券,在預期未來短期會降息時,有些時候是相對不利的,哪怕它到期殖利率比較高,這些高報酬率也是看的到吃不到。萬一你是從台灣買可召回債券,那之後要重新買新債券,就又要被多賺一層很貴的手續費(內含在報價中)。