債券ETF是什麼?投資債券型ETF要注意的4件事

本文市場先生會告訴你:

債券ETF是什麼?

債券ETF就是買一籃子的債券,也是債券型基金的一種。 與債券型基金不一樣的是,兩者都是屬於基金,但債券ETF屬於被動式操作的基金, 也就是說,它的基金經理人不會做主觀的決策,只會根據事先決定好的規則做債券的買賣。 舉例來說: 一檔中期公債ETF,追蹤中期公債指數,它會去按照指數編列的比例,買進符合條件的中期公債(中期為3~10年,實際範圍依照該指數定義)。 一檔投資等級綜合債券ETF,追蹤綜合投資等級債券指數,它也會分別去買進指數編列的標的,分散投資於投資等級的公債和公司債。

債券ETF怎麼買?

如果你已經有股票帳戶,那就像股票下單那樣, 下單債券ETF就可以了,以下以玉山證券複果帳戶買進00679B為例:

- 線上免費開戶》玉山證券富果帳戶 – 線上開戶連結

- 開戶教學與費用介紹》玉山證券富果帳戶 – 線上開戶註冊教學

- 評價分析》玉山證券富果帳戶 – 評價分析

債券ETF也可以透過美股券商買

如果你有美股帳戶,也可以直接買海外的債券ETF,如果還沒開美股帳戶,可閱讀:美股開戶比較 這篇文章的教學以台股為主,不過還是會稍微提一下美股券商,我自己也是以美股券商為主。 美股券商ETF好處是選擇比較多,券商手續費也比較低(單邊幾乎都低於0.1%且沒有交易稅),美股的ETF管理費也比國內券商發行的更便宜。 當然也會有一些匯兌成本與管理上的麻煩,各有優缺點。 舉例來說在國外7~10年或20+年的美國政府公債ETF,管理費是0.15%,比台灣自己發的ETF便宜一些。

台灣直接買債券單價及成本較昂貴,債券ETF成本較低

國內直接買債券,交易成本費用高達1%~4%不等(內含在報價中),一單位債券要求1萬美元至20萬美元 如果要在台灣直接買債券(也稱為直債),在國內一般是在銀行或證券公司買, 每一單位資金至少要上1萬美元~20萬美元以上,大多是高資產人士可以透過專業理財服務買到債券, 且國內買費用較昂貴,通常高達1%~4%,等於吃掉半年一年的利息。 要注意的是,直接買債券,費用是不會另外跟你收,已經內含在報價裡面,所以有些人沒看到手續費,並不代表手續費不存在, 有些機構也不會主動提起這類費用,甚至謊稱沒手續費。 想知道被收多少費用,可以問買進的機構債券報價被加了多少,對方有義務必須誠實地告訴你。 債券ETF的交易成本及單價都比較低 債券ETF或債券基金,都是透過基金公司,在國際市場上大量交易債券,所以交易成本會很低。 投資人買債券ETF或買債券基金,需要付出買賣手續費和交易稅,

- 國內債券ETF 交易成本:0.1% – 0.2%

- 國內債券基金交易成本:0% – 0.3%

- 國外債券ETF – 複委託交易成本:0.5% – 1%

- 國外債券ETF – 海外券商交易成本:0% – 0.2%

台灣的債券ETF,手續費和股票一樣買賣折扣後約0.1% – 0.2%,債券交易稅至2026年之前0%,這也比一般買股票低很多。 債券基金的手續費也很低,有部分投資於主要債券資產類型的基金,表現其實會和一些債券ETF類似,例如美元貨幣市場基金,表現就會和美國超短期公債ETF(1年內到期債券)類似。 海外的債券ETF,使用海外券商手續費會較低,用複委託手續費較高。 整體來說,債券ETF和直接買債券比起來,同樣都是投資債券,但債券ETF交易成本費用低非常多, 而直接買債券交易成本非常昂貴(直接損失半年一年利息),且投資缺乏分散, 也因此,我建議一般人想投資債券,從債券ETF仍是比較好入手且低成本的方式。 以下是較低成本的管道清單:

- 買國內債券ETF, 用一般股票券商買,可閱讀:股票開戶要帶什麼?

- 買國內債券型基金,要用基金平台買,可閱讀:基金開戶資訊分享

- 買海外債券ETF,或者直接買債券,海外券商建議用IB盈透證券(ETF股息預扣稅會自動退稅),可閱讀:IB盈透證券介紹

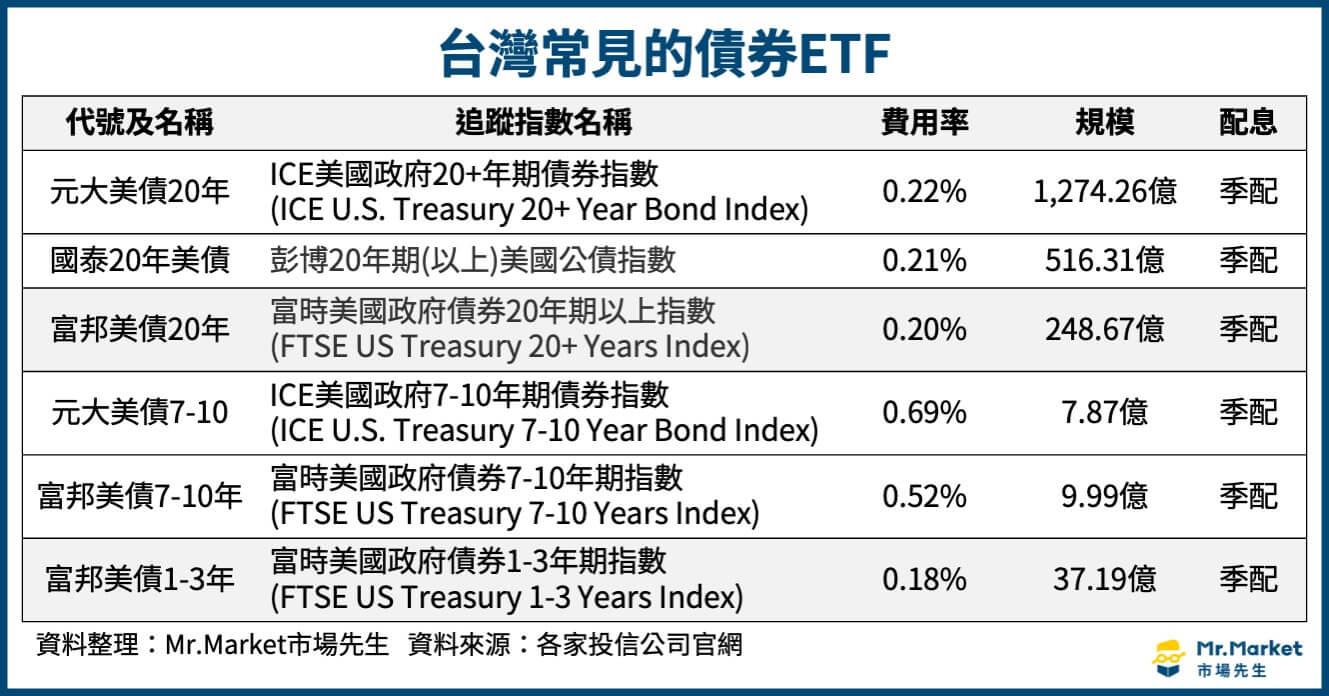

台灣的債券ETF有哪些?

目前台股市場從去年開始陸續有幾檔債券型ETF可以選擇,以下列出幾檔上市超過半年的債券型ETF,這些主要債券是追蹤美國國債(以下標的不代表投資建議), 當然還有一些新發行的債券ETF是以公司債或新興市場為主,風險則是會比國債高一些。

台灣買債券ETF的稅務優勢

1. 不會有30%的預扣稅

用台灣投信發的投資美國的債券ETF,因為是台灣的投信直接去買債券,配息時就不會有預扣稅問題,目前的債券ETF費用率也低。 2. 目前台灣的債券型ETF手續費相對海外券商略高,但免交易稅優惠(一直到2026年) 因為債券ETF波動不如股票,如果在抽證交稅其實影響投資人獲利, 因此2016年有通過《證券交易稅條例》修正案,在2026年底以前賣出台灣的債券型ETF時課的證交稅(0.1%)可以完全減免, 因此整體交易成本只剩下手續費(來回大概是0.14%),算是跟其他ETF比起來額外有優勢。

投資債券ETF要注意的4個重點

目前台灣有元大、富邦、國泰等發行債券型的ETF,在區別上要注意幾個要點:

1. 債券ETF追蹤哪一個指數?

追蹤指數就是指這檔ETF的操作基準。 以下面列出這幾個ETF為例,看起來都是美國債券的ETF,但根據追蹤的指數還是有一些不同, 但由於標的是類似週期的美國公債情況下,市場上公債存量差不多,也因此這些指數報酬其實會高度接近,每年彼此報酬誤差我猜測在0.1%以下。

| 代號名稱 | 追蹤指數名稱 |

| 00679B 元大美債20年 | ICE美國政府20+年期債券指數(ICE U.S. Treasury 20+ Year Bond Index) |

| 00687B 國泰20年美債 | 彭博20年期(以上)美國公債指數 |

| 00696B 富邦美債20年 | 富時美國政府債券20年期以上指數(FTSE US Treasury 20+ Years Index) |

| 00697B 元大美債7-10 | ICE美國政府7-10年期債券指數(ICE U.S. Treasury 7-10 Year Bond Index) |

| 00695B 富邦美債7-10年 | 富時美國政府債券7-10年期指數(FTSE US Treasury 7-10 Years Index) |

| 00694B 富邦美債1-3年 | 富時美國政府債券1-3年期指數(FTSE US Treasury 1-3 Years Index) |

| 資料時間:2023/12 資料整理:Mr.Market市場先生 | |

如果離追蹤的指數偏差太大,ETF就必須設法修正減少誤差,讓ETF走勢貼近指數。 因為目前台灣的ETF債券發行時間都不長,所以想參考較長期的歷史資料表現,也可以去看一些追蹤類似指數的ETF。 例如:元大美債20年(00679B)追蹤的是「 ICE美國政府20+年期債券指數」,是2017年發行,但你可以在google就可以找到另一檔也是追蹤相同指數的國外ETF(TLT),是早在2002年就發行,有較長期的表現可以參考。 TLT長期走勢如下,可以看到TLT ETF與指數的偏離相當小,兩條線幾乎疊在一起:

2. 債券ETF長期追蹤誤差大嗎?

由於台灣投資於美債的債券ETF,官方公布資料都有些問題(時間短、指數沒含息、沒有換算匯率),所以長期追蹤誤差較難用官方資料去比較。 市場先生自己有計算一份台灣重要的美國公債ETF的長期追蹤誤差,目前看下來,誤差其實都不算太大,有誤差較大的也在可接受範圍內。 也因此,我認為美國公債ETF,如果用台灣投信版本做代替,目前看來是可行的。 可參考:台灣版美國公債ETF追蹤誤差統計 但我只有統計到少部分台灣發行的美國公債ETF,其他仍有許多ETF誤差大小並不確定,所以投資前還是要自行去了解追蹤誤差大小。

3. 債券ETF規模、經理費與保管費

經理費與保管費是內扣費用的其中兩種,是影響追蹤誤差大小最主要的因素之一。 ETF的好處在於內扣費用相對一般的基金來的便宜,但由於這些費用平常並不會列出來,而是會在淨值中隨時間內扣,而且各檔ETF都不相同,因此一開始選擇前就要先注意。 一般來說,ETF規模越大經理費與保管費相對就會越低,反之,選擇規模過小的ETF必然會多付出一些額外的成本。 以上面列的這幾檔美債ETF為例,規模如下:

| 代號 名稱 | 規模 | 經理費/ 保管費 |

| 00679B 元大美債20年 | 1,274.26億 | 0.10%/ 0.04% |

| 00687B 國泰20年美債 | 516.31億 | 0.10%/ 0.06% |

| 00696B 富邦美債20年 | 248.67億 | 0.10%/ 0.06% |

| 00697B 元大美債7-10 | 7.87億 | 0.20%/ 0.17% |

| 00695B 富邦美債7-10年 | 9.99億 | 0.20%/ 0.17% |

| 00694B 富邦美債1-3年 | 37.19億 | 0.08%/ 0.07% |

| 資料時間:2023/12 資料整理:Mr.Market市場先生 | ||

規模最大有達1,000+億,最小的只有7億,落差非常大。 在內扣費用上,台灣發行的美債ETF,經理費+保管費約 0.14%~0.37%,這個費用我認為和美國發行的大型美債ETF相比已經很接近了0.05%~0.20%, 國內的債券ETF算是相當有競爭力,非常划算。 可閱讀:ETF費用有哪些?

4. 時間有多長?

20年美債和1-3年美債有甚麼不同?關鍵就是:報酬率與對利率變化的敏感度不同。 越長天期的債券,債券的殖利率(Yield)理論上會越高,如下圖,1年到期的債券利率只有 2.08%,而30年期的債券利率則有 3.03%。

1. 同樣的單位數,債券到期日越長,到期殖利率(YTM)越高,對利率的敏感度也會較高

2. 同樣的到期日,購入的單位數越高,到期殖利率(YTM)越高

殖利率越高,一般反映的是長天期債券風險較高,持有長天期債券的人要承受較多的不確定性。

但這只是理論上,有時候也會發生長天期債券殖利率低於短天期的狀況 (例如2021年-2023年),可閱讀:殖利率曲線倒掛是什麼

另一個要注意的是,越長天期的債券對於利率變化也更敏感,往往一點小幅度的利率變動,債券價值就會大漲或大跌。

比方未來如果升息,長天期債券的淨值下跌幅度可能會比短天期的更大。

例如2022年,過去一直以來中低風險的長天期公債,也因為快速升息,造成價格快速大幅下跌。

關於債券到期時間的影響,可閱讀:債券存續期間是什麼?與利率的關係?

5. 債券ETF是否有配息?配息的頻率?

| 代號 名稱 | 配息 |

| 00679B 元大美債20年 | 季配 |

| 00687B 國泰20年美債 | 季配 |

| 00696B 富邦美債20年 | 季配 |

| 00697B 元大美債7-10 | 季配 |

| 00695B 富邦美債7-10年 | 季配 |

| 00694B 富邦美債1-3年 | 季配 |

| 資料時間:2023/12 資料整理:Mr.Market市場先生 | |

剛好上述台灣這幾檔都是季配息, 而在國外,美國公債ETF大多是月配息。 配息頻率這點就因人而異了,我自己認為不太重要,但對某些人來說也許很重要, 配息的好處是可以帶來穩定的現金流支持日常生活的開銷或其他活動,缺點是要課稅,而且如果沒用到要再投資,才能有長期複利效果。 以美債來說,配息的稅是計入海外所得,所以稅務影響一般也不會太大, 債券ETF配多少息,不是我們可以決定的,我們只能決定拿到配息後,自己是否要再投資。

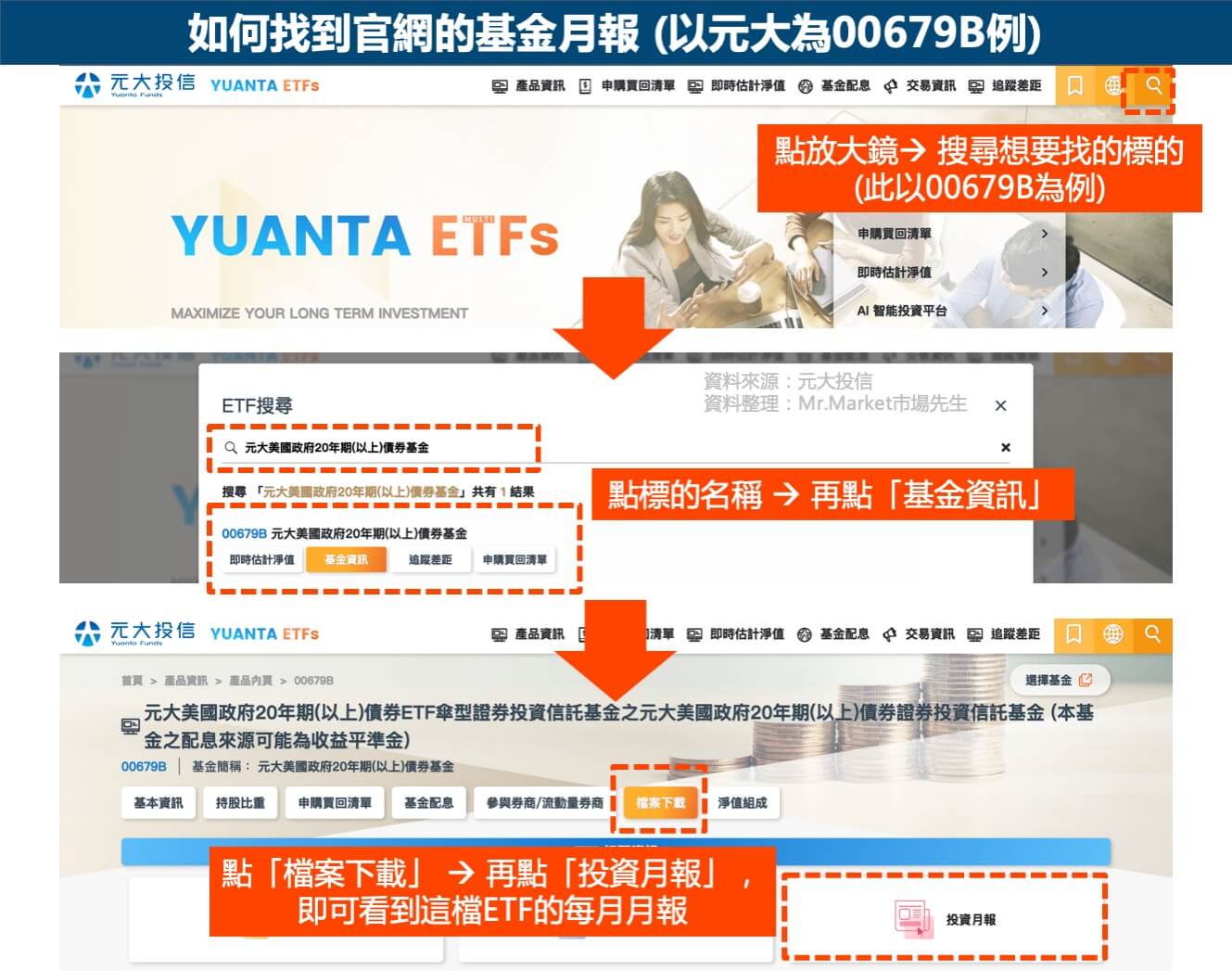

債券ETF資訊要怎麼查?

如果是查價格,在各家券商看盤軟體上就可以看到報價,最新的資訊通常會放在各ETF官網的每月基金月報上,月報有固定格式,通常可以在各家發行商的網站ETF專區找到。 例如: 1. 元大ETF 2. 國泰ETF 3. 富邦ETF 以下以元大投信的00679B為例:

債券和債券ETF有什麼不同?

一個常見的迷思是:單買債券就不會有價格波動、到期可以拿回本金,但買債券ETF會有波動、到期賣出價格不一定? 這其實是錯誤理解, 首先,即使你單買債券,的確放到期可以拿回本金,看起來完全保本,但實際上,過程中的每一天,債券也都有自己的報價, 換句話說,單買債券其實也是有價格波動風險,只是沒看報價會忽略而已, 單買債券流動性相對較差、交易成本高,這導致人們不會天天去問價格,但並不是說它沒有價格漲跌。 而債券ETF的價格漲跌,就是用它持有的債券每天漲跌算出來的。 單買債券,沒有考慮「再投資風險」 有人說,單買債券比較不受利率風險影響,因為到期殖利率是確定的,每期利息和到期本金都很確定。 如果從單一債券來說,這說法沒錯,但是從整個人生的投資與資金運用來說,這說法有誤。 單買債券時,我們每一期會陸續領到利息, 但以長期投資而言,利息應該是要重新再投資的,否則資產長期就缺乏複利成長。 而當每一次重新再投資,其實都會受到新的債券利率因素影響。 換句話說,想長期投資債券得到它的複利報酬,你就必須要把利息本金再投資,而只要再投資,那就會受未來的利率變化影響。 單買債券然後自己再投資,那跟債券ETF其實是在做完全相同的事情。 比方說20年期以上債券ETF,隨著時間經過,低於20年期的債券它就會自動賣掉然後買新的, 如果是7-10年的債券ETF,低於7年到期它也會自動賣掉買新的。 換句話說,它並不會持有到期,因此ETF實際上走勢是跟著利率變化。

市場先生小結:如果一個人需要持續再投資,即使他自己單買債券,他的操作也會和債券ETF完全一樣。 單獨從商品特性來看,債券和債券ETF的確不同, 但從一個人長期投資與持續持有各類資產的角度,兩者最終其實是一樣的。 記得,你如果不再投資,持有的就是現金, 除非你確定現金全部都要花掉,否則剩餘的現金,它是沒有報酬也沒有複利,我們到時依然要為這些資金尋找新的投資標的。

債券與利率升息的關係

1. 你的債券整體存續期間多長? 越長期的債券,存續期間越長,優點是在空頭或降息階段表現會比較好,某些低利率時期的報酬表現也比短期債券高,缺點是升息時下跌幅度也會比較大。 反之, 短期債券存續期間短,優點是不管利率升或降,都不大受利率影響。缺點在於某些低利率時期的報酬會相當低落。 2. 對於長期資產配置者來說,升息是必然經歷的過程 不管你是主動判斷市場未來利率變化,或者被動投資, 我們都要先有個認知是:只要投資期間夠長,就一定會遇到數次的升息、降息。 利率風險,其實是我們做債券投資時,所承擔風險的其中一部份。 債券在資產配置的角色,本來就希望用債券指數與股票組合做平衡,希望股市空頭時仍有表現相對穩定的另一些資產, 對於資產配置者來說,不應該追求無風險,而是知道自己承擔甚麼風險、承擔多少風險。

市場先生提醒:高收益債在空頭時沒有資產配置的效果,甚至跌的比股票更慘, 一般資產配置中,債券我們用的是以美國公債為主。 可閱讀:為什麼高收益債沒有資產配置效果?

3. 可以想想看,你對未來利率的看法如何?是否有能力預測利率? 如果自己無法預測漲跌,那你希望承擔多少利率風險? 承擔風險能力越高,那中長期債券就可以多一點,反之中短期債券多一點。 如果沒有特別想法,就不適合使用長期債券,可以用中期公債的風險居中,或者用短期債券受利率風險影響很小,都可以作為一個基礎版本的配置。

債券ETF報酬太低,不能投資?

你可能聽過一種說法:債券報酬太低,不要投資債券,買股票就好。 這說法正確嗎?實際上,我認為這取決於個人的風險狀況。 以下先舉一個反例,是不贊同投資債券的例子, 市場先生認為很多事情正反兩面的意見都要看,我們會比較清楚問題的關鍵在哪。 彼得林區並不贊同投資債券?為什麼? 知名基金經理人彼得林區是個非常不推薦債券的人,他曾經在書中提到他對於投資債券的想法: 1. 不管怎樣,長期(10年以上)來說股票的績效整體一定勝過債券 2. 因此如果你是長期投資可以考慮股票就好,需要利息的情況也可以用股票現金股利代替 3. 如果市場上再次出現高利率,且利率比S&P500的殖利率高6%以上,那就可以投資債券 4. 如果不同基金經理人操作債券的走勢都差不多,那為什麼你還要付出高額經理費 (當然如果是投資債券ETF,成本就會比債券基金低很多了) 彼得林區的看法當然可以作為一個思考, 但我們也要記得,彼得林區是股票型基金經理人,股票基金經理人投資本來就不需要考慮債券,也不用考慮風險以及時間週期問題。 彼得林區的邏輯很正確,前提是站在他的條件、角色、立場,才會很正確。 同時,也有其他如橋水基金的Ray Dalio或者耶魯大學校務基金的大衛史雲生,他們建議的資產配置組合中依然是會包括一定比例債券,透過資產配置用來管理風險。

是否要投資債券,沒有標準答案

比方說,一位60歲的投資人,他已經要退休、沒有新的收入,且大概只會投資10年。 這時候,如果跟他說彼得林區建議都投資股票、不要投資債券,你認為這種風險適合他嗎? 又或者另一個投資人,風險承受能力很低落,並不希望投資過程出現超過-20%的損失, 那你說他適合100%股票嗎?我想也不適合。 投資債券與否、投資多少,這沒有標準答案,每個人的情況條件的確不同。 市場先生自己的看法是:投資工具你不一定要使用,但熟悉越多一定越好。

市場先生提醒:債券投資,必然是長期投資。

不管你投資債券或者債券ETF,都要記得,它是一種長期投資的工具,並不適合中短線頻繁進出。 應該以年為單位去思考。 否則如果只是想短期投機操作,那用其他商品也都能短期投機操作,甚至你可以去交易類似債券的利率期貨, 而債券或債券ETF,我認為並不適合短線操作方式。 這篇關於債券ETF就先談到這裡,希望對大家有幫助囉。

ETF常見問題Q&A教學

加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,解決投資的煩惱!

市場先生開了一堂的「用美股ETF創造穩定現金流」教學課程,

這堂課程會從基礎入門、資料查詢到實際操作,

教你學會建立一個穩定的全球ETF投資組合,目前累積已經有將近2000位同學上課。

線上課程》美股ETF創造穩定現金流線上課程連結

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

一般留言