債券存續期間是什麼?債券存續期間與利率變動的關係?

在談到債券時,常聽到的一個名詞就是存續期間(Duration),但很多人對其一知半解,至把它債券「到期時間Average effective maturity」搞混。

投資債券時,利率變化是一個造成風險的主因,存續期間,是債券、債券基金、債券ETF,用來衡量到底利率上升下降對債券影響的重要指標。

這篇文章市場先生介紹存續期間(Duration),包含以下幾個部分:

本文市場先生會告訴你:

債券存續期間是什麼?

債券存續期使用上的定義:存續期間是衡量利率變動的參數

債券的存續期間一般用來衡量債券價格對市場利率的敏感度,實際應用上存續期間的意義就是說市場利率每變動1%,那麼債券價格預期會變動多少%。

債券的「存續期間 Duration」跟「到期時間 Maturity」常會被混淆,債券的到期時間(債券基金/ETF因為是一籃子債券,是看平均到期時間)雖然單位也是年,和存續期間也成正比,但並沒有評估利率影響的功能。

債券存續期在計算上的定義:存續期間是持有債券的平均回本時間

債券的存續期間(Duration)計算公式上的定義是「持有債券的平均回本時間」。

亦即投資人買了債券後,以總現金流來回收債券本息所需要的時間,以「年」為單位,採加權平均計算。

如果是有付息的債券,因為過程中有現金流,那麼存續期間會比到期時間短,

如果是零息債券,因為過程中沒有現金流,存續期間就會等於到期時間。

以下用一個簡單方式說明(但非實際算法,教學使用先簡化):

假如花10,000元買一張債券,二年到期,一年後拿回5,000元,二年後再拿回另外5,000元,

那麼拿回本所需要的平均年限為(1*5,000+2*5000)/10,000=1.5年,這1.5年就是債券的存續期間。

但計算上的定義比較不重要,一般我們不需要自己算,各種債券投資標的都有公開資料自動幫我們算好,我們只需要知道它的用途和怎麼查就夠了。

會影響債券存續期間的因素

- 到期日:到期日越長,存續期間越長

- 票面利率:票面利率越高,存續期間越短(因為領的利息越多,回本時間越短)

- 到期殖利率(Yield to Maturity):到期殖利率越高,存續期間越短(收益率高回本速度快)

債券存續期間與利率的關係

上面提到債券的存續期間是用來衡量債券價格對利率的敏感度,存續期間越長,對利率變動的敏感度越大,

那麼在預期市場利率變動時,配置什麼樣的債券才是對投資人最有利的呢?

債券價格跟利率的關係就像是翹翹板,

- 市場利率上升,債券價格下跌:

如果預期市場利率上升,投資人應該縮短手上債券的存續期間,因為存續期間越短,跌幅越小。 - 市場利率下跌,債券價格上升:

如果預期市場利率下跌,此時投資人應該增加手上債券的存續期間,因為存續期間越長,升幅越大。

至於升幅、跌幅到底有多大,存續期間就是反應這點的指標。

假設存續期間是7(年),代表利率上升1%,這個債券組合會下跌7%,利率下降1%,則債券組合上漲7%。

這個上漲下跌幅度是個大略估計值,而不會是實際狀況。而真實市場中由於價格仍會反應人們對未來複雜的預期,因此漲跌程度必然有一定的誤差空間,結果不會如同計算公式一樣精確。

市場先生整理存續期間應用的小結:

1. 存續期間越長的債券,受利率影響的敏感度就越大,利率變動時易有大波動。反之存續期間短的債券,受利率影響也比較小。簡單來說,長期債券利率風險高(大漲大跌)、短期債券利率風險低(小漲小跌)。

2. 未來利率若上升超乎預期時,存續期間高的債券下跌比較多、存續期間低的債券下跌比較少。反之,未來利率若下降超乎預期時,存續期間高的債券上漲比較多、存續期間低的債券上漲比較少。

補充:

在大幅度升息或降息時,許多人會發現利率與債券價格關係,似乎不符存續期間的計算結果。

那是因為利率和債券價格的關係其實並非線性,而是一條比例會持續變化的曲線。

這個現象需要使用更進階的債券凸性(英文:Bond Convexity)做解釋。

債券的存續期間是如何計算?

在實務上存續期間有兩種常用的計算方式,

- 麥考利存續期間(Macaulay Duration)

- 修正存續期間(Modified Duration)

麥考利存續期間是由Frederick Macaulay在1938年所提出,後人依此命名。

存續期間的計算方式有點小複雜,以下盡量用最簡單的方式說明,如果對數學計算沒有興趣的,也

可以跳過這段直接使用文末附上的連結,輸入相關數據後即可自動計算。

麥考利存續期間(Macaulay Duration)計算方式

麥考利存續期間是支付債券所有的現金流的加權平均時間,以年計算,

它考慮了未來債券現金流的現值(present value),可以幫助投資者評估及比較不同到期日債券。

其計算方式舉例如下:

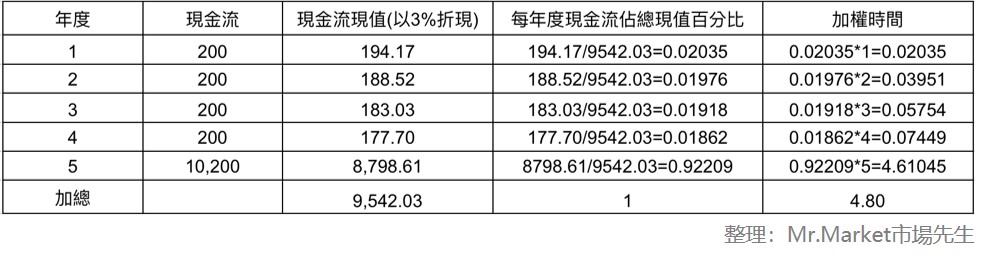

假設某債券票面金額是10,000,票面利率2%,五年後到期,到期殖利率是3%

步驟1:計算債券利息和本金的現金流現值

計算出來的現金流現值加總9,542.03即為債券現值

步驟2:計算每年度現金流現值佔債券現值的比例

用每年度現金流現值除債券現值9,542.03即可得到佔比

步驟3:計算出加權時間

用每年度現金流佔債券現值佔比乘上年度,即可得到加權時間,

各年度加權時間加總得到債券存續期間是4.8年,意思是市場利率每變動1%,債券價格預期會變動4.8%。

債券存續期間可到鉅亨網上面快速試算,

只要輸入債券購買日期、債券到期日、債券面額、購買價格、票面利率、

每年付息次數、殖利率,就可以得到債券存續期間。

殖利率如果不知如何計算,在同一個頁面最上方直接輸入債券資料就可以試算。

修正存續期間(Modified Duration)計算方式

修正存續期間和麥考利存續期間不同,單位不是年,但它也是用來衡量如果利率變化1%,債券價格預期會改變多少,

計算公式是用麥考利存續期間算出來的數字/(1+到期殖利率/年配息次數)。

例如上面那個案例,麥考利存續期間是4.8年,到期殖利率3%、年配息次數1次,

那麼它的修正存續期間就是:4.8/(1+0.03/1)=4.66

這代表如果市場利率上升1%,債券價格預估會下跌4.66%,

不過這是估計值而已,實際狀況如果利率變動越大,用修正存續期間來預估會越不準確。

以上是計算部分,由於債券存續期間都查的到,一般人不需要懂計算,知道概念更加重要。

快速重點整理:債券存續期間是什麼?

- 債券存續期間是指持有債券的平均回本時間,以現金流的現值加權計算,可用來衡量債券價格對利率的敏感度,如果市場利率變動1%,債券價格會變動多少。存續期間越長的債券,對利率變化的敏感度會越高。

- 在預期市場利率上升時,債券會下跌,存續期間長的債券會下跌相對更多;在預期市場利率下跌時,債券會上漲,存續期間長的債券預期也會上漲更多。

- 債券存續期間計算方式有兩種:麥考利存續期間跟修正存續期間,一般人要自我計算較為複雜,建議可用既有網站直接試算即可。

本文為資訊整理與觀念教學分享,無任何投資推薦之意,投資必定有風險,投資前務必自行研究分析判斷。

專欄作者:牟均俞 主編:市場先生

債券其實是個很好用的投資工具,但也必須正確使用才行,

更多債券文章可閱讀:

2. 認識5檔美國公債ETF

5. 美股常用券商開戶推薦比較

加入市場先生FB社團,充實更多理財好知識 50歲之前想退休一定要懂理財,解決投資的煩惱!

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

假設存續期間是7(年),代表利率上升1%,這個債券組合會下跌7%,利率上升1%,則債券組合上漲7%。

其中一個寫錯了對嗎?

對的,已經更正,感謝提醒!

市場先生請問一下,存續期間的平均回本時間,回本的部分是指「只拿回本金」還是「除了拿回本金之外,也包含利息」呢?