投資新興市場債安全嗎?有什麼風險?深入了解主權違約的原因及特性

新興市場債(Emerging market bond, 也簡稱EM bond),

指的是發展中國家發行的「公債」或「公司債」,通常投資公債的比例較高,公司債則常常是一些國營大型企業,

發行幣別分為「當地貨幣計價」及「強勢貨幣計價」,強勢貨幣為美元。

新興市場債賺的主要是信用利差,

因為承擔了新興市場較高的違約風險,因此可以要求較高的報酬,是許多投資人喜愛的標的,很多理專也喜歡推新興市場債。

但是很多人因為不了解新興債特性,在大跌時便恐慌殺出,造成虧損。

這篇文章告訴大家如何評估新興市場債的風險,並且深入了解主權違約的原因及特性,

共分為以下幾個部分:

- 新興市場債的發行歷史

- 新興市場債有哪些風險?(信用、利率、匯率風險)

- 為什麼會發生主權違約?(債務、經濟、貨幣、財政、政治危機、償債意願)

- 近期發生違約的國家及其特性

想更了解新興市場債券,可以先閱讀這篇文章:

什麼是新興市場債券?基金和ETF怎麼買?投資新興市場債券要注意些什麼?

新興市場債的發行歷史

新興市場國家,可以看它英文是 Emerging Market,意思是發展中國家市場,包含中國、台灣、印度、俄羅斯、巴西等等國家,

而對比的就是像英、美、德、法這些已開發國家市場(Developed Market)。

如果不熟悉可先閱讀:新興市場是什麼?

在1980年代以前,新興國家僅間歇性的發行債券,

到了1989年,當時的美國財政部長尼古拉斯‧布雷迪(Nicolas Brady)發起了一項計畫,

用來協助新興市場發行債券以重整債務,在接下來的20年中,

拉丁美洲許多國家發行了這些所謂的「布雷迪債券」,

新興市場債券的發行量不斷上升,發展中國家開始以美元和本國貨幣發行債券。

此外,外國公司也開始發行公司債,進而推動了全球公司債的發展。

新興市場債與這些發展中國家的經濟發展息息相關,若該國家具有良好的財政及貨幣政策,會使得外國投資者對該國家長期穩定充滿信心。

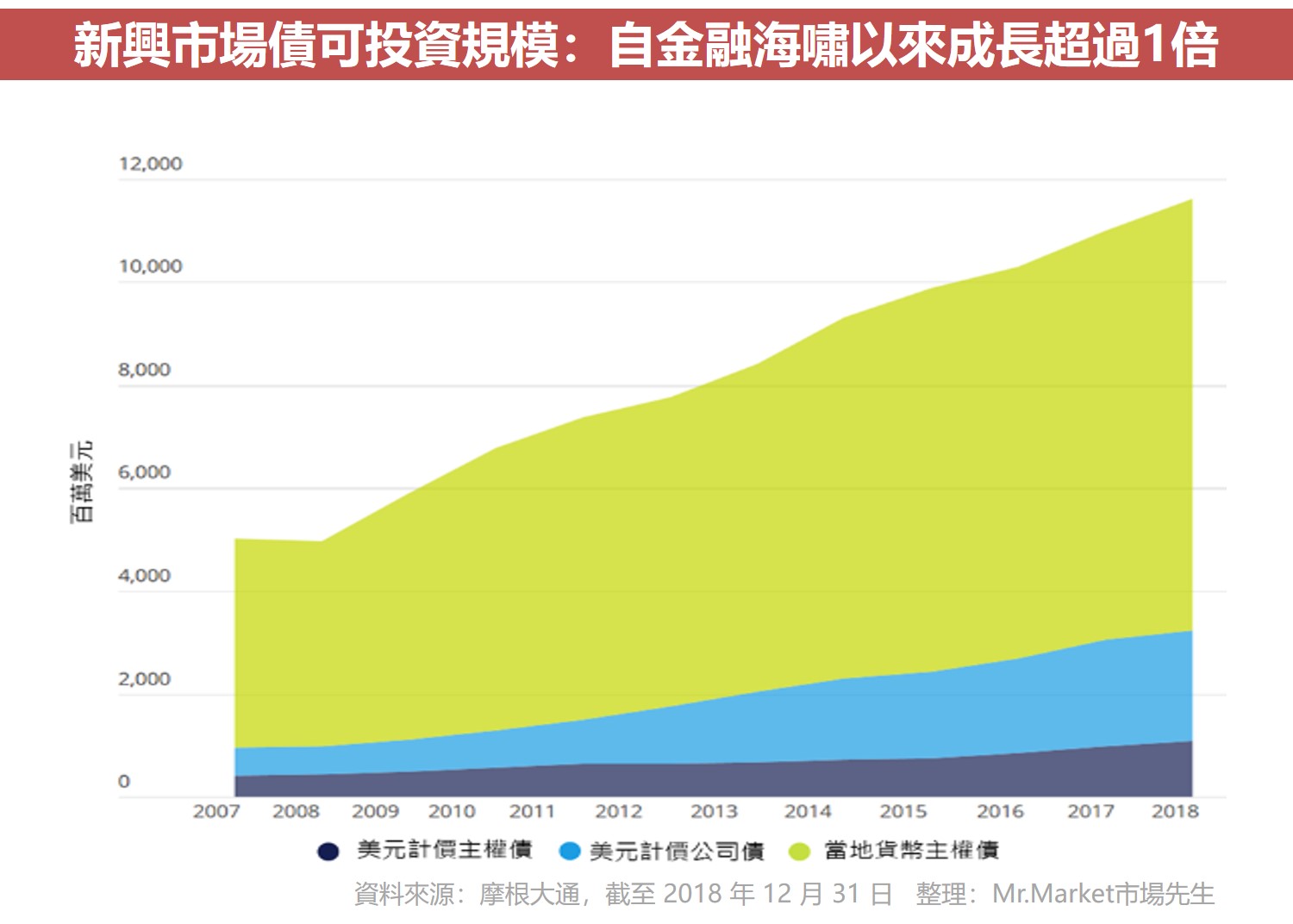

隨著發展中國家經濟日益增長,新興市場債已經成為一種主要的固定收益資產類別,根據國際清算銀行的資料顯示,

至2018年底,全球在外流通債務總額為215兆美元,其中約55兆為新興市場債,約佔了25%,

由於許多債務未開放讓外資進場,可投資市場規模約12兆美元,較2008金融海嘯以來成長超過一倍。

新興市場債有哪些風險? (信用、利率、匯率風險)

購買新興市場債券和購買其他的債券一樣,主要的風險為信用風險、利率風險及匯率風險。

1. 信用風險:

又稱為違約風險,即發行者在債券到期時無法償還本金或利息的風險。

一般來說,新興市場債比投資等級公司債危險,但比高收益債(垃圾債券)安全,

由於開發中國家的違約風險比已開發國家高,因此新興市場債的殖利率也會比一般已開發國家的公債高很多,

例如阿根廷9年期公債殖利率2019年起一直都在20%以上,

但2019年10月爆發違約風險後,債券價格大跌,殖利率更飆升至50%以上,高殖利率代表了需承受更高的風險。

這麼高的殖利率,你就知道大家有多不願意借錢給這個國家,也代表著背後極高的違約風險。

2. 利率風險:

一般來說,債券價格與利率走勢呈反比,當市場利率走揚時,債券價格就會下滑;

當利率下滑,債券價格就會上揚。

因此,美國等主要國家的利率政策為觀察新興市場債的重要指標,

當利率處於下降中不進入升息階段時,對債券就是利多。

3. 匯率風險:

當投資的是當地貨幣而非強勢貨幣(美元)計價時,債券的收益會受到當地貨幣的匯率影響,

尤其許多新興國家匯率變動幅度非常大,為投資人需要考量的因素。

輔助觀察的指標為美元指數,美元指數對於新興市場當地貨幣債券影響大,

當美元指數走強,當地貨幣走弱,則為新興市場當地貨幣利空,

反之,當美元指數走弱,則為利多。

如果買基金或ETF,有重押某單一國家時要小心

和高收益債一樣,這類債券雖然殖利率高,但違約可能性也高,所以應該要盡可能分散投資於不同的國別,持有不同的債券,才有可能得到相對合理的報酬。

由於以上的風險特性,在購買新興市場債的基金或ETF時,

基金經理人挑選標的的能力就特別重要,

比如市場上某一支新興市場債基金重壓阿根廷等拉丁美洲國家,

因近年來拉丁美洲國家違約頻率高,使得該基金近年的績效落後於同性質的基金。

為什麼會發生主權違約?原因是什麼?

主權違約(Sovereign default)是指一國政府無法按時對其向外擔保借來的債務還本付息的情況,

國家也會違約,沒想到吧?畢竟國家就跟企業一樣,差別只在於收入來源是來自稅收,一般來說用國民未來稅收作為償債保證聽起來是很可信的,但現實是違約依然曾經發生。

新興市場債最大的風險之一就是主權違約,發生主權違約的原因主要有:

1. 債務危機:債務規模過大導致

若一個國家的債務過高,在經濟出現問題而大量債務到期時,違約的可能性便大增。

例如2012年希臘政府因為債務沉重而導致主權違約,是目前全球主權違約規模最大的國家。

牙買加在2010年及2013年的兩次違約也是同樣原因導致。

2. 經濟危機:經濟結構不佳、依賴單一資源,遭遇風險時無抵抗能力

當一個國家的經濟結構過於單一或是過度依賴某項資源時,對抗經濟風險的能力就會較差,

例如美洲西印度群島的國家格瑞那達,經濟以旅遊為主,

2004年發生颶風使得旅遊業受到嚴重打擊,經濟陷入衰退,加上政府擴張的財政政策,

使得格瑞那達的債務大增,最終無力償還而宣布違約。

3. 貨幣危機:因各種原因,導致貨幣有大幅貶值風險

若一個國家經濟基礎薄弱、貨幣政策不當,常會導致在短期內貨幣急遽貶值,

外匯儲備迅速減少,進而給政府帶來流動性的危機。

例如2003年時南美的經濟危機使得大量外資出逃,導致烏拉圭的貨幣迅速貶值,

因為貨幣貶值的關係,債務水平快速攀升,最終政府無力支付到期的大規模外債而宣布違約。

4. 財政危機:長期財政赤字,那即使債務一開始不大,最終也會滾雪球放大

若一國的政府財政長期赤字,政府的債務便會上升。

例如非洲的喀麥隆在2004年總統大選前後,因預算失控導致了嚴重的財政危機,最終政府無力償還部分國內債務而違約。

5. 政治危機:戰爭或政治不穩,容易導致違約和貨幣貶值

一個國家若是政局不穩,就愈容易產生政治危機。如象牙海岸是西非重要的經濟大國,

但是其執政黨聯盟和反對黨的衝突非常大,導致政黨鬥爭及軍事衝突不斷。

象牙海岸在2000年及2011年的兩次違約都是和國內的政治軍事鬥爭有關。

6. 政府償債意願:遇到比較任性的政府,很可能就會不還債

除了上述因沒有能力償債的因素外,還有一些違約是由政府的償債意願薄弱而導致的。

例如2008年厄瓜多和2012年貝里斯的違約,都是政府不願償還所造成的。

近期發生違約的國家及其特性

根據聯合資信(一家知名評級機構)的研究,1998年至2017年這20年間共發生過40起主權違約的案例,

其名單如下,標註紅色代表該國家在這20年內發生2次(含)以上違約。

這些國家包含了我們常見的「新興市場國家」,如俄羅斯、土耳其、阿根廷、印尼等,

也包含了「邊境市場國家」,泛指開發程度較新興市場更低、市值跟流動性也相對較低、但具有未來投資潛力的國家,如象牙海岸、烏克蘭、牙買加、厄瓜多等等,

更有一些小國因經濟體太小沒有被列入分類中,屬於比新興市場更小、更不穩定的市場。

由於各國對於新興市場、邊境市場(Edge Market)國家的定義不一致,故以下不做分類,僅探討發生違約的國家及其特性。

近期發生違約的國家:

主權違約的國家可能原因

從以上資料來看,我們可以歸納出主權違約的國家具有以下特點:

1. 累犯機率高:

這40起違約共涵蓋了24個國家,其中有11個國家在20年中違約超過2次,累犯佔比高達46%。

因為曾經違約過的國家,因為失去了信用,再發行債券所需要的殖利率就非常高,

造成債務負擔沉重,增加違約機率。這些國家債券殖利率10%以上是常見的事,2017年委內瑞拉經濟崩潰時,短期公債殖利率甚至飆破100%。

如果你買的基金或ETF,裡面持有這些國家的債券,那很可能就是拖累整體成效的原因。不是不爆,時候未到。

2. 集中在拉丁美洲:

40起違約中共有22起發生在拉丁美洲,佔比高達55%。

看到拉丁美洲為主題的債券,也要小心。

3. 具連動性:

由於全球的經濟貿易已連為一體,若一國發生債務危機也恐波及他國,

例如希臘發生債務危機後,賽普勒斯因擁有大量的希臘國債,也導致其違約。

4. 多數經濟量體小,發展程度不高:

除了俄羅斯及阿根廷外,發生主權違約的國家普遍經濟量體小,

70%的國家人均GDP在5000美元以下。

5. 政府負債沉重:

大多數的違約國家的債務都是較為沉重,40起違約中,65%以上在違約前一年政府的債務水平高於60%的國際警戒線,

其中近30%的債務水平超過100%,希臘是政府債務負擔最重的國家,違約前一年政府債務水平高達172.1%。

必須提醒的是,以上的「違約」並不完全是指這些國家完全不清償債務

根據聯合資信的違約定義有以下3種狀況:

- 債務人未能按照合約及時支付債券本金或利息。

- 債務人申請破產或進入破產清算程序,被接管、停業或關閉,不能清償到期債務且資產不足以清償全部債務,明顯缺乏清償能力或書面承認無力償還到期債務。

- 債務人進行債務重組且其中債權人做出讓步或債務重組具有明顯的幫助債務人避免債券違約的意圖,債權人做出讓步的情形包括債權人減免部分債務本金或利息、降低債務利率、延長債務期限、債轉股等情況。

例如阿根廷在2001年的債務違約金額高達800多億美元,違約後進行債務重組,

拋出僅相當於欠債的25%~35%的面值發行新債來償還舊債,

相當於債權人每投資100美元可以拿回約30美元,

債務違約最終是透過債務減免跟延長利息支付來解決,但對投資人來說仍是相當大的損失。

關於違約細節,可以閱讀:了解違約率與回收率(Recover Rate)

快速重點整理:投資新興市場債安全嗎?

- 新興市場債指的是發展中國家發行的「公債」或「公司債」,因為承擔了開發中國家較高的違約風險,因此可以獲得較高的報酬,其波動幅度大,性質跟股票比較接近,因此不適合追求保本或低風險的投資人。

- 新興市場債最大的風險之一是主權違約,因此基金經理人挑選標的的能力很重要,買基金或ETF也要關注其投資的國家,不要看到基金名稱有「新興市場」就買。

- 主權違約集中在拉丁美洲及發展較落後的國家,只要發生過一次違約,後續累犯機率高,判斷該國家的信用風險可以從其過去的違約紀錄、目前的債務水平及經濟數據來看,負債愈沉重,違約機率愈高,當經濟數據急速惡化時,就必須格外注意。

關於債券安全性,以下兩篇文章也可以閱讀:

1. 什麼是債券信評?

至於新興市場的投資標的,可閱讀:

【本文為資訊整理與觀念教學分享,無任何投資推薦之意,ETF/基金投資有風險,投資前務必詳閱公開說明書並自行研究分析判斷。】

更多債券投資入門教學資訊:

1. 什麼是債券型ETF?

2. 什麼是債券型基金?

3. 認識5檔美國公債ETF

4. 認識資產配置觀念

專欄作者:牟均俞 主編:市場先生加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,解決投資的煩惱!

市場先生開了一堂的「用美股ETF創造穩定現金流」教學課程,

這堂課程會從基礎入門、資料查詢到實際操作,

教你學會建立一個穩定的全球ETF投資組合,目前累積已經有將近2000位同學上課。

線上課程》美股ETF創造穩定現金流線上課程連結

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

一般留言