原油ETF教學:一次看懂USO、UCO、元大S&P原油(00642U)、元大油正二(00672L)

很多投資人因為當下原油價格便宜,看好未來價格上漲趨勢,便貿然的買進原油ETF,但卻不了解其中運作方式,導致發生原油價格上漲但投資標的仍然虧損的狀況。

本文市場先生會告訴你:

原油ETF是什麼?如何運作?

原油(Crude Oil)因為倉儲、運輸成本相當龐大,因此沒有即時現貨交易的機制,一般是以「近月期貨價格」作為油價的代表,

我們常在新聞中聽到的國際油價上漲或國際油價下跌,其實並不是真正的實體原油交易價,而是指「近月原油期貨價格」,因此市場上所謂投資原油,並非投資原油的現貨,而是投資它的期貨合約。

常聽到的原油ETF,如USO、元大S&P原油,都是以購買原油期貨合約為主。

換句話說,你買原油ETF其實就是在買期貨,差異在於單位比較小、成本費用比較高。

原油期貨ETF如何運作?

原油期貨ETF是屬於商品期貨 ETF,其運作方式很簡單,就是投資商品期貨合約,並追蹤商品期貨指數。

一般交易原油期貨,有分成英國布蘭特輕原油及美國西德州輕原油,以全球最大的原油ETF USO為例,就是追蹤美國西德州輕原油的價格表現。

商品期貨ETF的產品架構分為期貨保證金及現金部位:

- 期貨保證金用來買入期貨合約,以追蹤期貨指數

- 現金的部位則是進行現金管理,以創造收入

商品期貨ETF買進的期貨合約價值,會與其資產規模接近,不會創造額外的槓桿,因此即使所投資的期貨合約跌到0,不用擔心會有額外虧損的問題。

但是特別提醒,原油是屬於波動劇烈的產品,短期內快速波動10%是很常發生的事,因此要注意部位規模大小。

如果不熟悉期貨,可以先閱讀:什麼是期貨?

原油ETF該注意的正價差、逆價差、轉倉成本

正價差(Contango)

指的是遠月期貨價格大於近月期貨價格,由於原油有較高的倉儲、運輸等成本,

因此多數情況下遠月期貨價格會大於近月期貨價格,呈現正價差。

逆價差(Backwardation)

指的是遠月期貨價格小於近月期貨價格,當現貨市場需求強勁,出現供不應求狀況時,

油商會購買近月的合約進行交割,導致近月價格高於遠月價格,呈現逆價差。

因此當正價差擴大或逆價差收斂時,油價有下跌趨勢;

當逆價差擴大或正價差收斂時,油價有上漲趨勢。

轉倉成本(Rolling Cost)

當所持有的期貨快要到期時,賣出近月期貨,買入較遠月的期貨,這就是所謂的「轉倉」。

因為商品期貨大多數都是實物交割的產品,也就是說期貨到期時,

持有的期貨有進行實物交割的義務,

因此期貨的報價中都已經隱含了「倉儲、運輸、保險」等持有成本,

所以在多數情況下,遠月期貨價格會高於近月期貨價格,呈現「正價差」,

導致在轉倉時需付出「轉倉成本」,但若是「逆價差」時,亦會獲得「轉倉收益」。

但要注意的是,轉倉成本並不是在轉倉的時候突然發生損失,而是投資價值長期被損耗的結果。

期貨跟股票不同,原油價格多2美元,不會造成每口成本增加2美元,

因此如果是從近月期貨合約是每口價格20元的期貨,換成遠月期貨合約,持有每口價格22元的期貨,

買進的口數相同,所需要的保證金也相同,不會有價差損失,所持有的淨值不變,

唯一的重點在於,轉倉後油價漲幅需要大於2美元,才會開始獲利,

如果油價漲幅小於2美元,則會發生油價漲但原油ETF淨值仍下跌的狀況。

(白話的說,市場共識原油價格是20元,但期貨需要加上到期前的持有成本,例如2元,就變成22元,因此導致遠月合約產生正價差,而正價差會隨時間收斂到合理價格,遠月合約22元並非代表價格共識是22元,而是反應了持有成本的損耗)

總之,在正價差形況下,每個月都要負擔隱含了倉儲、運輸、保險等的「轉倉成本」,

只有在實際油價漲幅大這個轉倉成本時,才會產生獲利。

期貨交易損益範例:油價上漲幅度不一定等於原油ETF報酬

以下舉一個例子說明為什麼原油ETF的績效跟油價上漲的幅度不一定相同。

(這例子看不出轉倉成本問題,僅是要幫助大家了解油價漲與期貨賺錢並非一樣的概念,轉倉成本則是隱含在不同月份的報價中)

油價上漲且原油ETF報酬為負的狀況:

例:假設在7/19時,原油價格為$29,到了8/26,原油價格為$31,期間上漲了6.9%,但因正價差的關係,遠月的買入價格較高,會導致此區間期貨操作的報酬為-2.73%:

| 買進日期 | 買進合約 | 買進價格 | 賣出日期 | 賣出合約 | 賣出價格 | 報酬率 |

| 2020/7/19 | 8月 | $29 | 2020/7/19 | 8月 | $29 | 0% |

| 2020/7/19 | 9月 | $30 | 2020/8/19 | 9月 | $31 | 3.33% |

| 2020/8/19 | 10月 | $33 | 2020/8/26 | 10月 | $31 | -6.06% |

| 總報酬率 | -2.73% | |||||

| 本表為資訊整理與工具使用經驗分享,無任何操作推介之意,不代表推薦任何開戶建議,投資必定有風險,投資前自行研究分析判斷。 資料整理:Mr.Market市場先生 |

||||||

油價上漲且原油ETF報酬為正的狀況:

例:假設在7/19時,原油價格為$29,到了8/26,原油價格為$34,期間上漲了17.2%,但因正價差的關係,遠月的買入價格較高,會導致此區間期貨操作的報酬略低於油價上漲幅度,為10%:

| 買進日期 | 買進合約 | 買進價格 | 賣出日期 | 賣出合約 | 賣出價格 | 報酬率 |

| 2020/7/19 | 8月 | $29 | 2020/7/19 | 8月 | $29 | 0% |

| 2020/7/19 | 9月 | $30 | 2020/8/19 | 9月 | $32 | 6.67% |

| 2020/8/19 | 10月 | $33 | 2020/8/26 | 10月 | $34 | 3.33% |

| 總報酬率 | 10% | |||||

| 本表為資訊整理與工具使用經驗分享,無任何操作推介之意,不代表推薦任何開戶建議,投資必定有風險,投資前自行研究分析判斷。 資料整理:Mr.Market市場先生 |

||||||

全球原油ETF商品案例:USO、UCO

截至2020/6/30止,全球規模相對較大的原油ETF為USO及UCO,其中UCO為二倍做多的槓桿型ETF,其比較表格如下。

傳統的原油ETF都是以追蹤近月的原油期貨為主,但須留意在2020/04油價大跌後,多數的ETF都「捨近求遠」,紛紛將近月合約轉持至遠月合約,這些轉倉成本也讓投資人在短期內承受了不小的虧損。

| 原油ETF商品:USO、UCO介紹 | ||

| ETF代號 | USO | UCO |

| ETF名稱 | United Stated Oil Fund | ProShares Ultra Bloomberg Crude Oil |

| 追蹤指數 | West Texas Intermediate light, sweet crude oil | Bloomberg WTI Crude Oil Subindex |

| 總管理費用 | 0.73% | 0.95% |

| 發行者 | United States Commodity Funds | ProShares |

| 發行日 | 2006/4/10 | 2008/11/24 |

| ETF規模 | 47.8億美元 (2020/6/30) |

16.2億美元 (2020/6/30) |

| 使用槓桿 | 否 | 2倍做多 |

| 投資策略 | USO追蹤西德州中級輕甜原油的價格表現,原本的策略是持有上述商品的「最近月期貨合約」,但在2020/04油價大跌後,開始將6月合約轉至較遠月份,最長部位持有至隔年6月。以2020/7/10持有的期貨為例,其部位分散至各月,比例為: 2020/09:20% 2020/10:20% 2020/11:15% 2020/12:15% 2021/01:10% 2021/02:5% 2021/06:15% 未來的持有策略則需要再觀察。 資料來源:USCF官網 |

UCO追蹤Bloomberg WTI Crude Oil Subindex的價格表現,以追求日報酬2倍為投資目標。原本的策略亦是持有「近月期貨合約」在2020/04油價大跌後,將近月合約轉持至較遠月份。在2020/7/10時,其持有的期貨月份為2020年10~12月,比例為: 2020/10:36% 2020/11:23% 2020/12:41% 未來的持有策略則需要再觀察。 資料來源:ProShares官網 |

| 近期變動 | 2020/04因油價大跌,申購人數暴增,USO宣布不再增加新股數,等於封閉式基金,此外4/28收盤後還執行反分割,8股併為1股,以確保USO淨值可高於紐約證交所最低的要求 | 2020/4/21 進行反分割,25股併為1股 |

| 本表為資訊整理與工具使用經驗分享,無任何操作推介之意,不代表推薦任何開戶建議,投資必定有風險,投資前自行研究分析判斷。 資料來源:ETF Database、Money DJ理財網 資料整理:Mr.Market市場先生 |

||

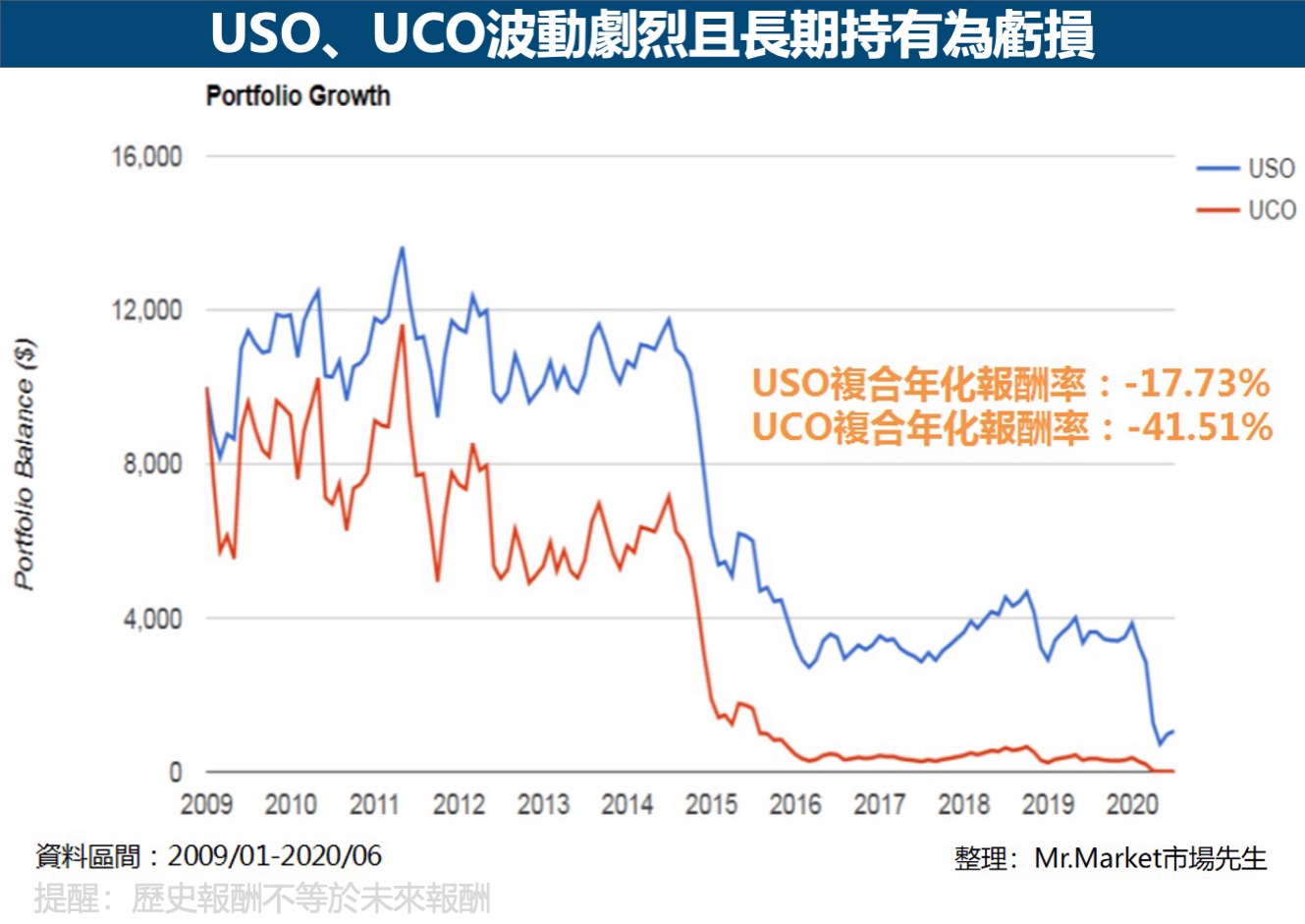

以下為USO及UCO自2009年1月至2020年6月的表現,可以看到並沒有穩定向上的成長趨勢,而是波動劇烈,不適合長期持有:

USO與UCO先前的投資策略都是採取近月合約,在2020/04後才紛紛轉為遠月,但未來投資策略仍有待觀察。

若是不想在短期內承受巨大的轉倉成本,也有其他的原油ETF操作策略是以遠月為主的。

如USL(United States 12 Month Oil Fund)把合約分散在未來12個月,因此每個月只把其中1/12的合約轉到一年後。DBO(Invesco DB Oil Fund)則是以未來13個月的合約為選擇範圍,選擇在當前市場情況下隱含展期收益最大的合約買入。

台灣原油ETF商品案例:元大S&P原油(00642U)、元大油正二(00672L)

以下以元大S&P原油及元大油正二這兩檔為例,其中元大油正二的溢價比曾高達400%以上,代表價值1元的東西要花4元去買,也曾經淨值跌破1元,面臨要下市的危機,投資人在投資之前建議先謹慎評估。

| 原油ETF商品介紹:元大S&P原油(00642U)、元大油正二 | ||

| ETF簡稱 | 元大S&P原油 | 元大油正二 |

| ETF全名 | 元大標普高盛原油ER指數 股票型期貨信託基金 |

元大標普高盛原油ER 單日正向2倍期貨基金 |

| ETF代碼 | 00642U | 00672L |

| 追蹤指數 | S&P GSCI Crude Oil Enhanced Excess Return | S&P GSCI Crude Oil 2x Leveraged Index ER |

| 計價幣別 | 台幣 | 台幣 |

| 經理費 | 1% | 1% |

| 保管費 | 0.15% | 0.15% |

| 成立日期 | 2015/8/27 | 2016/9/30 |

| 成立日 發行價格 |

$20 | $20 |

| ETF規模 | 147.6億 (2020/6/30) |

29.8億 (2020/6/30) |

| ETF淨值 | 7.48 (2020/6/30) |

0.81 (2020/6/30) |

| 使用槓桿 | 無 | 2倍做多 |

| 折溢價 | 15.64%(月均2.62%) (2020/6/30) |

167.90%(月均194.34%) (2020/06/30) |

| 近期變動 | - | 2020/04油價大跌,元大油正二淨值跌破1元,同時溢價衝破400%,面臨要下市的爭議 |

| 本表為資訊整理與工具使用經驗分享,無任何操作推介之意,不代表推薦任何開戶建議,投資必定有風險,投資前自行研究分析判斷。 資料來源:元大投信、Money DJ理財網 資料整理:Mr.Market市場先生 |

||

元大S&P原油操作原則

元大S&P原油以追蹤S&P GSCI Crude Oil Enhanced Excess Return的價格表現為目標,以投資近月期貨合約為主。

- 若最近月與次近月的正價差未大於0.5%時,則轉倉至轉倉月份的次2個月輕原油契約合約。

- 若最近月與次近月的正價差大於0.5%時:轉倉期間在日曆月份1月至6月期間者,則轉倉至當年度契約月份為12月之輕原油契約。轉倉期間在日曆月份6月至12月期間者,則轉倉至次年度契約月份為12月之輕原油契約。

元大油正二操作原則

元大油正二投資於標的指數成分期貨契約及與標普高盛原油超額回報指數(S&P GSCI Crude Oil Excess Return)或標普高盛原油日報酬正向兩倍ER指數具相關性之有價證券或期貨之整體曝險部位將盡可能貼近基金淨資產價值之200%,並透過每日重新平衡機制(Daily Rebalancing)進行整體曝險部位之調整。

2020/04油價大跌後,開始將近月合約轉持至當年12月遠月合約,但在2020/07近月期貨正價差收斂下,又將部位轉為近月期貨。

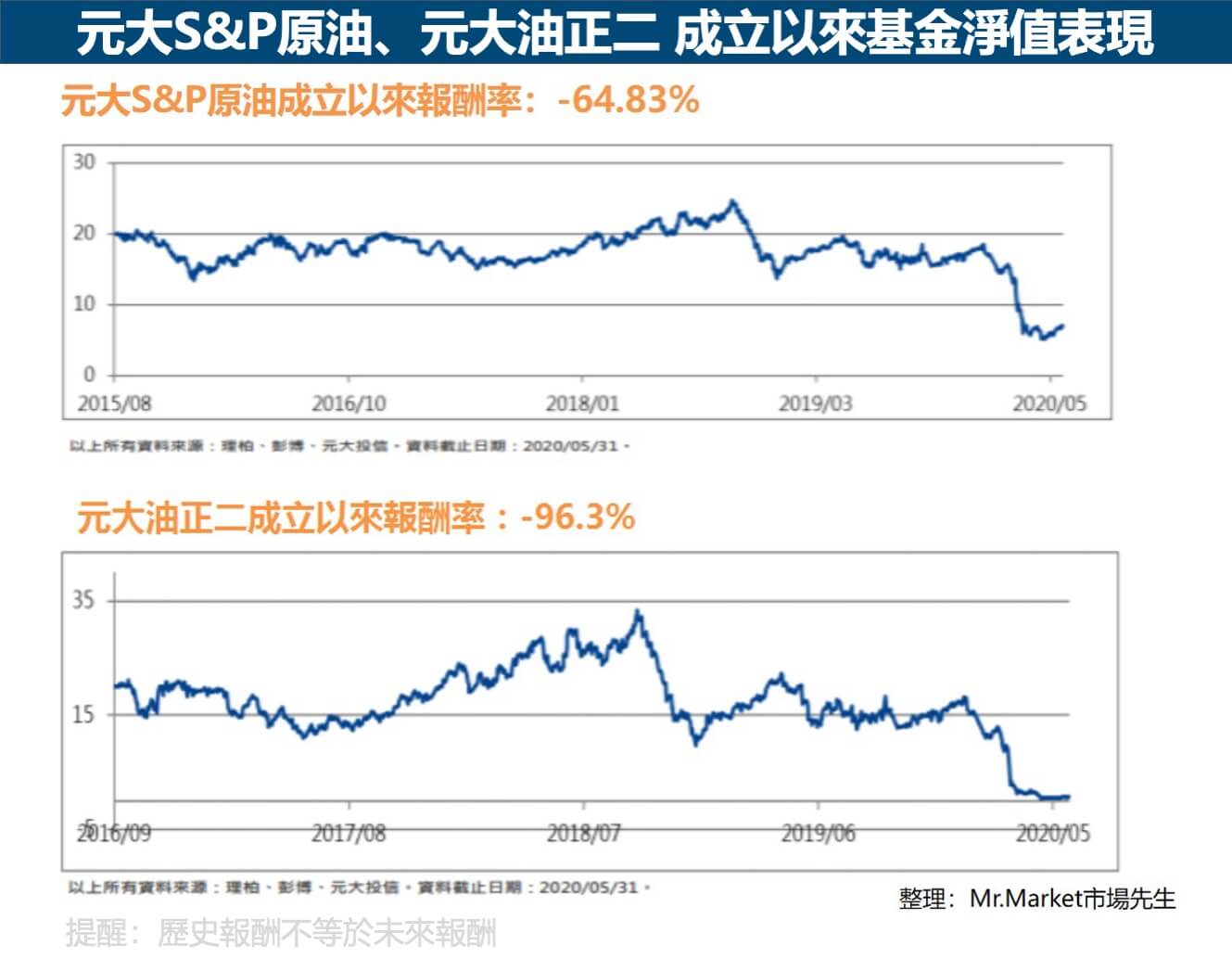

元大S&P原油(00642U)、元大油正二(00672L)基金淨值表現

下圖為元大S&P原油及元大油正二成立以來的基金淨值表現,可以看到有使用槓桿的元大油正二波動,較沒使用槓桿的元大S&P原油波動更劇烈,撰文當下的報酬率為-96.3%:

原油ETF 常見問題Q&A

正價差、逆價差、轉倉成本與原油ETF的關係是什麼?

原油因其昂貴的倉儲及運輸成本,多數情況下會呈現「正價差」,亦即遠月期貨價格會高於近月期貨價格,只有在市場供不應求的情況才會出現「逆價差」。因為正價差的關係,在轉倉時會出現「轉倉成本」,侵蝕ETF的獲利,只有在實際油價漲幅大於轉倉成本時,才會產生獲利。

原油ETF該留意什麼投資策略?

投資原油ETF前必須留意投資策略,看是以近月合約、遠月合約,或是分散月份的投資策略,集中在近月合約最能貼近油價現況,但是在正價差擴大時,則可能產生較大的虧損。

原油ETF適合長期持有嗎?

原油期貨ETF因波動劇烈及高額的轉倉成本,並不適合長期持有。

最後,如果你有交易原油的需求,也可考慮用期貨或者差價合約CFD,用ETF的交易成本或持有成本會相對較高。

這篇文章為市場先生資訊整理與觀念教學分享,內容提到任何標的或券商均無推薦之意,投資必定有風險,任何投資決策前請務必自行評估判斷。

額外分享幾篇與原油相關的文章:

1. 一分鐘認識原油(Crude Oil)商品》影響油價漲跌的6項因素

2. 輕原油期貨入門教學:下單交易前需要知道的合約規格/保證金/手續費 完整詳情

3. 台灣合法外匯交易商(槓桿交易商)有哪些?有什麼優缺點?該怎麼挑選?

專欄作者:牟均俞 主編:市場先生加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,解決投資的煩惱!

市場先生開了一堂的「用美股ETF創造穩定現金流」教學課程,

這堂課程會從基礎入門、資料查詢到實際操作,

教你學會建立一個穩定的全球ETF投資組合,目前累積已經有將近2000位同學上課。

線上課程》美股ETF創造穩定現金流線上課程連結

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

一般留言