ETF下市會怎樣?為什麼會下市?最完整的ETF下市投資指南

ETF(Exchange Traded Fund)自1989年推出以來,現今已經成為最受歡迎的投資工具之一。在美國,每年約會推出200支新的ETF,然而在2017~2019年當中,至少有超過150支的ETF下市了,到底什麼原因會造成ETF清算(liqidation)或下市(delisting or closure)?

投資人最關心的是,ETF下市到底會不會有損失?

這裡先給一個答案是:ETF下市後並不是價值歸零,而是根據當下淨值做清算。所以下市並不如大多數人擔心的那樣危險,即便淨值不佳,那也是ETF本身組成成分的問題,而不是下市這項流程造成的傷害。

以下這篇文章市場先生介紹 ETF下市。

本文市場先生會告訴你:

ETF為什麼會下市?

無論是台灣或美國,造成ETF下市的主要原因有二:

ETF下市原因1:資產規模太小

有些ETF可能因投資範圍太狹隘或是投資人缺乏興趣,造成所管理的資產規模太小,

發行商無法獲利就會下市,比如說根據台灣證期局的規定,如果ETF平均規模低於新台幣1億元,那麼就必須下市。

這個其實很好理解,原因是ETF是有費用率的,如果以一般的費用率0.5%來看,1億元的資產每年發行商才賺50萬,連一個基金經理人的薪資都不夠付,那麼公司一定是賠錢的。

例如:富邦發達(0058)、富邦金融(0059)、FH美國金融股(00767)都因為長期規模偏低已經下市。

ETF下市原因2:淨值跌幅太大

ETF的淨值如果較發行價跌幅太大,也就是說投資人虧損太多,那麼也是有可能下市的,

比如說台灣證期局規定,如果符合近3個營業日的平均淨值較發行價下跌90%,滿足這ETF下市規則,就必須要下市。

例如:最著名的例子是 元大S&P原油正2(00672L),在2020年3月油價大跌時,已經符合近三個營業日的平均淨值較發行價下跌90%,在4月時淨值最低時甚至只剩下0.49。

然而當時金管會卻突然宣布了一個豁免條款,指出在當年度9月30日前,若基金淨值受國內外經濟金融情勢變化,以致有重大波動,且符合2條件,核准後就可以不受清算門檻的限制。

因其將近3個營業日的標準放寬為近30個營業日,元大原油正2暫時免於下市危機。

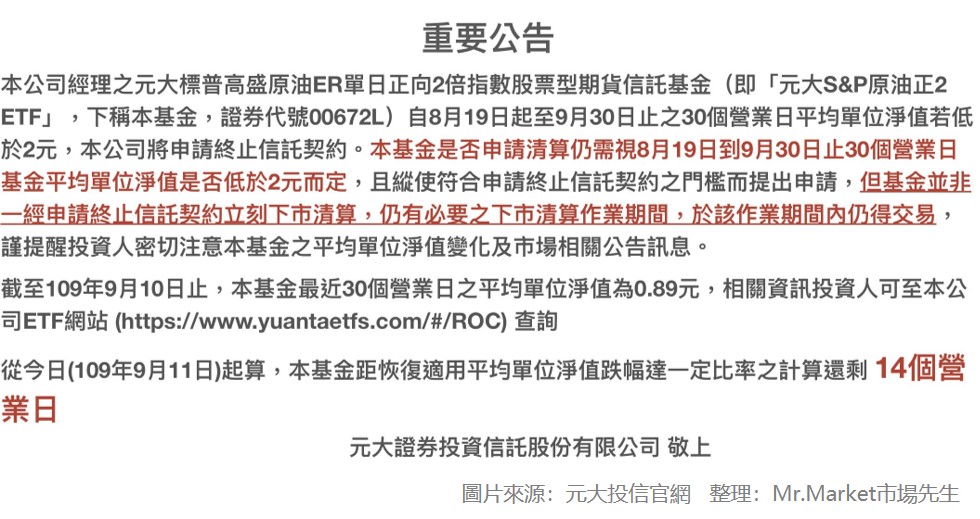

但時至同年8月,該檔ETF的淨值仍未超過1元,因此元大投信也發出公告,若8/19~9/30之30個營業日平均單位淨值低於2元,元大將會把此檔ETF下市。(如下圖公告)

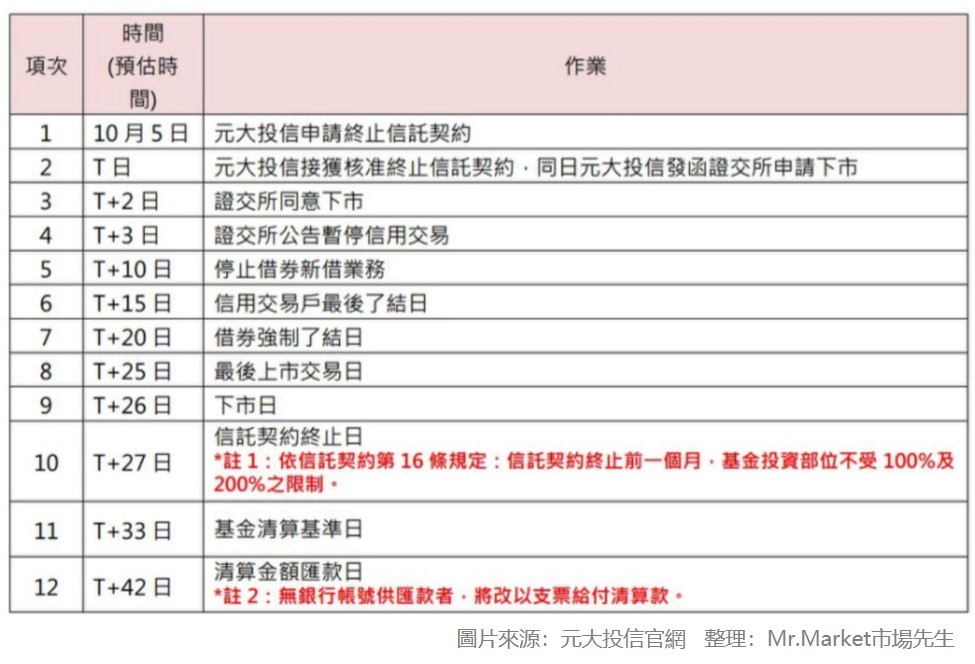

ETF下市的流程是什麼?

遭清算的ETF必須遵循嚴格的清算流程,ETF的清算跟投資公司的清算類似,

只是該ETF需要通知其交易所即將停止交易,而ETF的持有者通常會在情況發生的前一週到一個月之間收到清算通知。

在其交易所同意下市後,證交所會公告暫停交易,做基金資產淨值的清算,最後ETF持有者就能拿回清算的金額

因此不會像股票下市一樣血本無歸,只是如果資金返回應稅帳戶時,有可能會有稅的產生,迫使投資人繳納資本利得稅。

下圖:元大投信針對元大S&P原油正2下市的所公布的預估作業時程:

市場先生提示:ETF並不是一檔股票或一檔債券,而是一籃子投資標的組成,ETF的價值取決於它的成分股,因此我們在談ETF的損失時,指的其實並不是一檔ETF的損失,而是一籃子投資標的共同造成的損失。同理,即便是下市,ETF依然保有一籃子投資標的的價值,這並不同於某間企業倒閉下市導致股票和債券失去價值。

ETF下市會怎麼樣?

ETF跟股票不同,股票下市會變成壁紙,但ETF下市前會依照淨值(NAV)結算,因此投資人不會有損失,只是可能會有稅跟再投資的風險。

(注意,不會有損失,指的是對投資人實際持有成分股的淨值來說不會有損失,但依然會有成分股價格波動的風險,以及ETF市價與淨值之間折溢價的價差。)

資金返回應稅帳戶時,可能會迫使投資人繳納資本利得稅,此外,返回的這筆錢投資人需要安排資金去處,會有再投資的風險。

ETF下市對投資人來說雖然不會造成損失,但是畢竟較為麻煩,中間有一段時間需停止交易,且清算後拿回的錢還可能有稅的問題跟再投資的風險。

ETF下市實際案例:元大S&P原油正2(00672L)

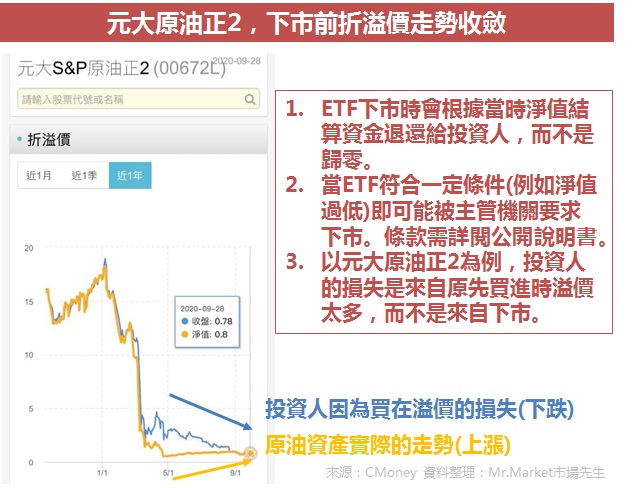

2020年4~5月份,原油價格劇烈波動時,元大原油正2一度溢價到超過400%,換句話說,你花超過100元(市價)買了原本價值20元(淨值NAV)的東西。

關於折溢價,可閱讀:ETF折價溢價是什麼?對投資的影響?

當時就有傳出該ETF要下市的新聞,而後續當市場熱潮過去、油價也回漲,但折溢價也開始收斂。

很多人會誤以為,投資這檔原油正2的損失是下市造成的,但其實並非如此。

可以看到下圖,在5月份以後淨值(橘色線)是向上增加的,這代表ETF價值是往上提升的,但ETF的市價(藍色線)卻往下降,這是反映溢價縮小、市場價格逐漸回歸正常。

下市只會讓投資人取回淨值(NAV),也就是把基金清算解散(記得,ETF就是基金的一種)並把錢拿回來。

下市流程本質上並不會造成額外損失(當然,價格還是會波動)。

實際上在原油正2這檔的例子,投資人真正的損失是原先不理性出價,導致買進ETF時買在過高的溢價造成的,而溢價終有一天會因為各種原因收斂,下市只是加速這件事情發生、讓市場回歸理性而已。

題外話,ETF的本質就是要追求追蹤指數,也就是價格要能與淨值同步。

而追蹤誤差過大的ETF,其實很多時候已經失去它的功能性了。

基金清算的詳盡說明,可閱讀:基金清算該怎樣辦?對投資人有何影響?

如何避免挑到會下市的ETF?

那麼要如何盡量避免挑到會下市的ETF呢?可參考底下幾個方法:

1.避免資產規模太小的ETF

資產規模(AUM)大的ETF通常發行商獲利良好,不會輕易下市,

因此資產規模是挑選時重要的指標之一,

根據ETF.com的評論文章,認為資產規模在5千萬美元(50M)的ETF通常下市風險較高。

市場先生的看法:根據資產類別而定,我自己的看法是,股票類ETF(equity ETF)低於5000M(50億美元)就算太小,債券、商品等其他類ETF則是低於1000M(10億美元)就算很小。雖然不至於下市,但大多都有更大規模的替代品。

2.避免成交量太低的的ETF

成交量是衡量流動性跟投資人興趣的一個重要指標,

如果成交量高,代表產品的流動性佳,相對下市風險較低。

市場先生看法:挑規模夠大(如上一段建議),流動性就不會太差。別自以為特別的硬要去買冷門ETF,大多都有替代品,沒有意義。真正有用的ETF規模都不會太小。

3.避免選擇冷門的商品或市場

如果ETF是追蹤狹隘的市場標的,這些產品通常風險較高且流動性差。

4.避免期貨及槓桿型ETF

許多人誤以為買ETF就是買進一籃子股票或債券,但實際上很多的ETF是屬於期貨原物料類(commodity ETF),而非實質的股票。

由於期貨ETF有轉倉成本及正價差、逆價差等風險,長期持有的成本是比股票高的,

若是購買槓桿型的期貨,波動風險又更高,很容易因為淨值快速的下跌或者偶然市場異常導致達到下市標準,如元大S&P原油正2就是這樣的例子。

5.閱讀ETF公開說明書

了解所投資ETF的類型,包含一些重要資訊,例如:投資目標、投資策略、風險、績效評估、費用等等,將有助於避免挑到以上的ETF。

其他可能性:如果ETF發行商出狀況呢?

假如ETF發行商出狀況會如何?例如假設Vanguard、iShares、SPDR或國內一些發行商倒閉?雖然可能性極低,但也許某些中小型發行商也可能發生。

其實也是一樣的,ETF也許會被併入其他廠商,或者同樣清算下市。而清算下市並不會對原本ETF資產造成減損,原因是ETF資產市被信託的,跟基金一樣,ETF持有的成分股並不屬於發行商的資產,而是仍屬於投資人的資產。

ETN和ETF不同,ETN下市投資人可能有損失?

最後提醒一下ETN(交易所買賣票券)的部分,

之前市場先生有寫過一篇介紹ETN的文章:ETN是什麼?投資ETN有什麼風險?ETN和ETF差異?

ETN與ETF最大的不同在於風險,ETF實際持有商品,但是ETN並沒有持有任何商品,單純就是和券商的對賭。

許多ETN存在著提前強制贖回的風險,等於是強迫停損的概念,購買前一定要詳閱ETN的公開說明書,

此外,ETN下市的條件也比ETF寬鬆,當ETN被迫下市,雖然同樣也是會根據淨值歸還資金,但投資人可能因而

迫出場在低點,蒙受損失並且無法挽回(因為被停損了)。

快速重點整理:ETF下市會怎樣?

- ETF下市會以其資產淨值做清算,把金額歸還給投資人,因此不會產生損失,但投資人仍有稅及再投資的風險。

- 造成ETF下市主要原因是資產規模太小或是淨值下跌太多。

- 要避免買到下市的ETF,主要需觀察它的資產規模及成交量,並且避免買冷門的商品或市場。同時,期貨型跟槓桿型的ETF下市風險也較高,投資前務必詳閱公開說明書,了解自己投資的ETF類型。

- ETN與ETF不同,ETN因為下市條件往往更寬鬆,投資人可能會因為被迫出場而有損失。

簡單來說,下市並不是問題。

不要去碰規模小的ETF或奇怪的ETF,其實大多數時候你可能一輩子不會遇到ETF下市的問題。

更多ETF知識可閱讀:ETF完整投資入門教學懶人包

【本文為資訊整理與觀念教學分享,無任何投資推薦之意,ETF/基金投資有風險,投資前務必詳閱公開說明書並自行研究分析判斷。】

ETF常見問題Q&A教學

額外分享幾篇文章:

加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,解決投資的煩惱!

市場先生開了一堂的「用美股ETF創造穩定現金流」教學課程,

這堂課程會從基礎入門、資料查詢到實際操作,

教你學會建立一個穩定的全球ETF投資組合,目前累積已經有將近2000位同學上課。

線上課程》美股ETF創造穩定現金流線上課程連結

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

一般留言