債券梯是什麼? 教你如何用債券梯創造穩定現金流

買債券時投資人最擔心的風險之一就是利率風險,當利率上升,債券價格就會下降。

其中,債券受利率影響的程度,又取決於債券的存續期間(duration),和平均到期日類似,存續期間越長,債券受利率影響程度越大,反之則越小。

如果對於債券和存續期間不瞭解,可先閱讀以下文章:

1. 債券是什麼?

問題是,如果你直接買進債券,隨著時間經過,到期日會越來越短,存續期間也會縮短,這時投資組合就難以保持原先期望固定的風險程度,當債券到期,拿到新資金也會較難以處理。

這篇文章市場先生要來談談「債券梯」這個投資法,對於想自己買債券的人,能建立一個穩定的債券投資組合。

可以幫助投資人降低利率風險、創造固定的現金流,

本文市場先生會告訴你:

債券梯是什麼?

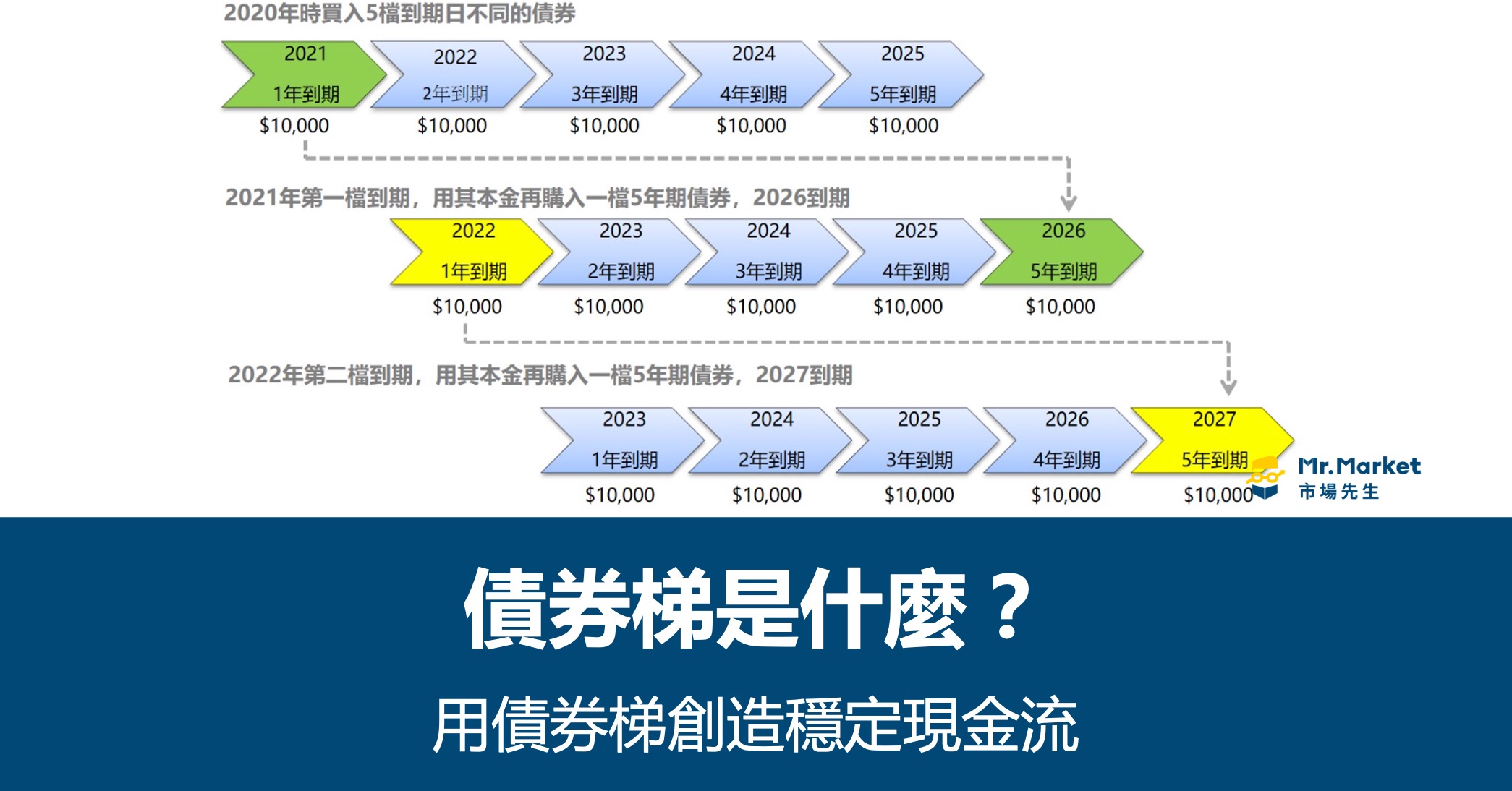

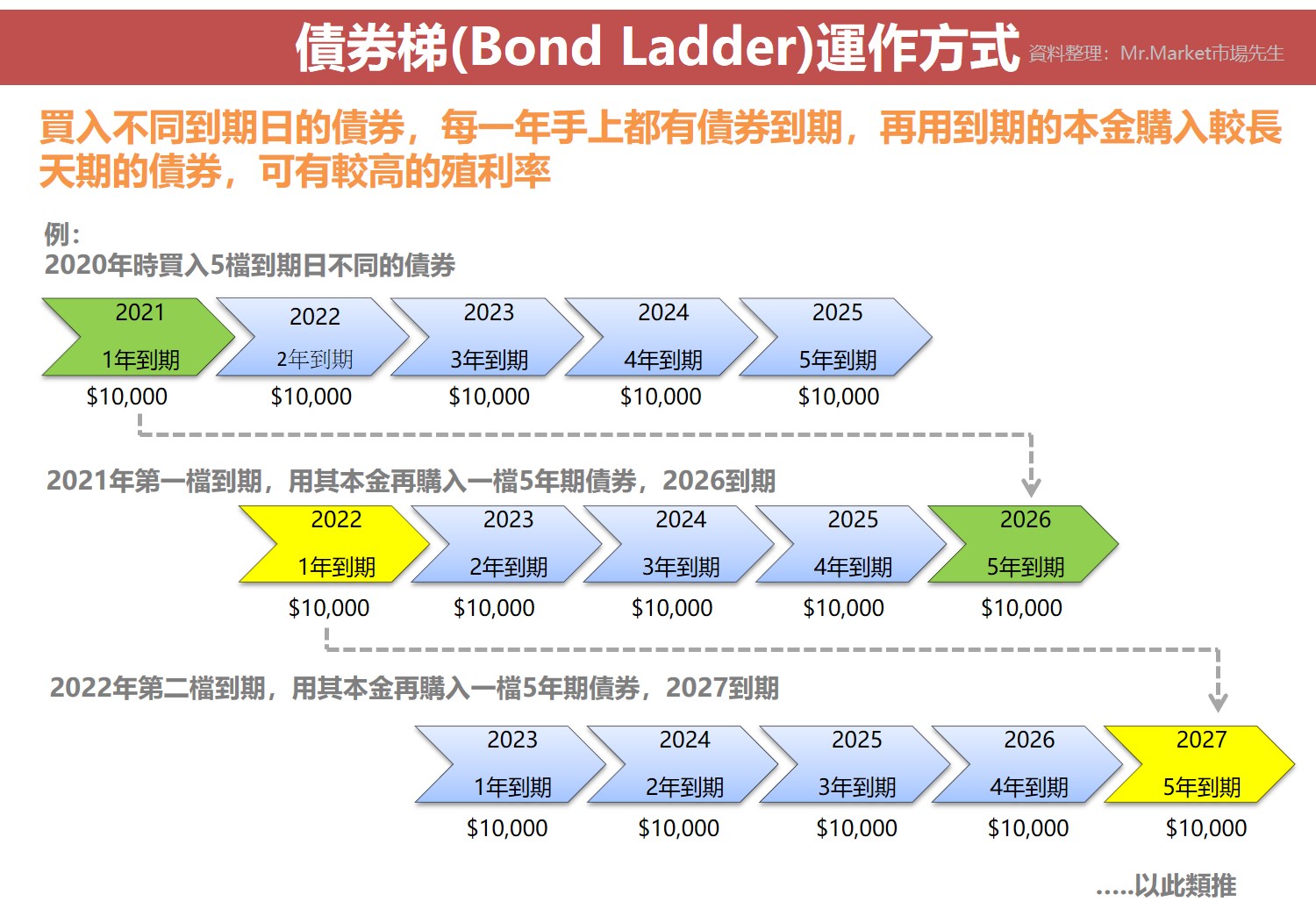

債券梯(英文: Bond Ladder)是將不同到期日的債券建立成一個投資組合。

相較於購買只有一個到期日的大型債券,購買幾個不同到期日的小型債券,可以降低利率風險並創造固定現金流。

舉例來說:

如果一位投資人有5萬美金想做債券投資,他想投資於一個短期到期的債券(例如約3年)

但在實際操作上,他不將整筆5萬元投入單一檔3年期的債券中,

而是將資金平分為5等份,每份1萬元,分別購買到期日1年、2年、3年、4年、5年的債券。

這些債券在經過一年後,除了利息以外,會變成分別變成 1萬現金、1年、2年、3年、4年的債券。

當原先1年期的債券到期時,他又可以將本金1萬元再買入新的5年期的債券,原先2年期的債券到期也買入5年期的債券,以此類推。

如此一來,可以保持整個投資組合的組成,隨著時間有一致性,整體平均存續期間約會在中間值3年附近。

讓手上的債券即使隨著時間接近到期,也不會每年的風險特性都不相同。

債券梯有什麼好處?

1. 將利率風險保持一致:

因為債券價格會受到利率波動影響,而長年期的債券對利率的敏感度又高於短年期的債券。

通常在資產配置中,我們會希望自己整體的債券組合對利率的敏感度,也就是存續期間保持前後一致性。

例如,有些投資組合希望債券保持在長天期,

問題是如果一次大量買進15年以上到期日債券,隨著時間一年一年過去,整體投資組合平均到期日會慢慢變成14年、13年…與原先預期的差異會越來越大。

而債券梯將投資組合中的債券分散不同到期日,並且隨著更新替補,讓整體債券組合的存續期間能隨時間保持一致,

不會隨著時間利率風險不同,避免影響資產配置的效果。

2. 殖利率與市場最新利率狀況盡可能保持一致:

一般來說,債券的風險與報酬是對等的,到期日越遠的債券,殖利率越高。

如果單純一次性買入同樣到期日的債券,那債券的到期殖利率(YTM)就是固定的,只要放到期,就不會隨著市場的利率變化影響。

債券梯因每一次債券到期時,都會用其本金根據當下利率再買入新的長年期的債券,因此殖利率會與市場當下狀況較一致。

當然,如果你是不希望自己的債券組合利率與市場最新利率一致,單純只是要領息,那就不適合用這個方法。

債券梯要如何建立?

1. 挑選信用評等高的債券:

由於債券梯的目的在於創造穩定現金流,因此要將債券的信用風險降到最低,

建議挑選政府公債或是投資等級公司債來建立債券梯,低信評的公司債則不適合。

2. 不可在到期前贖回債券:

建立債券梯後,一定要手中的債券持有至到期日,不可因為當中價格的波動就贖回,這樣就破壞了建立債券梯的初衷。

這就好比買了一棟房子出租,當中房價的波動並不重要,重要的是它可以幫你創造穩定的現金流。

如果是為了資產配置,則是整體投資組合要同進同出,而不是單獨賣掉其中某些債券。(債券也不適合頻繁交易,如果常常需要進出,不如使用債券ETF)

3. 需準備至少美金1萬元:

美國的債券市場不像台灣的債券門檻這麼高,美國公債或是公司債都可以透過券商直接購買,最小單位每張僅需1,000~2,500美元,

但要建立一個至少5年期的債券,最低需準備至少1萬美金左右(5萬美元以上可能會更好),如果建立的年期越長,所需要的資金就越多。

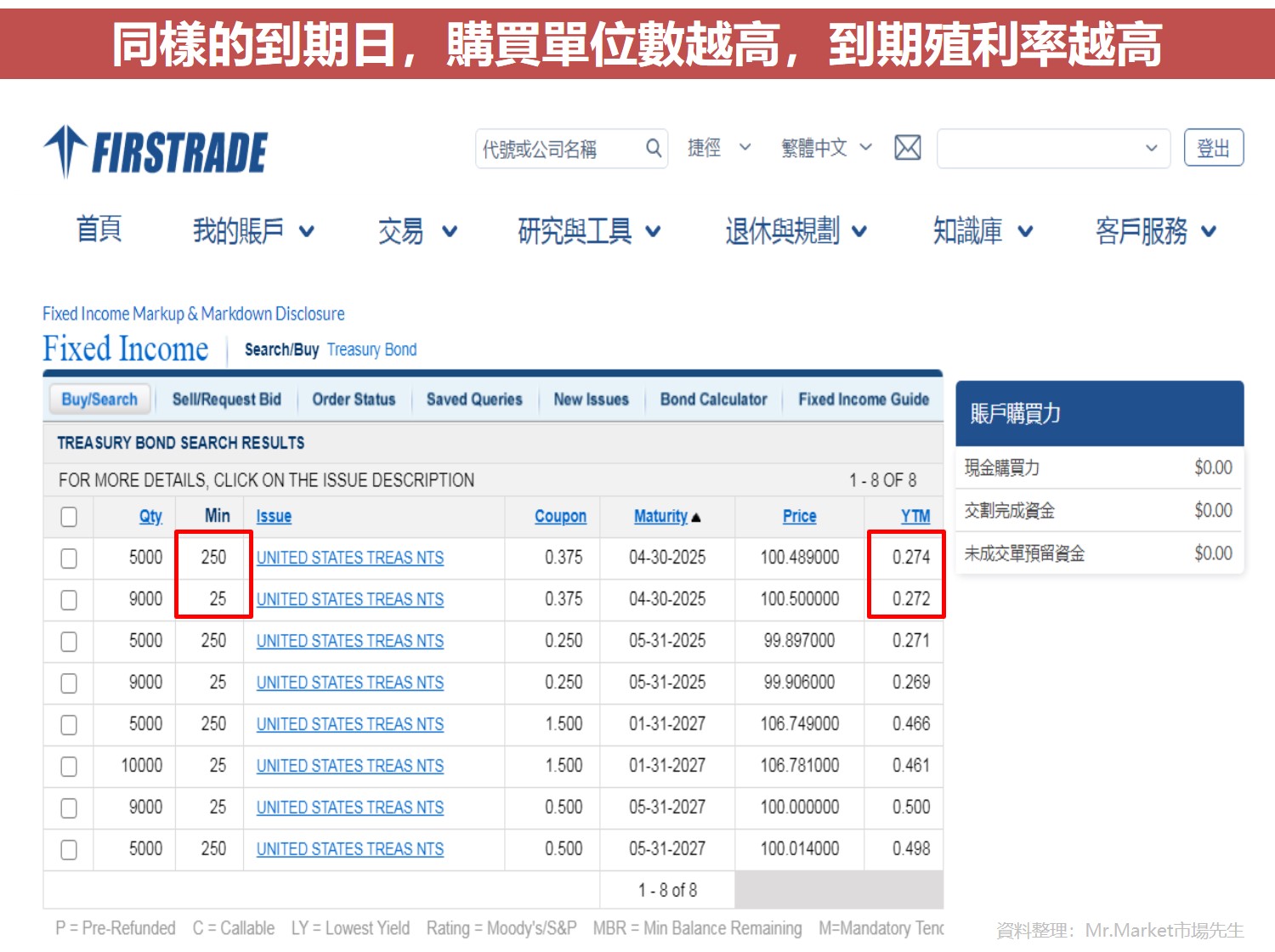

另外,在債券的購買上,同一次購買單位數越高、殖利率也越高,因此資金大的報酬率會相對較好。

如果對於如何直接購買美國公債不清楚,可以參考以下這篇文章:

如何直接購買美國公債?以第一證券(Firstrade)為例

4. 債券存續期間影響報酬率:

一般來說,到期日越遠的債券,殖利率越高,但對利率的敏感度也會較高。

債券存續期間與利率的關係 |

|||

| 債券類型 | 年期 | 殖利率 | 利率敏感度 |

| 短期 | 0-5y | 最低 | 最低 |

| 中期 | 5-10y | 次之 | 次之 |

| 長期 | 10y以上 | 最高 | 最高 |

| 資料整理:Mr.Market市場先生 | |||

因此在建立債券梯時,可以先設想好要建立的平均到期日是短、中或長期,

以下提供三種平均到期日的建立範例(此為概念示範、僅供參考,並非精準的建議):

債券梯平均到期日範例 |

|

| 平均到期日 | 債券梯中的債券到期日組成 |

| 短期(3年) | 1年、3年、5年 |

| 中期(7年) | 3年、5年、7年、9年、11年 |

| 長期(15年) | 5年、10年、15年、20年、25年 |

| 資料整理:Mr.Market市場先生 | |

平均到期日與存續期間大致上成正比關係(但不會一樣),

藉由這樣的組合,可以把債券到期日控制在一個範圍內。

當然,這一定會有誤差,如果資金越大,能分布的密度較高,就可以減少中間的誤差。

如果你不想要有誤差太大,那建議的方式還是去買債券ETF。

自己建立債券梯 vs. 直接買入債券ETF

1. 進入門檻不同:

債券ETF進入門檻低,幾千元新台幣就可以開始投資,

但建立一個債券梯所需資金至少美金1萬元以上,且須擁有一定的債券知識,操作下單也較麻煩一點。

2. 費用不同:

債券型ETF所隱含的費用較高,包含管理費、手續費等等,

以美國的債券ETF來說管理費大約落在0.1%上下,債券梯則是投資人需支付個別債券的手續費,無其他管理的費用。

3. 標的風險分散不同:

債券型ETF可以一次幫我們買入一籃子的債券,分散個別債券風險,

但是建立債券梯則標的較單一,因此需選擇信用評等高的債券且不要集中在同一檔債券。

4. 稅率不同:

如果是直接持有美國的債券,不管是政府公債或是公司債,利息(interest)都不需要繳稅。

但若是購買債券ETF,那麼派發的利息會被美國政府視為股利(dividend),必須按股息的稅率被預扣稅。

債券梯快速重點整理

- 想要建立較大債券部位並擁有固定現金流者,債券梯是個不錯的選擇(但不建議新手使用)。

- 不要猜測市場利率,建立債券梯可以分散利率風險。

- 建立債券梯一定要挑選高信評的債券並持有至到期。

【本文為資訊整理與觀念教學分享,無任何投資推薦之意,ETF/基金投資有風險,投資前務必詳閱公開說明書並自行研究分析判斷。】

債券其實是個很好用的投資工具,但也必須正確使用才行,

更多債券文章可閱讀:

2. 認識5檔美國公債ETF

5. 美股常用券商開戶推薦比較

專欄作者:牟均俞 主編:市場先生加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,解決投資的煩惱!

市場先生開了一堂的「用美股ETF創造穩定現金流」教學課程,

這堂課程會從基礎入門、資料查詢到實際操作,

教你學會建立一個穩定的全球ETF投資組合,目前累積已經有將近2000位同學上課。

線上課程》美股ETF創造穩定現金流線上課程連結

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

一般留言