不動產抵押貸款證券MBS是什麼?投資績效如何?要注意哪些風險?

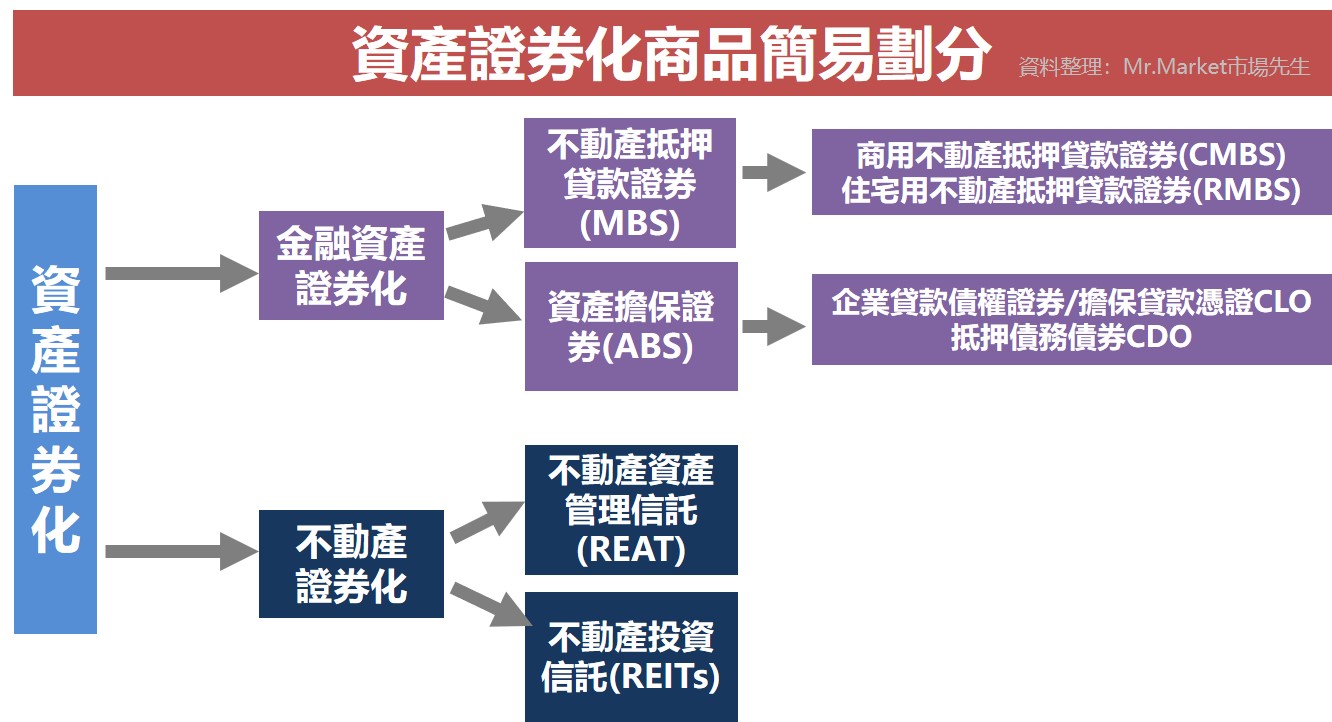

2008年次貸危機引爆後,許多人開始注意到資產證券化商品,其中金融資產證券化商品主要可分為兩大類:

- 不動產抵押貸款證券(Mortgage Backed Security,MBS)

- 抵押擔保證券 (Asset Backed Security,ABS)

這篇文章市場先生介紹不動產抵押貸款證券(MBS),

共分為底下幾個部分:

本文市場先生會告訴你:

不動產抵押貸款證券MBS 是什麼?

不動產抵押貸款證券(英文: Mortgage Backed Security,MBS)),又可以稱為房貸抵押證券、不動產貸款證券化,它是一種金融資產證券化商品。

資產證券化是指將一組資產的未來應收現金流量,經過包裝並增強信用,透過發行證券的方式於證券市場發售,可以進行證券化的資產有很多,

主要可分為兩大類:金融資產證券化、不動產證券化,

其中MBS和REITs一樣,都是與不動產有關的商品,畢竟在各種借貸中,不動產是佔比巨大的借貸項目之一。

傳統的房貸方式,是房貸客戶將房屋抵押給銀行來取得貸款,並且定時繳交房貸給銀行。

但是對銀行來說,這樣的資產較缺乏流動性,銀行為了活化貸款便把它轉換成能在市場上流動的證券MBS。

簡單來說,MBS是一種將不動產貸款當抵押的債券,發行方式是銀行將房貸證券化,把持有的房貸轉賣給具公信力之擔保機構發行,這些機構再將房貸包裝成證券轉賣給投資人。

MBS依抵押貸款的不動產類型,又可分為CMBS(商用不動產)或RMBS(住宅用不動產):

- CMBS:Commercial Mortgage Backed Security,商用不動產抵押貸款證券。

- RMBS:Residential Mortgage Backed Security,住宅用不動產抵押貸款證券。

MBS vs. REITs

REITs(Real Estate Investment Trust),中文叫做「不動產投資信託」,

也是一種不動產證券化的商品,類似封閉式共同基金,會先向投資人募集資金再來投資不動產。

| MBS vs. REITs | ||

| 不動產證券商品 | 不動產抵押貸款證券MBS (Mortgage Backed Security) |

不動產投資信託REITs (Real Estate Investment Trust) |

| 商品簡介 | 將不動產貸款當抵押債券,由具公信力擔保機構發行,賣給投資人。 | 向投資人募集資金投資不動產。 |

| 獲利來源 | 貸款利息收入及升降息的資本收益。 | 房租收入、投資不動產價值收益。 |

| 投資人定位 | 站在銀行的立場來收放款利息。 | 站在房東(或地主)立場來收租金。 |

| 不動產價值波動 | 不動產的價值上升或下跌,不會影響MBS擔保品價值。但最主要仍是受利息穩定性影響。 | 不動產的價值上升或下跌,會影響REITs價值。但最主要仍是受利息穩定性影響。 |

| 資料整理:Mr.Market市場先生 | ||

不動產抵押貸款證券MBS的風險如何?

市場先生提示:評估風險不能看承平時期的狀況,而是要看極端事件情況下的最壞情況。

MBS的中介機構幾乎都有政府保證,只要房貸戶還繳的出利息與本金,畢竟背後的擔保品房屋和土地相對其他各類貸款都是相對安全保值的資產,基本上不會有違約問題。

但是要注意,若是房貸客戶不願意按時繳交房貸,房地產泡沫化、利率大幅升高,這時房貸戶就繳不出利息與本金就會產生問題。

2008年次貸危機引發了金融海嘯,其中最讓人印象深刻的就是Fannie Mae(房利美)與Freddie Mac(房地美)、雷曼兄弟,他們都持有、銷售大量MBS、對MBS提供擔保以及承銷。

而這些MBS的債務抵押品質實際上很差,後來也稱為次級房貸(貸款機構向信用程度較差、收入不高的借款人提供貸款,也稱為次級抵押貸款)。

最終讓許多投資人與銀行購買,最後卻出現大量違約潮,導致雷曼兄弟、房利美和房地美則受政府紓困。

現今走出金融風暴後,美國購房需求也漸漸增加,因此這種能將住房和抵押貸款市場,與金融市場整合在一起的商品MBS又開始受到歡迎。

然而2020年3月因肺炎疫情衝擊,美國房地產的需求減少,市場暴跌的狀況讓許多人拋售房地產,抵押市場也出現大規模違約潮、MBS利率不斷上升,許多次級抵押貸款借款人無法按期付借款,讓放貸機構受嚴重損失甚至破產的可能性也大增。

2020年3月,美國聯準會Fed也宣佈將實施無限量QE,無限量買入美債和MBS,希望壓低MBS的利率,

但2020年肺炎疫情與2008年金融海嘯時空背景不太相同,這次救市行動是否有效仍需再長期觀察才能下定論。

MBS商品的報酬績效走勢表現

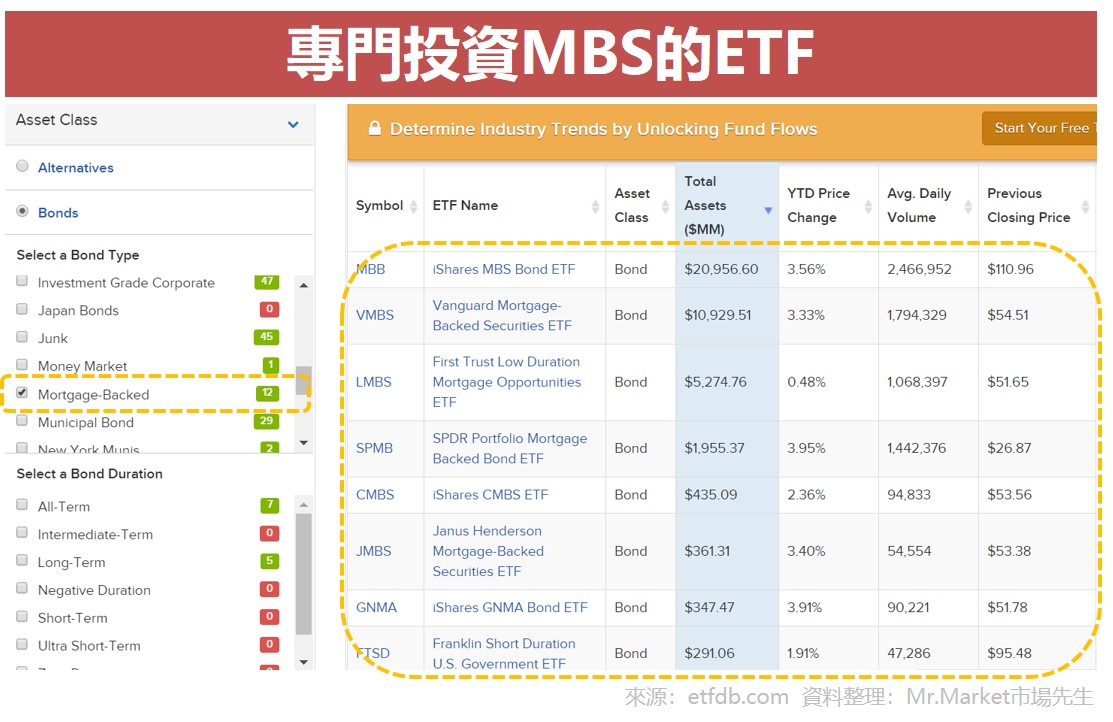

MBS也屬於固定收益類產品,所有固定收益類產品,除非是風險極低且流動性佳的美國公債,否則都應該盡可能分散投資,透過基金或ETF可以分散投資MBS。

MBS至今仍是債券基金中常看到的成分,綜合型債券ETF(例如:BND)中的成分裡會有MBS,

而ETF中也有專門投資MBS的商品。

底下以BND、MBB這兩個商品為例:

| BND、MBB ETF簡介 | ||

| ETF代號 | BND | MBB |

| ETF全名 | Vanguard Total Bond Market ETF | iShares MBS Bond ETF |

| 特性說明 | 全市場綜合型投資等級債ETF | 不動產抵押貸款債券ETF |

| 投資MBS比例 | 22.09% | 97.19% |

| 資料整理:Mr.Market市場先生 | ||

以上是佔比差異,

跟債券一樣,同樣是MBS,也有分級為許多不同的風險評等,

上面這些是投資等級的為主,投資前要留意MBS的風險評等。

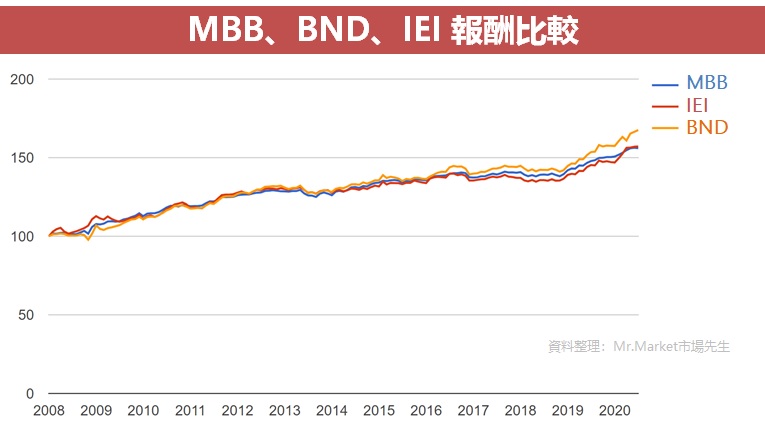

從下方的走勢圖中可看出,以投資等級債券來說,不論是MBB(不動產抵押貸款債券)、IEI(中期公債)或BND(整體投資等級債)的走勢都差不多。

在固定收益類型產品裡面,風險等級相近的情況下,報酬特性往往不會差異太大。

就投資的角度,既然風險相近時報酬相近,那麼市場先生自己個人在這情況下,會選擇更分散的BND,或者只持有美國公債,而不會單押在MBS上。

(注意:歷史績效不代表未來表現,這裡的資料僅供參考,不代表投資建議。)

快速重點整理:不動產抵押貸款證券MBS

- 不動產抵押貸款證券(Mortgage Backed Security , MBS)是一種金融資產證券化商品。

- MBS是將不動產貸款當抵押債券,透過銀行將房貸證券化,把持有的房貸轉賣給具公信力擔保機構發行,這些機構再將房貸包裝成證券轉賣給投資人。

- 2020年3月受肺炎疫情影響,美國聯準會Fed宣佈無限量買入美債和MBS,救市行動是否有效仍需長期觀察才能下定論。

- 觀察MBS相關ETF走勢,S&P500指數從2017年開始領先這類投資MBS的ETF。

下一篇,住宅不動產抵押貸款證券RMBS: RMBS是什麼?

【本文為資訊整理與觀念教學分享,無任何投資推薦之意,ETF/基金投資有風險,投資前務必詳閱公開說明書並自行研究分析判斷。】

額外分享幾篇教學:

3. ETF投資懶人包

4. 美股券商開戶推薦

編輯:Joy 主編:市場先生加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,解決投資的煩惱!

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

一般留言