股價營收比是什麼?股價營收比和本益比差在哪?

評估一間公司的股票價值時,會運用許多估價法,像是本益比、股價淨值比、股價營收比…等等。

這些都是拿股價,與某個象徵獲利的指標去做對比,

希望藉由獲利為基準來作為股價高低的估值判斷依據。

這篇文章市場先生介紹股價營收比。

本文市場先生會告訴你:

股價營收比是什麼意思?

股價營收比 (英文:Price to Sales Ratio ,簡稱為 PS Ratio ),又可以稱為市值營收比、市營比、市銷比、市銷率,

股價營收比將公司的股票價格與營收進行比較,顯示投資人願意花多少錢去買該公司未來的每1元營收,這個願意支付的價格就是股價營收比。

股價營收比是由成長股投資大師Philip Fisher的兒子Kenneth L. Fisher提出,

這是他於1984年在《非常潛力股(Super Stocks)》這本書中提出的指標,

希望用來識別價值被低估的股票,做為判斷價格高低的依據。

和本益比一樣,股價營收比也是一種估值指標(Valuation)。

股價營收比有什麼用?為什麼不是使用本益比就好?

舉例來說,現今很多公司在成長初期,會把大量的獲利再投資,

來換取未來的更多成長性,這時候龐大的支出與折舊就會導致EPS很低,

EPS是每股盈餘,也就是稅後淨利,但成長型公司即便有賺錢、也有大量支出在換取未來成長性,

因此扣除掉各種支出投入之後,稅後淨利往往只剩很少,

這會導致用本益比評估下來股價與獲利不成正比,像是Amazon、Tesla,在早期成長階段,就是屬於這類型的公司。

雖然這類型成長型的公司還是有賺錢、有成長性,

但如果用本益比來估價就會有誤差,本益比算出來甚至幾百倍或負值的狀況,

單純用本益比估價只會得到不是太貴就是無法評估的結論。

這類型公司不適合把股價拿去和EPS比,也就是不適合使用本益比法估價,

但股價的評估仍是需要一些基準,因此我們可以將股價與營業收入或是現金流量來比較會比較恰當,

其中把股價與營收相比,就稱為股價營收比。

股價營收比的評估只看營業收入,

因此它適合用來評估成長階段沒有利潤或淨利極低的公司。

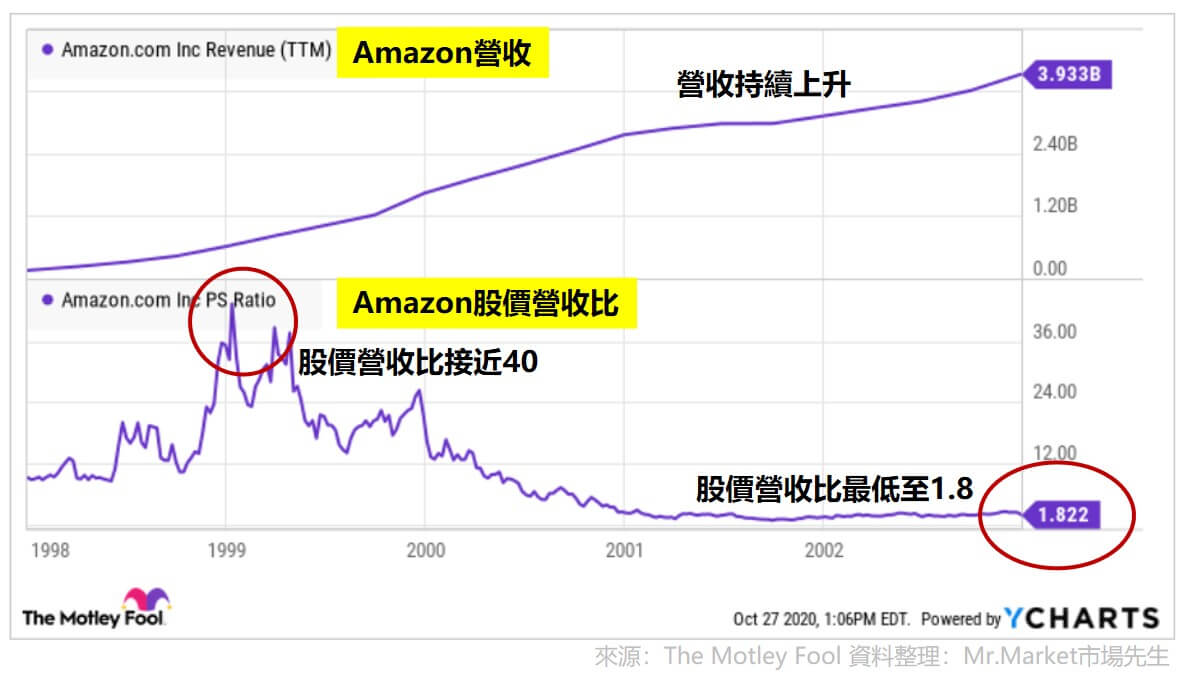

股價營收比案例:Aamzon

從今天回頭來看,Amazon是非常成功的公司,

Amazon在1997年IPO上市之後,後續7年後一直沒有獲利,

但Amazon在2000-2001年網路泡沫期間,股價曾一度從高點下跌掉接近90%。

真正開始往上起飛變成股王,是在2002年以後慢慢發生改變。

如果你是看本益比,你會發現歷史上Amazon的本益比從來就沒有正常過,許多的年度因為EPS為負值,本益比也根本算不出數字。即便是近年,PE也幾乎都在60倍以上,有時甚至達上千倍。

那麼我們用股價營收比來看呢?

從1998-2000年間,會發現股票營收比呈現非常高的數值,也就是當時普遍網路股都有極高的估值,從中可以看出股價過於昂貴,股價營收比PS ratio最高曾接近40倍。

但在經過2000-2002年網路泡沫破裂,可以從下圖看到,股價營收比一路下降到相對正常的數值。在2003年股價營收比約1.8,從此之後股價營收比大約都落在1.5~3倍之間,少數極端時會便宜到1倍或者高到4~5倍。

無論如何,在這類型的企業上,股價營收比的數值,會比算不出來或算出來動輒數十上百倍的本益比都更有參考價值。

股價營收比計算公式?

股價營收比 = 市值 ÷ 年營業收入

市值 = 股價 × 在外流通股數

舉例來說,一間公司的市值10億美元、年營收4.1億美元的話,

算出來的股價營收比約為2.4。

通常股價或市值,可以用每天的數值去算,得到每天的股價營收比。

如果是年資料的話,則可以用整年平均的股價(通常是年初加年底除以二),或者年初或年底的股價去估算。

營收的話,可以用去年的營收,或者近四季營收合計值來計算。

要注意的是,跟本益比的計算一樣,市值是當下最新的市值,但年營收是去年的營收,畢竟當下最新的營收尚未公布,用到近四季營收會是比較接近的情況。

股價營收比越低越好嗎?使用時要注意什麼?

股價營收比會用來評估股票市場中的相對估值,

一般來說,股價營收比率越低的話,通常被認為價格相對便宜,表示投資人花越少的錢去買公司未來的盈餘。

反之股價營收比越高,則代表越昂貴。

要留意的是,股價營收比應該搭配其他的因素一併考量,主要是成長性、盈利能力、競爭等等因素。

數值低雖說代表便宜,也可能代表人們認為公司未來前景堪憂。

數值高雖然代表昂貴,但也有可能是因為未來人們預期成長率極高,所以呈現較高的股價。

股價營收比高低並沒有絕對的標準

雖然在許多書籍和參考資料中,都會說股價營收比小於 1時比較便宜,算是個很常被提到的便宜判斷基準,

但市場先生建議你把1這個數字基準忘掉,

原因是這個比率會因不同行業而有差異,不同行業從營收到利潤的差異數字極大,

因此並沒有絕對的標準,建議比較時要看過去數據,以及與同行業進行比較。

有些行業別當中,股價營收比正常範圍是1.5~5倍之內,

另一些行業別,股價營收比正常範圍可能是10~30倍之內,

絕對數字的範圍會與行業的利潤率有關,

淨利率越高的股價營收比絕對數值就越高,但這並不代表越貴,不同公司不能互相比較。

在利潤率極低、銷售量大的行業中,股價營收比通常會非常低,這時單看數字低不一定代表便宜;

而在利潤率較高的行業,股價營收比通常整體都比較高,但也不一定比較貴。

使用公司過去一段時間的股價營收比,作為價格高低基準的參考

下圖是亞馬遜Amazon公司的股價報酬走勢,及本益比、股價營收比呈現的結果。

從圖中可以發現,本益比在Amazon公司可以說難以使用,數值動輒落在60倍以上,有時甚至出現數百倍或上千倍本益比,或者出現負值。

但股價營收比會發現,多年來營收與市值,似乎一直在某個穩定的範圍內。

這裡市場先生要提醒注意的是,

股價營收比即使來到歷史低點,也只說明營收維持過往的話,他當下的股價相對過往算便宜,但不代表未來馬上會上漲。

同理,

股價營收比來到歷史高點,也只說明股價來到較高的位置,假設營收不變的話當下股價比以前昂貴,但不代表未來會馬上下跌,有可能繼續漲到更高。

成長性估價法中影響非常關鍵

大多數的估價法,都是用過去資料,而非未來預估,股價營收比用的也是過去的營收,而非未來的營收做計算,

但問題是決定現在股價的,其實是未來的成長性或衰退預期。

一個走向衰退的公司,即便現在看起來股價營收比很便宜,後面隨著營收下修,股價即便沒跌,股價營收比也會升上去。此時股價營收比低,等同預先反應未來衰退。

一個持續成長的公司,即便現在股價營收比很貴,隨著營收成長,股價即使沒漲,股價營收比也會降下去。此時股價營收比高,等同預先反應未來成長。

使用股價營收比的注意事項

- 股價營收比只能用在同一家公司,或最多用在同一產業中的估價比較,原因是營收是很粗略的獲利指標,不同產業的利潤率會有極大的差異,去比較沒有意義。

- 股價營收比沒有考慮到許多關鍵的財務因素,它忽略了利潤、債務和公司的資產負債表等等其他因素。如果一間公司出現低股價營收比、高債務,在這種情況下,低股價營收比就不是一個好的價值指標。

- 股價營收比可以用來比較把大量的獲利再投資,來換取未來更多成長性的公司,但比較要以同行業、市值相似的公司進行比較才會準確。

- 因為股價營收比只考慮到營收,但沒有考慮到現金流或現在、未來的收益,關注未來成長性很重要,評估時建議要搭配其他比率一起看才會比較準確。

- 公司如果因為併購、出售業務等情況,造成營收大幅改變,很可能會讓股價營收比有較大的變動,當營收或財務結構有巨大變化時,應該搭配其他指標參考,避免造成誤判。

- 之所以用營收,不是用淨利去計算,是避免淨利有負值或支出龐大缺乏參考價值的因素。但如果公司並不是高成長高支出的情況,用本益比還是比較有意義的。

- 股價營收比高,不代表未來會跌。股價營收比低,不代表以後一定會漲,它僅僅是提供一個價格的參照。

市場先生提示:要記得,最理想的情況是我們有對未來營收的預估,股價與未來營收獲利相比得出的比值才是我們付出資金後所能得到的。但現實是我們很難準確預估未來營收,只能根據過去營收及盈餘資料把它當成未來可能出現的狀況。

股價營收比 vs 本益比 有什麼差異?

無論是股價營收比還是本益比,它背後的意義都是用股價去除以某個象徵獲利的數字,

代表單位獲利需要付出多少價格。

差別只在於本益比是用稅後淨利來代表獲利,股價營收比是用營收象徵獲利。

本益比是用來評估股價是否貴或便宜的指標,本益比數字越小代表股價越便宜,

你的投資可以越快回本,但是虧損或是獲利高低很不穩定的股票,就不適合用本益比來評估。

關於本益比,可先詳細可閱讀:本益比是什麼?

低本益比的便宜股,不代表未來一定會上漲;高本益比的昂貴股,也不代表未來一定會下跌。

像是Amazon的本益比一直以來都超過30甚至高達上百倍,但股價從2002年以後仍一路大幅上漲。這從本益比就完全看不出所以然。

因此如果一間公司有著高成長性,但EPS不高甚至常出現負值,可以使用股價營收比來代替本益比,評估股票是被高估或低估。

如果股價營收比低於同行業中獲利的公司,可以考慮這檔股票的估值是否被低估了,

但是要特別注意,股價營收比不建議單獨看,還是要搭配其他財務比率一起運用。

畢竟有些時候,低估不見得代表便宜,而是那間公司真的不值得高價而已。

市場先生提示:優先使用本益比

原則上,估價法的第一順位,應該仍是先選擇本益比。

原因是盈餘仍是最好象徵企業獲利的指標,而不是營收,

只有某些成長期投資支出龐大的公司,本益比不能用的情況下,股價營收比才做代替

但如果是利潤率波動劇烈,或者可能會犧牲利潤率換取營收的產業(例如某些電商),那也許股價營收比仍會有偏差,此時仍須尋求使用其他指標,例如股價現金流量比。

總之,沒有一個指標是絕對適用每一類公司的,

指標的目的都是給出一個有意義的相對參照,

我們要知道每個指標的缺陷和限制,才能判斷一個指標是否適合用在當下的標的。

如何查詢公司的股價營收比?

可以在以下網站上查到公司的股價、營收、市值等資料,

再自己來除計算即可,或是有些券商也會顯示出股價營收比數值。

國內台股沒有現成的股價營收比資料,需要自己加減乘除,下圖以Goodinfo!為例

國外查詢網站可至 TradingView

圖比較好看,免費有7年數據,在上面技術指標Indicator中可以找到 財務 financials -> 統計 Statistics -> 股價營收比 Price to Sales Ratio

由於大多網站提供的股價營收比,不是時間太短就是要付費。

以下還有幾個網站可參考:

1. Microtrends – 圖比較好看,但只有約10年,2010年以前的沒有

2. Gurufocus(以Apple為例) – 沒有圖,近有5年數據

3. Financecharts – 有更長的數據圖,但比較醜一點,早期的數據比較粗略

快速重點整理:股價營收比是什麼?

- 股價營收比(Price to Sales Ratio,簡稱為PS Ratio),又可以稱為市值營收比,它將公司的股票價格與營收進行比較,顯示投資人願意花多少錢去買該公司的每1元營收。

- 股價營收比的評估只列入營收,因此它適合用來評估沒有利潤或負現金流的公司。最適合用來衡量一些處於高速成長階段,暫且沒有淨利的企業。

- 股價營收比會用來確定股票市場中的相對估值,一般來說,這個比率越小,通常被認為越便宜,數字越大則越貴,但並沒有絕對的標準。

- 股價營收比在比較時要以同行業、淨利率相似的公司進行比較才有比較意義,但評估時建議要搭配其他比率一起觀察。

- 股價營收比是本益比的替代方案,但本益比能用的情況下仍應優先使用本益比做評估。

更多投資入門延伸閱讀:

本文為資訊整理與觀念教學分享,內容提到任何標的或券商均無推薦之意,投資必定有風險,任何投資決策前請務必自行評估判斷。

加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,解決投資的煩惱!

編輯:Joy 主編:市場先生

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

一般留言