XLF值得投資嗎?市場先生完整評價XLF / SPDR金融類股ETF

本文市場先生介紹Financial Select Sector SPDR Fund (代號: XLF)這檔ETF。

XLF是金融類股ETF,主要投資於銀行、保險、不動產這幾個行業的公司,是投資全美國金融產業股票最大的ETF之一。

本文市場先生會告訴你:

XLF基本資料介紹

XLF是由SPDR公司(State Street,美國道富集團)發行,

XLF這檔ETF成立於1998年,是歷史悠久的金融股ETF,撰稿當下規模為331億美元,是目前金融產業ETF中規模最大的一檔。

持股數量約為66檔,追蹤Financial Select Sector Index(金融精選行業指數),這個指數主要是追蹤S&P500成分股裡的金融產業,像是銀行、保險、證券、資產管理、金融資訊…等,較著名的公司是股票巴菲特的波克夏公司、摩根大通、美國銀行、花旗銀行…等公司,都屬於其中的成分股。

XLF主要追蹤的是金融類股,金融股大多屬於特許行業,透過賺取利差、交易手續費、管理費等方式獲利,經濟狀況良好時大多表現穩定甚至有高成長性,但景氣不好時很可能會受到巨大的傷害,與景氣好外高度相關。

市場先生提醒注意的是像是Visa、Master、Paypal這些金融支付公司目前仍是歸屬在資訊科技產業,撰稿當下並沒有被歸類在金融類股當中,所以投資金融類ETF可能不會包含這些成分股。但預計2023年之後會隨著指數調整,將這些股票的產業分類改成金融股。

關於金融產業的細節,以前市場先生有分享教學,

可閱讀:金融產業投資入門

|

Financial Select Sector SPDR Fund (XLF)介紹 |

|

| ETF代號 | XLF |

| ETF全名 | Financial Select Sector SPDR Fund |

| ETF追蹤指數 | 金融精選行業指數 (Financial Select Sector Index) |

| ETF費用率 | 0.10% |

| ETF發行時間 | 1998/12/16 |

| 投資標的類型 | 金融股 |

| 投資區域 | 美國 |

| 持股數量 | 66 |

| 前10大持股佔比 | 52.45% |

| 配息 | 有(季配息) |

| 官網連結 | 點此 |

| 資料最後更新為2022.08數據請以官網最新資訊為準 資料整理:Mr.Market市場先生 |

|

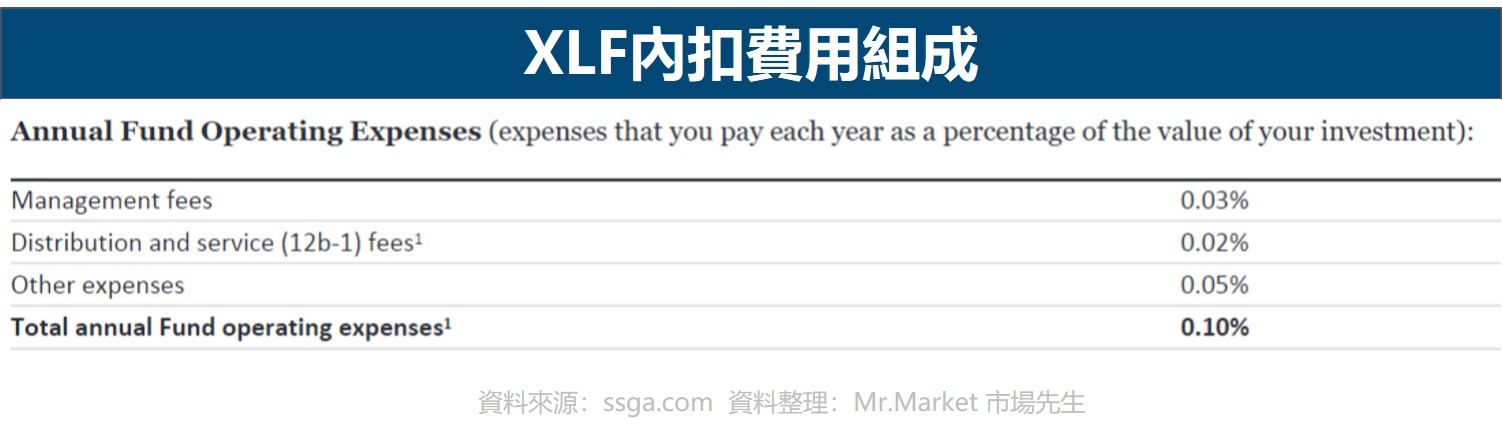

XLF內扣費用(Expense ratio):0.10%

XLF ETF的內扣費用率(expense ratio 支出比率)為0.10%,以單一產業類的ETF來說整體費用算便宜。

XLF的追蹤誤差如何?

從官網上的資料可以看到,XLF在下表5年期報酬追蹤誤差為0.14%,比費用率0.10%多一些,

但也算是誤差小的ETF。

ETF與指數的年化報酬率 |

||||

| ETF/指數 | 1年 | 3年 | 5年 | 10年 |

| XLF ETF | -12.76% | 6.58% | 7.08% | 12.33% |

| Financial Select Sector Index | -12.68% | 6.73% | 7.22% | 12.48% |

| 來源:ssga.com 資料日期:2022/8/14 整理:Mr.Market市場先生 | ||||

XLF配息頻率:季配息(3/6/9/12月)

配息與殖利率都不是評估此ETF評估的重要指標。

XLF優點:

- 經濟狀況良好時獲利穩定成長、配息穩定。

- 費用率低,為0.10%。

- 追蹤誤差不大。

XLF缺點:

- 成分股都集中在金融類股。

- 大多是槓桿經營,容易受黑天鵝事件影響,某些極端情況下金融股有時會有巨大的虧損可能。

- 容易受市場景氣波動、利率影響。

XLF最新股價走勢

XLF成分股組成與特性分析

XLF的前15大成分股組成產業與權重資料:

|

Financial Select Sector SPDR Fund (XLF)成分股與持股比例 |

|||

| 代號 | 全名 | 產業分類 | 權重% |

| BRK.B | 波克夏·海瑟威 | 金融Financials | 13.96% |

| JPM | 摩根大通 | 金融Financials | 9.19% |

| BAC | 美國銀行 | 金融Financials | 6.63% |

| WFC | 富國銀行集團 | 金融Financials | 4.47% |

| SPGI | 標普全球 | 金融Financials | 3.49% |

| MS | 摩根士丹利 | 金融Financials | 3.29% |

| GS | 高盛 | 金融Financials | 3.14% |

| SCHW | 嘉信理財集團 | 金融Financials | 2.85% |

| C | 花旗集團 | 金融Financials | 2.73% |

| BLK | 貝萊德 | 金融Financials | 2.70% |

| AXP | 美國運通 | 金融Financials | 2.59% |

| MMC | 威達信集團Marsh McLennan | 金融Financials | 2.22% |

| CB | 丘博保險集團 | 金融Financials | 2.14% |

| CME | 芝加哥商品交易所 | 金融Financials | 1.86% |

| PNC | PNC金融服務集團 | 金融Financials | 1.85% |

| 資料更新時間:2022.08 整理:Mr.Market市場先生 | |||

XLF的成分股都是金融產業,這個產業底下又有分銀行、保險、資本市場、消費金融…等許多子產業,從XLF的持股可以觀察到,全部都是美國大型股,其中前10大持股佔比約52.45%左右。

最大的成分股集中在波克夏·海瑟威13.96%,波克夏是股神巴菲特的公司,是一間知名的保險和多元化投資集團,旗下擁有從事各種經營活動的子公司,除了保險業務之外,還經營貨運鐵路運輸業務、公用事業及能源發電與配電業務。考慮它的控股對象,其實已經不完全是金融股的特性,但本質屬於資產管理服務,因此歸類在金融股當中。

其餘成分股則主要是以銀行業、資本市場為主,像是摩根大通、美國銀行、富國銀行等公司。

XLF的產業組成:

|

Financial Select Sector SPDR Fund (XLF)產業組成分布 |

|

| 產業類型 | 比例% |

| 銀行Banks | 34.26% |

| 資本市場Capital Markets | 27.47% |

| 保險業Insurance | 19.25% |

| 多樣化的金融服務Diversified Financial Services | 13.97% |

| 消費金融Consumer Finance | 5.04% |

| 來源: ssga.com官網 資料時間: 2022/08 整理: Mr.Market市場先生 |

|

從XLF的金融領域子分類來看,佔最大比例的銀行業,其次是資本市場、保險、多樣化金融服務、消費金融等產業。

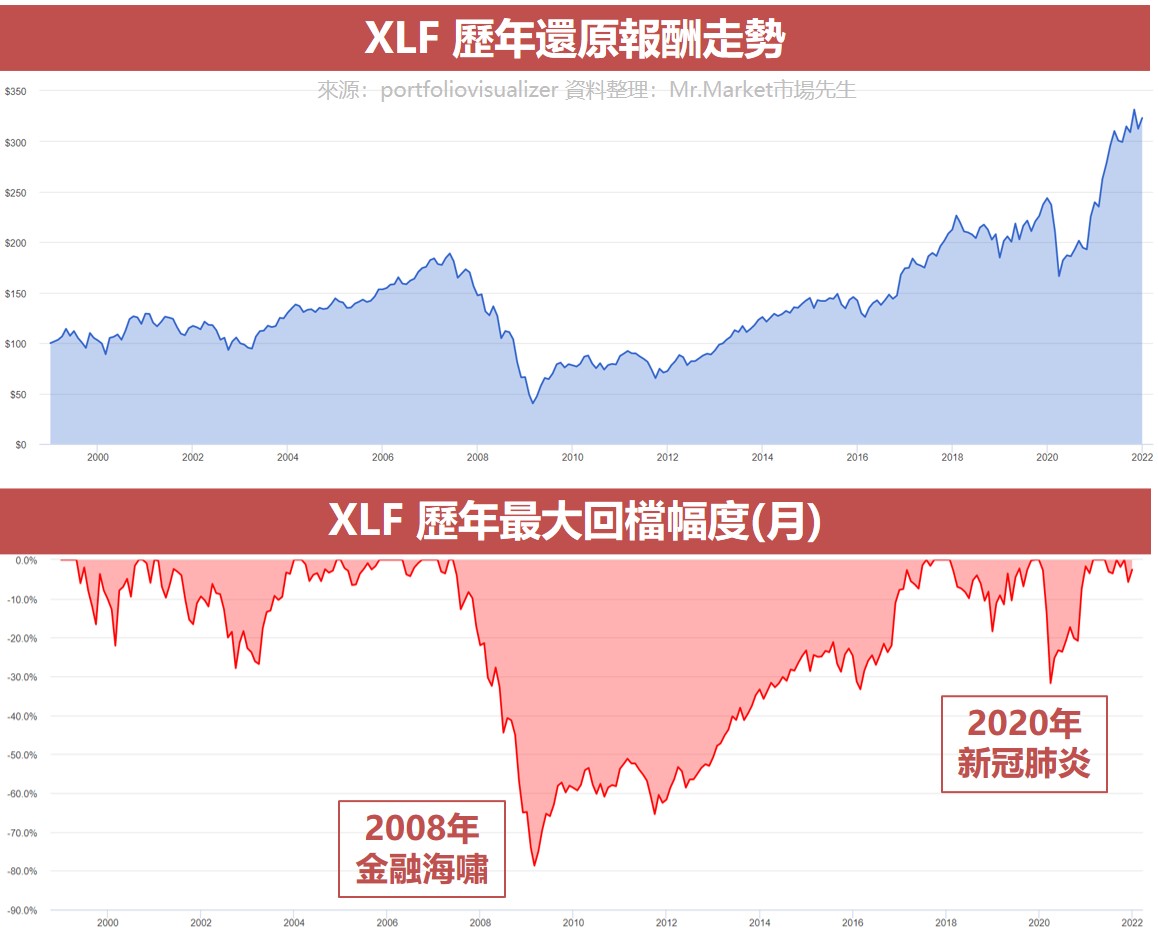

XLF投資風險報酬走勢特性

最大回檔風險:約-78.68%回檔

XLF於1998年成立,最大的回檔在2008年金融海嘯-78.68%,因為金融股對利率波動很敏感,當經濟衰退時容易受到影響,像是2008年金融海嘯時,金融業股價重挫,甚至有些公司可能也發不出股利。

金融股容易受到系統性風險影響,像是天災人禍、金融海嘯、廣泛的市場因素都屬於系統性風險,這種風險無法分散避免,只要經濟、利率大幅變動,都會影響金融股走勢。

XLF與類似ETF比較

XLF類似ETF:

Financial Select Sector SPDR Fund (XLF)類似ETF標的 |

|||

| 代號 | 費用率 | 規模 (百億美元) |

追蹤指數 |

| XLF | 0.10% | 3.3 | Financial Select Sector Index |

| VFH | 0.10% | 0.9 | MSCI US Investable Market Index (IMI)/Financials 25/50 |

| KRE | 0.35% | 0.3 | S&P Regional Banks Select Industry Index |

| KBE | 0.35% | 0.2 | S&P Banks Select Industry Index |

| KBWB | 0.35% | 0.1 | KBW Nasdaq Bank Index |

| 資料時間: 2022/09 整理:Mr.Market市場先生 | |||

這5檔是資產規模較大的金融股ETF,以費用率來看,XLF和VFH最低,規模最高的則是XLF,因為XLF推出的時間較早因此規模也較大。

市場先生評價XLF

(評分最高5★,最低1★,星星只代表程度高低,在分散程度上不一定代表好壞)

- ETF費用率:0.10%費用率低 ★★★★★

- ETF追蹤誤差:誤差不大 ★★★★

- ETF分散程度:個股與產業較集中在金融產業中 ★★★

- ETF重要性:金融產業中最具代表性的一檔ETF ★★★★★

- 市場先生綜合評價:投資金融產業的重要ETF ★★★★

XLF主要是以美國的大型金融股為主,成分股較集中在這些股票上,

這些企業都是與美國及世界經濟高度關聯的金融公司。

總結:誰適合投資XLF?

XLF ETF適合對象:看好金融股產業的人

XLF的成分股都是金融產業,大多經營相當穩定。有不少台灣投資人選擇金融股是因為有穩定配息,因為大型金融公司通常被人認為相當安全,我認為這是一種迷思。

首先在美國其實配息比率並不高,也不是所有公司都有配息,例如巴菲特的波克夏就是完全不配息,有多餘現金時會用股票回購代替配息。

實際上我也認為高配息並不是投資主要考慮,這是一種迷思。它最多是一種附帶的特性。

想了解可閱讀:為什麼40歲前,不該追求穩定配息和高殖利率的投資?

要注意的是,金融股的表現與景氣、利率有高度關聯性,此外許多金融企業即便規模龐大,本質上經營都存在一些槓桿,因此如果過於激進追求利潤而不是保守避免風險,都很可能在一些特殊時期受到黑天鵝事件的傷害。

在本文中有提到,金融海嘯時期金融股ETF回檔超過 -70%,要注意的是,這只是個平均值,實際上當時許多金融公司的回檔甚至高達 -90%以上 (例如花旗銀行)。

建議如果要投資金融股,尤其是其中一些使用槓桿經營的公司,要謹慎評估。

我對金融股的看法就是應該盡可能保守,選擇保守的企業,不建議個股與產業風險過度集中,透過ETF適當的分散,以及避免過高的比重,我認為這是一種比較好的選擇。

XLF怎麼買?

目前購買美股ETF有2個管道,分別是國內券商與海外券商,差異比較如下:

1. 國內券商複委託:如何用複委託買進美股ETF?

2. 海外券商比較:美股ETF怎麼買?知名美股券商與複委託比較

學習更多ETF教學可閱讀:ETF完整教學懶人包

額外分享幾篇ETF文章:

5. 我的投資書單分享

本文為資訊整理與觀念教學分享,無任何投資推薦之意,投資必定有風險,投資前務必自行研究分析判斷。

加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,解決投資的煩惱!

編輯:Joy 主編:市場先生

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

一般留言