IAU值得投資嗎?市場先生完整評價IAU / iShares黃金信託ETF

本文市場先生介紹 iShares Gold Trust (代號:IAU)這檔黃金ETF。

IAU是僅次於GLD的第二大黃金ETF,費用率也比GLD來的更低一些,雖然成立的稍晚、規模較小,但也是許多人長期持有黃金的選擇之一。

若對ETF不了解可先閱讀:什麼是ETF?

本文市場先生會告訴你:

IAU基本資料介紹

IAU是由美國iShares(安碩)公司發行,這檔ETF成立於2005年,

是全球相當受歡迎的ETF之一,屬於商品型ETF(Commodity ETF)、期貨型ETF,

單純追蹤期貨指數追求漲跌一致,並不會特別去追求高報酬。

IAU實際投資黃金金條,追蹤金條的現貨價格,雖然它不是最具流動性的黃金投資方式,

但它的費用率相當低,是許多投資人會選擇的產品。

投資黃金的主因,通常是作為對抗股市波動、美元疲軟或通貨膨脹的一種資產配置方式。

IAU的內扣費用、支出比率為0.25%,和同類型ETF相比費用率算低。

|

iShares Gold Trust (IAU)介紹 |

|

| ETF代號 | IAU |

| ETF全名 | iShares Gold Trust |

| ETF追蹤指數 | 黃金金條現貨價格 (gold bullion) |

| ETF費用率 | 0.25% |

| ETF發行時間 | 2005/1/21 |

| 投資標的類型 | 貴重金屬 |

| 配息 | 無 |

| 官網連結 | 點此 |

| 資料最後更新為2022.9 數據請以官網最新資訊為準 資料整理:Mr.Market市場先生 |

|

IAU內扣費用(Expense ratio):0.25%

IAU總計支出比率0.25%。

以黃金ETF來說屬於費用低的一群。

IAU的追蹤誤差如何?

從官網上的資料可以看到,IAU在下表5年期報酬追蹤誤差為0.54%,比費用率0.25%多,

但也算是誤差小的ETF。

|

ETF與指數的年化報酬率 |

||||

| ETF/指數 | 1年 | 3年 | 5年 | 10年 |

| IAU ETF (%) | -5.99 | 3.64 | 4.98 | -0.15 |

| LBMA Gold Price (%) | -5.45 | 3.93 | 5.52 | 0.40 |

| 來源:ishares 資料日期:2022/9/8 整理:Mr.Market市場先生 | ||||

IAU優點:

- 低成本持有黃金、小額即可買進、不用期貨換倉。

- 期貨商品較不容易受到通貨膨脹負面影響。

- IAU是黃金ETF中流動性第2高的、費用率在黃金ETF中算低。

IAU缺點:

- 直接交易期貨,會比買期貨型基金ETF交易成本更低。

IAU最新股價走勢

IAU投資風險報酬走勢特性

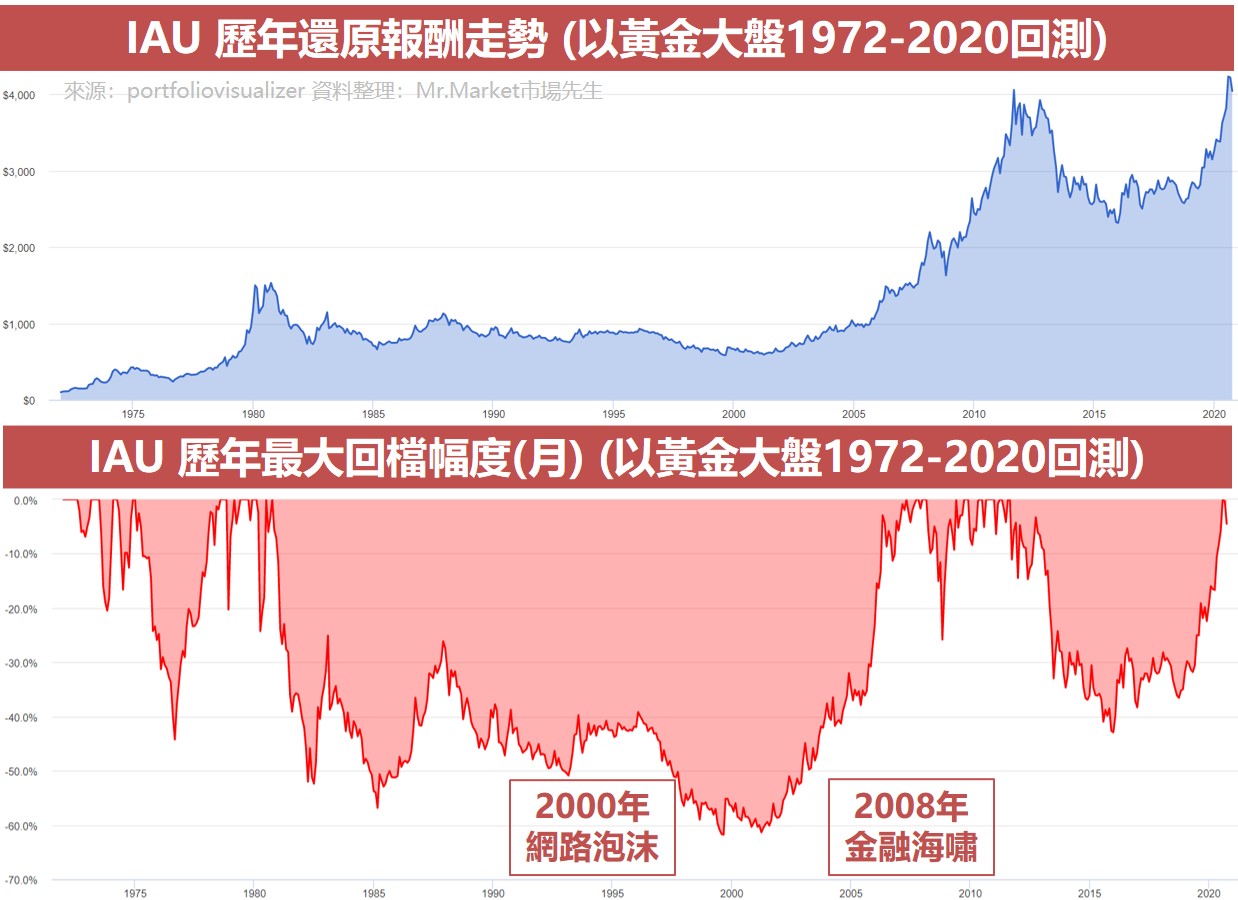

最大回檔風險:約-62%回檔以內

從風險來看,一般來說黃金與美元呈現相反走勢,美元上漲時黃金反而會下降、美元下跌時黃金會上漲,

因此許多人用來做為通貨膨脹、資產配置的避險工具。

從報酬來看,黃金也並非一路向上,從1980-2008年將近30年的時間,黃金幾乎都在盤整,期間沒創造報酬,

當市場缺乏恐慌、通膨不強時,黃金的需求也不強,這是黃金的缺點。(同期股市多頭居多)

實際上,黃金的走勢特性很多時候更適合波段交易而非持有。

IAU是2005年成立,這邊我們以黃金大盤從1972到2020年的歷史資料做回檔風險回測(Backtesting),

2000年的網路泡沫化黃金約-62%、而2008年金融海嘯、2020新冠肺炎走勢來看,皆有止跌避險效果。

IAU與類似ETF比較

IAU追蹤相同指數ETF:

| iShares Gold Trust (IAU)類似ETF標的 | ||||

| 代號 | 費用率 | 規模(百億美元) | 成立日期 | 收盤價(美元) (2022/9/8) |

| GLD | 0.40% | 5.3 | 2004/11/18 | 158.33 |

| IAU | 0.25% | 2.7 | 2005/01/21 | 32.61 |

| GLDM | 0.10% | 0.5 | 2018/06/25 | 33.77 |

| SGOL | 0.17% | 0.2 | 2009/09/09 | 16.46 |

| BAR | 0.17% | 0.01 | 2017/08/31 | 17.02 |

| 資料最後更新為2022.9 數據請以官網最新資訊為準 整理:Mr.Market市場先生 | ||||

GLD是成立較久、規模大、流動性高的黃金ETF,而IAU的流動率是第2高,費用率也較GLD低。

GLDM、SGOL、BAR的費用率與流動率都更低一點,這三檔較大的缺點就是規模較小(但也有十億美元就是了)。

黃金商品期貨ETF要買哪個比較好?

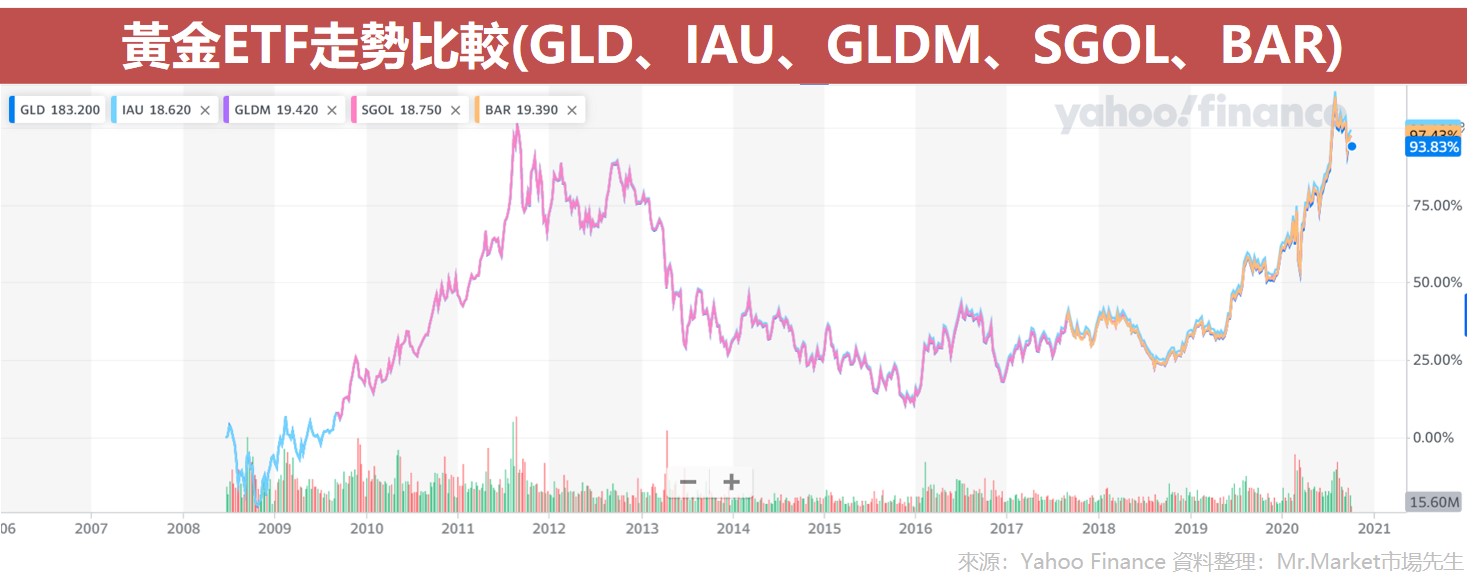

這幾檔黃金ETF(GLD、IAU、GLDM、SGOL、BAR)的走勢都差不多,

所以要比較的就是費用率、流動率,GLD是成立最久、流動性最好的ETF,但費用率也是最高,而IAU流動率也很好,費用率比GLD便宜不少。

原則上我認為選哪一檔差異不大,你可以選流動性大的,也可以選費用低的,

如下圖所示,雖然說費率有差,但差異沒你想像的大,價格走勢都是黏在一起。

IAU類似相關ETF:

| iShares Gold Trust (IAU)相關ETF | |||

| 代號 | 費用率 | 規模(百億美元) | 追蹤指數 |

| DBC | 0.89% | 0.3 | DBIQ Optimum Yield Diversified Commodity Index Excess Return |

| SLV | 0.50% | 0.8 | London Silver Fix Price(LBMA silver price) |

| GDX | 0.52% | 0.9 | NYSE Arca Gold Miners Index (Total Return) |

| GDXJ | 0.53% | 0.3 | MVIS Global Junior Gold Miners Index (Total Return) |

| 資料最後更新為2022.9 數據請以官網最新資訊為準 整理:Mr.Market市場先生 | |||

IAU、DBC、SLV都是期貨商品型ETF,屬於原物料商品類(黃金、白銀),

DBC為綜合型ETF、SLV為白銀ETF。

GDX、GDXJ是股票型ETF,投資金礦股公司ETF,GDX追蹤全球大型金礦股,

而GDXJ追蹤全球小市值金礦股,這兩檔屬於股票型ETF,

並沒有黃金避險的功能,波動也會較黃金ETF大一些。

市場先生評價IAU

(評分最高5★,最低1★,星星只代表程度高低,在分散程度上不一定代表好壞)

- ETF費用率:0.25%費用率與同類型相比低的 ★★★★★

- ETF追蹤誤差:誤差極小、流動性佳 ★★★★

- ETF風險特性:黃金可以用來做為避險的工具 ★★★★★

- ETF重要性:在資產配置中,可用來避險的組合配置 ★★★★★

- 市場先生綜合評價:費用率低、流動性高的黃金ETF ★★★★★

總結:誰適合投資IAU?

IAU ETF適合對象:想用低費用率投資流動性佳的黃金ETF的人。

以前市場先生寫過一篇文章,提到關於黃金的各種投資管道:黃金投資管道介紹

其中就有提到,黃金ETF是最適合長期持有黃金的方式之一,持有成本與交易成本都相對低。

IAU成本費用率為0.25%,是黃金ETF中費用率較低、流動率第2高的ETF,

想投資黃金、希望有資金避險,並以低費用率享有高流動率的投資人可選擇,當然如果更極端一點可以選另外幾檔,不過每年的差異就低於0.1%以下了。

IAU怎麼買?

目前購買美股ETF有2個管道,分別是國內券商與海外券商,差異比較如下:

- 國內券商複委託:如何用複委託買進美股ETF?

- 海外券商比較:美股ETF怎麼買?知名美股券商與複委託比較

本文為資訊整理與觀念教學分享,無任何投資推薦之意,投資必定有風險,投資前務必自行研究分析判斷。

關於黃金相關文章可閱讀:

2. 貴金屬投資入門

3. 什麼是「期貨型ETF」?

其他幾種商品的投資買賣管道可閱讀:

編輯:Joy 主編:市場先生額外分享幾篇ETF文章:

5. 我的投資書單分享

加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,解決投資的煩惱!

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

一般留言