投資0050ETF 更低成本的方法?用0050ETF連結基金 會有什麼差異?

本篇文章主分享-0050ETF連結基金,和原本 0050ETF 的差異,兩者投資上有什麼差異?

0050ETF連結基金 VS. 0050ETF,有2項最主要差異:稅務差異、績效差異

- 稅務上0050ETF連結基金略為有利,因為0050ETF連結基金有不配息版本,但效益取決於個人的稅率高低

- 績效上0050ETF連結基金略為不利,因為0050ETF連結基金統計上績效些微落後

這篇文章市場先生會把ETF連結基金具體有利和不利的數字影響,盡可能釐清它們分別影響程度,看看ETF連結基金是否真的有稅務優勢?

對於想投資0050ETF的人,如果想節約投資的成本,可以研究看看。

我找到作為判斷依據的完整數據,也會放在後面,供大家參考自行思考判斷。

本文提到標的為個人經驗分享,並無任何投資推薦之意。本文引用數據為歷史資料,過去報酬不等於未來報酬。統計數據為個人自行計算,並不保證正確,請以官網公告最新資訊為準。本文內容為個人想法分享,並非任何稅務建議,如有稅務問題建議諮詢會計師。基金投資有風險,申購請詳閱公開說明書。

本文市場先生會告訴你:

0050ETF連結基金 VS. 0050ETF 投資怎麼選擇?根據個人稅率決定

先講結論:

0050ETF連結基金,對於所得稅率級距高於30%投資人,會些微有利。

但對稅率低於20%的人來說,差異並不明顯,甚至可能些微不利。

- 股利所得稅:0050ETF連結基金,根據個人稅率不同,可以節省+0.04%/年~0.31%/年 的稅務成本。(稅率級距12%~40%的投資人)

- 績效落差:0050ETF連結基金,績效可能落後0050ETF -0.01%/年~ -0.16% /年。(以下用 -0.10%/年估計)

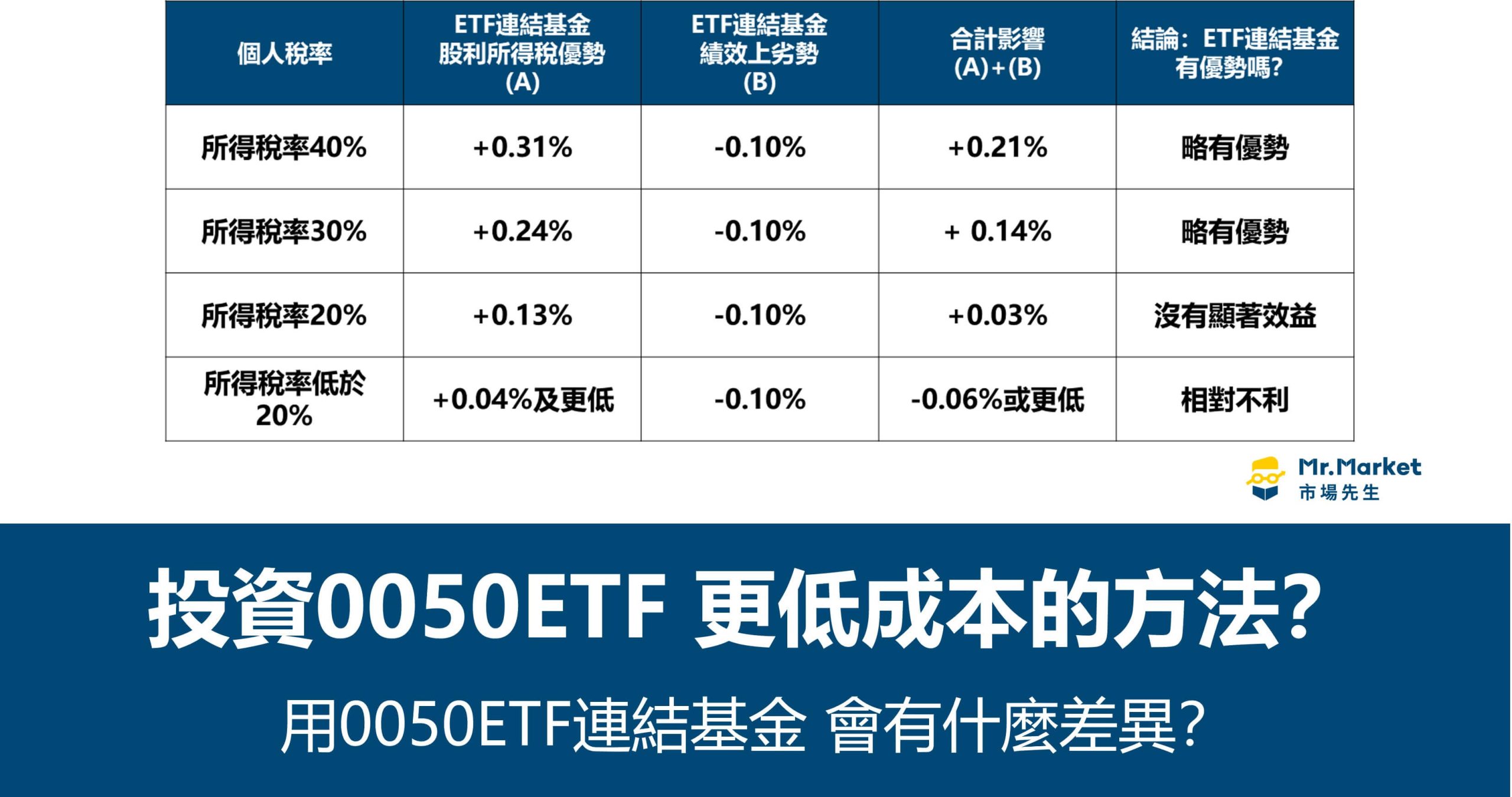

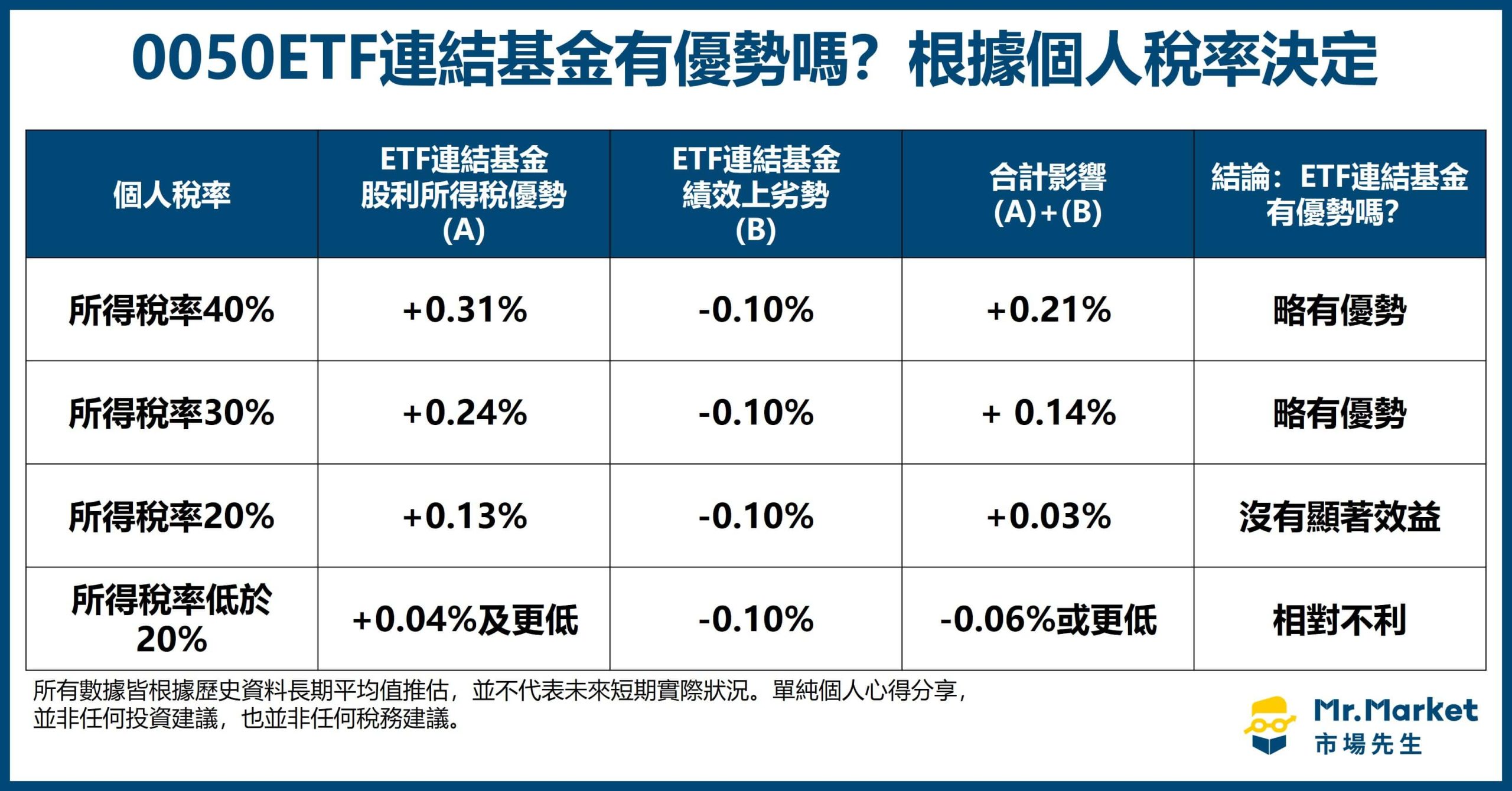

因此,0050ETF連結基金 VS. 0050ETF,考慮股利所得稅與績效差異,綜合結論如下:

- 所得稅率30%~40%的投資人:ETF連結基金長期可能約有 + 0.14%~ +0.21%/年 的效益,略為有利。

- 所得稅率20%的投資人:ETF連結基金長期+0.03%效益,已經沒有明顯效益

- 所得稅率低於20%的投資人:ETF連結基金長期-0.06%或更低,ETF連結基金效益是比較不利的。

| 個人稅率 | ETF連結基金 股利所得稅優勢 (A) | ETF連結基金 績效上劣勢 (B) | 合計影響 (A)+(B) | 結論:ETF連結基金有優勢嗎? |

|---|---|---|---|---|

| 所得稅率40% | +0.31% | -0.10% | +0.21% | 略有優勢 |

| 所得稅率30% | +0.24% | -0.10% | + 0.14% | 略有優勢 |

| 所得稅率20% | +0.13% | -0.10% | +0.03% | 沒有顯著效益 |

| 所得稅率低於20% | +0.04%及更低 | -0.10% | -0.06%或更低 | 相對不利 |

資料整理:Mr.Market市場先生

舉例:

假設有一位適用分離課稅28%的高所得人士,未來長期平均情況也假設符合上面的數據,

假如他投資2000萬元在0050ETF,一年大約會收到60萬現金股利(殖利率3%估計),一年要繳交股利所得6.2萬元(用3%殖利率、37%股利所得佔比、28%稅率,算出股利所得稅成本比率約0.31%)。

而如果他改用0050ETF連結基金,就不需要繳股利所得稅6.2萬,但0050ETF連結基金績效可能相較0050ETF落後0.10%,報酬約落後2萬元,一正一負之下,0050ETF連結基金實際結果會好4.2萬元。

但如果對於所得稅率沒那麼高的人士,0050ETF連結基金的效益就不一定那麼好,

甚至所得稅率比較低的情況,用0050ETF可能會優於0050ETF連結基金。

上面這些稅務成本和績效的推估數字怎麼計算出來的?以下市場先生整理詳細的數據分享給大家。

主要差異1. 股利所得稅:

0050ETF連結基金,可以省下每年0.04%~0.31%的稅務成本。(對12%~40%稅率的人)

0050ETF,只有配息的版本,所以一定會被扣股利所得稅。

0050ETF連結基金,因為有累積型版本可選擇不配息,因此相較0050ETF可以省下股利所得稅。

我們可以用0050ETF平均殖利率、ETF配息中應稅的股利所得(54C)平均佔比,以及不同的稅率條件,

去估計出0050ETF連結基金,算出大約能省下多少股利所得稅。

以下是估計所稅的計算方式。

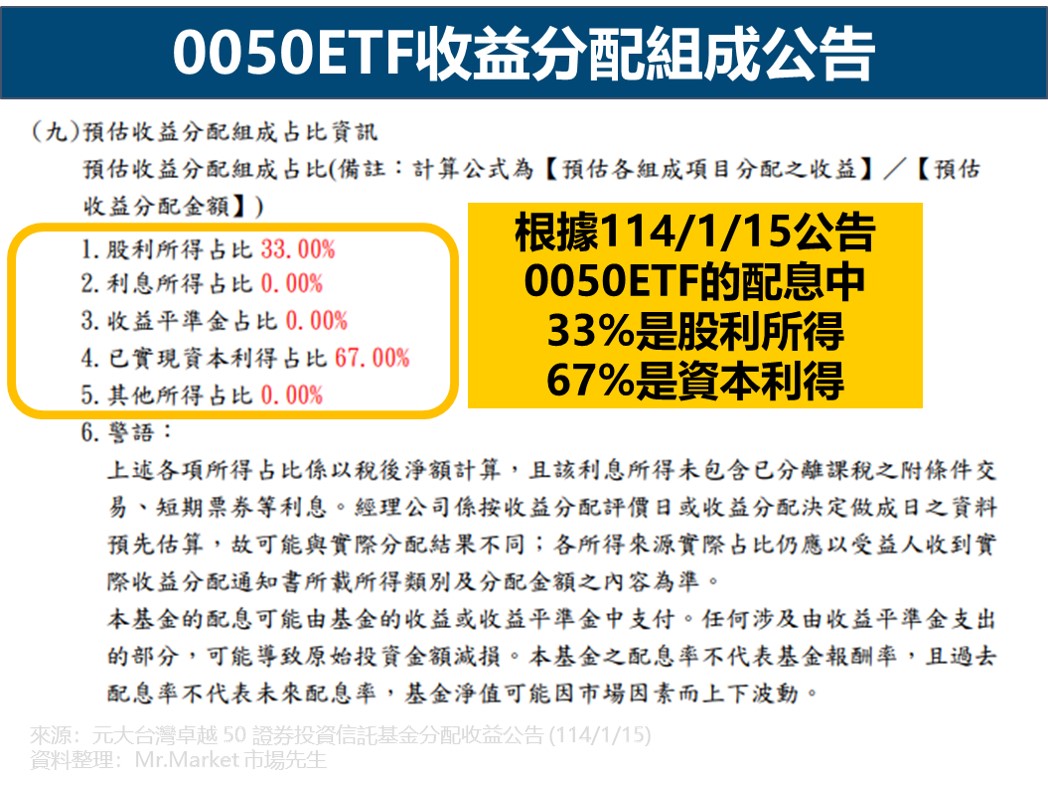

0050ETF配息發放的現金股利中,平均約37%屬於股利所得54C需要課稅 :

意思是0050ETF每1元配息,

其中平均0.37元屬於股利所得(來自ETF持股公司的配息),要被課股利所得稅,

其他平均0.67元屬於資本利得(來自ETF增減部位、再平衡、調整成分股等因素造成的價差損益,例如當投資人申購贖回ETF連結基金時,基金就需要買入或賣出部分部位,會產生資本利得),按照目前稅制是免稅。

▼整理0050ETF歷年配息中,股利所得(54C 要課稅)與資本利得(不用課稅)比例,根據官方有公告的文件資料,(股利所得/總配息金額) 比例落在33%~42%之間,平均約37%左右,當然這數字僅是歷史平均值,未來也可能持續變動。

| 公告發布時間 | 配息金額 | 股利所得占比(54C) | 資本利得占比 |

|---|---|---|---|

| 2025/1/15 | 2.7 | 33% | 67% |

| 2024/7/12 | 1 | 36% | 64% |

| 2024/1/15 | 3 | 42% | 58% |

| 2023/7/14 | 1.9 | 38% | 無資料 |

| 2023/1/16 | 2.6 | 無資料 | 無資料 |

數值為過去資料平均,不代表未來狀況。

資料整理:Mr.Market市場先生

0050ETF統計過去的平均殖利率約3%:

- 過去17年現金殖利率平均(2008-2024):3.00%

- 過去5年現金殖利率平均(2020-2024):3.24%

▼整理0050ETF歷年殖利率數字與平均值,大致落在3%上下,每年會根據行情有所差異。

| 股利發放年度 | 現金殖利率 (A) | 股利所得37% (A)×37% |

|---|---|---|

| 2024 | 2.44% | 0.90% |

| 2023 | 3.60% | 1.33% |

| 2022 | 3.78% | 1.40% |

| 2021 | 2.43% | 0.90% |

| 2020 | 3.81% | 1.41% |

| 2019 | 3.77% | 1.39% |

| 2018 | 3.37% | 1.25% |

| 2017 | 3.09% | 1.14% |

| 2016 | 1.22% | 0.45% |

| 2015 | 3.03% | 1.12% |

| 2014 | 2.38% | 0.88% |

| 2013 | 2.30% | 0.85% |

| 2012 | 3.50% | 1.30% |

| 2011 | 3.64% | 1.35% |

| 2010 | 3.85% | 1.42% |

| 2009 | 1.86% | 0.69% |

| 2008 | 5.63% | 2.08% |

| 2008-2024平均值 | 3.00% | 1.11% |

每個人實際的買入價不同,因此殖利率影對個人並不一樣,這裡僅用來大致估算。

資料整理:Mr.Market市場先生

因此應稅的股利所得54C,估計佔總投資金額平均約 1.11% / 年。

以0050ETF長期平均3%的殖利率,假設其中平均37%屬於應稅股利所得,可以推算出應稅股利所得佔投資金額比例,平均約1.11%:

1.11% = 3%殖利率 × 37%應稅股利所得比例

意思是假設每投資100萬元0050ETF,平均每年會領到3萬元現金股利,其中1.11萬元是屬於股利所得收入,要被課股利所得稅。另外1.89萬元股利則屬於資本利得性質,不需要課稅。

1.11%的股利所得,對於不同稅率級距的人,會產生高低不同的所得稅成本。

市場先生觀察:1.11%屬於股利所得,這個估計值其實低於0050ETF各檔成分股加權平均殖利率,因為大多數0050ETF成分股,殖利率應該是落在2%~3%附近。

在0050ETF財報上,現金股利收入的佔比其實也是超過2% (2024年財報,股利所得÷期初期末淨資產均值,是2.4%)。但也許是因為會計因素、股價上漲等因素,配息給投資人時,股利所得所佔的比例低於2%。

個股股利所得(平均2%~3%),和用殖利率及股利所得佔比推估的ETF應稅股利所得(1%多),兩者有差距的原因我目前還沒研究清楚(知道原因的讀者歡迎留言告訴我),但無論如何,對ETF投資人說,ETF稅可以少一點是件好事。

根據每個人稅率不同,從12%~40%不同稅率級距的人,

- 0050ETF會產生 0.04%~0.31%/年的稅務成本。

- 不配息的0050ETF連結基金(累積型),可能省下平均0.04%~0.31%/年的股息所得稅成本。

計算方式是用假設每個人應稅的股利所得佔比為1.11%,去乘上稅率,及扣除免稅額。

例如某個高所得稅人士,他適用28%分離課稅,平均1.11%股利所得,

因此股利所得稅影響為1.11%×28%=0.31%,以此類推。

股利所得稅率有2種計算方式,兩種在報稅時會選擇稅比較低的方式申報:

- 將股利所得併入個人綜合所得,並且有8.5%抵減稅額。通常對稅率低於30%人士較有利。

- 分離課稅,不併入個人綜合所得,將股利單獨按照28%課稅,對稅率30%~40%人士較有利。

根據估計的比率,

對於稅率極高的人,例如你適用分離課稅28%,假設原本投資1000萬元,假定每年股利所得111萬元,股利所得稅要繳約31萬元。用累積型的ETF連結基金,此時就可能節省下這31萬元稅務成本。(此為假定的數據,實際成本要看未來當下狀況。另外不能只看省下的成本,也還是要考慮績效落後的損失。)

對於稅率極低的人,例如個人所得稅低於5%,0050ETF也可能有一點退稅,這時反而就沒必要用累積型ETF連結基金。

▼不同個人綜合所得稅率,0050ETF股利所得稅可能的影響

| 個人所得稅級距 | 股利所得稅 相對總投資額影響 |

|---|---|

| 假設40%稅率,分離課稅用最高28%稅率 | -0.31% |

| 假設30%稅率,扣8.5%抵減稅額 | -0.24% |

| 假設20%稅率,扣8.5%抵減稅額 | -0.13% |

| 假設12%稅率,扣8.5%抵減稅額 | -0.04% |

| 假設5%稅率,扣8.5%抵減稅額 | +0.04% |

資料整理:Mr.Market市場先生

股利所得稅如果不熟悉的人,可以看這篇:股利所得稅2種計算方式

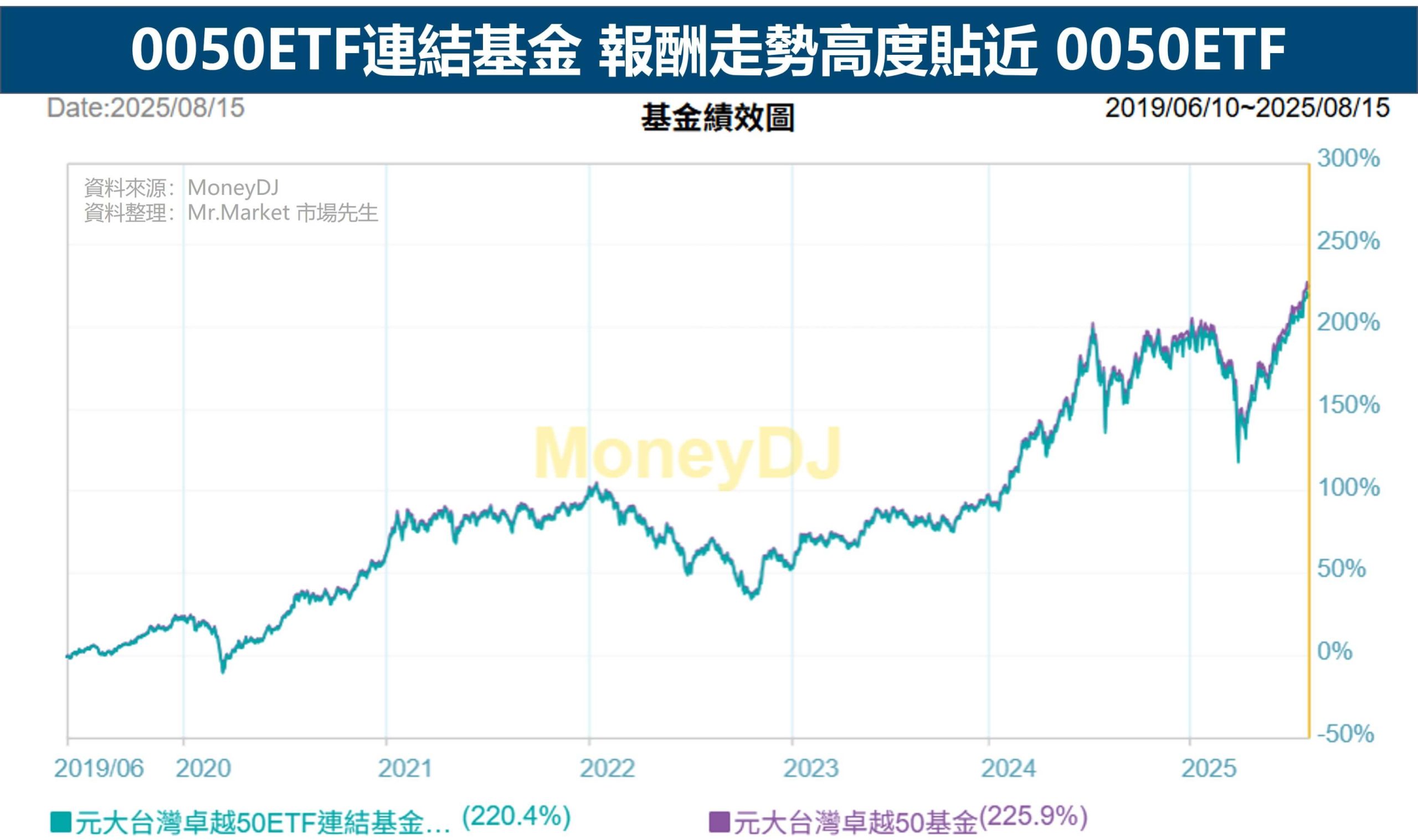

主要差異2. 績效差異:0050ETF連結基金績效,可能些微落後0050ETF

0050ETF連結基金,長期平均年化報酬,落後幅度約 -0.01%/年 ~ -0.16%/年

目前0050ETF連結基金已經推出5年以上,因此我們目前可以直接比較實際多年差異。

因為畢竟只有5年樣本不算多,且2024年剛好是極端值,我認為極端值對於評估未來長期平均值,會造成樣本很大偏差,

所以分別列出2020-2023 (不含極端值),以及2020-2025 (有含極端值樣本),兩組績效差異結果。

由此推估ETF連結基金落後幅度約為0.01%~0.16%/年。

| 統計時間範圍 | 0050ETF連結基金累積型年化報酬率 | 0050ETF 年化報酬率 | 年化報酬率差異 (連結基金落後幅度) |

|---|---|---|---|

| 2020-2023 | +12.71% | +12.72% | -0.01% |

| 2020 – 2025/02 | +17.91% | +18.07% | -0.16% |

資料整理:Mr.Market市場先生

從2020~2023這4年數字可以觀察到,實際上ETF連結基金與0050ETF,兩者績效差異是各有正負,4年平均僅差異-0.01%。

但如果加上2024年,平均值會擴大到-0.16%。由於統計是小樣本,涵蓋2024年極端值的結果影響很大,極端值在未來並不會持續出現(仍可能出現,但不頻繁),因此-0.16%的結果對於評估未來長期狀況,可能造成較大偏差。

因此如果要估計長期平均誤差,我認為應該是介於-0.01%~-0.16%中間,例如-0.05%到-0.10%之間,可能是比較合理的推估。(最上面計算我用-0.10%作為績效落後的長期平均估計值,理由是這數字一方面在過去幾年平均年化誤差範圍內,一方面也大致接近內扣費用差異)

提供原始數據如下,可以看出2024年的樣本偏差較大,這種年度未來也會存在,但並不會經常出現:

| 年度 | 0050ETF連結基金累積型報酬率 | 0050ETF 報酬率 | 績效差異 (連結基金落後幅度) |

|---|---|---|---|

| 2020 | 31.48% | 31.69% | -0.21% |

| 2021 | 21.95% | 21.72% | +0.23% |

| 2022 | -21.77% | -21.79% | +0.02% |

| 2023 | 28.68% | 28.79% | -0.11% |

| 2024 | 47.16% | 48.15% | -0.99% |

| 2025/01-2025/02 | -1.38% | -1.39% | -0.01% |

溫馨提醒:歷史報酬不等於未來報酬。

資料整理:Mr.Market市場先生

0050ETF連結基金績效落後的可能原因:

原因1. ETF連結基金有略多一點內扣費用,約0.10%

ETF連結基金不是像一般ETF是在股票市場交易,而是用傳統買基金的方式,用一檔連結基金直接去持有另一檔ETF基金,因此兩者在內扣費用上會有一點些微差異。

根據官方規則,0050ETF連結基金,投資於0050ETF部分並不會有額外經理費。但部分現金餘額(約5%)會按照當下0050ETF的費用率去收取經理費,對基金總資產影響約0.01%左右。(因為會有期貨部位充分追蹤,所以雖然帳面上看起來有現金餘額,其實也屬於有管理的部位,可以看下一段。)

另外會有一點點管理費(0.01%左右)以及交易成本(約0.10%上下),

最主要的成本是來自於交易成本,包括手續費及交易稅,而這源自於連結基金投資人的申購與贖回產生。

過去幾年0050ETF連結基金額外整體內扣費用,涵蓋交易成本、經理費、保管費如下:

| 年度 | 0050ETF連結基金費用率 |

|---|---|

| 2024 | 0.13% |

| 2023 | 0.10% |

| 2022 | 0.12% |

資料整理:Mr.Market市場先生

這費用差異,長期而言可能是讓0050ETF連結基金產生績效落後的主因。

下一部分是ETF連結基金持有現金,雖然也會造成誤差,但我認為影響相對費用小。

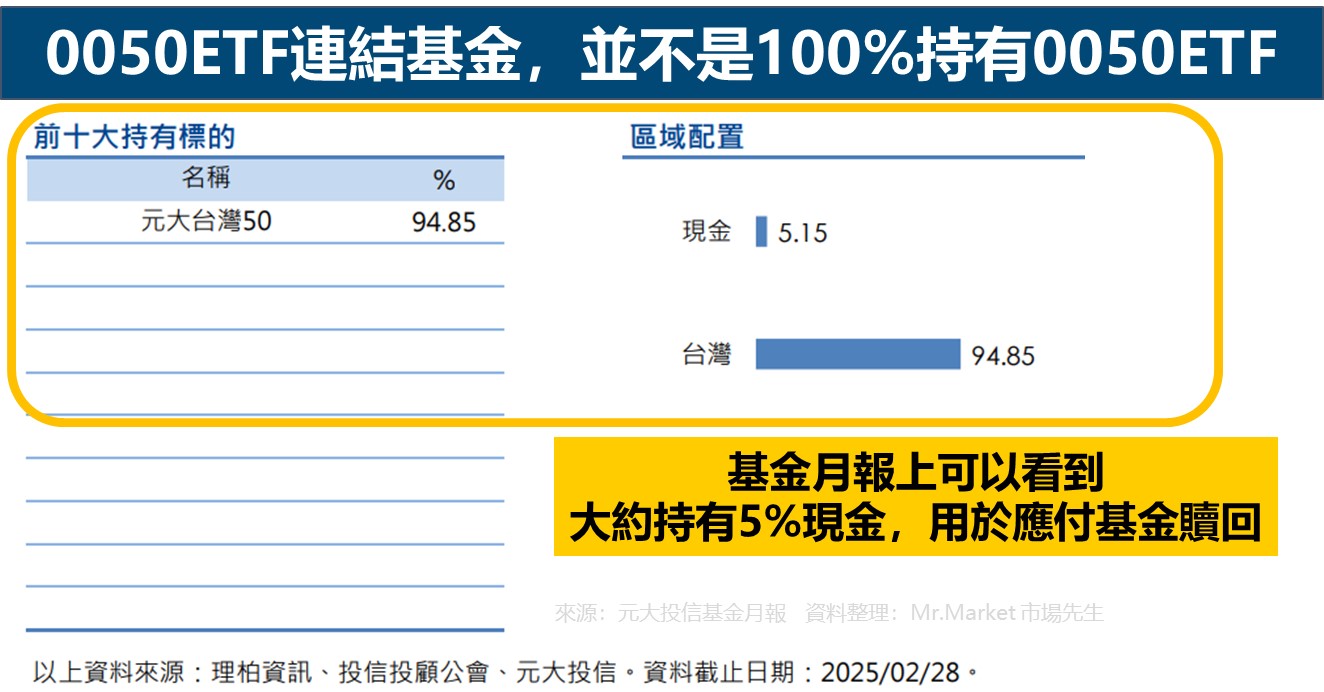

原因2. ETF連結基金為了應付贖回會持有約5%現金,但會透過期貨,大幅降低現金造成的誤差

ETF連結基金常被討論的是ETF連結基金不是100%完全投資於該ETF,而是規定最低90%,畢竟ETF連結基金本身架構共同基金,現金主要是為了應付基金贖回問題。

而實際持股的比例,大約會落在95%附近。這代表有5%現金,此數字為浮動。(現金部分並不會導致額外的經理費)

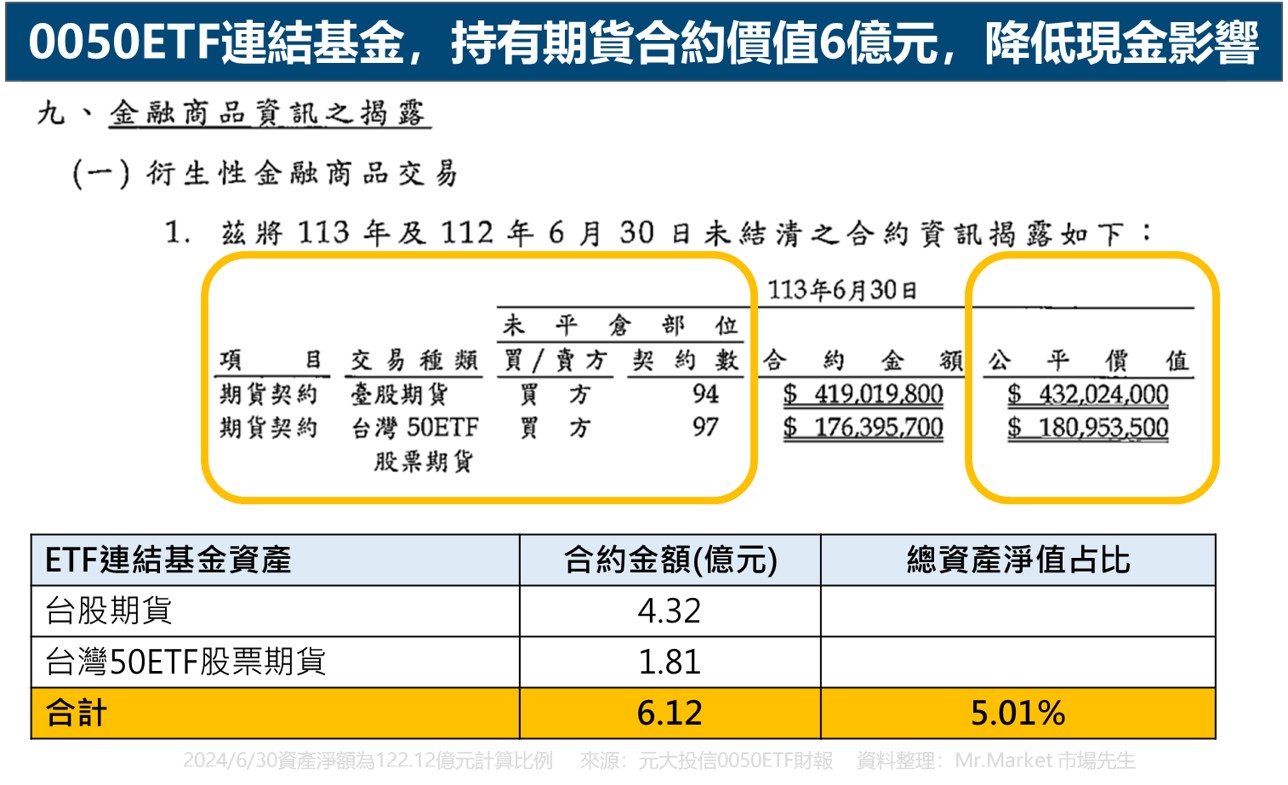

ETF連結基金績效,並不會因為持有現金5%而落後5%,因為ETF連結基金還有期貨部位

少量的期貨保證金,即可保留現金同時,建立足夠規模的期貨部位,

經理人只要每天確認,確保持有的ETF部位加上期貨合約價值,盡可能貼近ETF連結基金資產淨值,如此就可以讓現金本身不會造成太大影響,做到接近100%的追蹤。

期貨部位在月報和官網看不出來,要去看ETF連結基金的年度財報書,就可以找到期貨部位資訊。

以0050ETF為例,操作的期貨契約,包括台指期貨,以及0050ETF期貨。

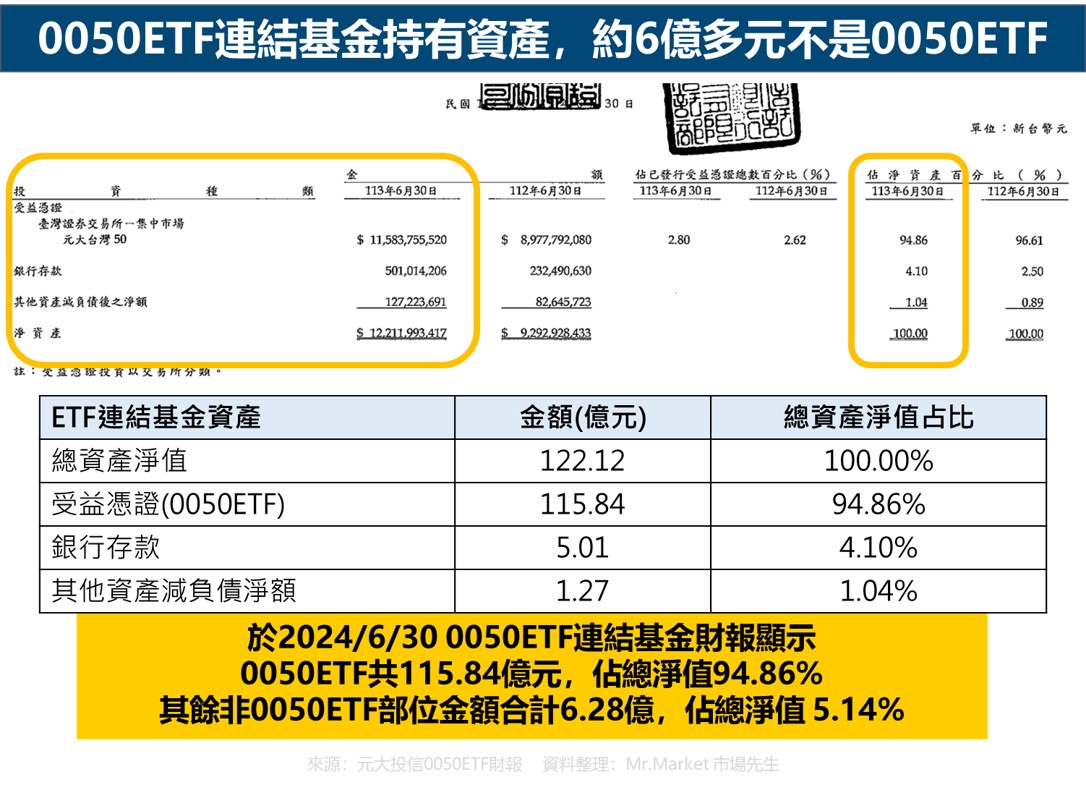

以2023年6月30日的0050ETF連結基金財報數據為例,持有0050ETF受益憑證大約佔94.86%,還缺大約5%是現金和其他資產,

但持有的期貨總合約價值相對淨值其實也接近5% (5.01%),因此實際上依然是接近100%充分投資,畢竟不是持有ETF,還是會有誤差,但並沒有誤差5%那麼大。

▼2023年6月30日的0050ETF連結基金,淨值122.12億,持有0050ETF受益憑證 115.84億(94.86%),另外約有6.28億(5.14%)持有的是現金和其他。

▼2023年6月30日的0050ETF連結基金,期貨部位價值合計約6.12億(5.01%),大致能補上原本缺少的0050ETF部位

▼整體部位摘要如下表,

其中持有0050ETF (94.86%)+期貨部位(5.01%),相對資產淨值合計約99.87%,

已經相當接近100%充分投資,保留現金及非ETF部位的影響大多因此消除。

| ETF連結基金資產 | 金額(億元) | 總資產淨值占比 |

|---|---|---|

| 總資產淨值 | 122.12 | 100% |

| 受益憑證(0050ETF) | 115.84 | 94.86% |

| 銀行存款 | 5.01 | 4.10% |

| 其他資產減負債淨額 | 1.27 | 1.04% |

| 持有期貨合約價值: 台指期貨+0050ETF期貨 | 6.12 | 5.01% |

資料整理:Mr.Market市場先生

市場先生提示:ETF連結基金保留部分現金,會造成很大誤差嗎?這是迷思

ETF連結基金剛推出早期,我也有這樣的誤解,畢竟剛開始看到警語和規則寫在那,說連結基金最低至少持有90%的憑證,月報上也都會顯示有現金。

但在幾年績效數據出來,以及詳細看過0050ETF連結基金的財報以後,發現其實基金保留部分現金,並不是造成ETF連結基金誤差的主因,因為可以用期貨補足。包括0056ETF連結基金其實也有持有台指期貨來彌補現金部位。

從前面0050ETF的例子可以看到,雖然ETF連結基金持有接近5億現金及1億多其他非ETF資產,但持有期貨合約價值也能用大約6億的部位去補足,來確保指數上漲下跌時,ETF連結基金和ETF的成效能夠盡可能接近。

期貨帳面上只需要保證金,如此就可以在保留應付贖回現金的基礎上,使投資部位依然接近原始淨值,確保追蹤結果會接近原本ETF。

因此ETF連結基金現金部位會造成誤差,但誤差會遠比大家想像中的小,因為可以用期貨補上

絕不是帳面上有5%現金,就會造成5%績效誤差,這是個迷思。

以2024年大行情為例,0050ETF績效高達+48.15%,假設0050ETF連結基金真的只投入95%部位、5%只放現金,那績效理論值算出來大約會落在+40.7%,落後高達-7%多。

但實際結果,0050ETF連結基金績效卻是+47.16%,僅落後-0.99%,還是有落後,但顯然並不是來自5%現金造成的影響,

小結:ETF連結基金雖然持有部分現金,但透過期貨,可以做到高度接近100%淨值的充分投資,減少大部分現金部位造成的影響,我認為這才是ETF連結基金現金部分比較正確的解讀。

當然,即使透過台指期貨以及0050ETF期貨讓部位規模有和淨值相符、充分投資,期貨本身還是會因為轉倉時正價差與逆價差、台指期和0050ETF個股期貨漲跌幅與0050ETF略有不同步、投資部位並非完全等於100%淨值等等問題,帶來些許誤差。

誤差無法完全消除,最終仍會有些許誤差存在,且行情越大,這種誤差也會越大,這是必然的。

要提醒的是,不同的行情,誤差會有正有負,對績效不全然是負面影響。

這也是為什麼2020-2023的績效算下來,0050ETF連結基金和0050ETF的誤差僅有少少的0.01%,

因為不同行情走勢,有時誤差對績效是正面影響、有時誤差對績效是負面影響。

直到2024較極端的大行情,導致整體平均誤差變大,

但大行情畢竟很少,且也可能存在ETF連結基金績效大幅領先的情境,我認為長期平均下來誤差應該不會太大。

對比之下,內扣費用率對績效的影響相對無法避免。

0050ETF連結基金 VS. 0050ETF 次要差異:交易成本、折溢價

兩者還有一些其他差異,但重要性相對比較低,對投資人影響不大,我也一併整理在這。

次要差異1. 交易成本:ETF連結基金交易成本比較低

一次買賣產生的交易成本比較(買進+賣出):

- 0050ETF:約 0.271%/次

- 0050ETF連結基金:0%/次

0050ETF是在股票證券商購買,買賣方式和一般交易股票一樣,交易成本也接近一般股票交易,交易稅比較便宜,一般股票交易稅是千分之3,台股ETF交易稅則是千分之1。合計一次買賣約要付出0.271%的成本 (股票手續費用6折計算)。

0050ETF連結基金,一般是透過買賣基金的管道交易申購,買賣方式和一般買賣基金一樣,目前因為兩大基金平台手續費都已經降到0,所以交易成本為零。(市場先生提醒:基金不能短線頻繁交易,否則會被額外收取短線交易費用)

| 交易成本比較 | 0050ETF連結基金(累積型) | 0050ETF |

|---|---|---|

| 常用交易管道 | 基金平台 | 股票券商 |

| 買進手續費 | 0 | 0.0855% |

| 賣出手續費 | 0 | 0.0855% |

| 交易稅(賣出收取) | 無 | 0.10% |

| 報價方式 | 1天1個淨值價格 | 盤中即時價格,可能有折溢價 |

| 交易成本合計(一次買賣) | 0% | 0.271% |

基金平台手續費以鉅亨買基金和基富通為例,兩個最大基金平台,從2024年之後基金申購手續費都是全面0%。

本表為資訊整理與工具使用經驗分享,無任何操作推介之意,不代表推薦任何開戶交易建議,投資必定有風險,投資前自行研究分析判斷。

資料整理:Mr.Market市場先生

更多鉅亨買基金平台的資訊與優惠,可閱讀:鉅亨買基金開戶註冊教學/優惠整理

市場先生的看法是,交易成本是一次性費用,0050ETF連結基金的交易成本更低,而0050ETF其實交易成本也不算高,除非你頻繁交易,否則長期投資來說,交易成本拉長時間影響並不大。例如0.27%/年,如果拉到5年或10年,平均每年影響都已經是小數點二位數百分比以後了。

總之,雖然交易成本有差,但並不算很重大的差異。

次要差異2. 折溢價:0050ETF連結基金沒有折溢價

- 0050ETF存在折溢價

- 0050ETF連結基金,是直接根據淨值交易,沒有折溢價問題

折溢價問題在0050ETF上其實並不大,因為0050ETF是規模很大的ETF,平時折溢價幅度也很小。

因此我認為折溢價並不影響我們對於0050ETF和0050ETF連結基金的選擇判斷。

對於投資0050ETF的人,如果市場波動比較大時,可以到ETF官網去留意一下當下折溢價狀況,避免買在溢價過多的價位。

至於0050ETF連結基金的投資人,因為基金可以直接按照淨值交易,一天只有一個淨值報價,所以不存在折溢價問題。當然也有些人覺得這是缺點,交易不方便,但以長期投資來說這應該不算缺點。

投資0050更低成本的方法:ETF vs.連結基金 總結

1.0050ETF與0050ETF連結基金比較之下,兩者追蹤的標的是一樣,但在股利所得稅、報酬、成本及折溢價等面向存在明顯差異。

2.對於高稅率族群來說(所得稅20~40%),0050ETF連結基金可有效節稅;對於稅率不高的人(20%以下),用0050ETF可能會更有利。

3.截至2025/02,連結基金的報酬微落後ETF。

4.在交易成本方面,ETF約0.271%,連結基金等同於0。

5.ETF存在折溢價,而連結基金沒有折溢價問題。

市場先生後記:本篇之前第一次撰寫時,少考慮了配息中區分為54C股利或盈餘所得,以及資本利得,所以高估了節省股利所得稅的效益。目前已經有重新計算過,資料如上。

分享更多連結基金相關文章:

2. 0050ETF連結基金因持有現金,績效與0050ETF有差嗎?

4. 查詢TISA級別基金清單的方法?以鉅亨買基金為例(圖解教學)

待續…

接下來可閱讀:ETF新手入門教學懶人包(台股ETF、美股ETF)

【本文為資訊整理與觀念教學分享,無任何投資推薦之意,ETF/基金投資有風險,投資前務必詳閱公開說明書並自行研究分析判斷。】

加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,解決投資的煩惱!

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

請問市場先生,想要買定期定額$1000~3000元,是只能買ETF連結基金嗎?還是ETF 也行?

看國泰世華、玉山等都有出小額定期定額的,但不清楚是ETF連結基金,還是ETF,

麻煩您回覆一下,感恩:)

都可以,兩者的差異這篇有說。

你說的國泰世華和玉山,是銀行,還是證券? 不一樣喔

原則上,

1. 定期定額ETF,用股票證券商,可閱讀:定期定額券商比較

2. 定期定額ETF連結基金,用基金平台,如這篇內所述。

3. 不會用銀行定期定額,因為費用較貴。

市場先生你好,

我查了一下資料,

ETF0050連結基金的內扣費用是0.43%+0.1%,約0.53%

因為是用這檔基金投資另一檔基金

不知道我這樣理解是否正確?

另外,目前使用鉅亨基金平台申購連結基金0050手續費為0元,

這樣基金平台賺甚麼呀?

謝謝答覆

1. 應該是買賣交易的額外費用 (ETF連結基金,去買賣ETF,會發生交易成本),這數字每年不同,但應該不是管理費。

2. 基金平台或銀行,這些代銷機構,即使零手續費,投信公司也會和他們約定,從買賣交易的基金的管理費,分潤一定的比例給基金平台及銀行,收入來源是這裡。

對他們來說,ETF連結基金我猜是比較沒利潤的,上述為就個人所知的回答,不一定正確。建議你可以直接打電話去基金平台客服,問問他們在這類交易怎麼賺錢,答案比較準。

市場先生您好,

這邊有一個疑惑點,以0050績效來講 ETF連結基金與ETF 並沒有沒有差異,但淨利也是嗎?

因為購買ETF有年配息,而累積型連結基金未配息但績效表現卻一樣,這個原因是什麼因素影響呢?

先謝謝您的解疑。

1. 績效是有差異的,但差異非常微小,時正時負。後來出來一陣子以後,拉長時間看,雖然不能說完全一樣,但似乎影響不大

2. 要有個觀念:「基金的績效,指的都是含息報酬。」這就是為什麼累積型的報酬和會配息的ETF會接近,而殖利率並不等於基金報酬率。

市場先生您好,那連結基金能像現股一樣質押貸款嗎?

不行吧,一般只有ETF和股票能當質押擔保品,連結基金應該不行。

市場先生您好,2025/1/24開始0050的經理/保管費用下修之後,0050連結基金的經理/保管費用是否也會下修呢?

謝謝您🙏🏻

0050連結基金並不額外收經理費用,是比照0050,所以等於會同步下修喔。

市場先生您好,

請問0050若分割的話,會對連結基金產生影響嗎?

我是因為稅率的問題想改買連結基金,但遇到要分割的情況,不確定可以現在就買,還是分割完再買?

請您賜教。謝謝😊

我的認知是沒影響喔。要記得一個原則,就是分割前後市值不變。

😃謝謝您

想請問市場先生,因為ETF最小單位是1股

如果每月能投入的金額小,大概就幾千元的程度

買連結基金會不會因為沒有現金拖累,反而比ETF好?

不能說沒影響,但不大。如同這篇所說,以稅務來說,資金小的時候優勢沒有很大,甚至劣勢,節稅優勢要在金額大稅率高後才會顯現。

一年內的現金拖累,且金額沒有很大(幾百萬千萬),我認為影響相對小。

可以看另一篇:定期定額的頻率一月一季一年投一次差多少?

其實會發現,一個月投一次跟一季投一次,不會差很多,就算是一年一次也沒有差很多。