利率與通貨膨脹有什麼關係?快速升息要付出什麼代價?

「近期通膨壓力迅速升溫,促使多國央行積極緊縮貨幣政策,全球利率前景看漲。」

這是我們在新聞中常常會看到的敘述,大家都知道通貨膨脹跟利率息息相關,但兩者到底是什麼關係?歷史上的數據又告訴我們什麼呢?

這篇文章市場先生告訴你央行如何利用利率來控制通貨膨脹,以及為了抑制通貨膨脹,快速升息所需付出的代價有哪些。

本文市場先生會告訴你:

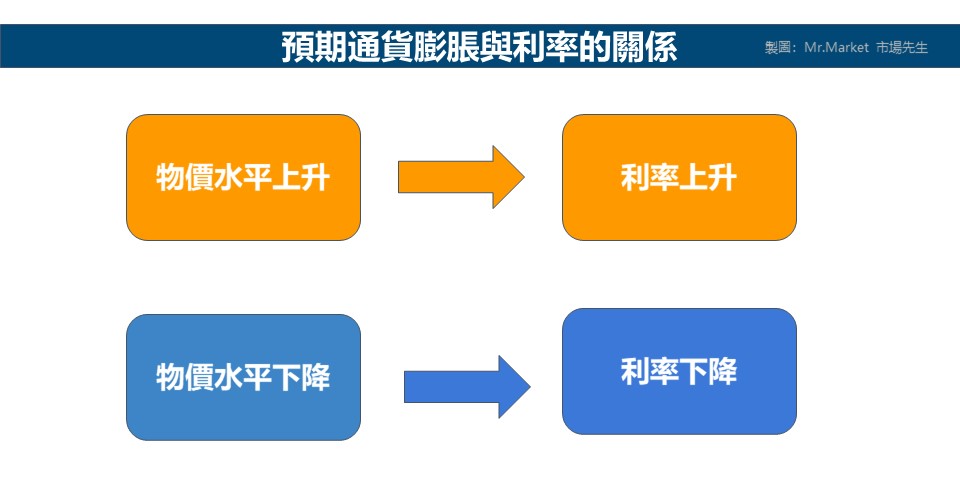

費雪效應:第一個揭示通貨膨脹預期與利率關係的理論

費雪效應(Fisher Effect)是在1930年由經濟學家歐文·費雪(Irving Fisher)所提出,內容指出當通貨膨脹率預期上升時,利率也將會上升,這是第一個談到通貨膨脹率與利率關係的理論。

當預期通膨上升時,名目利率如果沒有跟著上升,實質購買力就會是下降的。

費雪效應公式:實際利率 = 名目利率 – 通貨膨脹率

名目利率:指央行或金融機構所公布未調整通膨的利率

實質利率:代表實際的購買力

費雪效應認為:當物價水平在上升的時候,利率一般會隨之上升;物價水平下降的時候,利率也會有下降的傾向。

背後的理由是因為,對於債券購買者來說,利率必須要能補償他承擔風險及時間價值的損失,費雪認為所謂補償損失,應該關注的是實質購買力,也就是應該看實質利率而不是名目利率。

當名目利率上升時,乍看之下債券投資人是能得到更高利息補償,但假如通膨升的更多,實際上債券投資人得到的實質購買力反而是減少的。

舉例:

假如小明購買100元債券,利率是3%,那麼他一年後可以拿到103元。

如果這一年當中,通貨膨脹率是1%,也就是100元的東西一年後變成101元,那麼小明只富有了2%,

但假如這一年當中通貨膨脹率高達5%,那麼100元的東西一年後變成105元,那小明一年後反而買不起這個東西,他的購買力並沒有因為購買債券而得到提升。

因此觀察到的實際現象是,當通膨上升時,利率通常也會跟著上升,理由是因為在承擔金融風險時,無論時債券投資或者借貸放款,投資人都希望能得到購買力的提升,利率政策及市場定價也會因此改變。

市場先生提示:

通膨與實質利率的概念在我們今天已經很普遍,所有經濟學課本都會提到。但在費雪提出的年代是1930年,在那之前人們大多都還是停留在評估名目利率高低,對實質利率並沒有太多概念,自費雪效應提出以後才逐漸形成這個概念。

可閱讀:名目利率 vs 實質利率

在正常的經濟制度下,實質利率通常是不會大幅改變的,

背後的理由在於,如果實質利率過高,代表通貨膨脹過於劇烈,如果實質利率為負值,則代表可能陷入通貨緊縮。

大多數央行的利率政策,都會希望將利率維持在少量通膨的情況,也就是實質利率略大於零。

在景氣過熱、高通膨時,央行一般會提高名目利率、緊縮資金,去抑制通膨,避免通膨不斷擴張最終傷害經濟。

在景氣過於蕭條,央行一般會降低名目利率、釋放資金,去推升通膨,避免陷入通貨緊縮。

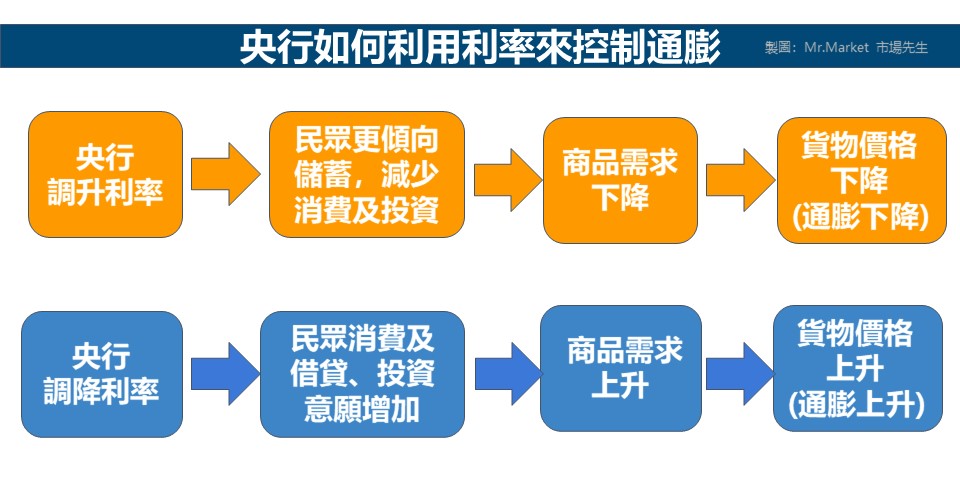

央行如何用利率來控制通貨膨脹?

一般來說,各國央行的職責在於維持金融穩定、健全銀行業務、維護幣值穩定並且協助促進經濟發展、避免失業率攀升。

過高的通膨會對於民生及經濟發展不利,因此它也是各國央行積極調控的指標之一。

其中,利率的調整,屬於央行貨幣政策中相當重要的一項。

穩定且溫和的通貨膨脹對經濟來說是件好事,許多經濟學家主張將通膨維持在2%左右是健康的水平,通膨過高或是過低對於經濟來說都是不利的,因此多數央行的任務是保持每年2~3%的通膨率。為了保持通膨穩定,最好的方式就是透過利率來控制貨幣的供需。

想要降低通膨(通貨膨脹在高點):調升利率

如果今天央行想要降低通膨,那麼它可以調升利率。

調升利率的結果:

- 消費者借貸成本增加

- 放在銀行的儲蓄回報率更高

因此民眾會更傾向儲蓄,減少花費與投資,這會造成商品需求下降,貨幣供應緊張、經濟放緩,讓商品價格下降,進而降低通貨膨脹。

想要刺激經濟(通貨膨脹在低點):調降利率

如果目前通貨膨脹在低點,政府想要刺激經濟,那麼央行就可以調降利率。

調降利率的結果:

- 貨幣供應增加

民眾因為錢放在銀行利率低不具有吸引力,會更傾向拿來消費跟借貸,因而促進經濟發展,使得商品需求增加、商品價格上升,導致通貨膨脹上升。

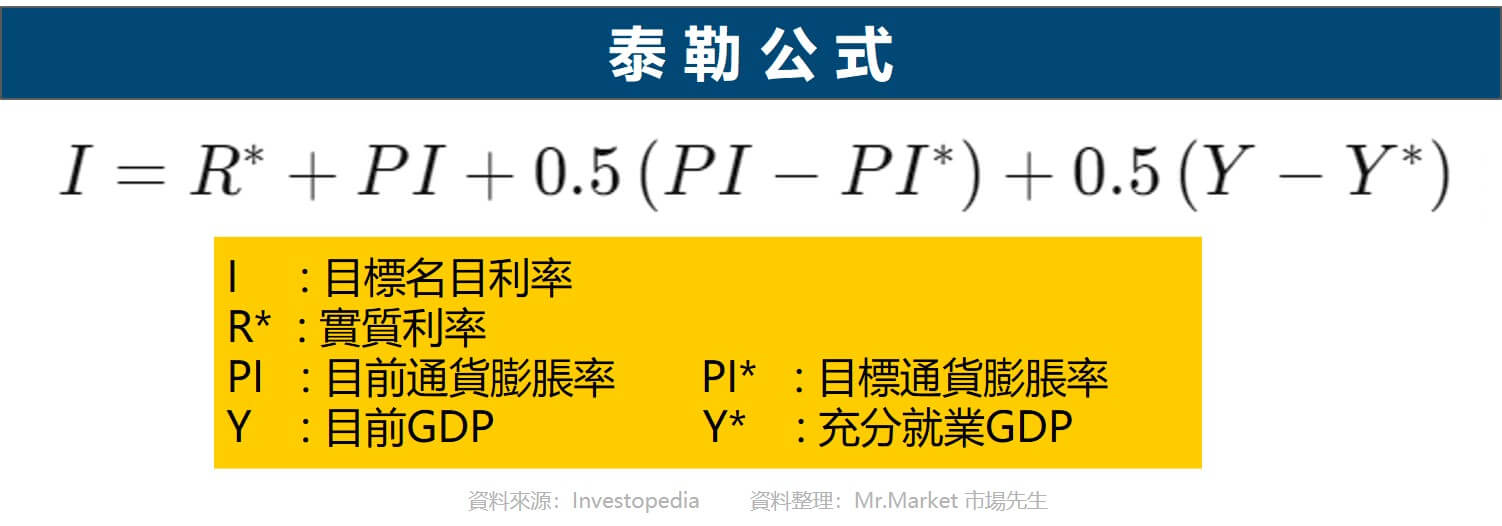

泰勒規則(Taylors Rule):將貨幣政策的利率,與通膨及經濟建立關聯的公式

泰勒規則是一種理論利率的推論值,設計的用意是作為聯準會貨幣政策在設定目標利率上的參考,

它會根據當下實質利率(考慮通膨)、GDP,以盡可能達到目標通膨及促進充分就業為目標,來評估應該設定多少利率比較合理。

其中也同樣有將通膨考慮在內,而泰勒規則估算出的利率,也實際的利率政策執行高度相近。

在之前分享的一篇文章中有提到泰勒公式,可閱讀:總體經濟政策對股債相關性的影響

然而,雖然央行利率政策與通膨高度相關,實際上操作時,還會受到許多因素的干擾,不一定這麼100%正相關,而且通貨膨脹率也不是影響利率的唯一因素,更多時候是經濟因素的考量。

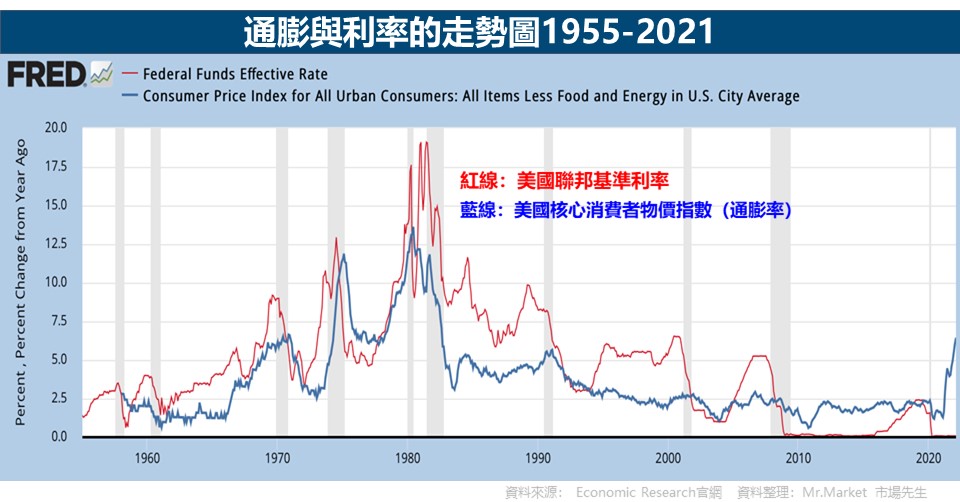

回顧歷史上通貨膨脹與利率之間的走勢

從下圖可以看到過去60幾年來,美國通膨跟利率的走勢,核心消費者物價指數(Core CPI)是用來衡量通膨的指標。

從整體來看,通膨與利率的走勢是相當接近的。

在1990年代以前,通膨呈現一個比較不穩定的狀態,起伏較大,在1980年代初期,通膨曾達到高峰13%以上,當時的利率最高也飆到19%以上。

自1994年以來,美國的通膨相對穩定,長期幾乎都能控制在3%以內,只有在最近的新冠肺炎危機後,2021年又再次突破3%以上。

利率方面,1994年後有三次比較大的跌幅,第一次是2000年網路泡沫危機,第二次是2007年次貸危機,第三次則是2020年新冠肺炎。

從下圖中我們可以看到利率跟通膨大致上的關聯性:

- 2004年利率跟通膨一起降至1%左右的低點,隨後通膨開始緩漲至3%,利率也隨之調升。

- 2009年利率降到趨近於0,隨後在2010年後,通膨開始升溫,從不到1%緩漲至2%多,但央行仍持續維持長時間的低利政策。

- 2020年利率再次降到趨近於0,隨後2021年,通膨開始飆升,突破3%。

由於過去20幾年來通膨相對穩定,因此利率的升降倒不是因為要調控通膨的關係,而是經濟因素居多,大環境不佳需要寬鬆貨幣政策以刺激經濟,但相對的會帶來通膨的增溫,然而只要通膨還在可控的範圍內,通膨增溫後不見得馬上會伴隨著利率的上升。

市場先生提示:相關性不等於因果關係

從上圖我們可以看到通膨與利率有高度的相關,但背後反映的是實體經濟出現了某些變化,還有政策及人們的應對行為。

兩者有高度相關的特性,但並非每次都絕對直接有因果關係。

為了抑制通貨膨脹,快速升息要付出什麼代價?

如果通膨的主因是來自升高的生產成本及低存貨,那麼美國聯準會就必須大幅度的升息以抑制通膨,然而升息速度過快的話,對經濟的傷害是非常大的。

舉2020年新冠肺炎後的例子來看,由於疫情發生後造成各國鎖國、製造業及海運大亂,車子的必需零組件電腦晶片大量缺貨,供需不平衡的情況加上海運費的飆漲,車子的組裝成本變高,製造商只好將這些成本轉嫁給消費者,造成汽車價格大漲,通膨升溫。

在這個情況下,聯準會考慮的也許是大幅度的升息,降低民眾的購買意願,使得需求下降後,車子的價格也會跟著下降,通膨才能得以控制。

不過任何經濟政策其實都是兩面刃,有好處也有壞處,如果升息幅度過快,導致一般人借貸、消費及投資的意願變低,也可能會大幅阻礙經濟的發展,甚至陷入通貨緊縮。

而升息也不代表絕對能抑制通膨,如果沒有順利抑制通膨,通膨持續擴大,很可能演變成停滯性通膨,經濟進一步惡性循環。

可閱讀:歷史上的停滯性通膨造成那些影響?

快速重點整理:利率與通貨膨脹有什麼關係?

- 根據費雪效應的概念,當物價水平上升時,利率也會傾向跟著上升。

- 各國央行通常以維持通膨在2~3%之間為目標,若是通膨過高,會採取升息政策,若是通膨過低,代表經濟停滯不前,則會採取降息政策。

- 過去的歷史來看,通膨跟利率確實有高度相關性,當利率達到低點後,通常會伴隨著通膨的增溫,但只要通膨還在可控範圍內,但利率不見得會隨著通膨馬上調升。

- 如果通膨失控導致政府需要快速升息以抑制通膨,所需付出的代價是很大的,會大幅打擊經濟發展。

延伸閱讀:

專欄作者:牟均俞 主編:市場先生加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,解決投資的煩惱!

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

經過Google自己有興趣的條目,走進先生的文章!

乍看內容很豊富專業,不過都被此網頁有一白板設計,擋到閱讀方便,只好匆匆掃瞄幾段章節,實在可惜!

感謝您的回饋!請問白板設計指的是什麼意思呢?可以的話再請說詳細一點,我可以再來修正!