經濟數據公布時,如何進行選擇權操作?以E-迷你標普500指數期權為例試算損益

本篇文章將E-迷你標普500指數期權(代號:ES)的週選擇權為例,假設投資人分別於2023與2024年的兩次聯準會利率政策公佈前,佈局週選擇權的多頭/空頭策略,藉此了解ES選擇權的報酬風險特性及損益計算方式。

在看策略的損益試算之前,會先簡短介紹週選擇權與期貨的差異、注意事項及風險。

E-迷你標普500指數期權 是芝加哥商品交易所集團 CME Group 旗下的CBOE發行的期權(選擇權)商品之一。想在台灣進行交易E-迷你標普500指數期權(ES),可點以下連結,查看目前有提供交易ES的期貨商:可交易ES的台灣期貨商清單

本文舉的例子為方便試算的假設,無推薦之意,投資必定有風險,任何投資決策前請務必自行評估判斷。

本文市場先生會告訴你:

E-迷你標普500指數期權 (ES) vs S&P500指數期貨、ETF

E-迷你標普500指數期權(代號:ES),又稱E-迷你標普500指數選擇權,是一種與S&P500指數相關的衍生性金融商品,它交易的是S&P500這個指數的選擇權。

如果是當ES的買方,需付的是權利金(也就是買進選擇權的價格),以買進ES買權為例(buy call),買進的是到期時能夠以約定點數購買S&P500指數的權利,且到期時,買方可以選擇履約或是放棄。

如果是當ES的賣方,需付的是保證金(確保到時買方決定履約時,賣方不會跑掉),以賣出買權為例(sell call),賣方賣出的是到期時能以約定點數購買S&P500指數的買權,如果到期時S&P500指數下跌、買方決定放棄履約,賣方就會賺到權利金,

買賣雙方都會付出保證金,當損益即時發生時,損益會反應在保證金的餘額上。

以下比較ES選擇權、ES期貨、S&P500 ETF的差別:

| 比較項目 | E-迷你標普500指數期權 | E-迷你標普500指數期貨 | S&P500 ETF |

|---|---|---|---|

| 產品代號 | 根據週or月末而有不同代號 | 只有季合約, 代號: ES | 依不同ETF而定 (例:SPY、IVV) |

| 交易所 | CME | CME | 紐約證交所 |

| 交易管道 | 期貨商 | 期貨商 | 證券商 |

| 台灣交易時間 (夏令) (3月中-11月中) | 週一~六 早上6:00~早上5:00 | 週一~六 早上6:00~早上5:00 | 週一~六 晚上9:30-早上4:00 |

| 台灣交易時間 (冬令) (11月中-3月中) | 週一~六 早上7:00~早上6:00 | 週一~六 早上7:00~早上6:00 | 週一~六 晚上10:30-早上5:00 |

| 交易手續費 | 視期貨商而定 (約0.25~0.85美元) | 視期貨商而定 (約0.25~0.85美元) | 視券商而定 (美股券商約0~1美元) |

ES選擇權和期貨的好處是一週6天,幾乎24小時都可以交易,ETF則是有固定的開盤時間,且持有時需付出內扣費用,但一股相對ES選擇權和期貨來說,需要的資金較少。

投資ES的注意事項與風險

選擇權買方風險:到期時沒有變成價內,付出的權利金就會歸0。

選擇權買方是類似於買保險的概念,可以在參與上漲或下跌的同時,控制住損失的風險。但最大損失為權利金。

舉例來說,Peter是個交易選擇權的投資人,假設今天Peter以權利金67.24美元買進10口ES週三選擇權(預期會漲),履約價是5100點,並打算持有到週三到期。

週三到期時,ES週三選擇權的市價為5000點 (結果是跌),履約價>市價屬於價外,所以這個合約就沒有履約價值,於是Peter選擇不履約,付的權利金就會歸0。

選擇權賣方風險:如果評估方向錯誤,損失很可能沒有上限。

選擇權的賣方類似於賣保險的概念,能夠收取一定的權利金(類似收取保費),但如果危險實際發生(價格往某方向變動),選擇權賣方要承擔所有損失,屬於獲利有限,風險無上限的概念。

舉例來說,Peter是交易選擇權的賣方,他以權利金11.74美元賣出10口ES週四選擇權(預期會跌),履約價為5100點的買權,並打算持有到週四到期。

週四到期時,ES週四選擇權的市價為5200點 (結果是漲),履約價<市價,對買方來說屬於價內,所以Peter就必須承擔100點的虧損。如果虧損更大的情況,帳戶保證金不足,最壞的狀況可能整個帳戶資金歸0。

買方和賣方風險報酬特性不同,但並不一定哪一方比較有利,風險高低會隨著權利金價格上漲下跌而平衡。

而要提醒的是,無論買方或賣方,在操作時,都動用了相當大的槓桿特性,因此需要謹慎進行風險管理。例如單次交易,確保即便發生損失,也在總資產1%以下。

| 比較項目 | 買方 | 賣方 |

|---|---|---|

| 獲利 | 無上限 | 有限 |

| 風險 | 有限 | 承擔所有風險 |

| 最大損失 | 權利金 | 無上限 |

而運用選擇權有許多不同履約價商品的特性,也可以組合出許多不同的策略,讓自己預期得到的獲利及承擔風險,更符合當下市場環境。

後面會舉實際例子說明。

E-迷你標普500指數期權 (ES)種類:週期權跟月末期權

ES主要分成週選擇權跟月末選擇權兩種,都屬於歐式選擇權 (持有人只能在到期日要求履約),兩者最主要的不同就是結算日:(以下介紹週選擇權為主)

- 週選擇權會在每週指定星期到期

- 月末選擇權會在每月的最後一個交易日到期

以下簡單比較週期選擇權跟月末選擇權的差別:

| 比較項目 | ES週選擇權 | ES月末選擇權 |

|---|---|---|

| 代號 | 依星期而定 | EW |

| 到期時間 | 指定星期下午4:00 | 指定月最後交易日下午4:00 |

| 市場上 可交易合約 | 未來5週 | 未來6個月 |

| 成交量 | 較小 | 較大 |

想持有選擇權較長期的人,可以交易到期時間較遠的週選擇權或月末選擇權。

ES週期權(週選擇權)介紹

週選擇權(英文:Weekly Options)就是會在每週到期的選擇權。

以CME推出的ES週選擇權來說,目前已有週一~週五的週選擇權,週一的選擇權合約會於每週一到期、週二的選擇權合約會於週二到期…,以此類推。

也就是說,幾乎每天都會有到期的週選擇權,而且會保持在未來5週都有合約,所以週選擇權很適合不想持有這麼長時間的投資人(甚至能找到當天到期的週選擇權)。

舉例來說,一份到期日為2024/4/22的ES週一選擇權合約,往前推算5週(2024/3/15)就可以開始交易,且到期的前一個交易日(2024/4/19)就會有新的週一選擇權合約。

ES週選擇權的合約會根據星期幾、第幾週而有不同的代號,代號中的數字1代表第一週、2代表第二週…以此類推。

以下列出週一~週五的ES代號:

| 星期 | ES代號 |

|---|---|

| 一 | E1A、E2A、E3A、E4A、E5A |

| 二 | E1B, E2B, E3B, E4B, E5B |

| 三 | E1C、E2C、E3C、E4C、E5C |

| 四 | E1D, E2D, E3D, E4D, E5D |

| 五 | EW1, EW2, EW3, EW4 |

資料整理:Mr.Market市場先生

週選擇權合約的功能:每一天都能找到當天結算的選擇權

傳統的月選擇權,到期日會固定在每月的某一天,想交易的當下跟能使用的選擇權的合約剩餘天數長短並不一定。

但如果是週選擇權,投資人的想法就可以即時反應,有更適合到期時間的商品可以選擇,不用付出額外的時間價值。

也因為因為週選擇權有到期時間較短的特性,對買方而言,投資人需付出的權利金較少 (概念有點像是買一個很快到期的保險,所以不用付出這麼多保費),適合想判斷短期趨勢而去操作的投資者,如果判斷錯誤時投入最大損失是歸零。

對賣方而言,則是可以在更短的時間內收取權利金及快速遞減的時間價值,但也須承擔對應的風險。

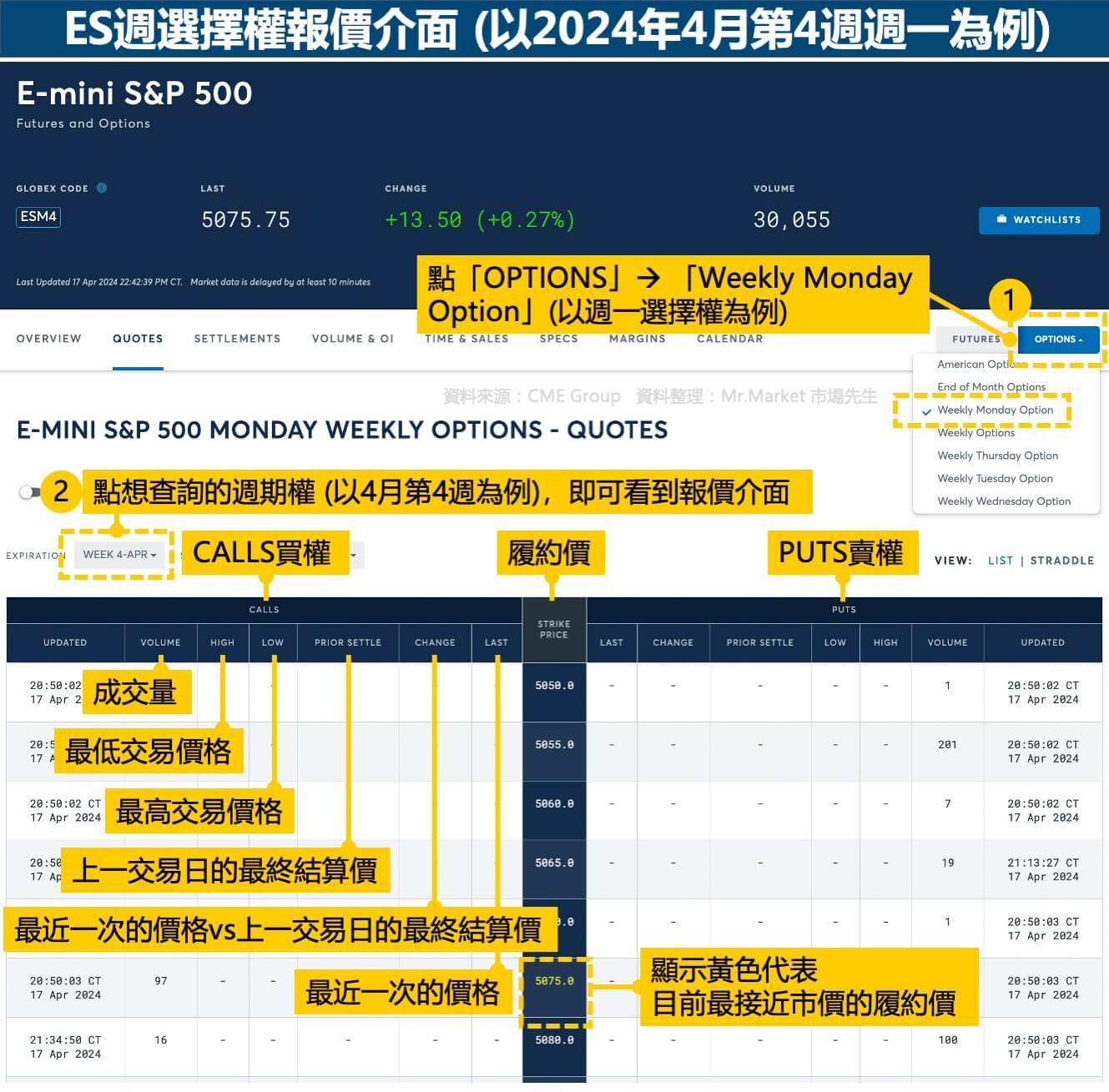

查詢ES周選擇權合約報價與資訊 (也可以在各期貨商報價工具上看到):

如何計算ES S&P500週選擇權的損益?範例試算教學

以下舉出兩個週選擇權的試算範例,試算在特定時間發生的事件下,ES S&P500週選擇權的損益變化。

在各種金融事件發生時,我們不見得一定能正確預期到市場未來方向,但可以確定的是,市場往往在此時會有較大的波動,而選擇權風險報酬不對稱的特性,就很適合這類波動較大的情境中尋找交易機會。

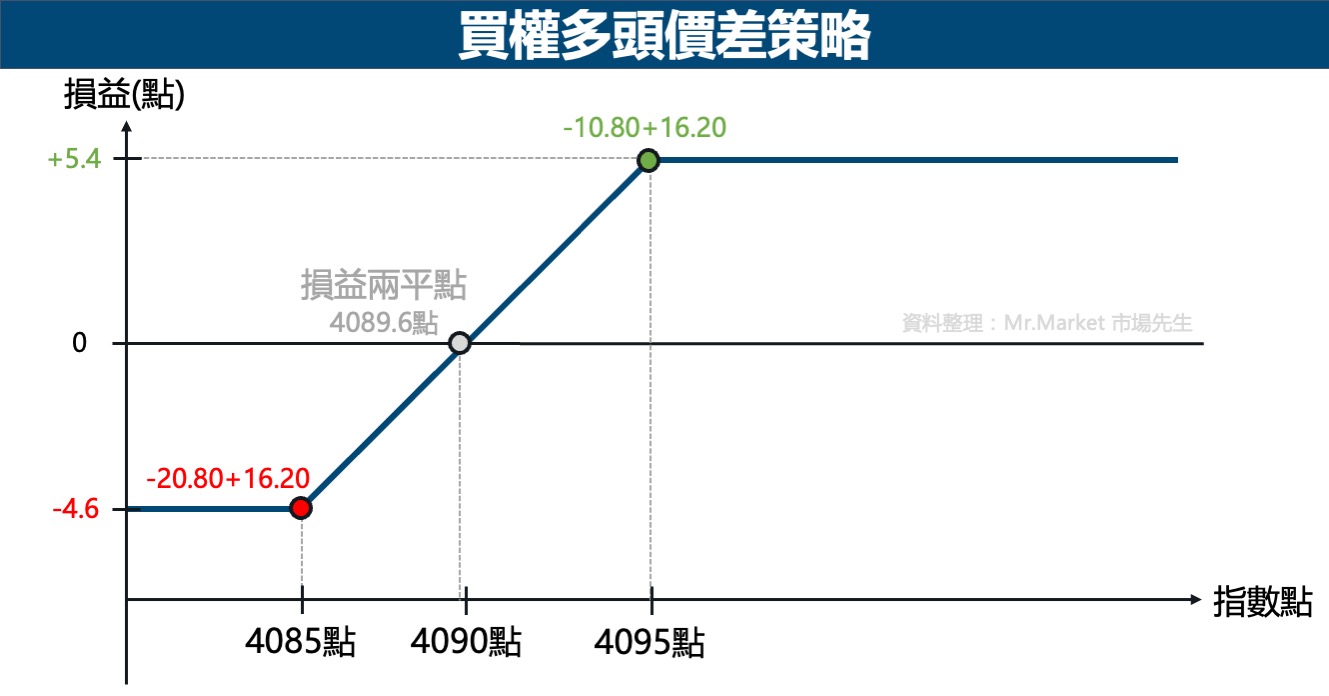

情境範例1:投資人建立買權多頭價差策略(獲利情境試算)

美國聯準會即將在2023/2/1 EST時間下午2點公佈消息,投資人Peter預期到時市場可能會有較大的波動,他看法偏多(看漲),因此在前一天(2023/1/31)建立一個多頭價差策略:

當時情境如下:

2023/1/31:當天下午4點收盤價為4076.59點,預計隔天2/1下午2點聯準會會宣布最新利率。

Peter預期看法偏多,運用周選擇權,在1/31當天收盤前,建立一個隔天(2/1)到期的選擇權多頭價差部位。

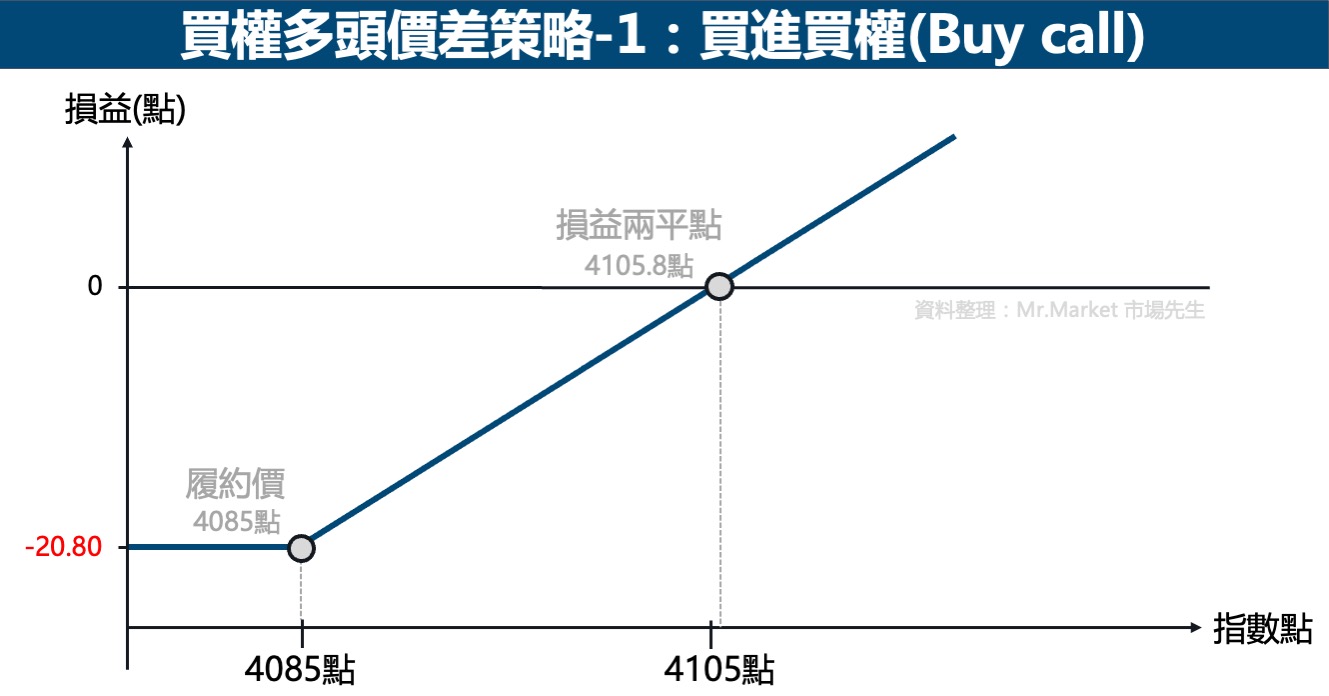

- Buy call:2023/1/31買進10口到期日是2023/2/1、履約價為4085點的買權 (Buy call),付給賣方權利金共20.80點 x 10口 = 208點 (相當於10,400美元)

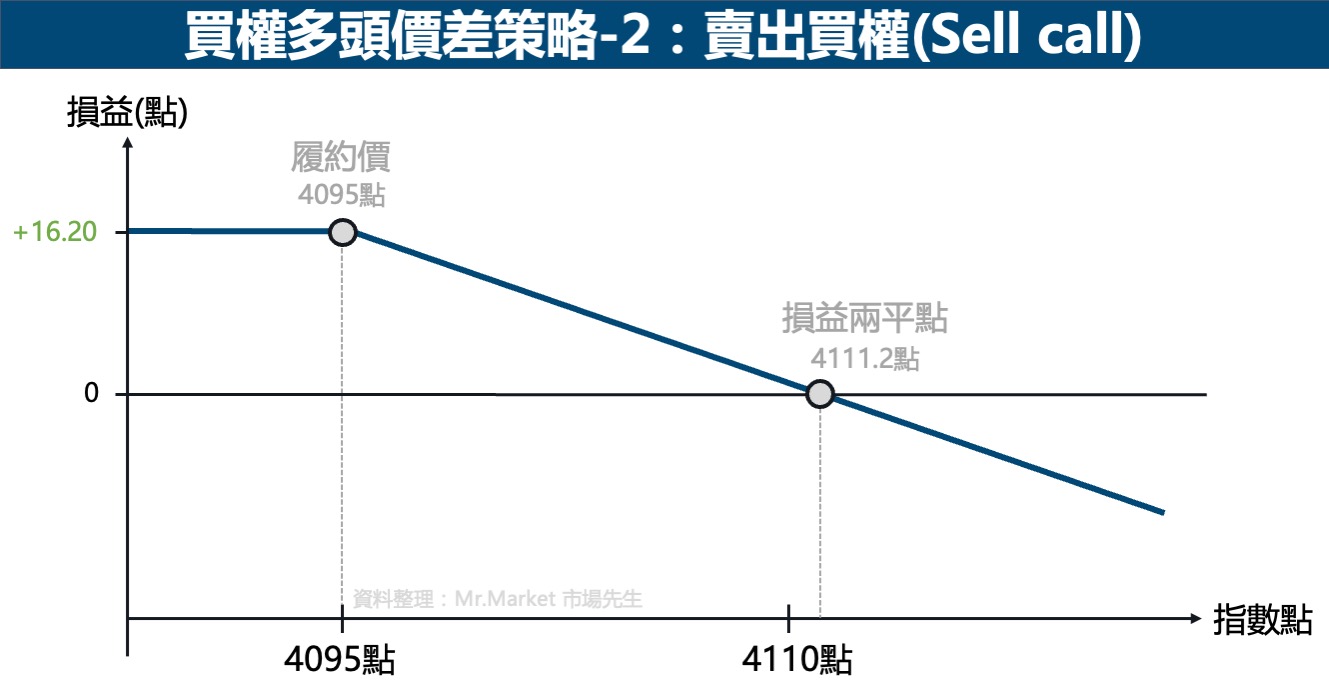

- Sell call:2023/1/31同時也賣出10口到期日是2023/2/1、履約價為4095點的買權 (Sell call),收取權利金共16.20美元 x 10口 = 162點 (相當於8,100美元)

Peter的Buy call + Sell call的多頭價差策略,會在指數點為4095點時達到永久值+5.4 點/口,如下:

實際結果:

2023/2/1:聯準會下午2點宣布升息後,下午2點半的開4059.43、高4114.75、低4037.20、收4103.73。

假設Peter在2023/2/1下午2點半時,決定以4095點平倉,Peter的多頭價差策略損益為:

- 策略一:-10.80

- 策略二:+16.20

- 損益兩平點:4085 + 4.6 = 4089.6點

- 策略一+二 = -10.80 + 16.20 = +5.4

ES週選擇權一點價值50美元,因此最終損益為 5.4點 x 50美元 x 10口 = 2,700美元。

市場先生補充:

上述多頭價差策略是由一個Buy call + 一個Sell call所組成,以下補充介紹:

策略一 – Buy call:Peter預期2023/2/1 S&P500指數會上漲

損益兩平點:4085 + 20.80 = 4105.8點

策略二 – Sell call:Peter也預期2023/2/1 S&P500指數不會漲太多:

損益兩平點:4095 – 16.20 = 4111.2點

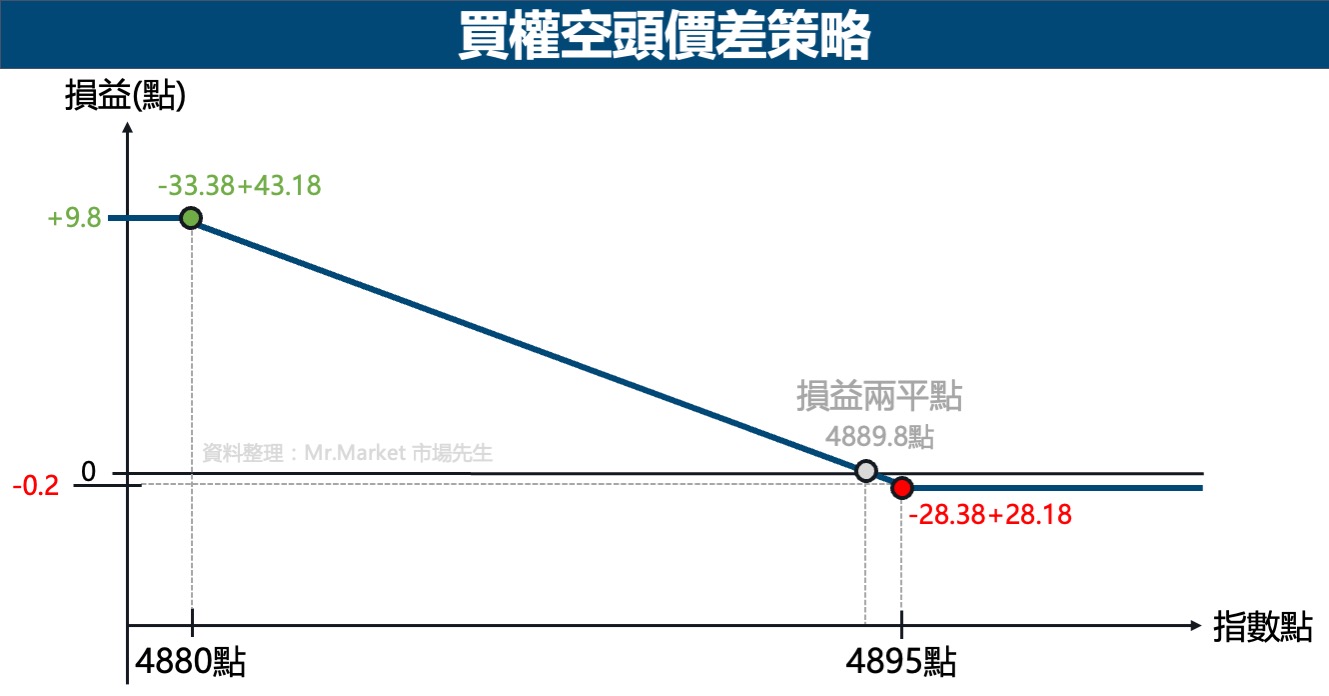

情境範例2:投資人建立買權空頭價差策略(虧損情境試算)

Peter在2024/1/31美國聯準會公佈不升息之後,預期到時市場可能會有較大的波動,看法偏空(看跌),而2024/2/2將公佈非農就業及失業率,Peter決定在2024/2/1開始佈局一個空頭價差策略:

當時情境如下:

2024/1/31 聯準會下午2點宣布不升息後,下午2點半的開4876.24、高4904.74、低4873.44、收4880.07。

2024/2/1 16:00收盤價為4906.18點。

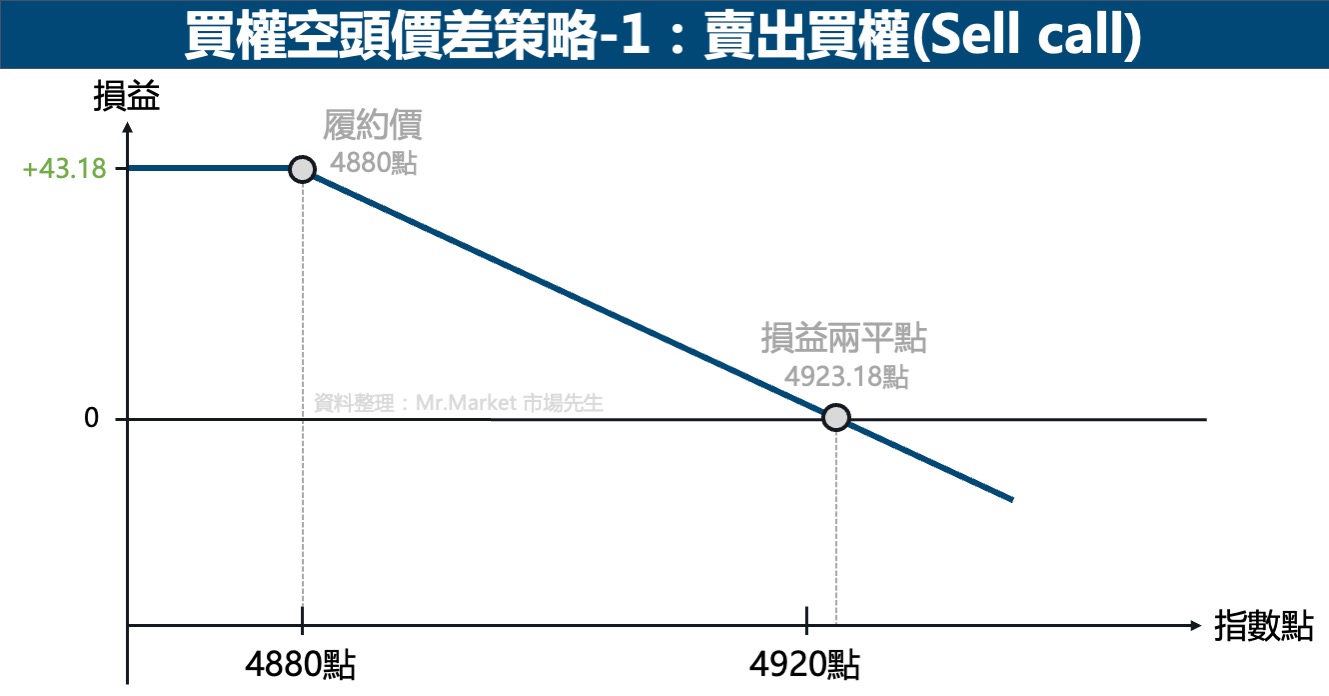

- Sell call:Peter預期2024/2/2 S&P500指數會下跌,所以在2024/2/1賣出10口到期日是2024/2/2、履約價為4880點的買權 (Sell call),收取權利金43.18點 x 10口 = 431.8點 (相當於21,590美元)

- Buy call:Peter也預期2024/2/2 S&P500指數不會跌太多,所以在2024/2/1同時也買進10口到期日是2024/2/2、履約價為4895點的買權 (Buy call),付賣方權利金共33.38點 x 10口 = 333.8點 (相當於16,690美元)。

Peter的Sell call + Buy call的空頭價差策略,會在指數點為4895點時達到永久值-0.2點/口,如下:

假設Peter在2024/2/2 早上9點時,決定以4895點平倉,Peter的空頭價差策略損益為:

- 策略一:+28.18

- 策略二:-28.38

- 損益兩平點:4880 – 33.38 + 43.18 = 4889.8點

- 策略一+二 = +28.18 -28.38 = -0.2

ES週選擇權一點價值50美元,因此最終損益為 -0.2點 x 50美元 x 10口 = -100美元。

市場先生補充:

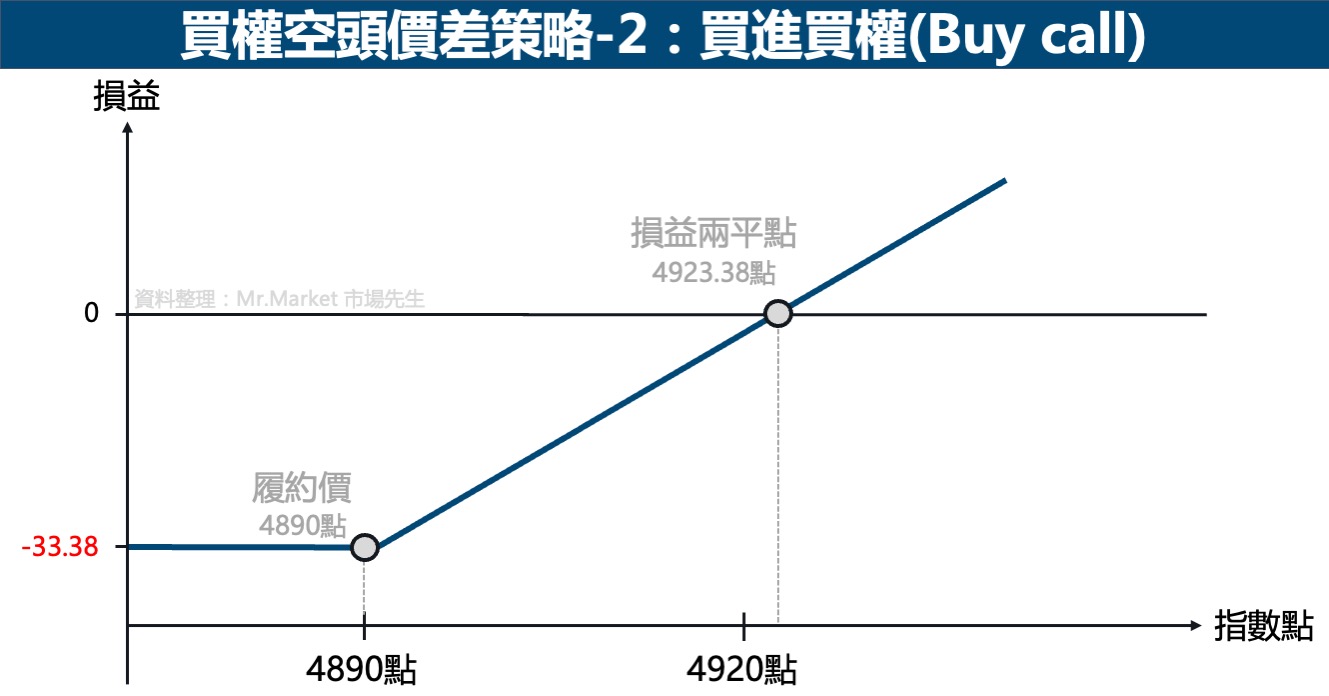

上述多頭價差策略是由一個Sell call + 一個Buy call所組成,以下補充介紹:

策略一 – Sell call:Peter預期2024/2/2 S&P500指數會下跌

損益兩平點:4880 + 43.18 = 4923.18點

策略二 – Buy call:Peter也預期2024/2/2 S&P500指數不會跌太多

損益兩平點:4890 + 33.38 = 4923.38點

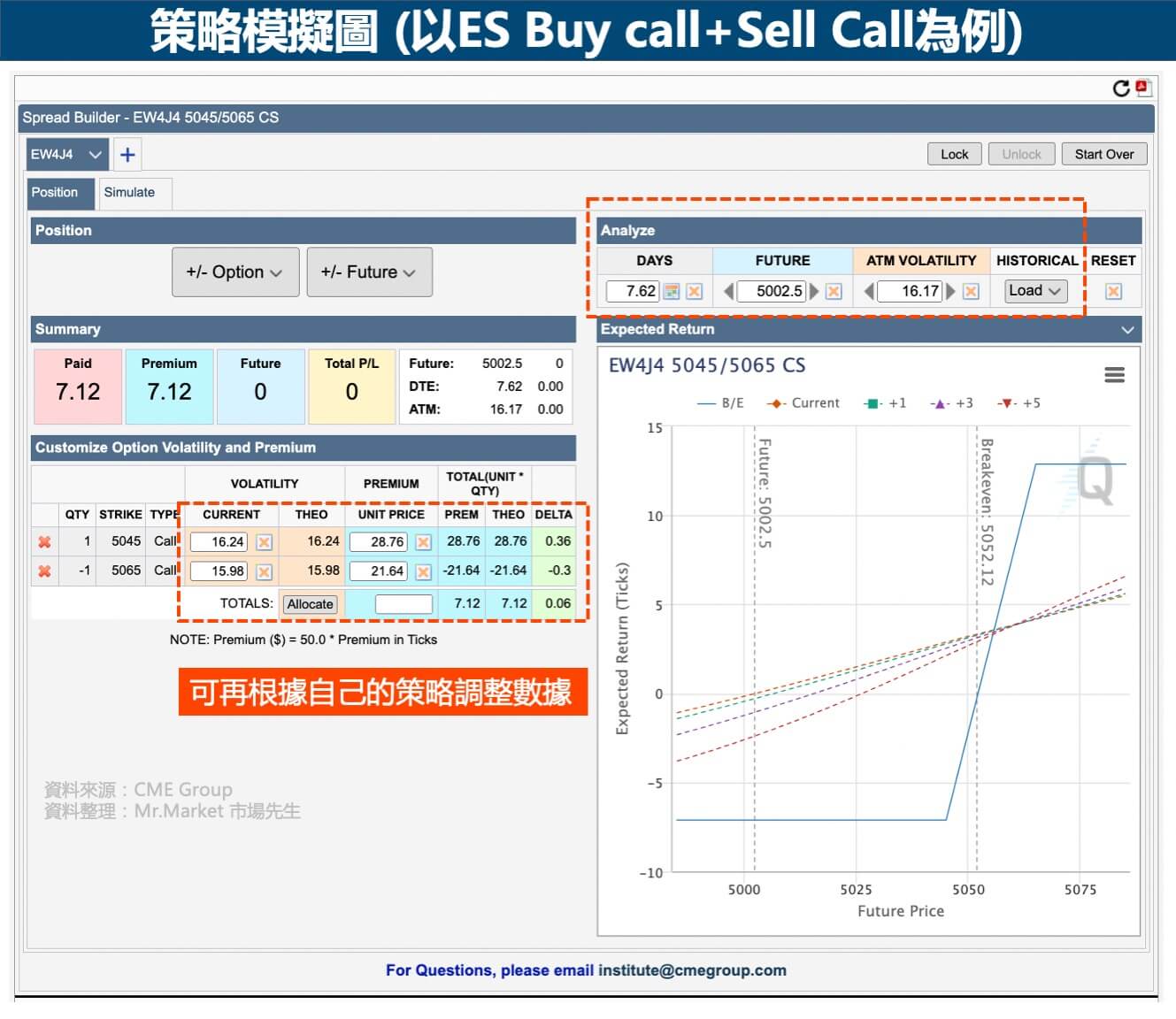

幫你自動畫出選擇權損益的走勢圖:用CME的strategy-simulator

芝商所官網的策略分析工具分享(需註冊登入):

登入後點想操作的週選擇權 → 點「Option」→ 點想操作的箭頭符號 (箭頭往上為Buy,箭頭往下為Sell) → 點「OK」:

即可產生策略模擬圖,工具中也有多項可根據自己的策略再調整的項目,有興趣的可以自己去研究:

交易E-迷你標普500指數期權的管道

在台灣,想交易E-迷你標普500指數期權,就必須透過合法的期貨交易商。

可參考由CME官方所提供的合法可交易ES的台灣期貨商清單,裡面有針對每間台灣期貨商的詳細介紹。

點此連結即可看到清單:可交易ES的台灣期貨商清單

如果不在台灣,可用IB盈透證券交易E-迷你標普500指數期權。

IB盈透證券是NASDAQ上市公司,代號 IBKR,是全球最大網路券商,也是目前唯一有中文介面的海外期貨/選擇權交易商。

詳細可閱讀:IB盈透證券官方網站

加入市場先生FB社團 - 美股券商經驗交流討論

市場先生有新開一個美股券商操作交流FB社團,提供大家可以詢問美股券商操作問題,交流券商使用經驗。

更多美股、ETF等等投資知識,及一些平常的投資閒聊,我會分享在另一個FB社團中:一起學習股票投資,目前已有19萬社友加入討論。

編輯:Eden 主編:市場先生

一般留言