原油類股ETF表現與油價有什麼關係?比較XLE、XOP ETF與原油價格的關聯性

原油公司的股價很容易受到油價波動影響,到底油價為什麼會影響原油公司的獲利表現,原油產業鏈的上下游公司對於油價波動的敏感度又為何呢?

這篇文章市場先生介紹原油類股ETF與油價的關係、油價變動對於原油產業鏈的影響、原油公司避險的優缺點,

以及投資人如何因應油價變動投資原油。

本文市場先生會告訴你:

原油類股ETF表現與油價有什麼關係?

談到原油類股ETF,規模最大、最常被運用的就是XLE及XOP這兩檔ETF了,

下表是這兩檔ETF的比較:

| XLE vs XOP比較 | ||

| 比較 | XLE | XOP |

| 全名 | Energy Select Sector SPDR Fund | SPDR S&P Oil & Gas Exploration & Production ETF |

| 發行公司 | SPDR | SPDR |

| 規模 (2021/09/30) |

25,073.94(百萬美元) | 3,872.95(百萬美元) |

| 總管理費用 | 0.12% | 0.35% |

| 持股特性 | 主要集中在幾家大型原油公司如艾克森美孚及雪佛龍,前10大持股佔了75%,原油產業上中下游皆有包含 | 持股相對分散,最大的持股公司佔比不到3%,但產業集中在上游的探勘、挖油井等 |

| 對油價波動敏感度 | 較小 | 較大 |

| 資料整理:Mr.Market市場先生 | ||

想了解完整的XLE ETF分析,可閱讀:XLE值得投資嗎?市場先生完整評價XLE

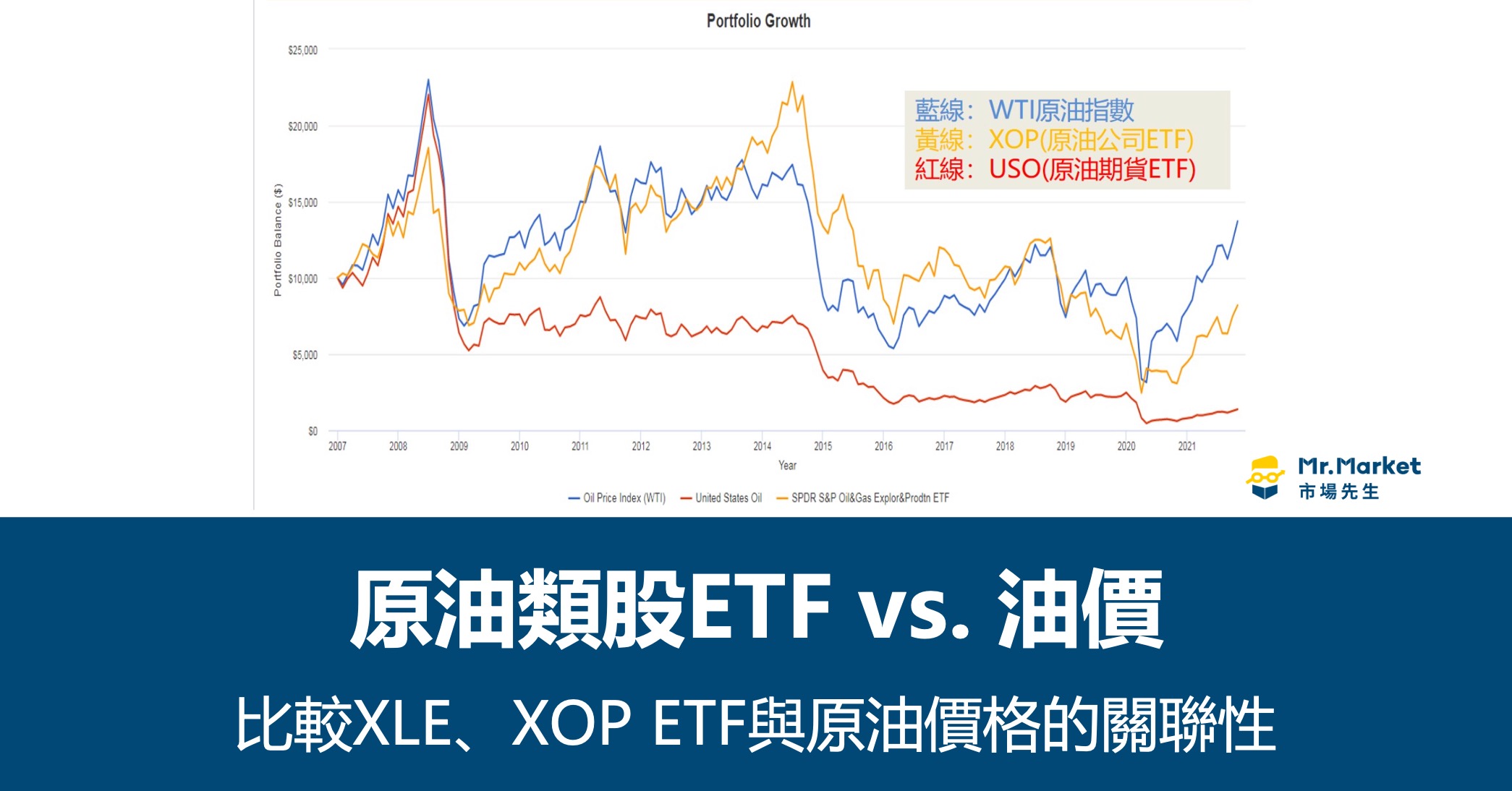

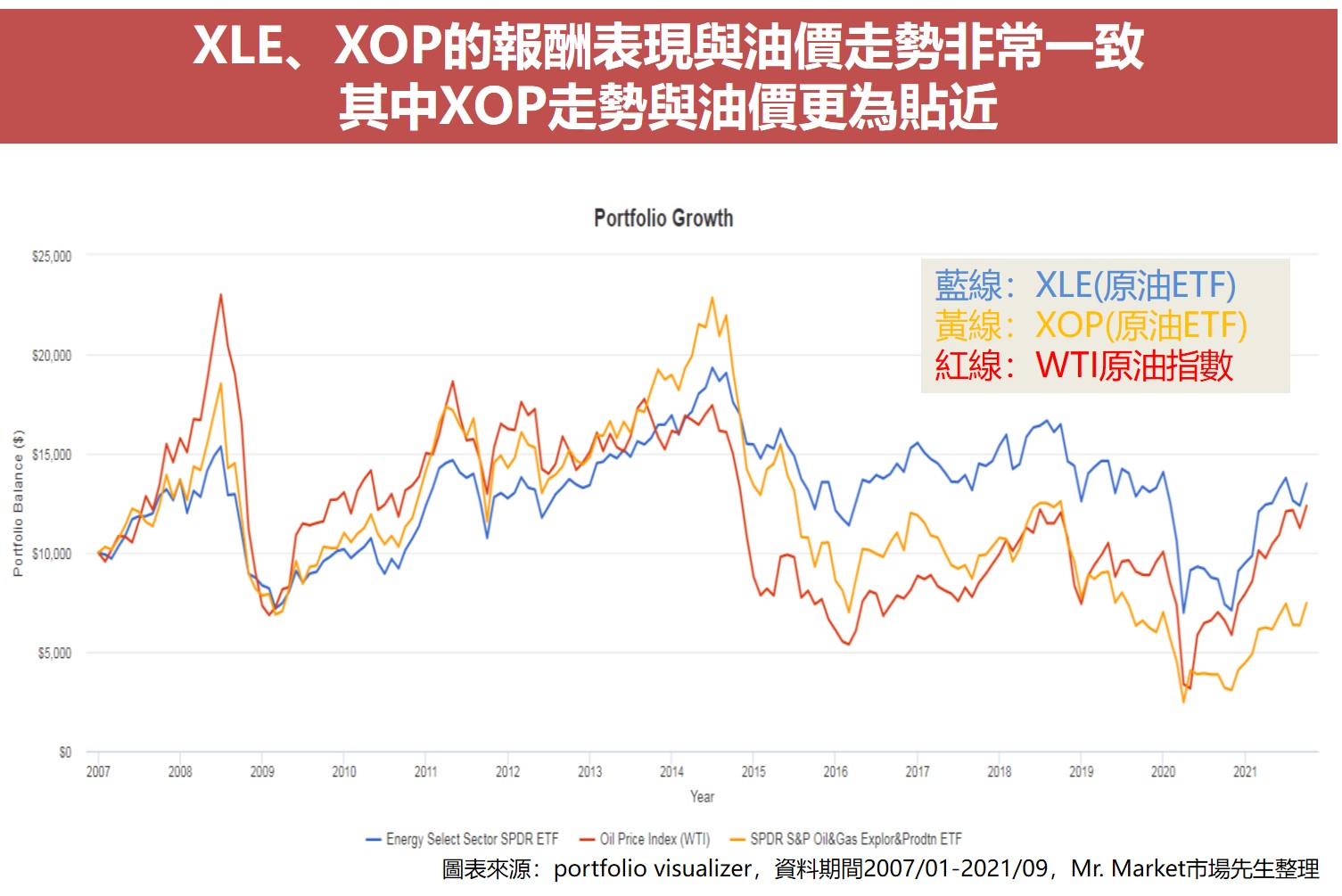

XLE ETF、XOP ETF跟油價的關係

下圖是比較XLE、XOP與WTI原油指數從2007年2021年的報酬走勢,

可以看出XLE跟XOP的報酬表現都跟油價走勢非常一致,其中XOP的走勢跟油價更為貼近。

油價變動對原油產業鏈有什麼影響?

原油產業鏈分為上、中、下游三部分,其主營業務及受油價波動影響程度如下表。

| 油價變動對原油產業鏈的影響 | ||

| 產業鏈 | 主要業務 | 受油價波動影響 |

| 上游 | 原油探勘及開採 | 高 |

| 中游 | 原油運輸及儲存 | 低 |

| 下游 | 原油加工及銷售 | 中 |

| 資料整理:Mr.Market市場先生 | ||

底下解釋為什麼油價波動會對這三種公司,造成不同的影響:

1. 上游公司:

因為從事的是探勘跟開採,油價的變動最直接影響的就是營收跟獲利,因為開採的成本是變動不大的。

油價上漲時,這些公司就賺更多;油價下跌時,這些公司獲利就直接縮水了,所以上游公司對油價的敏感度非常高。

此外,如果油價上漲或是預期上漲,會使得上游公司投資開發新井的意願增加,如此一來,從事探勘相關設備及工程建設的公司也會受惠。

2. 中游公司:

因為從事的是原油的運輸及儲存,因此受油價的波動影響最小。

3. 下游公司:

從事的是原油的加工及銷售,因此油價變動會直接衝擊其營收。

舉例來說:

假設一家公司一年可以賣出100萬桶油,當油價是每桶50美元時,該公司營收為5千萬美元,

若油價漲到每桶100美元時,該公司營收會翻倍成1億美元,在公司固定成本不變的前提下,營收越高,利潤率也就越高。

此外,油價還會直接影響到原油公司的信用評等,當油價下跌時,信用評級可能會被調降,這會直接影響到公司的借貸成本增加。

雖然原油產業鏈分為上、中、下游三部分,但是大型的原油公司如艾克森美孚及雪佛龍這種巨頭,都是橫跨產業鏈的中下游,包含的業務範圍十分廣泛,

大型的公司會有不同的業務去分散風險,因此它們的股價漲跌與油價雖有相關但未必完全一致。

原油公司避險有什麼優缺點?

- 原油公司避險的優點:未來幾年的利潤幾乎是肯定的。

- 原油公司避險的缺點:油價上漲的話,就失去了營收上漲的機會。

看到這邊,有讀者可能想問,既然油價波動會對原油公司影響很大,

那原油公司為什麼不選擇避險呢?

舉例來說:

假設A公司一年開採量是1百萬桶,

在2017年時,交易所的報價是,2018年的原油期貨價平均為59美元,2019年為58美元,2020年為57美元,

如果A公司透過賣空期貨來鎖定未來三年的原油價格,那麼未來三年的營收預期分別為5,900萬、5,800萬及5,700萬美元。

若以每桶開採成本45美元計算,可以預期未來3年的利潤為1,400萬、1300萬、1,200萬美元。

如果選擇避險,好處是未來幾年的利潤幾乎是肯定的,然而缺點是,如果油價漲到100美元呢?那麼該公司就失去了營收上漲的機會。

這也就是為什麼大多數的原油公司並不會採取積極的避險策略,而是要在風險跟利潤之間取得平衡,

而且如果原油公司都採取避險的話,那麼它的股價就跟油價沒有太大關聯性了。

投資人如何因應油價變動投資原油?

投資原油重點:投資原油公司ETF會比投資原油期貨ETF好

在油價上漲時,許多投資人會想投資原油,而投資原油很多人也會直接聯想到,像是USO這種追蹤原油期貨的ETF。

然而,由於以下3個原因,會建議如果看好油價要投資原油的話,

投資原油公司ETF會比投資原油期貨ETF好。

1. 原油期貨ETF會有正價差、逆價差及轉倉成本的問題,使得報酬不一定等同油價上漲幅度

由於原油從生產到終端消費要產生倉儲、運輸等成本,會導致原油期貨有正價差的問題,

亦即遠期價格大於近月價格(反之則為逆價差),期貨因為轉倉所流失的成本都是由投資人負擔,

且像金融危機發生時,投資人要負擔的轉倉成本會大增,

這使得油價上漲幅度不一定等於ETF的報酬,想深入了解可閱讀:

原油ETF教學 –一次看懂USO、UCO、元大S&P原油(00642U)、元大油正二(00672L)

2. 原油期貨ETF會比原油公司ETF容易產生溢價問題

ETF因為市場供需問題或是流動性等因素,會產生ETF折溢價的問題,而期貨型的ETF又比股票型的ETF容易發生溢價問題,

因為股票型的ETF如果有溢價,很容易有套利空間,讓溢價被修正。

在台灣最知名的就是元大S&P原油正二這檔原油期貨ETF,在2020年4月時,因油價大跌,投資人想趁機抄底,竟把這檔ETF買至溢價533%,意思是價值100元的東西願意用533元去買,

後來溢價收斂後,投資人也承受了巨大的損失,最後這檔ETF以下市收場。

(備註:ETF下市並非歸零,而是清算並退回資金)

3. 原油公司有正現金流而原油期貨ETF沒有

由於原油公司是企業,一般來說企業會擁有正向的現金流,且營收來源較多元,較不會因為油價大跌就一下子導致破產。

然而原油的期貨ETF並沒有實體的產業,也沒有現金流,當油價大跌時就可能蒙受極大的損失,像是2020年4月原油期貨價格甚至有跌到負數的空前紀錄。

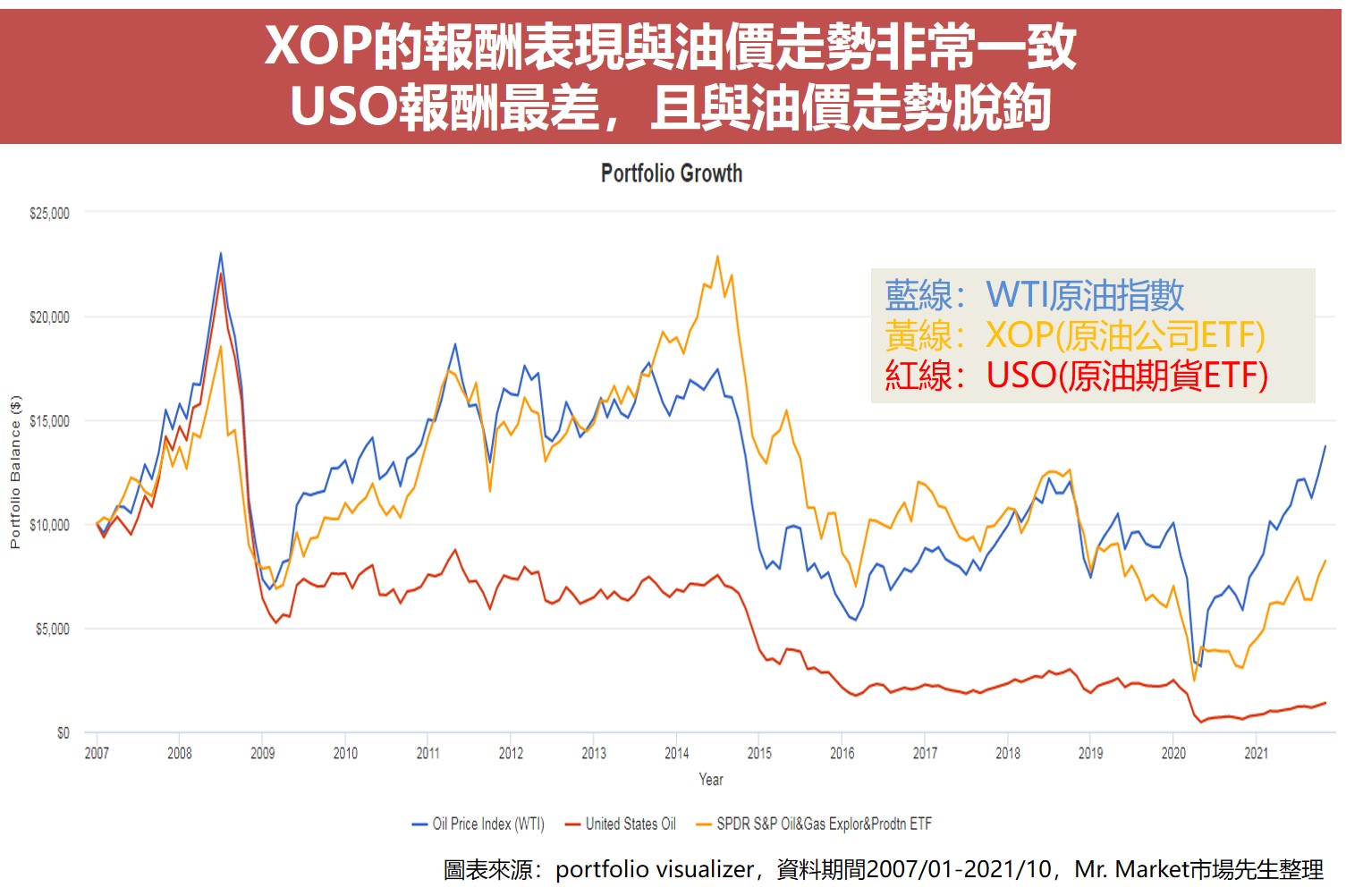

以下是原油價格WTI與原油期貨ETF USO及原油公司ETF XOP的長期報酬比較,可以看出XOP的走勢還是比較貼近油價走勢,而USO長期下來報酬率也是最差的。

當然,因為過去報酬不等於未來報酬,所以我們並不能因此說明未來短期誰比較會漲,但從長期觀點來看,的確原油期貨ETF比較沒有優勢。

想了解完整的原油期貨介紹,可閱讀:輕原油期貨入門教學

快速重點整理:油價對原油產業公司的股價有什麼影響?

- 歷史顯示原油公司類股的報酬走勢與油價走勢相當一致,且上游公司股價會比中下游公司更貼近油價。

- 如果看好油價要投資原油,投資原油公司ETF會比投資原油期貨ETF好。

本文為經驗分享與資料整理,無任何投資推薦買賣之意,投資必定有風險,投資前務必自行研究判斷。

額外分享幾篇文章:

專欄作者:牟均俞 主編:市場先生加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,解決投資的煩惱!

市場先生開了一堂的「用美股ETF創造穩定現金流」教學課程,

這堂課程會從基礎入門、資料查詢到實際操作,

教你學會建立一個穩定的全球ETF投資組合,目前累積已經有將近2000位同學上課。

線上課程》美股ETF創造穩定現金流線上課程連結

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

一般留言