負債權益比是什麼?負債越低真的越好嗎?如何查詢?

負債權益比(Debt-To-Equity Ratio)是做財報分析時一項經常看到的財務比率,它顧名思義,就是負債與股東權益的比例,主要目的是可以用來衡量一間公司的財務槓桿。

當負債權益比率越高,代表公司借錢投資的比率越高,那麼負債越低真的越好嗎?其實答案是不一定。

本文市場先生會告訴你:

負債權益比是什麼?

負債權益比 (英文: Debt-To-Equity Ratio , D/E)又可以稱為債務權益比、債務股本比,在台灣股東權益又被稱為淨值,因此也稱為負債對淨值比率。

負債權益比是用來衡量公司財務槓桿的指標,能看出公司對借貸資金的依賴、履行這些借貸的能力。

代表公司資金來源中股本與債務的比例,用來判斷一間公司的借貸高低。

從負債權益比可以看出,一間公司的資金是來自於舉債經營,還是用自有股本及盈餘來經營,舉債相對自有權益的比種越高,代表使用越高的財務槓桿,因此負債權益比也被稱為財務槓桿的比率。

除了投資人以外,銀行也會特別留意這個比率,因為過高的負債權益比,可能代表貸款收不回的風險。

另外,這個比率除了用來衡量一間公司的資本與負債的比率之外,也可以用在個人財務衡量上,像是個人跟銀行借款時,銀行也會衡量個人的負債權益比率。

負債權益比如何計算?

負債權益比 = (短期債務和資本租賃義務+長期債務和資本租賃義務) ÷ 股東權益 (單位: 倍)

舉例,A公司總負債是120億,其中,短期債務和資本租賃義務是30億,長期債務和資本租賃義務是50億,股東權益是60億,那麼負債權益比 = (30+50) ÷ 60 = 1.33 (倍)。

在美股的資產負債表上,可以找到短期債務和資本租賃義務、長期債務和資本租賃義務,以及股東權益總和:

- 長短期債務和資本租賃義務不是「總負債」,所以這個計算方式不包含負債中的其他項目。

- 股東權益(淨值):代表來自於投資人的資金,主要為股本,以及保留盈餘、資本公積。

- 透過負債權益比能看出公司的債權融資與股權融資比例。

市場先生提醒:

負債權益比,有些是以 總負債 ÷ 股東權益 為計算方式,像是台股的負債權益比,大多是以總負債下去計算。

從計算公式可以發現,計算的是粗略的財務槓桿。

例如總負債包含的「應付帳款」此一項目金額大,雖然會加重總負債金額,但不見得一定是壞事。

所以在看各公司負債權益比時,數字只是提供個大概觀念,實際上仍是要根據公司性質決定。

可以先自己先驗算一下它是哪種計算方式,不同的算法可能結果會差很多。

負債權益比高的意義:公司財務槓桿高、借貸相對股東出資更多

- 負債權益比高,對投資人和企業主來說,代表使用高槓桿,利息成本更高、還款壓力更大、資金成本更高、對現金周轉與融資能力要求更高。

- 負債權益比高,對銀行與債權人來說,代表自有資金少、經營風險偏高,會要求更高的利息成本。

這個數字越高代表借錢的比率越高,當公司資金來源較依賴負債,相對自有資金也會比較少,因此對債權人而言比較無保障(公司可能會還不出錢)。

市場先生提醒:

實際上,很多公司即便高負債也營運的很好,那問題出在哪?

真正問題在於,一但景氣突然變差、企業收入急遽下降,公司可能會陷入短暫的危機,這時企業會需要設法撐過那段時間,可是過高的負債與財務槓桿的問題就在於,景氣好的時候沒問題,但景氣不好的時候很可能會撐不過去。

評估負債權益比,需要考慮產業特性

由於產業特性不同,不同產業需要負債經營的狀況不大一樣,例如有些產業原本就是重資本投入、需大量舉債(例如:運輸業、公用事業、工業等等),所以負債權益比例就會偏高,代表資金槓桿大。

比較時建議要以同一行業比較,並從較長的時間周期來考量,因為還要考慮到公司償還債務的時間。

一般來說,這個比率會小於1.0 (但此原則並不能套用到所有產業),過高可能是公司大幅以借貸籌措資金。

真的要談的話,每個產業其實有它的合理標準在。

負債權益比越低越好嗎?

當一家公司需要資金時,通常會舉債或發新股,對經營者來說,會盡可能選擇代價相對較小的方式取得資金。

而負債權益比就是用來看出這間公司財務槓桿比率的高低。

負債權益比越高,代表公司大部分是借錢投資,因此投資人的風險就會比較高,

但負債權益比並不是越低越好,因為不同行業的現金流不同,

這個數值會受到產業性質的影響,像是資本密集型產業的負債可能就會比較高,

例如汽車廠商的負債權益比通常會高於2、科技公司則可能低於0.5,因此比較時要以同行業來比較。

負債權益比的數值通常在0.1(相對於股本幾乎沒有債務)~0.9(相對於股本的債務水準非常高)之間,

但較高的負債權益比可能不是一件壞事,這有可能是公司找到較便宜的融資來源,並伴隨著更多的稅收優惠。

低負債權益比的特性:

- 景氣不好時,公司不會有太大的債務壓力,能順利過冬。

- 有可能意味著公司缺乏更多資金投入與成長的機會。

- 有可能代表公司信用或營運有問題,難以舉債或者難取得低成本的資金。

要衡量一間公司值不值得投資,只看負債權益比數字的高低,其實沒有辦法看出來,

頂多能觀察出負債權益比低的公司可能比較保守,或是處於低成長但穩定的產業。

一間公司若是舉債經營,通常是為了降低公司資金的成本、提高股東報酬率,

利用提升負債借貸的方式,來增加經濟規模讓成長加速,因此也不能說負債越高的公司一定不好。

因此我們在用指標評估一間公司是否值得投資時,必須從多方面的因素來考量,

像是現金流量、獲利能力、經營績效等等,如果單以負債權益比率的高低判斷,其實較不準確。

市場先生提醒:

如果企業有足夠創造利潤的能力,其實用債務取得資金的成本代價是相對低的,反而用股東權益(增資、發新股等等)取得資金,會稀釋現有股東的利益,長期而言並非好選擇。

問題在於,你想用債務取得資金時,別人願不願意借錢給你、用多少的利率借給你。

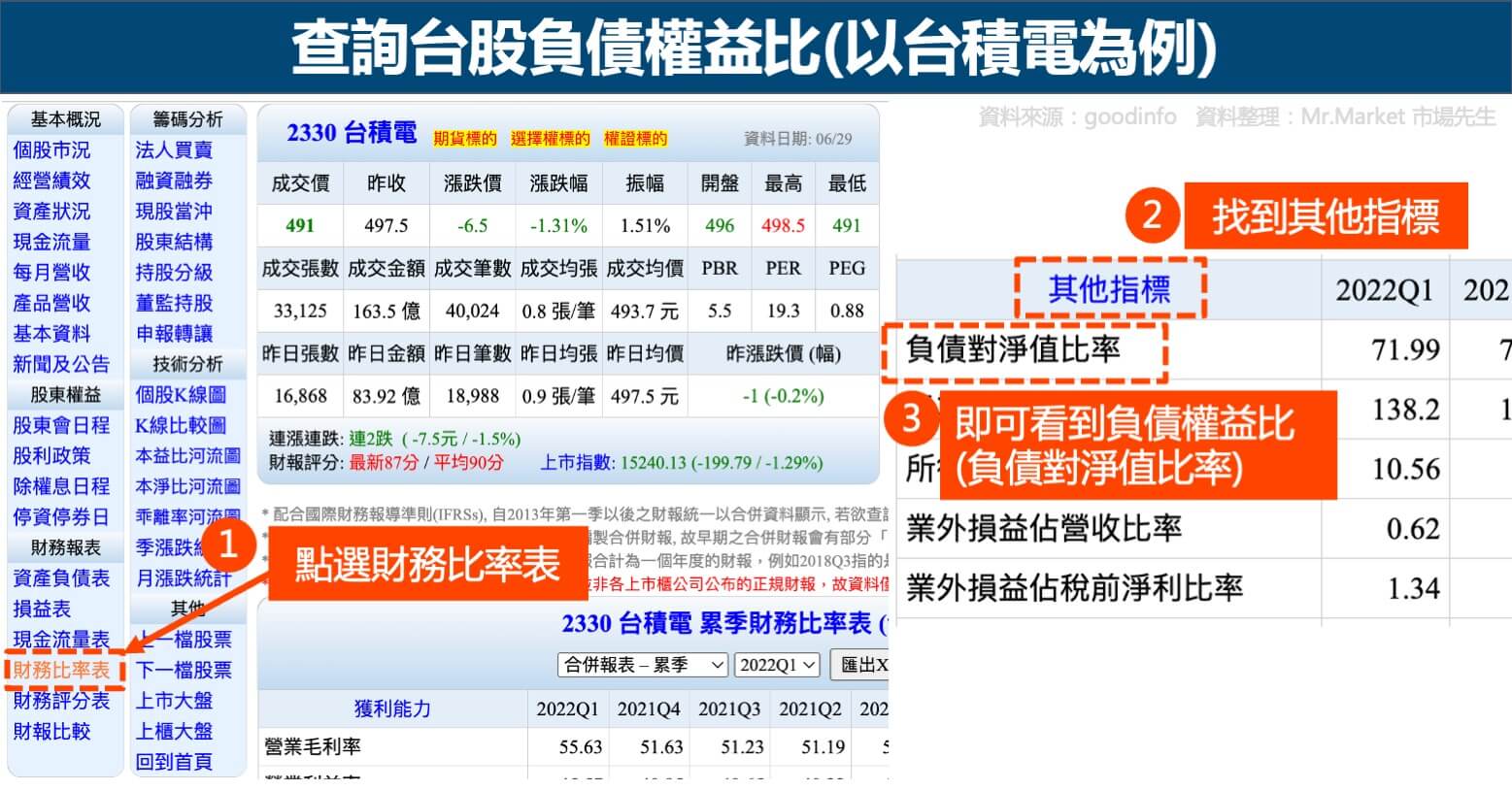

如何查詢公司 負債權益比 的數字?

台股負債權益比可以在資產負債表中查詢到,可以自己做運算,在一些網站上也能直接查到數值。

國內查詢網站可至:Goodinfo!台灣股市資訊網 (台灣叫做:負債對淨值比率)

國外美股查詢網站可至:gurufocus.com

快速重點整理:負債權益比是什麼?

- 負債權益比(Debt-To-Equity Ratio , D/E)又可以稱為債務權益比、債務股本比、負債對淨值比率,這是用來衡量公司財務槓桿的指標,能看出公司對借貸資金的依賴、履行這些債務的能力。

- 負債權益比數字越高,代表借貸比率越高,當公司資金來源較依賴負債,相對自有資金會比較少。

- 負債權益比並非越低越好,因為不同行業的現金流不同,這個數值會受到產業性質的影響,比較時要以同產業比較才準確。

學習更多財報知識,可閱讀:財報分析教學懶人包

額外分享幾篇文章:

1. 股東權益比率是什麼?公式如何計算?股東權益比率高低代表什麼意思

2. 負債比率是什麼?公式如何計算?公司負債比率越低越好嗎?

本文為資訊整理與觀念教學分享,內容提到任何標的或券商均無推薦之意,投資必定有風險,任何投資決策前請務必自行評估判斷。

加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,解決投資的煩惱!

市場先生開了一堂的「用美股ETF創造穩定現金流」教學課程,

這堂課程會從基礎入門、資料查詢到實際操作,

教你學會建立一個穩定的全球ETF投資組合,目前累積已經有將近2000位同學上課。

線上課程》美股ETF創造穩定現金流線上課程連結

編輯:Joy 主編:市場先生

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

一般留言