浮動利率債券(FRN)是什麼?和固定利率債券有什麼不同?

一般我們投資的債券,較多都是固定利率,

也就是一開始債券票面利率就固定好、按期收取固定利息,

但是浮動利率債券的利率卻是不固定的,會依當前市場利率定期調整。

這篇文章市場先生介紹浮動利率債券,分為以下幾個部分:

- 浮動利率債券(FRN)是什麼意思?

- 浮動利率、固定利率債券有什麼差別?

- 浮動利率債券的優點與缺點是什麼?

- 如何投資浮動利率債券?

浮動利率債券(FRN)是什麼意思?

浮動利率債券(Floating-Rate Note , 簡稱FRN)顧名思義,

它的利率會根據當前市場利率定期調整,而其參考的利率,

通常會以倫敦銀行同業拆借利率(LIBOR)、美國國庫券,這些短期利率為基準利率,

每月或每季隨基準利率調整。

如果要簡單的理解浮動利率概念,它就很像銀行定存的固定利率 vs 機動利率概念,只是變成用在債券上。

FRN浮動利率 = index rate + spread

index rate = 指定的浮動利率,可以是各種利率指數,如LIBOR、國庫券拍賣利率等等。

以美國政府的浮動利率債券為例,是13周國庫券拍賣的利率。spread = 一個固定的利率。

舉例,

某個FRN的spread是0.5%,近13周國庫券拍賣利率是 0.4%,最近一期配息時,配息的年化利率就是0.4%+0.5%=0.9%。

如果過了幾周,國庫券拍賣利率變成0.6%,那最近一期配息時,配息的年化利率就是0.6%+0.5%=1.1%。

浮動利率債券的到期時間也都不相同,通常在2至5年的範圍內,

投資人投資這類商品的目的,是希望能在利率上升時提供更靈活的利息收入。

浮動利率可能會設有上限和下限,讓投資人知道票據支付的最高和最低利率。

另外,浮動利率債券也有可贖回、不可贖回的差別,

這意味著發行人有權歸還投資人的本金並停止支付利息,可贖回功能允許發行人在到期前償還債券。

2014年1月,美國財政部首次發行了浮動利率債券,

這是繼1997年財政部發行抗通膨債券(TIPS)後的另一個新債券,

目的是為投資人提供一種減少利率風險的方法,並降低信貸風險。

美國國債浮動利率債券的票面利率,是以最近13周國庫券拍賣的最高貼現率,

加上或減去債券首次發行時確定的固定利差spread,

因為13周國庫券(T-bills)每週進行一次拍賣,代表浮動利率債券的票面利率每週都會變化,而利息是每天累積的,每季分配一次,最高期限為2年。

以美國政府發行浮動利率債券為例,FRN基本資料:

- 最低100美元拍賣

- 最長2年期

- 最近13周國庫券拍賣利率作為基準利率

- 每季支付利息

- 到期時可以取回債券面值

- 需繳聯邦稅

市場先生提示:誰適合投資浮動利率債券?

浮動利率債券,我認為並不適合一般人投資。它主要的使用者還是一些機構法人,用於規避利率風險使用。此外買賣交易也不算方便。

記得,任何規避風險都是有代價的,為了規避利率變動風險,人們會願意接受較低的報酬。

另外,到期日較短也是一個問題,實際上短期債券的利率風險原本就低,是否浮動利率對一般人來說差異很小。

浮動利率、固定利率債券有什麼差別?

一般債券大多是固定利率,利率會依到期日的時間長度而上升,

也就是說長年期債券的利率,會比短年期債券利率高,

而浮動利率債券則是以短期利率為基準,再加上一個點數spread,

它的報酬率通常會比同樣存續期間的固定利率的債券低。

- 當預期未來利率上升時,可以使用浮動利率債券,規避掉利率上升的損失;

- 當預期未來利率下降時,投資人獲得的票息會降低,所以使用固定利息的債券會更好。

當然,這一切前提都是你有能力預測未來利率變化。

浮動利率債券 vs 短期固定利率債券,哪個報酬比較好呢?

2021年4月5日,彭博巴克萊美國浮動利率債券指數的平均收益率僅為0.4%,

而彭博巴克萊美國公司1-5年債券指數的收益率為1.0%。

雖然這兩種收益率都不具吸引力,但美國公司1-5年債券指數的收益率還是高出浮動利率,

顯示浮動利率債券低於類似期限的固定利率公司債券,

(但仍特別提醒過去績效不代表未來績效,僅供參考)。

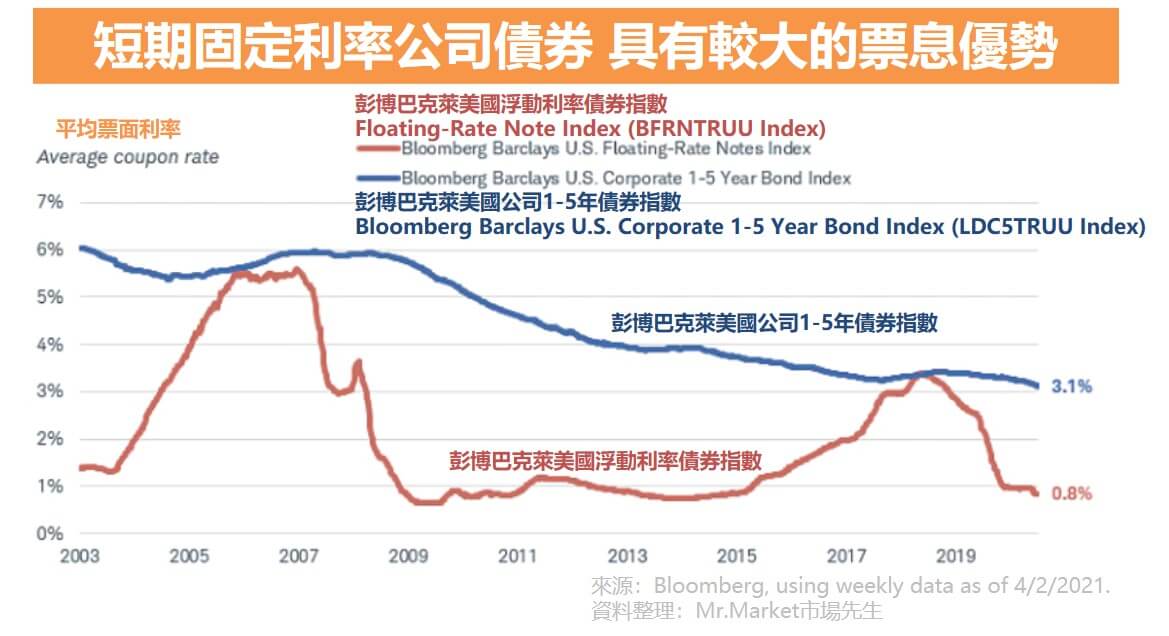

另外,兩者的票面利率也有明顯差距,

下圖是彭博巴克萊美國浮動利率債券指數(BFRNTRUU指數)、

彭博巴克萊美國企業1-5年期債券指數(LDC5TRUU指數)的比較,

可以看到短期固定利率公司債券的平均票面利率,比浮動利率高出2個百分點。

當然,這可能有到期時間差異因素,但仍可以看出,

浮動利率債券目前多為及短期、利率普遍非常的低。

有些人可能會考慮投資浮動利率型的債券,希望在資產配置中能控制債券投資組合的利率風險,

但以目前浮動利率可用選項多為短天期債來說,我認為這樣做效果有限,意義不大。

還不熟資產配置,可閱讀:什麼是資產配置?

浮動利率債券的優點與缺點是什麼?

浮動利率債券的最大優勢是對利率變化的敏感程度較低,當利率上升時,

浮動利率債券對投資人有吸引力,因為將產生較高的利息。

但與任何債券一樣,浮動利率債券也會受到違約風險的影響,

當公司或政府不能償還投資者支付的本金或原始金額時,就會出現違約風險。

浮動利率債券的優點:

- 浮動利率債券的利率可以根據市場情況進行調整,因此這類債券的價格往往有較少的波動性或價格波動。

- 浮動利率債券的期限通常比固定利率債券的期限較短,在利率上升的環境下可以保護價值。

浮動利率債券的缺點:

- 如果公司或政府不能償還本金,浮動利率債券可能有違約風險。

- 如果市場利率下降,浮動利率債券的利率也可能下降。

- 浮動利率債券的利率通常比固定利率的同類產品要低。

- 目前市場上浮動利率債券產品相關選項很少。

如何投資浮動利率債券?

由於一般人不會去參與美國的債券拍賣標售,如果真的想投資,透過ETF是個方式。

投資ETF可以讓你用較低的門檻,投資到一籃子多樣化的浮動利率債券FRN,是一種選項,

而不是以較大的金額投資於單個產品。

但投資時要注意,這類產品的成分股組成可能有不同信評等級的債券商品,

必須先研究裡面的成分股的風險評級,再確定自己是否適合投資這類商品。

舉例來說,底下這檔ETF就是浮動利率債券ETF:

iShares浮動利率債券ETF(代號:FLOT)

FLOT追蹤的指數是Bloomberg Barclays US Floating Rate Note < 5 Years Index,

每個債券的到期日都在5年以下,但通常情況下,

票面利率是1至3個月LIBOR利率的總和,再加上一個利差。

LIBOR代表銀行在國際銀行間市場短期貸款中相互提供貸款的利率,

是一個利率的平均值,由全球主要銀行每天提交的估計值計算出來的。

FLOT成分股包含投資級浮動利率債券,其中包括持有來自高盛集團、美洲開發銀行、摩根斯坦利的債券。

這檔ETF的費用率為0.20%、12個月收益率為1.89%。

ETF規模其實不小,撰文當下規模約6800M。

那麼該如何買ETF?

目前購買美股ETF有2個管道,分別是國內券商與海外券商,差異比較如下:

- 國內券商複委託:如何用複委託買進美股ETF?

- 海外券商比較:美股ETF怎麼買?知名美股券商與複委託比較

更多ETF教學可閱讀:ETF完整教學懶人包

本文為資訊整理與觀念教學分享,無任何投資推薦之意,投資必定有風險,投資前務必自行研究分析判斷。

快速重點整理:浮動利率債券是什麼意思?

- 浮動利率債券的利率會根據當前市場利率定期調整,而其參考的利率,通常會以倫敦銀行同業拆借利率(LIBOR)、美國國庫券,這些短期利率為基準利率,每月或每季隨基準利率調整。

- 理解浮動利率的概念,類似於銀行存款固定利率vs機動利率一樣,只是換成債券。

- 浮動利率債券因為是以短期利率為基準,所以由此可它的報酬率會比一般債券低。建議當利率上升時,使用浮動利率債券;利率下降時,投資人獲得的票息會降低,所以使用固定利息的債券會更好。

- 浮動利率債券的好處是利率可以根據市場情況進行調整,因此這類債券的價格往往有較少的波動性或價格波動。債券的期限通常比固定利率債券的期限較短,在利率上升的環境下可以保護價值。

- 浮動利率債券的缺點是可能會有違約風險、信用風險,債券的利率通常比固定利率的同類產品要低。

市場先生觀點:站在發行者的角度,發行浮動債券的成本是相對比較高的,因為發行方要考慮的問題更多,好處則是可以用較低的利率發債。

債券其實是個很好用的投資工具,但也必須正確使用才行,

更多債券文章可閱讀:

2. 認識5檔美國公債ETF

5. 美股常用券商開戶推薦比較

專欄作者:牟均俞 主編:市場先生加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,解決投資的煩惱!

市場先生開了一堂的「用美股ETF創造穩定現金流」教學課程,

這堂課程會從基礎入門、資料查詢到實際操作,

教你學會建立一個穩定的全球ETF投資組合,目前累積已經有將近2000位同學上課。

線上課程》美股ETF創造穩定現金流線上課程連結

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

一般留言