惡性通膨怎麼辦?回顧20世紀以來 發生過的6大惡性通膨歷史

2021年10月,美國的消費者物價指數(CPI)年增率達到6.2%,創近30年來新高。同樣的,在太平洋的另一岸,台灣公布2021年11月的CPI年增率達到2.84%,創下近9年來新高。

從2021到2022年這段時間,人們對於物價的上漲非常有感,也有些人擔憂惡性通膨發生,

這篇文章市場先生告訴你,到底什麼是惡性通膨,惡性通貨膨脹對民生經濟會造成什麼樣的影響。

在了解惡性通膨之前,如果你對通貨膨脹還不是很了解,可以先複習這篇文章:通貨膨脹是什麼?

本文市場先生會告訴你:

惡性通膨是什麼意思?

惡性通膨 (英文: Hyperinflation) 指的是通貨膨脹發生失控的狀況,在這樣的情況下,物價飛漲,貨幣失去它原有的價值。

目前惡性通膨並沒有一個公認的標準,一般認定是每個月物價上漲50%以上或是一年內物價上漲數百倍、數千倍的失控狀況。

根據國際會計準則第29號「高度通貨膨脹經濟下之財務報導」指出,

當一國之經濟環境有以下特性時,即顯示具有高度通貨膨漲:

- 一般民眾偏好以非貨幣性資產或幣值相對穩定之外幣保存其財富,且將其所持有之本地貨幣立即投資,以維持購買力。

- 一般民眾所稱貨幣金額適用相對穩定之外幣而非本地貨幣表示,且報價亦可能用該外幣。

- 即使授信期間短,賒銷及賒購之價格亦計入補償授信期間之預期購買力損失。

- 利率、工資及價格均與物價指數連動。

- 過去三年累積之通貨膨脹率接近或超過100%。

惡性通膨 vs. 高通膨 差異?

通貨膨脹數字平常一定會有高低起伏,但高通膨並不等於惡性通膨。

例如現在我們會覺得5%~8%的通膨很高,但實際上這只是高通膨,遠遠沒到惡性通膨的程度。

惡性通貨膨脹的關鍵在於人們對當地貨幣(法定貨幣、或稱法幣)失去信心,當人們不再相信手上貨幣的購買力,且觀察到市場上貨幣購買力快速下降,導致信心崩盤,貨幣購買力便會以極快的速度下跌,物價則出現超過50%以上的漲幅。

- 高通膨:萬物皆漲

- 惡性通膨:本國貨幣購買力嚴重貶值

高通膨可能會是全球性影響,因為原物料或者供給需求不平衡所導致,

但惡性通膨通常只發生在特定國家區域性,而非全球性影響。

惡性通膨發生的原因?解決方式是什麼?

惡性通膨發生的原因,大多數是因為戰爭或政治及經濟問題,導致政府背負龐大的財務赤字、超發貨幣以因應債務,造成貨幣不斷貶值,民眾因而對貨幣失去信心,同時黃金、房地產大漲,各項原物料被炒作,物價不斷飛漲。

政府要解決惡性通膨,在歷史上主要有以下三種方式:

- 採取通貨緊縮政策:採取高利率政策會使得市場上的資金減少,股市與房地產價格因而下跌。

- 發行新式貨幣:用舊的貨幣去兌換新的貨幣,並在兌換期限過了之後,廢除舊式貨幣的流通。

- 政府介入物價管控:政府介入民生必需品的物價控管,比如說對於囤積物品或是哄抬物價者進行懲處,並且積極的穩定物價。

市場先生提示:

惡性通膨發生時,黃金、不動產、原物料等實體物資會大幅上漲,但如果換個角度,實際上這些東西並沒有上漲,而是「貨幣的購買力在下跌」。

簡單來說:數量有限的有價資產會更能保值,不值錢的是貨幣,包括手上的紙鈔以及帳戶中的數字款項。

惡性通膨會造成什麼影響?

惡性通膨對一般消費者的影響

- 房地產與黃金的價格飆升

- 物價更高

當惡性通膨發生時,民眾對於本國貨幣的信心崩潰,因而資產會轉向外國貨幣或是實體資產,例如房地產或是黃金,造成房地產與黃金的價格飆升。

此外,因為擔憂物價上漲,民眾會產生囤貨的心理,大家都囤貨的結果造成物價更高,如此一來陷入惡性循環,

惡性通膨發生時,對於手上只持有現金的消費者影響是最大的。

高通膨對股市的影響

- 低通膨於股市是利多

- 高通膨對股市是利空

根據美國在1928年至2019年間的股市回報統計數據顯示,當通膨低於3%時,S&P500指數每年的平均回報率為15.6%;

但當通膨高於3%時,S&P500指數每年的平均回報率僅約6.3%。

因此得到的結論是,低通膨對於股市是利多,但是高通膨對於股市是利空。

為什麼高通膨對於股市是利空呢?一個合理的解釋是企業在高通膨期間將面臨更大的困境:

- 首先,原物料快速的漲價,企業可能發生賣出時收回的貨款還不夠去買新的原物料。

- 再來,在高通膨的環境下貸款利率通常比較高,企業要融資變的更加困難,因此現金流更容易出現問題。

- 最後,高通膨帶來的社會動蕩不安也對企業的經營不利。

在1968年至1978年間,美國因為越戰問題和石油危機,每年平均的通膨高達二位數,在此期間S&P500指數扣除通膨後的真實報酬率為-27%,可見高通膨對於股市的殺傷力。

上述幾種通膨雖然是高通膨,但並未達到惡性通膨的程度,因為惡性通膨過去極少發生在股市健全的國家,因此先進國家只有高通膨影響股市,但近年並沒有惡性通膨影響股市的例子。

不過從邏輯上可以推論,惡性通膨假如真的發生,對股市也會有極大的傷害。

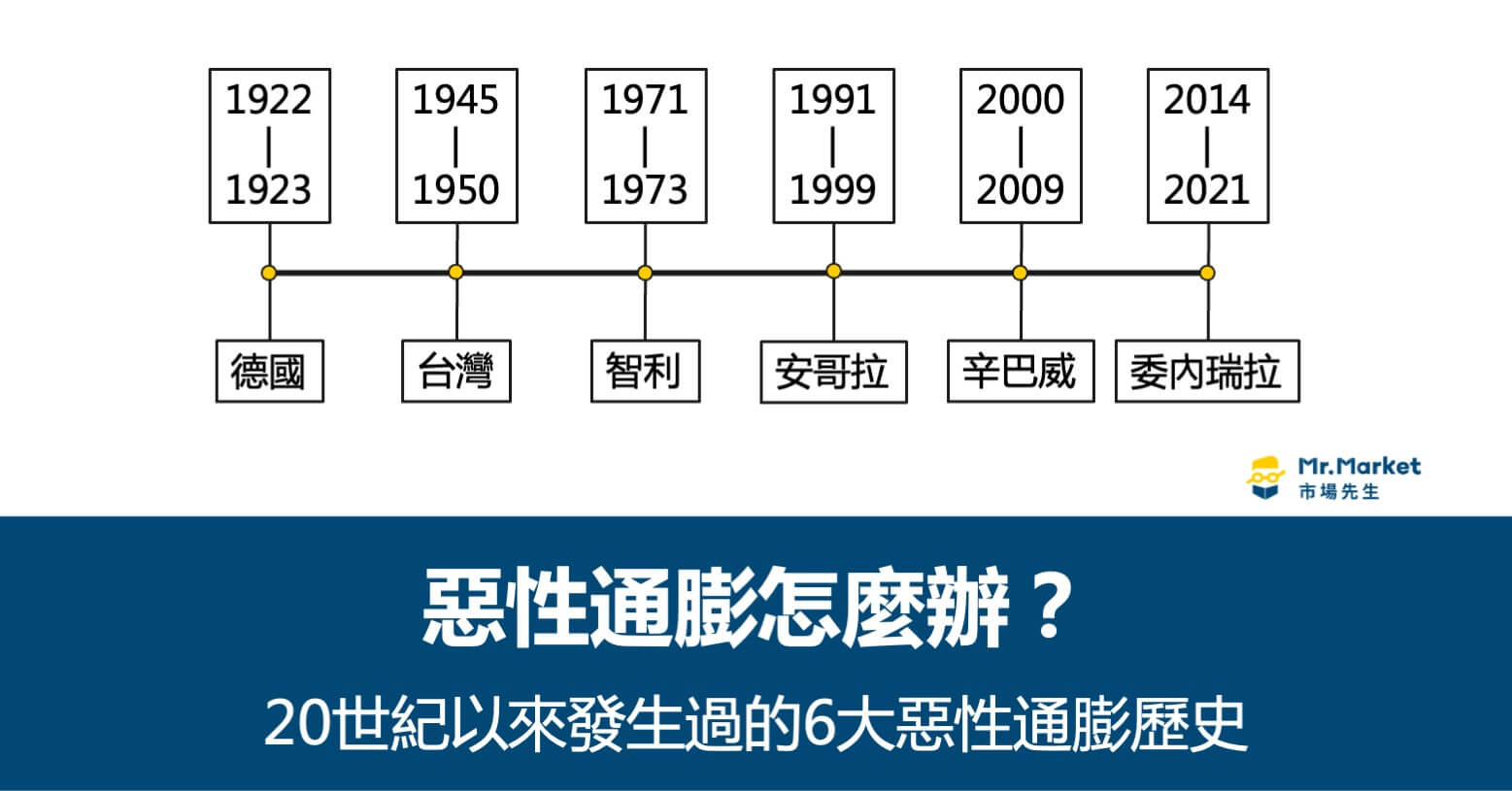

20世紀以來發生過的6大惡性通膨

惡性通膨對於一個國家的社會及經濟方面均會造成重大損失。

雖然它不是時常發生,但是在人類歷史上也出現過很多次,以下市整理20世紀以來發生過的6大著名惡性通膨,其中就有一次發生在台灣,離我們還不到一百年。

|

20世紀以來發生過的6大著名惡性通膨 |

||||

| 時間 | 國家 | 發生原因 | 通膨程度 | 造成影響 |

| 1922- 1923 |

德國 | 戰爭:一戰結束後法國及比利時佔領德國產值最高的工業區,德國的稅收急降,沒有能力支付凡爾賽條款的賠款,因而大量印刷鈔票 | 1923年物價每2天翻1倍,至年底年通貨膨脹率為325,000,000%,平均每4.2兆德國馬克才能兌換1美元 | 失業率快速上升,糧食短缺,整個國家經濟視同停擺,實質稅收消失。這次危機促成民眾支持希特勒,間接促使了二戰的到來 |

| 1945- 1950 |

台灣 | 戰爭:太平洋戰爭末期,台灣銀行承購日本政府發行的公債,為通膨埋下了巨大的壓力。戰後大量的中國大陸人口移入台灣,物資供給緊張,造成物價上漲。台灣銀行大量發行貨幣來因應政府龐大赤字及公營企業融資需求,造成貨幣供給大增。最後,當時台幣跟中國大陸的法幣維持固定匯率,使台幣被捲入中國的惡性通膨中 | 1945至1950年底,台灣的躉售物價指數上漲218,455%。 1949年改發行新台幣,4萬元舊台幣換1元新台幣 |

物資缺乏使得民生困苦,人們一拿到錢就要趕快花掉,民間甚至回到以物易物的交易方式 |

| 1971- 1973 |

智利 | 政治因素:1971年薩爾瓦多阿蘭德當選為智利總統,他將智利主要的工業部門轉為國有化,然而因管理不善,政府很快產生赤字,為了填補財政漏洞,智利央行快速印鈔,造成貨幣迅速貶值 | 1972年底通膨率達到600%,1973年底達到1,200% | 1973年奧古斯都將軍發動政變,建立新的政權 |

| 1991- 1999 |

安哥拉 | 戰爭:安哥拉受到長期內戰(1975-2002)的影響,對於其貨幣寬扎有很大的影響 | 1991至1999年間,不斷發行新的貨幣取代舊的貨幣,到了1999年,1寬扎新幣相當於10億寬札舊幣 | 長期的內戰及通膨使得安哥拉人民非常貧困,然而在2002年內戰結束後,政府開始改革並加強基礎建設,在2001-2010年間,安哥拉是全球成長最快的經濟體之一,GDP年均成長率達到11.1% |

| 2000- 2009 |

辛巴威 | 外債:辛巴威在1980年獨立後,接收了一筆高達7億美元的外債,佔當時的國民收入總和15%,此外,為了保護莫三比克的對外貿易道路,需要花錢養軍隊,也需要龐大的支出。在如此的經濟壓力下,辛巴威政府選擇向國際借入更多的錢,最後還不出來造成債務違約。最終,政府選擇大量印鈔票以支付巨額的財政赤字,造成貨幣大幅貶值,物價飆漲 | 2007通膨最嚴重時,物價每天翻倍,每月通膨率達79,600,000,000%,2008年12月辛巴威政府發行了100兆面額的天價鈔票,實際上只能換到0.25美元 | 1980年代辛巴威還算是中等收入的國家,但惡性通膨使得它瞬間變成赤貧國家,2000年時,每日生活費用小於1美元的窮人高達80%,連帶平均壽命也下降,人均壽命從1990年的59歲降至2005年的37歲 |

| 2014- 2021 |

委內瑞拉 | 政治及經濟因素:委內瑞拉是高度仰賴石油的國家,全國95%的企業為石油相關企業。2013年總統馬杜羅上任後,因貪腐及管理失當,造成經濟一路下滑,2014年國際油價從每桶115美元暴跌至每桶70美元,重挫委國經濟,致使政府不斷印鈔,其貨幣迅速貶值 | 2016年,委國物價上漲800%,2018年,通膨率超過1,000,000%,2019年後雖然有趨緩,但2020年初通膨仍高達15,000% | 全國多數人口陷入貧窮,民生物資取得困難,民眾抗議、暴力事件頻傳,平均每天有5千人逃離委內瑞拉。2020年初,全國仍有3成人口長期處於營養不良狀況 |

| 資料整理:Mr.Market 市場先生 | ||||

從上表可以看出,在20世紀時,多數的惡性通膨是由於戰爭引起,

然而進入21世紀,惡性通膨並沒有遠離我們,政治或經濟因素也會引起惡性通膨,甚至在委內瑞拉這都還是進行式,令人難以想像。

惡性通膨對整體社會及經濟都會造成嚴重的影響,多數人陷入貧困、社會動盪不安,簡直就是災難。

快速重點整理:投資人該如何因應通膨?如何避險?

提到通膨,其實它每天都存在我們的日常生活中,因此無需過度擔心,只要把錢放在報酬率比通膨高的地方資產就不會縮水。

至於惡性通膨,以過去的歷史來看,一個國家可能幾十年才會發生一次,所以也許一輩子都不見得有機會經歷一次,萬一真的發生了,也是全國人必須要一起面對的事實,因此我們只要保持平常心即可。

對於投資人在高通膨環境下的自保之道,市場先生給予以下三個建議:

1. 萬一高通膨或惡性通膨發生,什麼情況下自己會受到很大的傷害?

先想想怎樣是最糟的情況,然後避開這種情況。

最重要的就是避免持有極高比例的現金、債券資產。

如果降到50%以下,甚至也有海外的配置,我想即便遇到意外,傷害也有限。

2. 做好資產配置:配置抗通膨資產或保值資產

現金是在高通膨環境下最迅速貶值的東西,

因此如果有配置部分資產在房地產、貴金屬、外幣、加密貨幣、股市、抗通膨債券等,可以分散風險,在通膨發生時受到的衝擊會相對較小。

| 各類資產對抗通膨的作用與注意事項 | |||

| 資產類別 | 抗高通膨 | 抗本國惡性通膨 | 抗通膨上的作用及注意事項 |

| 房地產 | ✓ | ✓ | 具有抗高通膨及抗惡性通膨效果 |

| 不一定 | ✓ |

貴金屬如黃金,最重要的特性並非抗通膨,而是與其他資產的相關性較低,本國貨幣貶值時,具有比較保值的效果。

若是戰爭型的惡性通膨,持有實體的貴金屬會比數位貴金屬更實在。 |

|

| 外幣 | ✓ |

例如美元、歐元、日圓等強勢貨幣。

外幣只能抗本國惡性通膨,對於全球性的通膨是無效的 |

|

| 加密貨幣 | ✓ | ||

| 本國股票 | ✓ |

有一點抗通膨效果。但本國發生惡性通膨時,本國股市通常也很糟。

|

|

| 外國股票 | ✓ | ✓ | 有抗通膨及惡性通膨效果。 |

| 抗通膨債券 | ✓ | ✓(美國人除外) |

美國公債的殖利率已經將預期通貨膨脹率考量進去,因此除非認為未來通膨會一直上升、高於市場預期,購入抗通膨債券才有意義

|

| 非本國資產 | ✓ |

非本國資產不一定能抗通膨,但由於惡性通膨都有地域性,因此一但本國發生惡性通膨,非本國資產就更能保值。包括上述如外幣、外國股市或外國金融標的,都屬於此。

|

|

| 資料整理:Mr.Market 市場先生 | |||

市場先生提示:抗通膨工具 vs 保值工具 兩者不同

要注意,能對抗惡性通膨的保值工具(例如外幣、加密貨幣、黃金),不一定能對抗普通的高通膨,反之亦然。

3. 做好自我投資:

股神巴菲特曾說:

「如果你是最好的教師、最好的外科醫生、最好的律師,那麼不論貨幣最終的價值是什麼,你都會從國民經濟的大蛋糕中獲得你應得的一塊。」

這句話説得十分中肯,與其擔心通膨的到來,不如多投資自己的知識和技能及累積資產、做好配置,即使災難到來,相信也可以身處亂世而不亂,有能力和底氣面對各種危機。

市場先生觀點:把注意力放在自己有能力影響的範圍,而不是通貨膨脹

通膨及惡性通膨,的確對我們投資和生活有影響,

而且甚至我們能預期,未來通膨有可能持續發生、每年或高或低的侵蝕資產,但事實是我們並沒有能力阻止通膨發生。

在這種情況下,擔憂其實改變不了什麼,應該是把自己該做的做好,

包括專注在自己的本業,以及配置自己的資產。當然,資產配置沒有所謂最佳比例,

只要你不是把高比例資產全部放在現金類資產(現金、債券、儲蓄險這種),而是有配置部分到其他抗通膨資產,甚至非本國資產,那就能夠有一定的保護效果。如果對通膨、惡性通膨有所擔憂,建議可以從如何資產配置開始學習,認識更多種類的資產類別,

可閱讀:資產配置是什麼?要怎麼做?

專欄作者:牟均俞 主編:市場先生本文為資訊整理與觀念教學分享,內容提到任何標的或券商均無推薦之意,投資必定有風險,任何投資決策前請務必自行評估判斷。

延伸閱讀:

4. 投資基金怎麼開戶最優惠?

加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,解決投資的煩惱!

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

一般留言