VO值得投資嗎?市場先生完整解析VO / Vanguard先鋒中型股ETF

本文市場先生介紹Vanguard先鋒中型股ETF (代號:VO)這檔ETF的評價。

中型股介於大型股指數(例如S&P500指數)與小型股(例如S&P400、羅素2000指數)之間。

也是因為美國市場夠大,才會有大中小型詳盡的區隔。

若對ETF不了解可先閱讀:什麼是ETF?

本文市場先生會告訴你:

VO基本資料介紹

VO是由美國Vanguard公司發行(先鋒集團),

這檔ETF成立於2004年,追蹤CRSP US Mid Cap Index指數,

這個指數包含了美國中型股的表現,可以用來分散美股長期配置的投資風險。

VO主要的成分股包含Lululemon Athletica、Digital Realty Trust、DexCom等中型股,

要注意的是,中型股成分股變動較大,因為很可能常常被移動到大型股成分股中,或者新增某些從大型股中降下來的標的。

VO成分股總數約355檔左右,中小型股就是「排除了前幾百大股票」之後剩下的公司,

其實跟台灣許多企業比起來依然算大型股,

而台灣許多中小型股票放到美國可能都算是微型股或不符上市標準,

通常會投資中小型股,都是認為它在多頭市場漲幅比大型股來的強。

|

Vanguard Mid-Cap ETF (VO)介紹 |

|

| ETF代號 | VO |

| ETF全名 | Vanguard Mid-Cap ETF (VO) |

| ETF追蹤指數 | CRSP中型股指數 (CRSP US Mid Cap Index) |

| ETF費用率 | 0.04% |

| ETF發行時間 | 2004/1/26 |

| 投資標的類型 | 中型混合股 |

| 投資區域 | 美國 |

| 持股數量 | 355 |

| 前10大持股佔比 | 6.86% |

| 配息 | 有(季配息) |

| 官網連結 | 點此 |

| 資料最後更新為2022.05 數據請以官網最新資訊為準 資料整理:Mr.Market市場先生 |

|

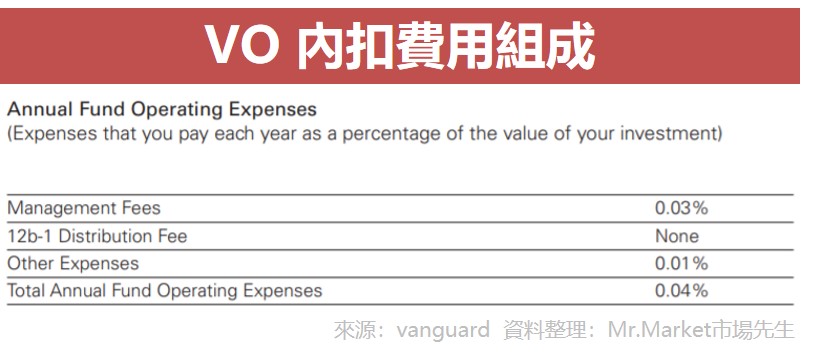

VO內扣費用(Expense ratio):0.04%

VO ETF的內扣費用率(expense ratio 支出比率)為0.04%,

和其他幾檔相同ETF相比,費用率很低。

VO的追蹤誤差如何?

從官網上的資料可以看到,VO長年下來,如下表上的5年期,

追蹤誤差為0.02%,誤差相當小,跟費用率接近,代表追蹤的非常精準。

| ETF與指數的年化報酬率 | ||||

| ETF/指數 | 1年 | 3年 | 5年 | 10年 |

| VO ETF | -4.53% | 11.10% | 10.86% | 12.06% |

| Spliced Mid Cap Index | -4.51% | 11.13% | 10.88% | 12.10% |

| 來源:vanguard 資料日期:2022/5/21 整理:Mr.Market市場先生 | ||||

VO配息頻率:季配息(3/6/9/12月)

配息與殖利率都不是評估此ETF評估的重要指標。

VO優點:

- 內扣費用低、追蹤誤差小,是想用低成本投資美國中型股的投資人選擇之一。

- 比起大型股又更加分散,不會有少數大公司占比極高的狀況。

VO缺點:

- 中型股成分股可能變動較大,包含其中股票如果高度成長,會從中型股中除名移至大型股,大型股中也會有些股票衰退因此轉入中型股。

- 走勢與大型股接近,風險上無明顯區隔。

VO最新股價走勢

VO成分股組成與特性分析

VO的前15大成分股組成產業與權重資料:

|

Vanguard Mid-Cap ETF (VO)成分股與持股比例 |

|||

| 代號 | 全名 | 產業分類 | 權重% |

| OXY | 西方石油公司 | 能源Energy | 0.76% |

| CNC | Centene | 醫療保健Health Care | 0.75% |

| VLO | 瓦萊羅能源 | 能源Energy | 0.71% |

| NUE | Nucor | 原物料Materials | 0.69% |

| SNPS | Synopsys新思科技 | 科技Technology | 0.68% |

| APH | Amphenol安費諾 | 科技Technology | 0.67% |

| CTVA | Corteva | 原物料Materials | 0.65% |

| CDNS | Cadence | 資訊科技Information Technology | 0.65% |

| IQV | 昆泰公司 IQVIA | 醫療保健Health Care | 0.65% |

| DLR | Digital Realty Trust | 不動產Real Estate | 0.65% |

| O | Realty Income | 不動產Real Estate | 0.64% |

| WELL | Welltower | 不動產Real Estate | 0.63% |

| DXCM | DexCom | 醫療保健Health Care | 0.62% |

| DVN | 德文能源公司 Devon Energy | 能源Energy | 0.60% |

| SBAC | SBA Communications | 不動產Real Estate | 0.59% |

| 資料更新時間:2022. 05 整理:Mr.Market 市場先生 | |||

從持股中可以觀察到,大多都屬於美國中型股,

前10大持股佔比約6.86%左右。

最大的成分股各為:西方石油公司、Centene、瓦萊羅能源…等,

最大的持股佔比僅0.76%,具有分散投資的作用。

VO的產業組成:

|

Vanguard Mid-Cap ETF (VO) 產業組成分布 |

|

| 產業類型 | 比例% |

| 科技Technology | 15.40% |

| 工業Industrials | 14.20% |

| 非必需消費品Consumer Discretionary | 13.60% |

| 金融Financials | 11.50% |

| 醫療保健Health Care | 10.70% |

| 不動產Real Estate | 10.10% |

| 公用事業Utilities | 6.80% |

| 能源Energy | 6.70% |

| 必需消費品Consumer Staples | 5.10% |

| 基本原物料Basic Materials | 4.10% |

| 電信Telecommunications | 1.80% |

| 資料更新時間:2022. 05 整理:Mr.Market 市場先生 | |

VO的產業分佈中,佔最大比例的行業為科技類股,

其次是金融、製造業、消費型服務、醫療保健等產業。

VO的產業組成分佈相當廣泛,並沒有集中在某一特定產業的現象,具有分散投資的效果。

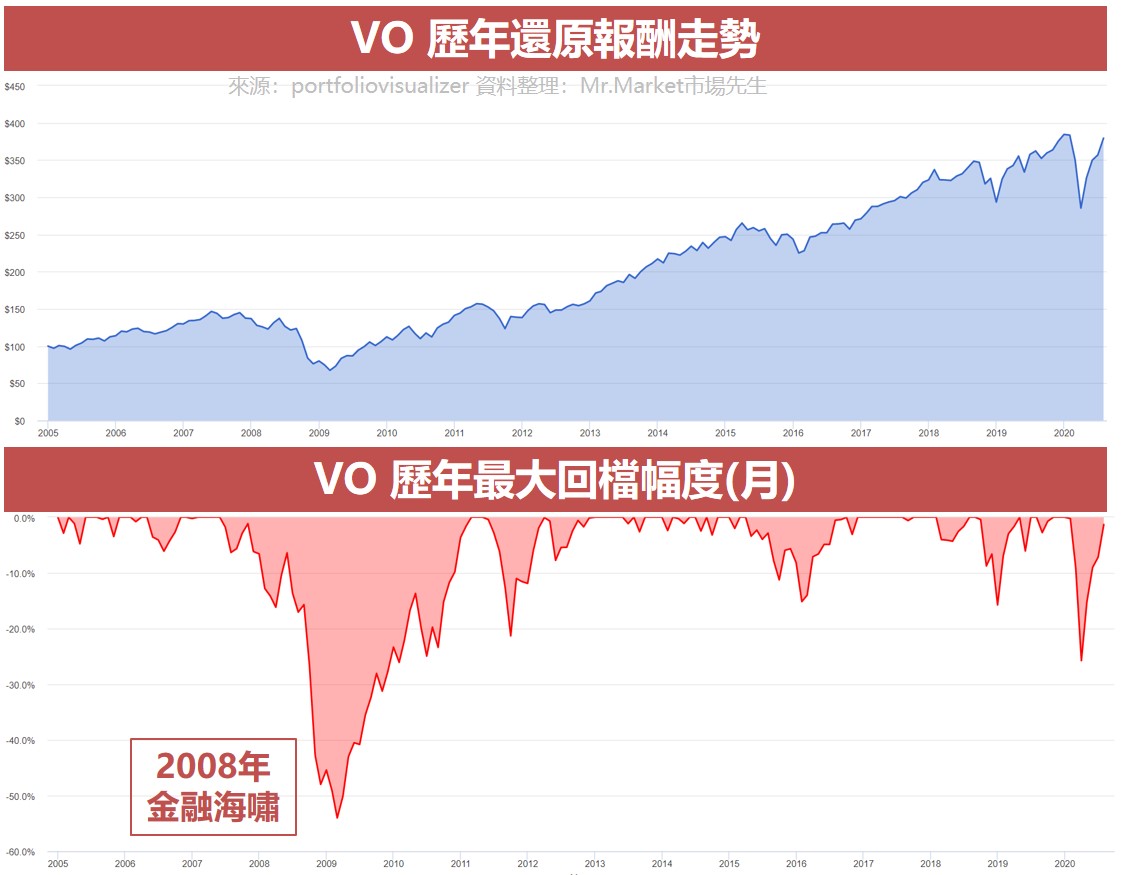

VO投資風險報酬走勢特性

最大回檔風險:約-50%回檔

VO是2004年成立的ETF,經歷了2008年金融海嘯,風險有約-50%的回檔,

從這邊可以發現長期投資會遇到大幅波動的狀況,

如果你投資時只能承受10%~20%的波動,建議投入股票類資產的資金比重不宜太高。

VO與類似ETF比較

VO追蹤相同指數ETF:

|

Vanguard Mid-Cap ETF (VO) 類似ETF標的 |

|||

| 代號 | 費用率 | 規模 (百億美元) |

追蹤指數 |

| IJH | 0.05% | 6 | S&P MidCap 400 Index |

| MDY | 0.22% | 1.7 | S&P MidCap 400 Index |

| VO | 0.04% | 14.4 | CRSP US Mid Cap Index |

| IWS | 0.23% | 1.2 | Russell Midcap Value index |

| SCHM | 0.04% | 0.9 | Dow Jones U.S Mid -Cap Total Stock Market Index |

| 資料最後更新為2022.9 數據請以官網最新資訊為準 整理:Mr.Market 市場先生 | |||

這幾檔ETF都追蹤中型股指數,但VO的費用率僅0.04,相較之下便宜許多,非常有競爭力。

以前有寫過一篇評論可閱讀:投資美國市場最重要的4大類股票型ETF

VO類似相關ETF:

| Vanguard Mid-Cap ETF (VO) 相關ETF | |||

| 代號 | 費用率 | 規模 (百億美元) |

追蹤指數 |

| IJK | 0.17% | 0.6 | S&P MidCap 400 Growth Index |

| VOE | 0.07% | 2.8 | CRSP US Mid Cap Value Index |

| DON | 0.38% | 3 | WisdomTree MidCap Dividend index |

| IVV | 0.03% | 29.5 | S&P 500 Index |

| IJR | 0.06% | 6.5 | S&P SmallCap 600 Index |

| 資料最後更新為2022.9 數據請以官網最新資訊為準 整理:Mr.Market市場先生 | |||

類似Smart Beta ETF:

Russell Midcap 中型價值股ETF(IWS)、S&P中型成長股ETF(IJK)、CRSP中型價值股ETF(VOE),

要留意的是近幾年成長股很強、價值型ETF表現相對較差。

相關聯ETF:

這些都是追蹤中型股市場,但又分為成長型、價值型,

價值型ETF通常投資於每天會被使用的產品,這類股票採取保守長期成長策略,波動率較低。

成長型ETF會包括一個核心的投資組合,主要在追求成長值,

希望投資時能有超過平均值的回報率,但是通常這類型票會有較大的波動,若是市場不穩定的情況下也可能大跌。

高股利中型股(DON)則是追蹤高股息股,其中一部分為房地產投資信託基金,

而IVV ETF追蹤S&P500指數、IJR則為S&P小型股指數。

市場先生評價VO

(評分最高5★,最低1★,星星只代表程度高低,在分散程度上不一定代表好壞)

- ETF費用率:0.04% 和同類比極低 ★★★★★

- ETF追蹤誤差:誤差極小、流動性佳 ★★★★★

- ETF分散程度:個股與產業皆分散 ★★★★★

- ETF重要性:重要性低於大型股,持股變動可能相對頻繁 ★★★

- 市場先生綜合評價:產業分散、費用較低的一檔ETF ★★★★

VO成立於2004年,費用率與同類相比較低,

追蹤的指數以美國中型股票為主,是投資美國中型股的選擇之一。

總結:誰適合投資VO?

VO ETF適合對象:想追蹤美股中型股指數、不希望受少數大公司劇烈影響績效的人

想要追蹤美國中型股的人,VO是低費用率的選擇,成分股也有分散廣泛、不會過於集中的特性,

但受限於中型股規則,本身持股變動的可能性就比較高。

全市場型ETF也是一種替代的選項,例如:VTI ETF、ITOT ETF本身在大中小型全面的持股中,就有涵蓋到中型股市場。

市場先生觀點:單從報酬風險特性來看,

大空頭時中型股一般跌的較多,但多頭時也上漲較多。

近年則是大型股主導整個市場的主要漲幅,中型股就有落後一些,但也落後不多。

中型股和大型股其實長期年化報酬的差異大約在1%以內,並不一定誰比較高,

所以我認為中型股適合投資組合中不想要被少數大型股影響整體成果的投資人。

VO怎麼買?

目前購買美股ETF有2個管道,分別是國內券商與海外券商,差異比較如下:

- 國內券商複委託:如何用複委託買進美股ETF?

- 海外券商比較:美股ETF怎麼買?知名美股券商與複委託比較

更多ETF教學可閱讀:ETF完整教學懶人包

本文為資訊整理與觀念教學分享,無任何投資推薦之意,投資必定有風險,投資前務必自行研究分析判斷。

額外分享幾篇ETF文章:

5. 我的投資書單分享

編輯:Joy 主編:市場先生加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,解決投資的煩惱!

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

一般留言