信用評等是什麼?債券信用評等表怎麼看?標準普爾S&P/穆迪Moody’s/惠譽國際3大信評公司介紹

投資債券時,投資人會參考債券的信用評等評級,國際最著名的評級機構目前有3家,

標準普爾(Standard & Poor’s)、穆迪投資者服務公司(Moody’s Investors Service)、惠譽國際信用評等公司(Fitch Ratings),

這篇文章市場先生介紹 信用評等(Credit Rating),分為以下幾個部分:

- 什麼是信用評等(Credit Rating)?

- 債券信用評級如何分類?

- 信評公司還能相信嗎?信評失準怎麼辦?

什麼是信用評等(英文:Credit Rating)?有哪些信用評等機構?

信用評等(英文:Credit Rating)是指由專業信評機構,

對國家、銀行、券商、基金、債券及上市公司進行信用評級,藉此評估信用狀況或償債能力。

評等方式是將受評者的各項信用屬性量化,對照信用評級後,

供投資人或相關機構來判斷這間公司財務是否健全、適合投資,

著名國際的信用評等機構目前有3家:

- 標準普爾(Standard & Poor’s)

- 穆迪投資者服務公司(Moody’s Investors Service)

- 惠譽國際信用評等公司(Fitch Ratings)

市場先生認為信評公司和信評內容是個非常有趣的產業,

例如股神巴菲特的持股中,有穆迪這一檔股票,它曾經描述信評機構是一個非常有利的商業模式,

包含無須投入太多資金、有訂價權、沒什麼競爭對手等等。

以下分別介紹一下這三間公司。

信用評等公司:標準普爾(Standard & Poor’s)

標準普爾(Standard & Poor’s)於1860年由亨利·瓦納姆·普爾(Mr Henry Varnum Poor)創立,

主要是為投資人提供信用評等、獨立分析、投資諮詢的服務,

其中包括能反映美國股票市場整體狀況的標準普爾500指數(S&P500)。

1966年,麥格勞-希爾公司(McGraw-Hill Cos)收購標準普爾(S&P),並於2016年更名為標普全球(S&P Global),

標準普爾目前是世界級的金融資訊品牌、權威國際分析機構,也是一間上市公司,股票代號為SPGI。

標準普爾500 (S&P500) 指數是美國股票市場最具代表性的指數之一,

也是最多投資人會參考的指數,目前全球股票型ETF之中,

資產規模最大的2檔ETF也都是追蹤S&P500指數。

如果對S&P500指數不了解,

可先閱讀:S&P500指數(標普500)是什麼?

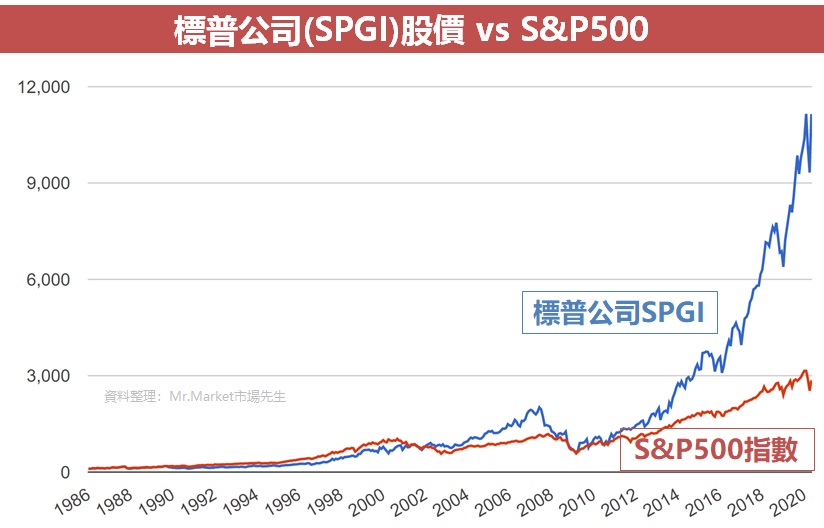

SPGI與S&P500指數走勢比較

標普全球(S&P Global)的這間公司的股票(代號:SPGI)股價表現,與整個S&P500指數相比,

發現從1986年開始至今,表現都比S&P500指數亮眼。

當然,它波動也很大,在2007-2008年股價也有將近-70%的大回檔。

信用評等公司:穆迪投資者服務公司(Moody’s Investors Service)

穆迪投資者服務公司(Moody’s Investors Service)於1909年由約翰·穆迪(John Moody’s)創立,

他於1909年首創對鐵路債券進行信用評級,1913年開始對公用事業、工業債券進行信用評級。

現今已成為國際權威投資信用評估機構,也是著名的金融訊息出版公司,股票代號為MCO。

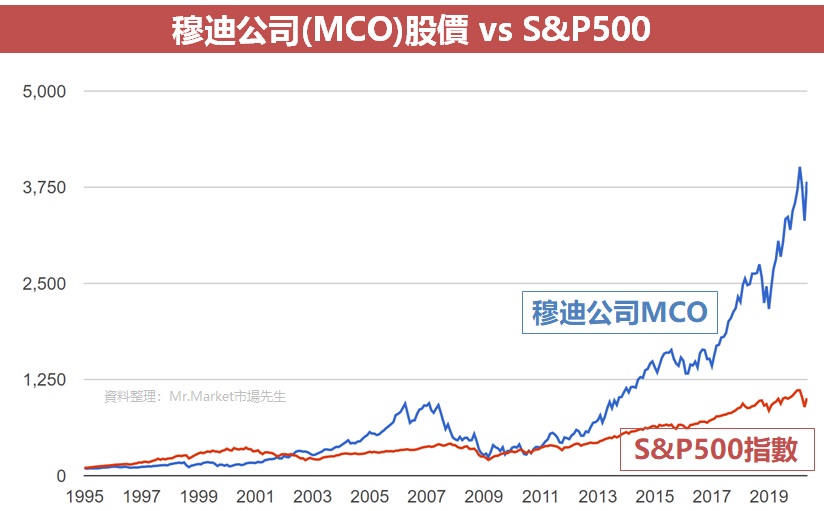

MCO與S&P500指數走勢比較

穆迪投資者服務公司(Moody’s Investors Service)的股票MCO與S&P500指數相比,

發現從2019年開始至今,長期表現也是領先S&P500指數。

同樣的,它波動也很劇烈,在2007-2008年時股價有接近-70%回檔。

信評公司:惠譽國際信用評等公司(Fitch Ratings)

惠譽國際信用評等公司(Fitch Ratings)於1913年由約翰·惠譽(John Knowles Fitch)創辦,

成立初期是以出版金融統計資料的刊物為主要業務,提供投資人投資時的參考數據。

1997與另一家評級機構IBCA合併、2000年併購DUFF & PHELPS、Thomson BankWatch評等公司,

2014年併購Algorithmics公司,2008年宣佈成立Fitch Solutions,也使惠譽的信用評等與分析更具獨立性。

惠譽國際信用評等公司(Fitch Ratings)目前還未上市,所以無法投資這間公司的股票。

債券信用評級分數如何分類?

對債券投資人來說,最常用來參考的就是債券信用評等,

債券評等可以用來評估債券是否有違約風險,違約風險就是拿不到當初約定的本金或利息,

通常評等越好的投資風險越低,但利率也不會很高,

而違約風險高的高收益債券(垃圾債券),則屬於高風險、高報酬的投資商品,

能承擔較高風險的投資人才適合選擇這類商品,

- 標準普爾(Standard & Poor’s)信用評級分數

S&P評級次序,由高至低為AAA、AA、A、BBB、BB、B、CCC、CC、C、D。

AA至CCC各級會再以+、- 號來細分出同一評級的高低,

若是評級在BBB(含)以上為投資等級、以下的則為投機等級,例如高收益債(垃圾債)。

- 穆迪投資者服務公司(Moody’s Investors Service)信用評級分數

Moody’s評級次序,由高至低為Aaa、Aa、A、Baa、Ba、B、Caa、Ca、C等。

Aa至Caa各級會再以1、2、3來細分出同一評級的高低,

若是評級在Baa(含)以上為投資等級、以下的則為投機等級,例如高收益債(垃圾債)。

- 惠譽國際信用評等公司(Fitch Ratings)信用評級分數

Fitch評級次序大致與S&P相同,由高至低為AAA、AA、A、BBB、BB、B、CCC、CC、C、DDD、DD、D。

AA至CCC各級會再以+、- 號來細分出同一評級的高低,

若是評級在BBB(含)以上為投資等級、以下的則為投機等級,例如高收益債(垃圾債)。

3大信評公司債券信用評級表

債券評等重點:

- 投資等級債券 = AAA、AA、A、BBB,其中AAA、AA是高評等,A、BBB是中評等。

- 非投資等級 = BB、B、CCC及以下,都屬於高收益債(垃圾債券 junk bond),

其中只要到C開頭,都是風險極高的等級。

3大信用評等公司債券評級分數對照表 |

|||

| S&P標準普爾 (Standard & Poor’s) |

Moody’s穆迪投資者服務公司 (Moody’s Investors Service) |

Fitch惠譽國際信用評等公司 (Fitch Ratings) |

評等定義 |

| AAA | Aaa | AAA | 最高信用品質 預期違約風險最低,受評者具備最強健的財務承諾償付能力,受到可預期事件的負面影響極低。 |

| AA (含 AA+/AA/AA-) |

Aa (含 Aa1/Aa2/Aa3) |

AA (含 AA+/AA/AA-) |

極高信用品質 預期違約風險極低,受評者具備極強健的財務承諾償付能力,受到可預期事件的負面影響不大。 |

| A (含 A+/A/A-) |

A (含 A1/A2/A3) |

A (含 A+/A/A-) |

高的信用品質 預期違約風險低,受評者具備強健財務承諾償付能力,但可能因環境或經濟狀況變動而受到影響。 |

| BBB (含BBB+/BBB/BBB-) |

Baa (含Baa1/Baa2/Baa3) |

BBB (含BBB+/BBB/BBB-) |

良好的信用品質(此等級含以上皆是投資等級) 目前預期違約風險低,受評者有允當的財務承諾償付能力,但可能較容易受環境及經濟狀況發生負面變動影響。 |

| BB (含 BB+/BB/BB-) |

Ba (含 Ba1/Ba2/Ba3) |

BB (含 BB+/BB/BB-) |

投機級 (此等級含以下皆非投資等級) 容易發生違約風險,尤其在營運、經濟情況隨時間產生負面變動的時候。但是受評者仍具有營運、財務的靈活度,可履行財務承諾。 |

| B (含 B+/B/B-) |

B (含 B1/B2/B3) |

B (含 B+/B/B-) |

高度投機 受評者有重大違約風險,但仍具備某些程度的安全性。財務承諾目前仍在履行中,但繼續償付的能力,可能會受到營運及經濟環境惡化影響。 |

| CCC (含CCC+ /CCC/ CCC-) |

Caa (含Caa1/Caa2/Caa3 ) |

CCC (含CCC+ /CCC/ CCC-) |

信用風險高 受評者發生違約的可能性高,是否能繼續履行財務承諾,必須看營運及經濟環境是否穩定良好。 |

| CC | Ca | CC | 信用風險很高 受評者發生違約的可能性很高。 |

| C | C | C | 信用風險極高 違約即將發生或不可避免。 |

| 來源:各信評機構網站整理 資料整理:Mr.Market市場先生 | |||

但是許多人看到成分股中AAA級、BBB級、BB級…這些評級數字是沒有感覺的,

只看這些很難理解所謂投資等級債的「安全」是多安全?

高收益債(垃圾債)的「高風險」是多危險?

這時可以參考債券違約率的資料,

讓你對不同評價的債券風險高低有更進一步認識。

可閱讀:債券違約率高影響有多大?不同信用評等的公司債違約率統計

3大信用評級公司,該看哪一間?

其實三間公司信評等級是有互相對應的,端看該標地它是給哪一家做信評。

市場先生自己較常看到的多是標準普爾的信評為主。

債券信用評等的頻率為每季更新一次

各公司企業如果透過債券募集資金,在債券在發行時會進行一次信用評等,

之後的頻率通常是每季更新一次信用評等,

有些時候公司進行一些重大變動,例如併購、分拆、新產品發布、重大新聞發布等等時機點,信評機構也可能會根據新資訊調整評等。

如果沒有最新一季的資料,一般就是看最後一次評等結果。

信評公司還能相信嗎?信評失準怎麼辦?

信用評級主要是提供給投資人評估債券的信用表現、違約風險,

大部分人認為信評至少該有基本的預警能力、是個領先指標,

但是2008年,雷曼兄弟次級房貸事件引發的金融海嘯,讓人對信評失去信任。

當時主要是因為美國金融機構,將高風險的次級房貸包裝成證券商品,

信評機構還給予相當高的評等,許多次貸商品的信評甚至是三個A等級,

在過往歷史上,這相當於不可能違約,但最終依然違約。

評等完全失準,也讓投資人對信評機構失去信心。

為什麼信評會失準?

信用評等機構,尤其是三大信評,在國際金融市場上是相當有影響力的,

但它們會向被評等的公司收取評等費用,因為牽扯到利益關係,因而產生對受評公司較有利的狀況。

簡單來說,受評者可以透過付費改變信評,當有這樣的疑慮時,信評機構就難以被信任。

該如何善用信用評等判斷?

建議投資人在參考信用評等時,不要只憑表面的評等就做投資理財決策,

除了看信用評等等級,還要再細看信用評等報告書。

另外也要特別強調,信用評等不是投資獲利的指標,

只是做投資決策時的一個參考項目,不保證一定會獲利,

必須從客觀的角度來評估,讓投資更理性才有獲利機會。

快速重點整理:信用評等(Credit Rating)

- 信用評等(Credit Rating)是指由專業信評機構,

對國家、銀行、券商、基金、債券及上市公司進行信用評級,藉此評估信用狀況或償債能力。 - 國際著名的評級機構目前有3家,標準普爾(Standard & Poor’s)、

穆迪投資者服務公司(Moody’s Investors Service)、惠譽國際信用評等公司(Fitch Ratings)。 - 債券評等只要是BB、B、CCC及以下,都屬於高收益債(垃圾債券),而C開頭都是風險極高的等級。

- 信用評等不保證一定會獲利,投資人在參考信用評等時,

還要再細看信用評等報告書,從客觀的角度來評估,讓投資更理性才有獲利機會。

最後,不同的信評對應到不同的違約率,而違約率又影響到債券的報酬,

接下來下一篇市場先生會整理關於不同信評等級下,違約率的長期歷史數據。

待續…

下一篇:債券違約率高影響有多大?不同信用評等的公司債違約率統計

本文為經驗分享與資料整理,內文提到任何標地皆為教學使用,無任何投資推薦買賣之意,投資必定有風險,投資前務必自行研究判斷。

更多債券投資入門教學資訊:

1. 什麼是債券型ETF?

2. 什麼是債券型基金?

3. 認識5檔美國公債ETF

4. 認識資產配置觀念

編輯:Joy 主編:市場先生加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,解決投資的煩惱!

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

一般留言