子彈債券vs 攤銷債券 是什麼意思?不同的債券現金流結構

債券是一種可買賣的借款憑證,發行人要在特定期限內還給投資人借入的本金加利息,

而債券到期日就是領回本金的日期,會影響到投資人能領幾次利息。

到期日與債券的現金流結構有關,在支付本金與利息時,

又可以細分成子彈債券、攤銷債券這幾種,這些稱呼是針對債券現金流結構的一種描述方式。

這篇文章市場先生向大家介紹子彈債券,分為以下幾個部分:

- 子彈債券是什麼意思?

- 攤銷債券是什麼意思?

- 子彈債券、攤銷債券有什麼不同?

子彈債券是什麼意思?

子彈債券 = 發行人每期支付固定利息,債券到期日時一次支付本金。

子彈債券(英文: Bullet Bond)就是定期支付利息,並且在債券到期時償還本金的標準債券,

大部分的債券都屬於這個種類,這是形式最簡單、最常見的,也可以稱為定息債券。

子彈債券的本金會在債券到期時一次償還,而不是把本金攤銷在債券的存續週期裡,

也因為不能由發行人提前贖回,所以這類型的債券是不可贖回的債券。

子彈債券的現金流結構就是每期都收取一定的利息,但本金在到期時一次支付,

政府和公司都可以發行各種期限的子彈債券、定期支付利息,

若由政府發行通常幾乎沒有風險,因此利息較低;

但若是由政府以外的公司發行,可能有較高的信用風險,因此利息較高。

投資人通常會選擇在利率較高、但預計之後會下降時,投資子彈債券,

這樣就可以在較高的利率下鎖定本金,即使之後利率下降也不會影響收取到的本金。

如果目前利率較低(但預計之後會上升時),發行子彈債券就對發行人(發行債券的企業、政府)有利,

因為當收益率開始上升時,投資人所需的票面也會上升,

發行人最好在利率週期開始上升之前鎖定較低的票面利率。

子彈策略、子彈債券是一樣的意思嗎?

在債券的投資策略中,還有一種叫做子彈策略(Bullet Bond Strategy),與子彈債券(Bullet Bond)的意思不太相同。

子彈策略是構建債券投資組合的方法之一,將持有的債券,設定在同一時間到期,並於期間持續領息。

另外常用的方法還有槓鈴策略、階梯策略。常見的債券投資組合方法:

子彈策略(Bullet Bond Strategy):

投資組合中的債券到期日,會集中在某一期限(例如15年)。槓鈴策略(Barbell Strategy):

投資組合中的債券到期日,會集中在兩個不同的期限(例如集中在5年、20年),

而中間10年的期限則沒有配置,因為像槓鈴的兩端,所以稱為槓鈴策略。階梯策略(Ladder Strategy):投資組合中的債券到期日均勻的分佈。

攤銷債券是什麼意思?

攤銷債券(Amortizing Bond) = 發行人每次付款都付本金+利息,本金定期攤銷在每期支付的金額上。

如果本金不是在到期日一次支付,而是分期給付進行攤銷,這種債券就叫做攤銷債券(Amortizing Bond),也可以稱為分期債券。

但依攤銷的比例,又會再細分為全部攤銷、部分攤銷,差異如下:

1. 全額攤銷(Fully Amortized Bond):

全額攤銷的債券,是指在債券的有效期內,

以等額支付的方式定期支付本金與利息,並在到期日前全額償還。

非常類似於一般人向銀行借房貸時需要本利攤還的情境,

如果你是債券的投資人,那麼就等同放出房屋貸款的銀行,每期會收到利息與攤還部分本金。

2. 部分攤銷(Partially Amortized Bond):

部分攤銷的債券,是指在債券有效期內只償還部分本金,

剩餘的本金則在到期時支付,這是一種介於子彈型、全額攤銷型債券間的混合型債券。

攤銷債券大幅降低信用風險,因為貸款的本金是在一段時間內償還,

而不是在違約風險最大的到期日一次償還。

與其他具有相同期限、票面利率的非攤銷債券相比,攤銷減少了債券的期限,

降低了債務對利率風險的敏感性,因為隨著時間的流逝,支付的利息會越來越少。

子彈債券、攤銷債券有什麼不同?

子彈債券、攤銷債券是兩種不同現金流結構的債券,

攤銷債券的本金餘額隨著每次付款而減少,以至於在到期時變成零,

但子彈債券的本金餘額在債券的整個生命週期內都保持不變。

全額攤銷債券不需要在到期時一次償還本金,

而部分攤銷債券則是透過定期付款來支付本金的某一部分;

子彈債券則是必須在到期日一次償還全部本金。

現今大多數債券都是子彈債券的結構

它們根據固定或浮動的票面利率和到期時的最終本金,

每半年或定期支付固定的票面金額,票面利率會依到市場利率和債券的信用風險決定。

子彈債券的價格通常等於票面年金的現值加上到期付款的現值,除非出現違約風險,

否則子彈債券的價格一般在面額附近徘徊。

對發行人來說,子彈債券的風險通常比攤銷債券風險更大,

因為它要求發行人在一個日期內償還全部金額,而不是在一段時間內分次償還,

代表還債的壓力會集中在未來某一個時間點。

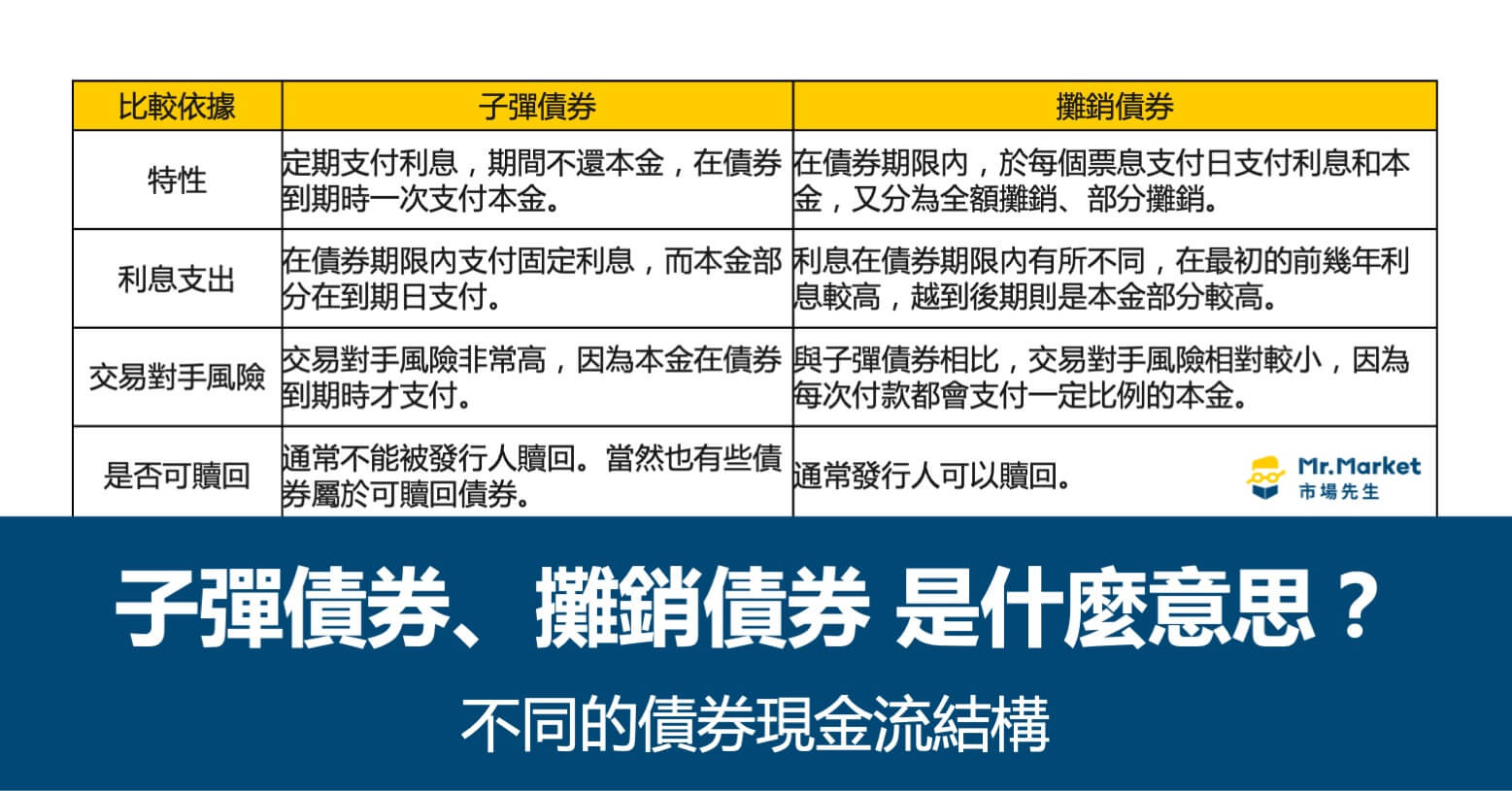

兩者的差異可以從底下表格看出來。

子彈債券VS攤銷債券的差異比較表:

子彈債券VS攤銷債券的差異比較表 |

||

| 比較依據 | 子彈債券 | 攤銷債券 |

| 特性 | 定期支付利息,期間不還本金,在債券到期時一次支付本金。 | 在債券期限內,於每個票息支付日支付利息和本金,又分為全額攤銷、部分攤銷。 |

| 利息支出 | 在債券期限內支付固定利息,而本金部分在到期日支付。 | 利息在債券期限內有所不同,在最初的前幾年利息較高,越到後期則是本金部分較高。 |

| 交易對手風險 | 交易對手風險非常高,因為本金在債券到期時才支付。 | 與子彈債券相比,交易對手風險相對較小,因為每次付款都會支付一定比例的本金。 |

| 是否可贖回 | 通常不能被發行人贖回。當然也有些債券屬於可贖回債券。 | 通常發行人可以贖回。 |

| 利率風險 | 它為發行人與購買者都帶來較高的利率風險。 | 可根據利率狀況提前贖回債券,因此利率風險較小。 |

| 票面利率 | 與攤銷債券相比,票面利率通常較低。 | 通常比子彈債券的票面利率高。 |

| 資料整理:Mr.Market市場先生 | ||

快速重點整理:子彈債券、攤銷債券是什麼?

- 子彈債券(Bullet Bond)就是定期支付利息,並且在債券到期時償還本金的標準債券,大部分的債券都屬於這個種類,這是形式最簡單、最常見的,也可以稱為定息債券。

- 攤銷債券(Amortizing Bond) 是指每次付款都付本金+利息,本金定期攤銷在每期支付的金額上。

- 全額攤銷的債券,是指在債券的有效期內,以等額支付的方式定期支付本金與利息,從而在到期日前全額償還。

- 部分攤銷的債券,是指在債券有效期內只償還部分本金,剩餘的本金則在到期時支付,這是一種介於子彈型、全額攤銷型債券間的混合型債券。

- 對發行人來說,子彈債券的風險通常比攤銷債券風險更大,因為它要求發行人在一個日期內償還全部金額,而不是在一段時間內分次償還。

本文為資訊整理與觀念教學分享,無任何投資推薦之意,投資必定有風險,投資前務必自行研究分析判斷。

債券其實是個很好用的投資工具,但也必須正確使用才行,

更多債券文章可閱讀:

2. 認識5檔美國公債ETF

5. 美股常用券商開戶推薦比較

專欄作者:牟均俞 主編:市場先生加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,解決投資的煩惱!

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

一般留言