通訊服務產業投資入門:什麼是通訊服務產業?投資有什麼優勢與風險?

通訊服務產業是GICS、ICB全球產業分類方式中的其中一種行業板塊。

過去通訊服務產業大多以電信公司為主,主要是指提供電話、電視、網路等服務的企業,這類服務被認為是生活的必需品,需求十分穩定,屬於防禦性的產業;後來則納入廣播、媒體、出版、電視娛樂等企業。

近年因為科技進展,網路媒體、串流媒體,其實也取代了傳統通訊、媒體的功能,知名公司像是Meta(原Facebook)、Google、Netflix,也都納入到此產業當中。

這篇文章市場先生要告訴你,投資通訊服務行業要注意什麼,以及深入了解通訊服務產業的財務特性。

本文市場先生會告訴你:

通訊服務產業是什麼?包含哪些公司?

通訊服務產業是由全球範圍內與通訊相關的公司組成,無論是透過電話、網路、電波或電纜,透過有線或是無線,這些公司透過建立基礎設施,讓文字、語音、或是影片等等資訊可以傳輸到世界各地。

該行業涵蓋的公司包含有線及無線電話營運商、衛星公司、有線電視公司、網路服務提供商、網路媒體、網路娛樂公司等。

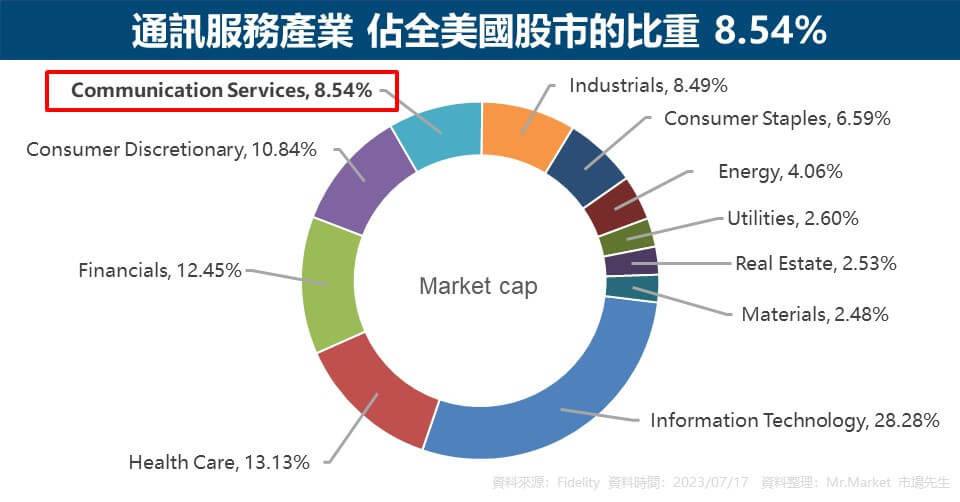

目前(2023/7/17)美國通訊服務產業的企業總市值約5兆,佔全美國股市的權重將近8.54%。

通訊服務產業有哪些類型?

下表是GICS全球產業分類對於通訊服務這個行業細分類的說明,它將通訊服務分成2個行業組,底下又細分為5種行業與10個子行業。

從中可以觀察到通訊產業包含的不只是傳統上的電信服務、網路服務供應商與有線電視,現在甚至也包含媒體、娛樂、電玩等跟通訊傳播相關的公司,像是Google及Netflix就被歸類在媒體及娛樂。

從市值上來看,佔比最高的行業組也已經不是傳統上的「通訊服務(Telecommunication Services)」,而是「媒體與娛樂(Media & Entertainment)」,其中又以「互動媒體與服務(Interactive Media & Services)」最大,占比高達57.2%,因為這個行業裡面包含了Google與Meta這些知名網路巨擘。

| GICS通訊服務行業細分類 | |||

| 行業組別 Industry Group |

行業 Industry |

市值占比 | 子行業 Sub-Industry |

| 通訊服務 Telecommunication Services |

綜合通訊服務 Diversified Telecommunication Services |

22.6% | 非傳統通訊供應商 Alternative Carriers |

| 綜合通訊服務 Integrated Telecommunication Services |

|||

| 無線通訊服務 Wireless Telecommunication Services |

無線通訊服務 Wireless Telecommunication Services |

||

| 媒體與娛樂 Media & Entertainment |

媒體 Media |

3.2% | 廣告 Advertising |

| 廣播 Broadcasting |

|||

| 有線和衛星電視 Cable & Satellite |

|||

| 出版 Publishing |

|||

| 娛樂 Entertainment |

17.1% | 電影與娛樂 Movies & Entertainment |

|

| 互動家居娛樂 Interactive Home Entertainment |

|||

| 互動媒體與服務 Interactive Media & Services |

57.2% | 互動媒體與服務 Interactive Media & Services |

|

| 資料來源:MSCI官網、Fidelity官網 資料整理:Mr.Market 市場先生 |

|||

市場先生補充:

在談通訊服務產業時,有一個很重要的觀念,就是關於它的產業分類定義。在2018年時,GICS將原本的電信產業(Telecommunications sector)更名為通訊服務產業(Communication Services Sector),並且擴大行業範圍。

它包含的不只是傳統的電信公司如AT&T及Verizon,也包含像是Google、Meta(原名Facebook)及Netflix、Disney這樣的網路媒體及娛樂的公司。

當時最主要是從非必須消費品產業中的出版、媒體娛樂等產業,以及從資訊科技產業中的一些網路媒體及影視串流廠商,都轉移到通訊服務產業中。

然而在ICB的分類中,並沒有通訊服務這個產業,只有傳統的電信產業(Telecommunications sector),像Google及Meta這樣的公司在ICB的分類則是被分類到科技產業(Technology)。

這個分類定義很重要,因為會影響到大公司在行業中的佔比、估值、ETF成分股等。

所以在投資通訊服務ETF時,要注意成分股主要是傳統的電信服務公司,還是有包含新類型的媒體及娛樂公司,因為它們的財務特性會不太一樣。

通訊服務行業子產業市值規模

至於通訊服務行業底下的各個子產業市值規模有多大呢?

目前我們找不到根據GICS分類的產業市值規模,但有找到finviz這個網站有提供通訊服務行業中各子產業的市值規模,雖然分類方式跟GICS不太一樣,仍然可以給我們一個參考。

下表可以看到通訊服務產業中,市值規模最大的是「網路內容及資訊(Internet Content & Information)」這個子產業,規模遠比其它分類的大的多,包含了Google、Meta、百度,占總市值的57.2%,算是相當高的比例。

「電信服務(Telecom Services)」行業規模比網路內容小很多,知名大公司包括:威訊通訊(Verizon)、AT&T、康卡斯特 (Comcast)、T-Mobile等等,占比約22.6%。

第三大行業則是「娛樂(Entertainment)」業,包含網飛(Netflix)、迪士尼(Disney)、華納兄弟(Warner Bros)等,占比約11.9%。

整體上來看,前三大行業就占了產業總市值的9成,可以說對整個產業的影響十分重大。

由於通訊服務產業與我們日常生活比較直接相關,因此有許多知名企業都是我們曾經聽過的。

| 通訊服務行業子產業市值規模排名 |

||||

| 排名 | 行業 | 市值 (美元) |

佔通訊服務業總市值比例 | 代表性公司 |

| 1 | 網路內容及資訊 Internet Content & Information |

2,679.8B | 57.2% | 谷歌 Alphabet Inc. |

| 2 | 電信服務 Telecom Services |

1,057.4B | 22.6% | 康卡斯特 Comcast Corporation |

| 3 | 娛樂 Entertainment |

560.0B | 11.9% | 網飛 Netflix, Inc. |

| 4 | 電玩及多媒體 Electronic Gaming & Multimedia |

240.6B | 5.1% | 動視暴雪 Activision Blizzard, Inc. |

| 5 | 出版 Publishing |

79.7B | 1.7% | 勵訊 RELX PLC |

| 6 | 廣告代理商 Advertising Agencies |

61.8B | 1.3% | 宏盟 Omnicom Group Inc. |

| 7 | 廣播 Broadcasting |

7.8B | 0.2% | 臺格納 TEGNA Inc. |

| 資料來源:finviz網站,資料時間:2023/7/17 資料整理:Mr.Market 市場先生 |

||||

通訊服務產業基本特性

通訊服務產業內的企業,在商業模式中往往有一個很重要的基本性,就是:資本高度密集,需要擴張到廣大的市場來攤平成本,並且營收穩定。

1. 資本高度密集

通訊服務產業內的企業往往需要在某一方面持續投資,過去可能是指基礎建設,現在也可能是指內容。

舉幾個例子來說明,例如傳統電信公司過去需要持續投入線路的基礎建設,現在可能就是基地台的基礎建設,從早年的實體線路,到近年的4G、5G甚至未來的6G,都是為了使電信訊號的覆蓋範圍足夠廣泛,並據此向客戶提供服務。

娛樂行業也有類似的現象,串流媒體業需要不斷產出吸引觀眾的內容,並充實自己的內容庫;電玩行業需要對現有遊戲做內容更新、推出續作,或是開發新遊戲。

值得一提的是,有些企業的投資資金來源是負債,尤其是傳統上的通訊產業,資產負債表上往往可以發現高額債務;另外這些支出大多不是列為費用,而是以資本支出的形式存在,之後轉進固定資產或其它類似的會計科目中逐步攤銷折舊。

其中的重點在於:基礎建設與內容創作都十分燒錢,而且有時不一定能產生等價的回報。

2. 需要廣大的市場來攤平固定成本

由於通訊產業資本密集,固定成本高昂,所以業者都希望把業務擴張到廣泛的用戶身上,這樣一來每位用戶分攤的固定成本就足夠低廉,企業也可以從中產生利潤並生存下去。

舉個例子來說,電信公司一旦在某個地區布建好線路後,無論是10萬用戶、或是100萬用戶使用,都不會增加太多固定成本,但如果有較多的用戶一起分攤這些基礎建設折舊,就能夠使固定成本比率降低,讓企業產生利潤。

娛樂行業的串流媒體業也是近似的道理,無論拍攝美劇或是電影,殺青之後的成本就是固定的,無論100萬用戶、或是1000萬用戶觀看,都不會再增加固定成本,但更多的用戶就會有更多的營收來降低固定成本比率。

重點在於,如果用戶基礎不夠廣大,固定成本相對於營收的占比就會太高,企業也不容易獲利。

3. 營收與現金流穩定(傳統通訊產業)

傳統上的通訊產業的企業通常擁有穩定的營收與強勁的現金流。

例如電信行業,過去持續性的資本支出會形成一定的競爭力,用戶不會希望更換一間全新、但基礎建設布局不完全,很常收不到訊號的電信公司。而且電信行業對客戶的收費通常是按月收費、合約中常附帶高額違約金,另外近年來金融帳戶或信用卡自動扣繳的機制十分完善,這些商業措施都使業者收錢變得容易,用戶離開卻變得困難,無形中提高「轉換成本(Switching Cost)」,大幅降低用戶的流失率。

基於以上種種因素,使傳統電信業的營收與現金流十分穩定,甚至可以配發穩定的股息。

但是這些因素在新型的媒體與娛樂行業則不一定。主要原是:媒體娛樂行業的用戶轉換成本不夠高。

例如說串流媒體業,雖然它們如同電信業一般收取月費,甚至擁有電信業者所沒有的網路效應(Network Effects),但對用戶而言,退訂、續訂或改訂別家串流媒體都不困難,同時訂閱兩間以上串流媒體的用戶也大有人在。因為對用戶來說,轉換成本並不高,無論何時想進入或離開,都沒有太大的阻礙。

因此媒體娛樂行業的營收通常不太穩定,在成功推出大獲好評的話題性內容時,營收往往大幅成長,但話題熱度結束的時候,營收成長幅度通常就會回落或是衰退。

4. 對科技創新敏感

科技創新對傳統通訊服務產業的影響在於資本支出的增加;但對媒體娛樂行業可能就不僅止於支出增加,而是有可能遭到顛覆。

通訊服務產業需要高額的資本支出,快速的技術創新,會使企業在舊有資本支仍還沒折舊攤提完的情況下,就必須對新技術投資,造成資本支出居高不下,例如說在5G基礎建設還未完全攤提,用戶滲透率也還不足,可能就要面臨6G的技術支出。

但對媒體娛樂行業可能不太一樣,例如說因為網路技術發展而誕生的網路媒體公司,就搶奪了傳統出版商以及廣告商生存空間;串流媒體公司的興起,也搶奪了傳統有線電視公司的市占率。因此當媒體娛樂行業面對技術創新的變化時,遠比傳統通訊服務產業更為敏感。

總而言之,過去通訊服務產業通常被認定是營收穩定的企業,其中部分原因是技術創新的速度沒這麼快,或至少比現在來的慢。

深入了解通訊服務產業的財務特性

1. 傳統電信業者營收穩定

傳統的電信公司通常擁有穩定的客戶群,因此營收也會相對穩定,

就像在台灣中華電信早年被許多人視為穩健的定存股,

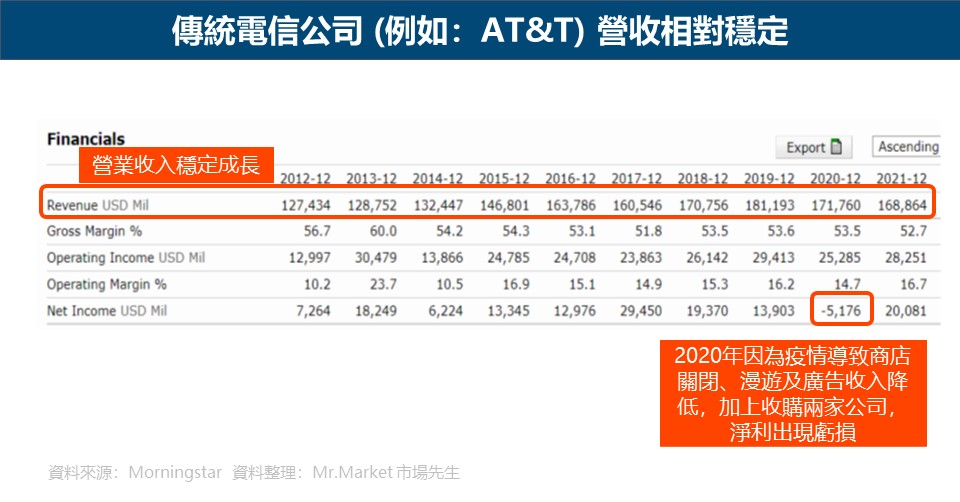

而在美國,歷史悠久的電信公司AT&T營收也相對穩健,每年呈現穩定的成長,只有在2020疫情期間營收略有下滑。

2. 傳統電信業者負債金額極高

電信業是個非常資本密集的產業,

這些公司前期投入了大量的資本去做基礎建設與獲取用戶,需要達到足夠的經濟規模去吸收網路和服務的成本,而傳輸系統也需要定期的更新。

從下圖也可以看出,AT&T的負債金額極高,

如果不算進金融業 (金融業的負債多是存戶存款),AT&T及幾家電信基礎服務公司(包括VZ、Comcast、T-Mobile等),幾乎就是全美國負債最高前幾名的公司。

由於大型電信公司盈餘能力穩定,因此在資本市場上一直也很受歡迎,這些電信公司發行的債券也是很多投資人喜歡的標的。

高負債代表相當高的利息成本,盈餘易受利率影響,

由於獲利與成本相當固定,能否維持或提升利潤率,是電信業重要的觀察指標。

3. 新的網路及媒體服務:觀察用戶數、付費訂閱人數、流失率等指標

通訊服務產業雖然涵蓋範圍很廣,但有一個共通的特性就是用戶規模很重要。

然而,在分析通訊服務公司時,營收會是個棘手的問題,

雖然傳統的電信公營收會相對穩定,

但是有些新型態的公司處於成長階段成本支出極高,甚至沒有獲利可言,但不代表公司沒有價值。

此時產業分析師可能會轉向分析訂閱人數、每位使用者平均收入或是客戶流失率等成長指標,不同類型的企業標準不同。

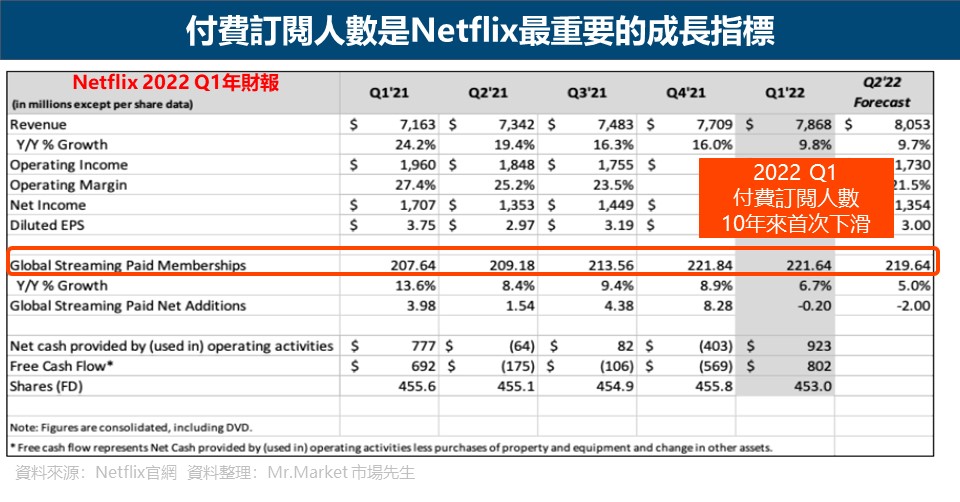

舉例來說,Netflix雖然也是家營收跟獲利都不錯的公司,但它最重要的指標不是營收,而是付費訂閱人數。

在2022年4月公布Q1財報時,雖然營收還是成長,但是付費訂閱人數呈現10年來首次下滑,財報公布當天大跌25%。

其他各家大型企業也都跨入串流媒體市場,投資人擔心其未來成長性不再,造成股價估值大幅改變。

像是這類型的公司,人們因為未來潛力給予高評價,當數據良好時股價呈現高速成長,

可是一但過程不符合預期,股價也可能快速下跌,這種特性其實更像是科技股,與傳統的通訊類股差異較大。

但無論如何,現在它們都被分在同一類中,都稱為通訊類股,因此投資時記得要辨識其中的差異,不要覺得都一樣。

投資通訊服務產業類股好嗎?有什麼優勢與風險?

由於傳統的電信服務和其他像網路內容及娛樂媒體產業本質上差異頗大,因此我們分開談各別的優勢與風險。

電信服務產業類股的優勢與風險:

優勢:

- 全球經濟的高度依賴:全球的經濟及人民的生活都嚴重依賴電信服務,因此盈利能力通常十分穩定。

- 較不受政治及經濟變化的影響:對通訊服務的需求相對不受政治及經濟週期變化的影響,例如經濟不好的時候,人們並不會減少上網或是減少電話使用,也因此被認為是防禦型股票。

- 高股利:電信公司的股票通常都發放相當不錯的股利。

風險:

- 競爭激烈、護城河在萎縮:電信業受到科技不斷進步,及自由市場競爭影響,競爭非常激烈,護城河不斷萎縮。

- 高負債率:許多傳統電信公司,都需要大額的資本投入,屬於資本密集產業,高負債也影響利潤率。

- 缺乏成長性:電信業目前在全球已開發國家發展大多都屬於飽和的階段,加上面對同業極新技術的競爭之下,自行成長幅度有限,成長往往來自各種購併。

網路內容及資訊、娛樂媒體產業類股的優勢與風險:

由於網路內容極娛樂媒體產業範圍很大,這類公司彼此之間經營特性差異巨大,很難一概而論,以下僅列出一些可能的特性,不代表所有公司都一定符合這些特色。

優勢:

- 產業有巨大的成長潛力:根據PWC 2019-2022全球娛樂暨媒體業展望報告,消費者花在娛樂及媒體上的時間跟金錢都是逐年增加,這個產業未來還有巨大的成長潛力。

- 沒有區域限制:全球對於網路及媒體娛樂的需求是無遠弗屆的,因此只要公司開發出好的內容或遊戲,可以在很短的時間內擴散至全球各地,產生大規模的經濟效益,利潤是非常可觀的。

風險:

- 高度競爭:媒體娛樂產業最大的競爭者並非同業,而是任何能夠分散消費者時間的事物。舉例來說,線上串流媒體在2020疫情之後需求大爆發,因為多數人都宅在家,需要靠這些媒體娛樂打發時間,然而疫情結束後,消費者更願意到戶外活動,花在線上媒體娛樂的時間變少,這也對媒體娛樂業者是很大的考驗。

- 客戶黏著度低:不像消費者對於網路的依賴幾乎是剛需,對媒體娛樂的需求可能很快就喜新厭舊,因此媒體娛樂公司需要不斷產出新的內容來吸引消費者的眼球,否則消費者的轉換速度也是非常快的。

- 現金流量變動劇烈:媒體娛樂產業通常要靠產出好的內容來吸引消費者,進而得到廣告收入,而製作好的內容是非常燒錢的,因此現金流量變動很劇烈。在投資時常見的一個投資陷阱就是針對賣座產品下注,然而娛樂媒體產業規模龐大且結構複雜,一兩個賣座產品的收入可能要用來彌補之前的重大虧損,要維持長期成長絕對不是只靠一兩個賣座產品而已。

- 高波動性:許多網路服務及媒體娛樂股性質更接近科技股,在牛市時可能擁有很高的估值,但是熊市時可能會遭受巨大的損失。

通訊服務類股的長期走勢表現如何?

由於通訊服務類股涵蓋的範圍非常廣泛,所以各種類型的股票走勢會大不相同,

舉例來說,Google跟AT&T在公司本質上就差異很大。

所以在觀察產業類股走勢的時候,要看其成分股是什麼,以下用一些通訊服務產業的ETF當例子做說明。

以通訊服務類ETF規模最大的XLC來說,目前最大的持股是Meta跟Google,且佔比非常高,所以股價走勢會跟科技股比較接近,多頭的時候表現可能優於大盤,但是空頭的時候會跌得比大盤更深,也就是說Beta較高、波動度比大盤大。

但以另一支傳統電信業為主的ETF IYZ來說,目前最大的持股是Cisco(CSCO)、Verizon(VZ)、AT&T(T)等公司,從下圖可以看到它的報酬表現長期不如大盤,而且傳統上我們認為電信股應該相對股價比較穩定,但它的波動度並沒有比大盤低。

市場先生提示:一個迷思是認為穩定防禦型的股票,股價波動就一定會小。

實際上防禦型的股票,指的是營收能力穩定,而非股價穩定。在營收穩定的前提下,許多時後股價會穩定沒錯,但當全球恐慌時,這並非絕對。

可閱讀:什麼是防禦型股票?

通訊服務類股的ETF該如何買?

目前在美股上市的通訊服務類ETF主要有以下幾檔,購買時要注意的是它的成份股,就如同前文所提到的,有些ETF主要集中在傳統電信公司,而有些ETF包含的範圍比較廣,含網路媒體、娛樂、電玩公司等。

如IYZ的前五大持股是:Cisco(CSCO)、Verizon(VZ)、Camcast(CMCSA)、AT&T(T)、T-Moblie(TMUS)。

而XLC的前五大持股是:Facebook(FB)、Google(GOOGL)、Google(GOOG)、T-Moble(TMUS)、Activision Blizzard(ATVI)。

兩者持有的公司類型非常不同。

| 通訊服務類股的ETF簡介 | ||||

| 代號 | 全名 | 追蹤指數 | 費用率 | 規模 |

| XLC | Communication Services Select Sector SPDR Fund | 標普500通訊服務精選行業指數 | 0.10% | $10.1Bn (2022/5/9) |

| VOX | Vanguard Communication Services ETF | MSCI通訊服務指數 | 0.10% | $3.3Bn (2022/5/9) |

| FCOM | Fidelity MSCI Communication Services Index ETF | MSCI通訊服務指數 | 0.08% | $754MM (2022/5/9) |

| IYZ | iShares U.S. Telecommunications ETF | 道瓊美國精選電信指數 | 0.42% | $355mm (2022/5/9) |

| IXP | iShares Global Comm Services ETF | 標普全球1200通訊服務4.5/22.5/45 Capped指數 | 0.43% | $213MM (2022/5/9) |

| 資料若有更新以各官網公布為主 資料整理:Mr.Market 市場先生 | ||||

目前購買美股股票與美股ETF有2個管道,分別是國內券商與海外券商,之前都有分享過券商的教學文章如下

- 國內券商複委託:如何用複委託買進美股ETF?

- 海外券商比較:美股ETF怎麼買?知名美股券商與複委託比較

快速重點整理:通訊服務產業是什麼?

- 通訊服務產業是由全球範圍內與通訊相關的公司組成,包含有線及無線電話營運商、衛星公司、有線電視公司、網路服務提供商、網路媒體、網路娛樂公司等。

- 分析通訊產業時,最重要的要注意它產業分類的定義。在ICB的分類中,並沒有通訊服務這個產業,只有傳統的電信產業(Telecommunications sector)。但在GICS的分類,通訊服務產業(Communication Services Sector),包含的不只是傳統的電信公司如AT&T及Verizon,也包含像是Google、Facebook及Netflix這樣的網路媒體及娛樂的公司。

- 在投資通訊服務ETF時,要注意成分股主要是傳統的電信服務公司,還是有包含新類型的媒體及娛樂公司,因為它們的財務特性會不太一樣。

- 通訊服務產業在財務上的重要特性就是用戶規模很重要,需達到足夠的經濟規模去應付龐大的前期投入成本。

- 按照ICB的分類,傳統的電信產業ETF在股價表現上長期並不如大盤。如果按照GICS的分類,通訊服務的ETF因持股多集中在Google、FB、Netflix等大型公司,表現會較像科技股,波動度比較大。

市場先生心得:

研究通訊服務產業時,最重要的關鍵在於,將傳統的電信業者和新形態的網路媒體業者分開判讀,因為它們在經營特性上可以說是處在兩個不同的極端。

電信業普遍都有規模經濟的效應,因此小型業者很難與大型業者競爭。

而網路媒體產業有些會具有網絡效應,當用戶規模突破一定門檻後,會形成很強的長期護城河競爭優勢。因此在這類產業中,成熟的大型公司普遍相對穩定,且規模數倍於其他中小型競爭者,

而中小型公司除了少數有利基的公司迅速成長,但如果沒有找到獨特利基,通常就是載浮載沉、衰退或被併購的命運,表現甚至會比其他產業都更糟。投資這類產業時,如果選擇的是中小型的標的,務必要格外小心。

更多產業分析相關文章:

市場先生的產業投資指南 點擊下方產業列表,就能獲取最完整的產業投資分析

非必需消費品 Consumer Discretionary 必需消費品 Consumer Staples 能源 Energy 基礎材料 Materials 工業 Industrials 醫療保健 Healthcare 金融 Financials 資訊科技 Information Technology 不動產 Real Estate 通訊服務 Communication Services 公用事業 Utilities 產業投資指南版權所有:Mr.Market市場先生

未經授權不可轉載

更多投資入門學習:

專欄作者:牟均俞 主編:市場先生本文為資訊整理與觀念教學分享,無任何投資推薦之意,投資必定有風險,投資前務必自行研究分析判斷。

加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,解決投資的煩惱!

市場先生開了一堂的「用美股ETF創造穩定現金流」教學課程,

這堂課程會從基礎入門、資料查詢到實際操作,

教你學會建立一個穩定的全球ETF投資組合,目前累積已經有將近2000位同學上課。

線上課程》美股ETF創造穩定現金流線上課程連結

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

一般留言